三箭、Celsius、Amber Group、其他巨鯨錢包都在stETH 事件前後做了什麼?

本文經Nansen 授權,由Odaily 星球日報譯者Katie 辜編譯。

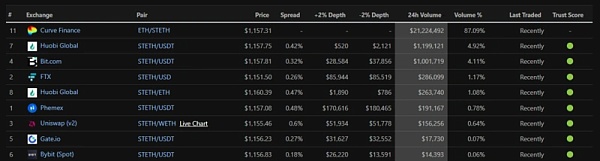

隨著前陣時間stETH 脫錨事件的進一步發展,圍繞這一話題又湧出很多猜測。 Curve 的stETH/ETH 池不平衡,其中原因顯然可以追溯到UST 脫錨。

Nansen 的本篇報告從LUNA 爆雷講起,覆蓋其後發生的一系列加密百億巨頭們的“多米諾”倒牌,在了解了大規模交易stETH 的錢包之後,深入研究了各個實體,並分析了它們的交易行為。結論包括:

-

stETH 是ETH 的衍生品,嚴格來說,不需要與ETH 進行同等交易(即1:1 ETH 掛鉤);

-

stETH 價格仍在變化,這為其他人以低於ETH 的價格購買stETH 創造了機會;

-

大部分時間裡,stETH 一直與ETH 交易(1:1),直到UST/LUNA 脫錨才改變;UST 脫錨發生後,Curve 池中stETH/ETH 匯率降至0.94。

stETH 脫錨重創Curve TVL

在UST 脫錨之前,stETH 與ETH 的價格一直相對平等,UST 爆雷後,stETH/ETH 匯率開始低於1:1,此後差距不斷擴大。

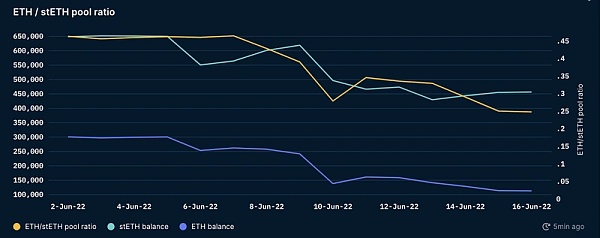

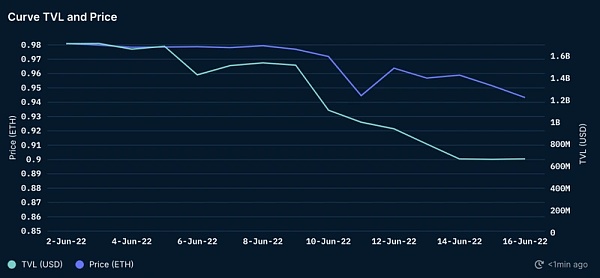

從6 月1-7 日,Curve 池中的ETH/stETH 比率保持在相對穩定的0.45,而stETH 價格在0.98 ETH。 6 月7 日開始出現stETH/ETH 匯率降低的跡象,此時ETH 餘額減少,stETH 餘額增加。

從6 月9 日到6 月10 日,ETH 和stETH 餘額都減少了超過10 萬,因為stETH 繼續以0.97 的折扣交易。鑑於不穩定的宏觀環境,這導致用戶通過移除流動性和/或出售stETH 獲得ETH 進一步降低頭寸風險。流動性的損失和額外的拋售壓力對stETH 造成了進一步的壓力,匯率在6 月11 日跌至低點0.94。

儘管6 月12 日stETH 匯率略微恢復到0.96,但由於Curve 池轉賬持續流出,持幣者信心仍然很低。 Curve TVL 在短短兩週內就損失了近10 億美元。

大額贖回早於下跌4 天前

為了了解是什麼原因導致stETH 相對於ETH 的價格下降,我們研究了在6 月份進行了大量stETH 轉賬的錢包。儘管第一次價格下跌發生在6 月7 日,但大量贖回從6 月3 日開始。

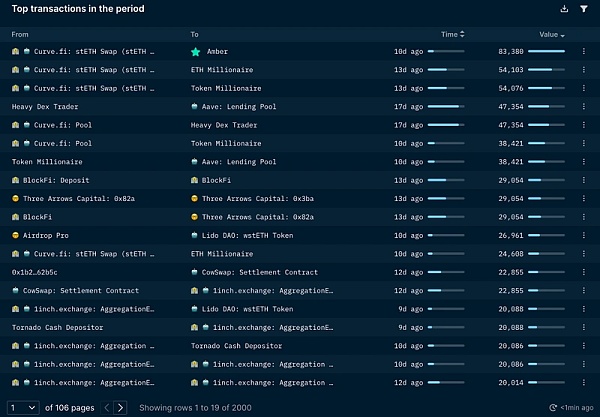

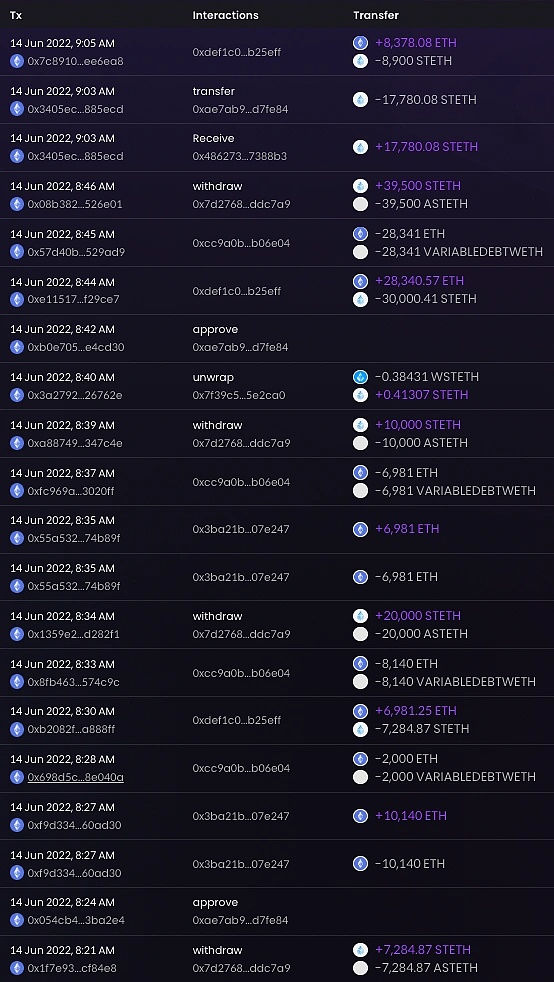

下面的圖表顯示了6 月1 日至6 月12 日期間stETH 最大的交易。根據這些數據,我們分析了各個實體的頂級交易,主要發生在6 月3 日至11 日。

下表顯示了從6 月3 日到6 月11 日期間進行了大量stETH 轉賬的前11 個錢包,按時間順序排列:

加密資管平台Amber Group 在做什麼?

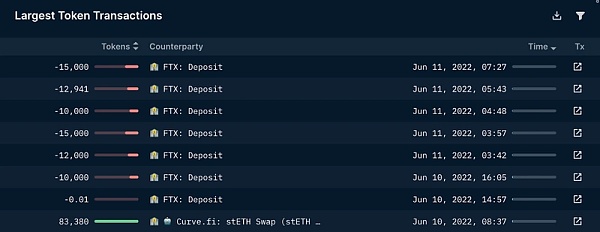

6 月10 日8:37(全文以UTC 時間標準),Amber Group(0x12b5c9191e186658841f24319433c47278f68e075)從stETH-ETH Curve 池中撤出所有流動性,共83,380.47 stETH 和26,733.52 ETH。當時,stETH 的價格是0.96 ETH。由於Curve 池的ETH/stETH 比率為28%,Amber Group 很可能希望在更多ETH 被抽乾之前“留住”流動性。

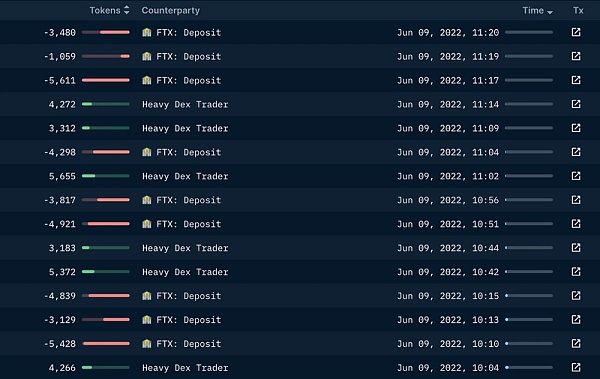

6 月10 日4:05 至6 月11 日7:27,Amber Group 通過6 筆單獨的交易共向FTX 存款地址發送了77941 stETH。考慮到FTX 的stETH/USD 市場的流動性非常薄弱,Amber 不太可能在公開市場上出售他們的stETH。當時的訂單非常少,只要賣出1.6 萬美元,價格就會下跌2%,而在他們持有stETH 頭寸時的市場價值約為1.25 億美元。 Amber Group 有可能與FTX 達成了場外交易,或者他們只是試圖通過像FTX 一樣的CEX 掩蓋其stETH 頭寸。

加密借貸平台Celsius

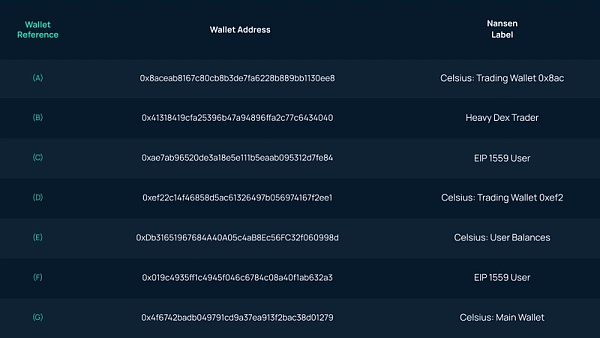

下文中要分析的錢包包括:

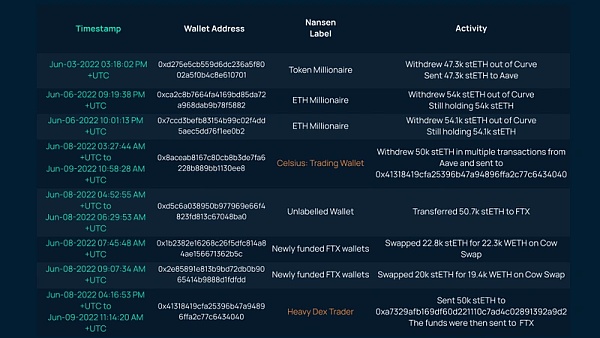

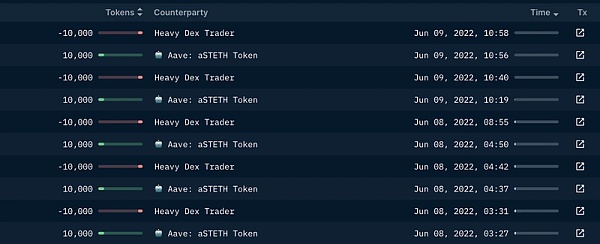

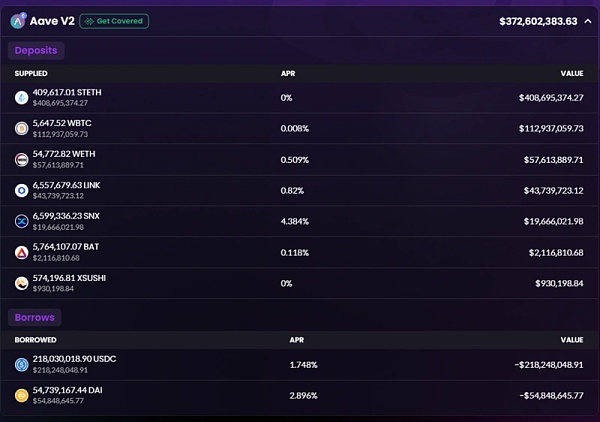

在6 月8 日至6 月9 日,Celsius 通過錢包A 的多次交易,從Aave 提取了總共5 萬stETH。資金被發送到錢包 A 的緊密交易方—— 錢包B,然後通過錢包C,最終存入FTX 存款,這可能是OTC(場外)交易的信號。

在同一時間段,錢包D 以WBTC、USDT、USDC、DAI 的形式向錢包A 發送了額外的資金。這些資金要么用於增加質押品,要么用於償還Aave 和Compound 的債務。

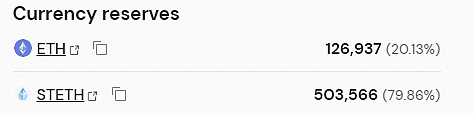

考慮到市場波動性和滿足客戶贖回需求,Celsius 可能面臨流動性問題。隨著stETH-ETH Curve 池的枯竭和流動性枯竭,Celsius 將沒有足夠的流動性退出其stETH 頭寸。在以太坊合併後的6-12 個月內,stETH 無法兌換ETH,唯一可以交易ETH 的中介是二級市場。由於40.9 萬stETH 存入Aave,而Compound 中只剩下12.7 萬ETH,Celsius 無法在不產生滑點損失的情況下“卸去”鏈上的stETH。此外,與Curve 池相比,CEX 的流動性和交易量微不足道,因此不可能通過CEX 進行拋售。

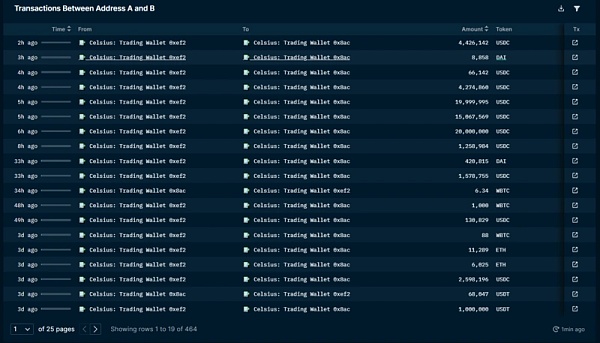

此外,在6 月8 日至12 日期間,Celsius 使用錢包A 從Compound 和Aave 借入USDC 和USDT,並將資金發送到 錢包E,可能是為了應付贖回。總計5950 萬美元的USDC 和200 萬美元的USDT 是在鏈上借入的。錢包A 也取出了11.25 萬ETH,並將其發送給錢包E。為了保持健康的貸款價值比,他們不斷從錢包D 向錢包A 發送資金來償還貸款和補充質押品。

6 月10 – 12 日:在Celsius 平台停止提款後,錢包B 一共向錢包F 發送了10.89 萬ETH,該錢包隨後向0xfdc8eb4815e58152c956c367323b5e08d29f0438(FTX 存款地址)發送了相同的金額,隨後又轉到0xc098b2a3aa256d2140208c3de6543aaef5cd3a94(FTX 地址)。

錢包B 的這些資金來自於幾個錢包——錢包A 的5.28 萬ETH、錢包F 的4.2 萬ETH、錢包D 的1.36 萬ETH、0x07ce9e0375497c81c603c63f37ffbc03860c23f9 的1400 ETH 和0xe081abb7d9e327e89a13e65b3e2b6fcaf2eceb97 的1000 ETH。

6 月13 日1- 2 時,錢包B 還發送了總共9000 的WBTC 到0x76a05277b81b9ca6c06c9ab4136116fc53e9c9e1(FTX 存款地址)。這些資金都來源於錢包A。

截至6 月22 日,錢包A 仍然是ETH(包括wETH 和stETH)和wBTC 質押品在Aave 和Compound 的第一貸款人/借款人,總質押價值近10 億美元。目前,只要他們質押品價格不突然下跌37%,他們的健康比率仍然相對強勁。在Aave 上,健康率為1.88(這意味著價格需要下跌47% 才能被清算)。而Compound 的市盈率為1.58(這意味著價格需要下跌37% 才能被清算)。

巨鯨錢包

除了上述實體,我們還查看了在6 月1 日至15 日期間有大量stETH 交易的巨鯨錢包,並將範圍縮小到7 個關鍵錢包。

1. 錢包地址:xd275e5cb559d6dc236a5f8002a5f0b4c8e610701(DEX 交易大戶)

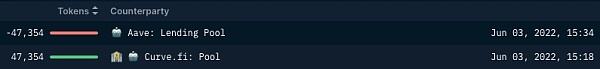

6 月3 日15:18,該錢包從stETH-ETH Curve 池中取出了47353 stETH 和3991 ETH 的所有流動性。當時的比率為0.978 stETH/ETH。不到20 分鐘,錢包就把所有的錢存入了Aave,用以補充質押品。 6 月10 日13:40 至6 月13 日15:54,錢包多次交易ETH 和stETH,淨賺3421 stETH,最終全部存入其Aave 貸款頭寸。這裡似乎沒有任何惡意行為,該錢包只是把它們的流動性從Curve 中取出來,存入Aave 作為質押品,很可能是為了防止市場波動期間的清算。

2. 錢包地址:0xca2c8b7664fa4169bd85da72a968dab9b78f5882(Token 大戶),0x7ccd3befb83154b99c02f4dd5aec5dd76f1ee0b2(ETH 大戶)

6 月6 日晚上9-10 點期間,兩個錢包分別從stETH-ETH Curve 池中取出所有流動性:54076 stETH/23515 ETH 和54103 stETH/23489 ETH。兩個錢包仍然持有所有的stETH,在從Curve 中移除流動性時,stETH/ETH 比率為0.978。兩個錢包都很可能希望避免池裡的流動性不足,並決定先發製人地清除流動性。

3. 錢包地址:0x1b2382E16268c26F5dfC814a84ae156671362B5C,0x2E85891e813b9Bd72db0b9065414B9888D1FDFDD

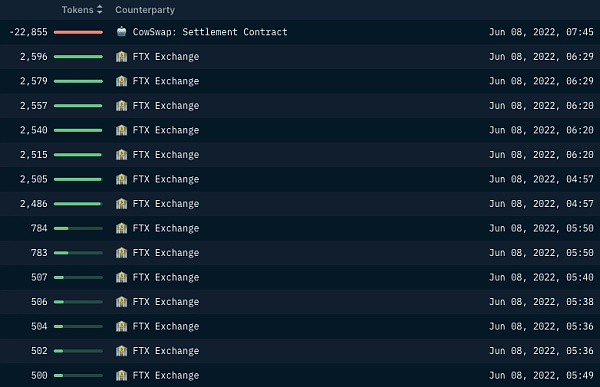

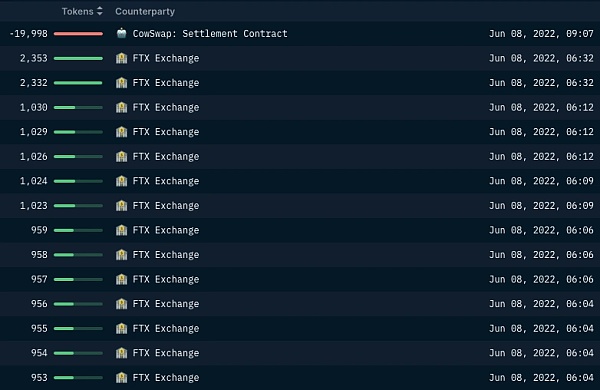

6 月8 日4:57 – 6:32,兩個錢包分別從FTX 交易所錢包收到了22855 stETH 和19998 stETH。在6 月8 日7:45, 0x1b 通過Cowswap 將所有22855 stETH 交換為22323 ETH, 0x2E 通過CoW Protocol 將19998 stETH 交換為19481 wETH。在接下來的兩天內,換回的ETH 被發送到他們的FTX 存款地址,錢包被清空。請注意,這兩個錢包都是從FTX 添加ETH 的,是全新的錢包。

4. 錢包地址:0xcde35b62c27d70b279cf7d0aa1212ffa9e938cef

該錢包於6 月10 日2:42 從stETH-ETH 池中取出了38,420 stETH 和2,706 WETH 的所有流動性。隨後,所有的stETH 資金被存入他們的Aave 貸款,以補充質押品。 6 月10 日至12 日間,他們開始通過償還Aave 貸款進一步降低風險。

5. 錢包地址:0x5f8f52ddc15990a45ba5aab85dfd9fdfae11b661

該錢包於6 月10 日17:23 將24607 stETH 和6689 ETH 的所有流動性從stETH-ETH 池清除。錢包裡仍然保留所有的stETH。同樣,錢包的行為並不意味著任何可疑的跡象,可能是不願意提供流動性,因為他們知道池中可能會耗盡所有ETH。

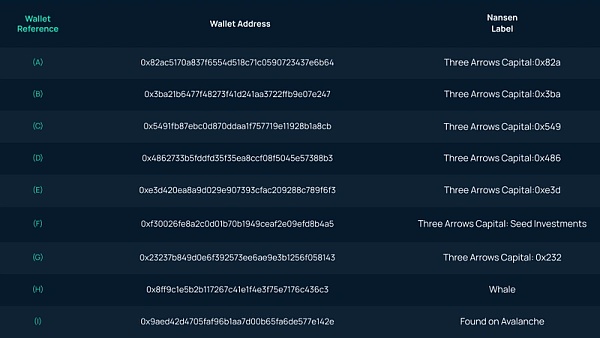

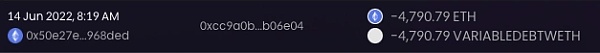

加密貨幣對沖資金——三箭資本

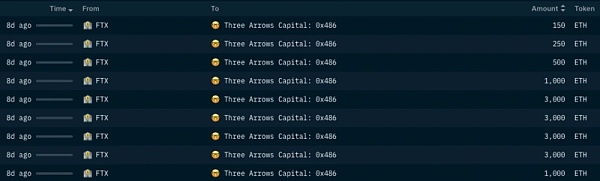

在6 月1 日到6 月11 日,我們看到共有18050 ETH 從3AC 轉移到Deribit,其中大部分是在6 月7 日後交付的。這些ETH 存款進入衍生品可能被用作額外的質押品,以保護3AC 當前的頭寸或採取新的頭寸,從而對沖3AC 當前的投資組合。

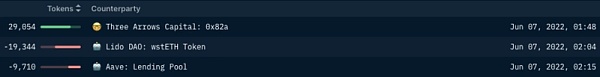

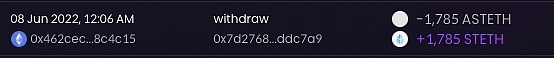

6 月7 日1:41,錢包A 從BlockFi 提取了一大筆的29054 stETH,並直接將其發送到錢包B。不久之後,收到的9710 stETH 作為質押品存入了Aave。

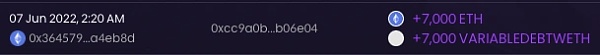

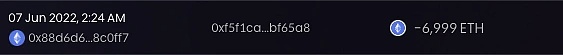

當天2:20,3AC 變得更加謹慎,因為錢包B 使用之前存放的9709 stETH 作為質押,從Aave 借了7000 ETH。在5 分鐘內,這7000 ETH 被迅速發送到3AC 的FTX 存款地址,可能用於出售。該交易可能用於對沖ETH 價格的下行壓力。

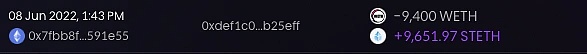

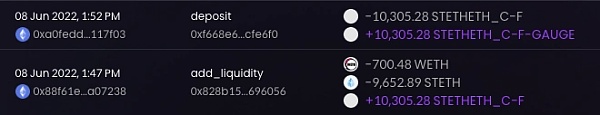

在6 月8 日,或許3AC 仍然對他們的頭寸相當滿意。觀察到錢包B 從Aave 中取出1785 個stETH 質押品,錢包E 在0x Protocol 上用9400 wETH 換成9652 stETH。

交易後不久,錢包E 接著將700.48 wETH 和9652.89 stETH 存入Curve stETH 集中池。

有趣的是,在6 月8 日到9 日之間,我們看到錢包D 從Nansen 上被標記為高活躍的錢包的(0x962fe6f349c320417e1992443c0852b1d95060f2)中接收了2500 個ETH,從Deribit 接收了1700 個ETH;其中4000 個被再次發送到FTX。

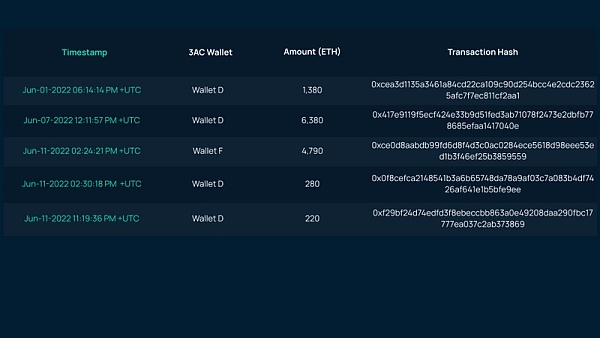

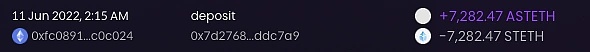

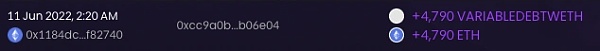

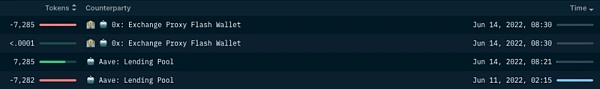

6 月11 日,錢包E 從此前6 月8 日添加的Curve stETH 集中池中取出流動性,然後將10387.66 stETH 發送給錢包 F,該錢包隨後將收到的7282.4 stETH 存入Aave 作為質押,並藉入4790 ETH,直接發送給Deribit。

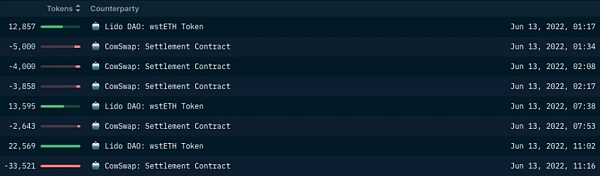

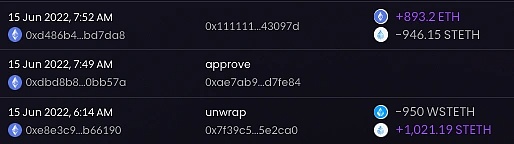

6 月13 日,我們開始看到恐慌的跡象。錢包G 開始unwrap 它的wstETH,並通過Cow Protocol 出售,換取wETH。僅該錢包當天在Cow Protocol 上的5 筆交易中以約4.61 萬wETH 換得49022 stETH。

這些wstETH 的很大一部分被確認來自於錢包I,在6 月13 日至14 日間,僅這個錢包就將共3.46 萬wstETH 轉賬給了錢包G。

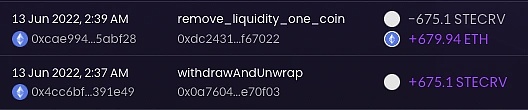

錢包G 也從Curve stETH 池中取出675.1 steCRV 流動性,並交換為679.9 ETH。有趣的是,錢包G 也向錢包H 發送了兩筆大額交易,錢包H 被Nansen 標記為“巨鯨”。 steCrv 代幣代表Curve stETH-ETH 池中的份額。

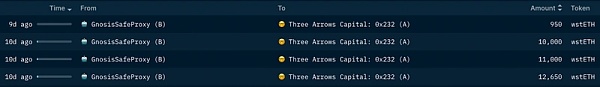

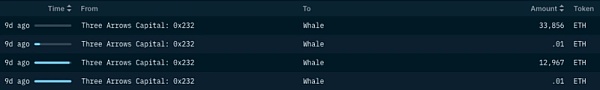

這兩筆交易中的第一筆是在6 月13 日4:11 向H 錢包轉賬12967 ETH。在17:35 左右,另一筆金額為33856 ETH 的交易隨後被轉移到同一個錢包H。

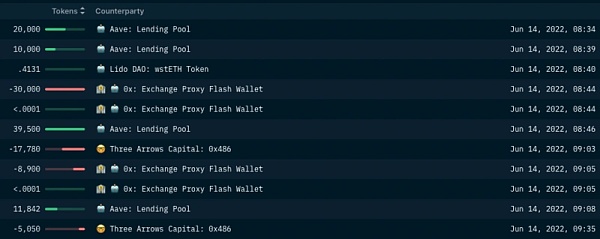

6 月14 日,3AC 積極償還Aave 的債務。

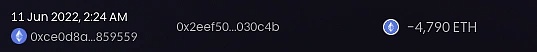

從8:08 開始,錢包D 在9 筆交易中從FTX 收到1.495 萬ETH。其中,4790 ETH 在8:17 被轉移到錢包F,然後在8:19,他們被轉移到Aave 償還貸款。

當天,錢包B 和錢包F 也在Aave 上禁止stETH 作為質押品,標誌著他們的Aave 頭寸結束。 9:10,至少88626 stETH 從Aave 提出。

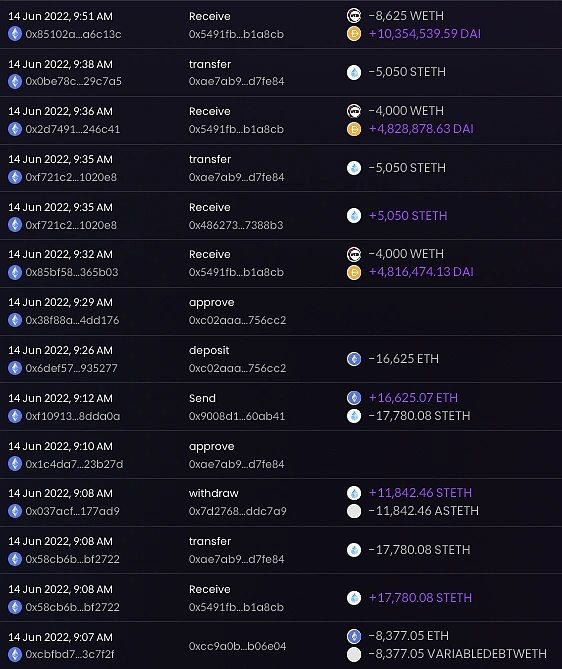

整個上午,我們觀察到錢包B/C/F 從Aave 中取出stETH 質押品,並通過將他們擁有的stETH(包括之前從Aave 中取出的)交換成0x Protocol 和CoW Protocol 上的ETH,從而清掉stETH 頭寸。這些ETH 的很大一部分同時被用於償還3AC 在Aave 上的貸款。隨後,錢包C 將之前收到的ETH 賣給了DAI。

-

錢包B 在2 次交易中累計將38900 stETH 交易為36718 ETH;

-

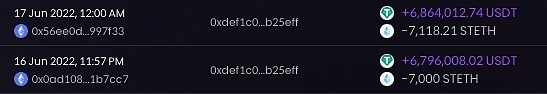

錢包C 累計將17780 stETH 交易為16625 ETH,用於交易2000 萬DAI;

-

錢包F 用將7284 stETH 交易為6981 ETH。

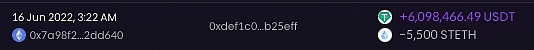

從6 月15 日起,我們觀察到3AC 通過將代幣換成穩定幣來關閉其ETH/stETH 頭寸。例如,截至6 月16 日,錢包B 繼續出售錢包中持有的剩餘stETH,在0x Protocol 上總計約為1980 萬USDT。

總結

總結

最近關於stETH “脫錨”是熱門討論,但目前形勢的基礎在一個月前UST 崩盤期間就已奠定。

在Curve 上觀察stETH 的主要流動性池可以看出,這段時間內出現了第一次較大的流動性下降,池中stETH 和ETH 的儲備嚴重失衡。 Terra 最大的協議Anchor 是大量的stETH 的聚集地,隨著Terra 最終崩潰,絕大多數在5 月7-16 日期間回到主網。 5 月8 日,一個單一實體將7.47 萬stETH 從Terra 通過跨鏈橋轉回到主網,並將其大部分出售給UST,可能是為了抵制UST 的脫錨。後來的跨鏈活動很可能是由於擔心Terra 崩潰和stETH 被卡住,或是擔心由於鏈的安全性減弱而被抽乾。

這增加了stETH 的拋售壓力,反過來也可能促使stETH/ETHCurve 池中的許多LP 撤回其流動性,其中最大的是3AC 和Celsius,5 月12 日共提取了價值7.8 億美元的流動性(值得注意的是,儘管以stETH 為主要形式從池中提取了大量流動性,但在此期間3AC 和Celsius 都不是stETH 大賣家,也沒有保留大部分stETH)。因此,其他一些在Aave 上擁有(過度)槓桿化stETH/ETH 頭寸的大型參與者試圖平倉,這些頭寸依賴於接近1 的stETH:ETH 價格比率,從而導致stETH 面臨更大的拋售壓力。目前主要的stETH Curve 池並沒有恢復,仍然保持著明顯較低的流動性和嚴重的ETH/stETH 失衡。

在最近的事件中,從Curve 池中撤資表明,許多人希望降低投資風險。如Celsius 和3AC 這類大玩家受到市場低迷的影響,這進一步加劇了stETH/ETH 價格偏差。在Celsius 這種情況下,保持流動性以滿足客戶的贖回可能是其首要任務。因此,他們必須擺脫對其他流動資產的依賴,同時通過償還債務來保護槓桿資產。暫停提款很可能有助於防止銀行擠兌,同時為Celsius 提供時間來重新調整和管理其投資中的風險。

從鏈上數據中,我們觀察到3AC 不太可能導致6 月9 日至11 日期間stETH 價格與ETH 價格的顯著偏差,而似乎是這場“傳染病”的受害者。 3AC 缺乏健全的風險管理,加上槓桿率過高,可以說是stETH “脫錨”引爆的一顆炸彈。如前所述,直到6 月13 日和14 日,3AC 才開始為ETH 和穩定幣平倉其stETH 頭寸,最有可能降低其風險和減少損失。