我們探索NFT金融化前景,並深入研究NFT領先協議,反映了NFT金融化價值流中的關鍵參與者。

披露:Fundamental Labs 和我們團隊的成員已經投資並可能持有本報告中提到的代幣頭寸。這些聲明旨在披露任何利益衝突,不應被誤解為建議購買任何代幣。此內容僅供參考,您不應僅基於此做出決定,這不是投資建議。

概括

-

金融化將非流動性資產轉化為可交易的證券,這有助於將現金流輸送給借款人,並為重大經濟發展提供資金。

-

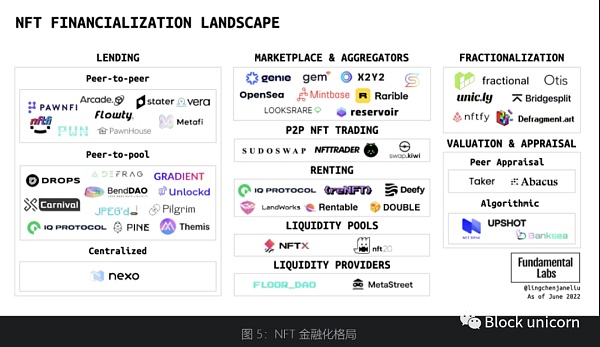

非金融金融化的垂直領域包括:市場和聚合、流動性池、流動性提供者、細分、借貸和租賃、估值。

-

NFT信貸市場滲透率略高於1%,而傳統藝術品借貸市場滲透率為10%,抵押貸款市場滲透率超過50%。

-

如果解決了兩個關鍵限制,則可以釋放NFT 的更大潛力;流動性低,價格發現不足。

-

NFT 由於其獨特的特性、低可訪問性和缺乏實用性而具有低流動性。

-

NFT 缺乏流動性時產生的問題是高滑點、資本效率低下以及價格發現和估值不佳。

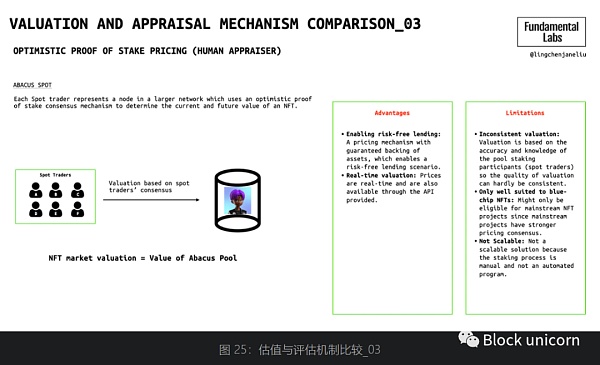

定價機制可以分為兩類:基於oracle的和樂觀證明的股權定價(人類評估員)。基於oracle的定價機制依賴於使用oracle來檢查鏈上數據。股權定價的樂觀證明回應了人類估價員的共識。

在這一領域中需要進一步探索的領域有:將NFT劃分為不同的類別,具有不同的風險和回報情況,建立借款人的風險信息,擴展NFT實用層。

NFT金融化的重要性

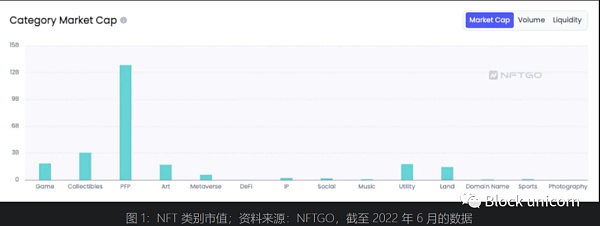

不可替代代幣背後的技術釋放了數字經濟中大部分未開發的部分,並實現了數字資產的所有權。如今,不可替代的代幣主要是個人資料圖片/頭像(PFP),它們被歸類為藝術品和收藏品類別。到目前為止,PFP 的增產潛力有限,但它們對於建立社區和社會地位非常有用(NFT可以嵌入個人信息)。 NFT 技術的用途更加廣泛,當該技術應用於PFP 以外的不同行業時,無論是在物理世界還是虛擬世界中,可能性都是無窮無盡的。

傳統上,證券化是金融領域的一項長期實踐。在1970年現代證券化時代開始之前,有許多先例,包括19世紀60年代的農場鐵路抵押債券、19世紀80年代的抵押貸款支持債券以及1929年華爾街崩盤前的一種抵押貸款證券化形式。

什麼是證券化?

根據Investopedia(Investopedia.com是一個專業的金融學習平台),證券化是發行人通過將各種金融資產合併或匯集到一個組中來設計有價金融工具的過程。然後發行人將這組重新包裝的資產出售給投資者。證券化為投資者提供了機會,並為發起人釋放了資金,這兩者都促進了市場的流動性。

理論上,任何金融資產都可以被證券化——也就是說,變成一種可交易的、可替換的貨幣價值項目。本質上,所有證券都是這樣的。

然而,證券化最常發生在貸款和其他產生收益的資產中,例如不同類型的消費者或商業債務。它可能涉及合同債務的匯集,例如汽車貸款和信用卡債務。

證券化的好處

通過將非流動性資產轉化為可交易的證券,證券化有助於將現金流輸送給借款人,並為重大經濟發展提供資金。證券化還幫助發行機構和投資者在不同資產類別和全球範圍內分散風險。

證券化也可以被認為是效率較低的傳統債務市場和效率更高的資本市場之間的一種套利形式。在資本市場,金融公司為了盈利,把舊證券打包成新的資產支持證券。因此,對標的資產池的現金流和信用風險進行分割,就變成了具有不同風險收益分佈和期限譜的證券化產品。在更廣泛的階層中分散風險,符合消費者、借款人和整個國家的利益。

今天市場的瓶頸

將NFT 信貸市場與藝術品支持的貸款和抵押進行比較

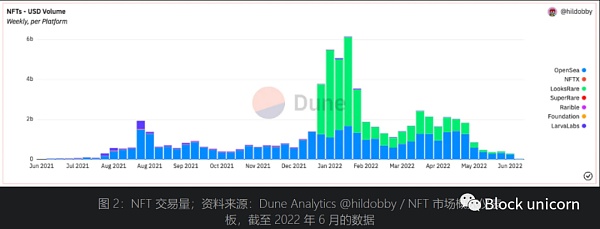

如果只看NFTFi (NFT信貸市場的行業領導者)發放的貸款,2021年貸款規模超過4000萬美元,2022年1月至2022年5月的累計貸款規模達到1.55億美元。 2022年5月NFT交易額30億美元(見圖2),NFTFi 同月發放3600萬美元貸款,NFT信貸市場滲透率略高於1%。

由於NFT 市場目前主要由藝術品和收藏品主導,傳統的藝術品借貸市場可以作為比較的一個很好的參考。根據德勤的數據,基於藝術品的借貸是一項新興業務,市場規模在200 億至250 億美元之間,在這個價值約2 萬億美元的藝術品和收藏品市場中的滲透率為10%。

如果你觀察一個更複雜的硬資產信貸市場,特別是抵押貸款和房地產行業,在價值約40萬億美元的資產中,滲透率超過50%。

在藝術品抵押貸款市場,銀行通常會根據客戶的其他資產和業務對藝術品貸款收取2% – 5% 的費用,而藝術品貸款公司和拍賣行的收費通常為6% – 9%。藝術品擔保貸款的期限通常為一年,所有者通常可以藉到藝術品估價的一半。 NFT 的典型貸款期限是10-30% 的貸款價值比率和50%的年利率(APR)。年利率是指你每年為藉錢而支付的費用,包括各種費用,用百分比表示。年利率是一個更廣泛衡量你(借款人)借貸成本的指標。

根據上述數據,現有的非金融服務信貸市場仍然是資本高度低效的。這就引出了一個問題:“ 這裡的關鍵瓶頸是什麼?”

在深入研究NFT金融化市場後,我意識到,如果我們解決兩個關鍵的限制,NFT的實際潛力是可以釋放的; a)流動性低,b)價格發現不足。市場流動性有兩個目的:交易和評估,流動性低導致價格發現困難。

什麼是流動性?

流動性指的是一項資產在不引起資產價格劇烈變化的情況下,轉換為現金的容易程度。流動性涉及資產的出售價格和出售速度之間的權衡。很明顯,現金是你能擁有的最具流動性的資產。相比之下,流動性較低的資產要轉換成現金就不那麼容易了。例如工廠、財產和設備等大型資產。

為什麼NFT的流動性不足?

5個特點:消費者在做出購買決定之前需要花更多的時間來了解資產。

可承受性:大多數主流NFT類型價格高昂,訪問率低,這導致用戶基數小。

缺乏實用性:到目前為止,大多數關於NFT 的實驗都集中在藝術和收藏品類別。由於這種有限的範圍,我們還沒有看到超越PFP的獨特和創新的應用出現。為了產生更高的流動性,產品或資產本身需要有足夠的實用性來創造強勁的需求,因為有了強勁的需求,資產更容易出售和轉換為流動資產,如現金。

NFT流動性不足引發的問題

高滑點:較低的流動性可以進行交易,這意味著你不能輕易地將一種資產與另一種資產進行交換,從而導致較大的滑動,從而導致嚴重的價格偏差。

資本效率低下:非金融資產持有者的資產利用率很低,清算週期長,信貸條件不靈活。

價格發現和估值差:流動性差的資產交易量小,交易需求少,導致定價和市場信息不對稱。不透明的信息也導致市場活動減少和資產估值困難。

NFT金融化的生態市場

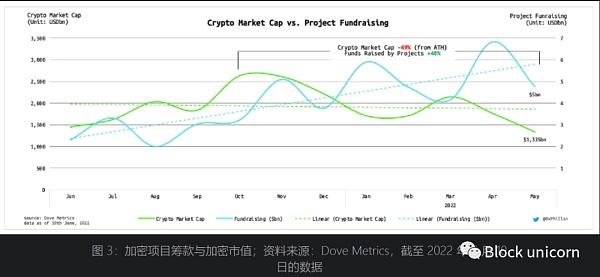

儘管我們觀察到NFT 的非流動性以及市場無法有效評估NFT,但我們仍然看到NFT 金融化空間不斷快速發展。根據Dove Metrics 的數據,即使市場進入熊市,NFT 領域內的融資仍呈上升趨勢(見圖3 和圖4)。當前NFT 金融化的市場格局仍處於起步階段,解決方案仍不可避免地陷入貸款價值比低、利率高、缺乏可擴展性和流動性不足的問題。

此外,缺乏可擴展、低風險和可信的價格評估機制限制了NFT 信貸市場,導致NFT 支持的貸款需求超過借貸資本的供應,並造成大量NFT 借貸需求無法滿足。

隨著我們看到越來越多的建設者和開發商探索和試驗NFT 用例並構建基礎設施以增加NFT 生態的流動性,我們很高興能與建設者一起踏上這一旅程,以擴大NFT 的金融化。

NFT金融化市場生態可分為以下垂直市場:

市場和聚合器領域內的協議促進了交易和交易。探索非正規金融機構貸款和租賃市場的協議側重於提高資本效率和探索非正規金融機構產生收益的可能性。此外,我們還看到許多協議為NFT金融化奠定了基礎,提供和增強了流動性,並對其進行了估值。細分、流動資金提供者和流動資金池部門內的協議試圖解決有關非正規金融機構流動性低的問題。最後,制定評估協議的目的是對NFT的價值做出公平和客觀的判斷。

在深入研究了上述大多數協議之後,我選擇了其中的一個子集,這些子集反映了一些最流行和成熟的協議,以及一些更早期又創新的協議。在接下來的段落中,我將介紹這些協議用於實現NFT 金融化的機制,包括估值、評估和借貸機制,並了解它們的局限性。

流動資金池

流動性是關鍵的交易基礎設施。充裕的流動性可以提高資產利用率,加快用戶參與度。隨著適當的流動性基礎設施的建立,我們可能會看到NFT 在各種經濟垂直領域的大規模採用。

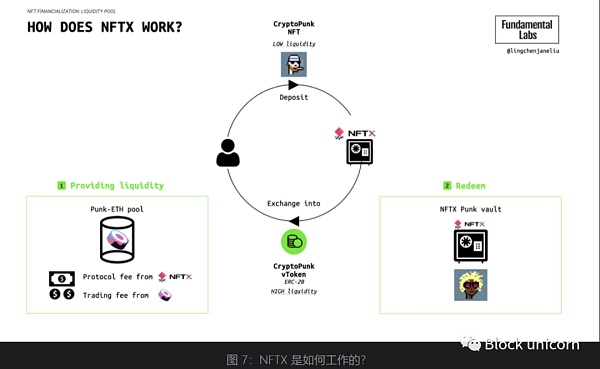

NFTX

從流動性到非流動

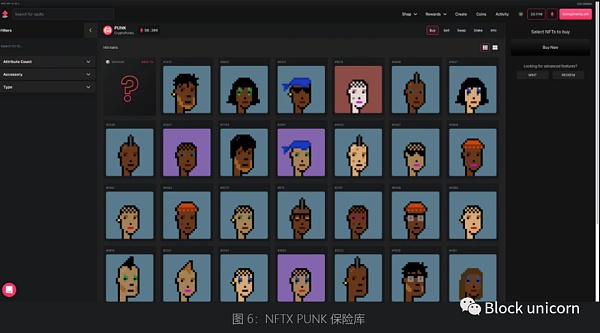

NFTX是由一個去中心化的自治組織(DAO)構建的,目的是讓ERC20代幣得到NFT收藏品的支持。 NFTX允許用戶將他們的NFT存入一個NFTX保險庫,並鑄造一個可代替的ERC20代幣(vToken),該代幣代表了保險庫內隨機資產的1:1索賠。 ERC20保險庫代幣(vtoken)也可以用來從保險庫中兌換一個特定的或隨機的NFT。

也就是說,用戶可以去Sushiswap之類的自動做市商(AMM)購買類似vToken的朋克,並使用該代幣從朋克金庫中領取隨機加密朋克(見圖6)。

協助價格發現

通過NFTX設置的機制,NFTX認為在同一個保險庫中的NFT是可替換的。因此,具有相同特性或稀有程度的NFT才會被存放在相同的金庫中。 NFTX設計的機制更適合於同一系列中的地板價(最低價格)項目。

在自動做市商(AMMs)中擁有自己鑄造的vtoken的用戶可以為其他用戶創建一個流動的市場進行交易。交易者可以根據他們對NFT的判斷存入和出售vtoken,套利過程有助於價格發現。隨著流動性和交易量的建立,NFT支持的vToken進入價格發現,公允價值慢慢建立。

NFTX系統內的參與者

NFT持有者

存儲和鑄造vtoken的NFT持有者可以開始從他們的NFT中提取更多的價值:

-

可以賺取協議費。

-

作為AMM(自動做市商)的流動性提供者可以賺取交易費。

NFT項目/內容創造者

通過啟動NFTX協議,NFT項目能夠賺取協議費,同時為其社區提供穩定的價格和即時流動性。

-

賺取協議費用

-

以vtoken的形式通過AMM分發NFT

-

為新NFT系列創造即時流動的市場

更深的流動性池創造更穩定的價格

NFTX發布的這篇文章解釋了流動性池如何在NFTX上發揮作用,強調了擁有一個深度池對價格穩定的重要性。雖然擁有深厚的流動性池不僅可以保持穩定的代幣價格,還可以創造流暢的交易體驗,允許交易員即時買賣和掉期資產,促進市場採用率。因此,重要的是製定專注於創造流動性的協議。

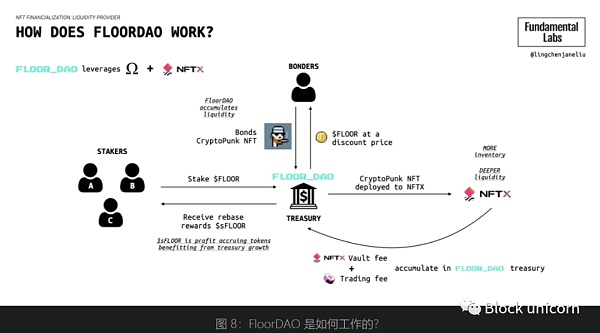

FloorDAO是建立在NFTX基礎上提供深度流動性的機構,並充當NFTX的去中心化做市商。

流動資金提供者

FloorDAO

FloorDAO是一個去中心化的NFT做市協議。它為FloorDAO 金庫中包含的所有NFT集合提供深度流動性。 FloorDAO使用OlympusDAO首創的bond & rebase機制(見圖8)為NFT積累流動性,然後部署在NFTX金庫中產生收益。

FloorDAO系統中的參與者

Staker(質押)

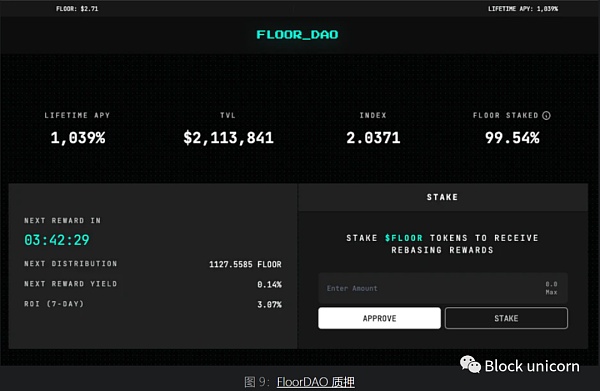

質押可以通過FloorDAO協議質押$FLOOR來從協議中獲得rebase獎勵$sFLOOR (見圖8)。質押的$FLOOR 表示為$sFLOOR,每次rebase都會自動獲得獎勵。

-

以1:1的比例質押$FLOOR以獲得$s FLOOR

-

根據協議排放量,以$sFLOOR的形式,累積rebase獎勵

-

通過sFLOOR包裝為gFLOOR參與治理

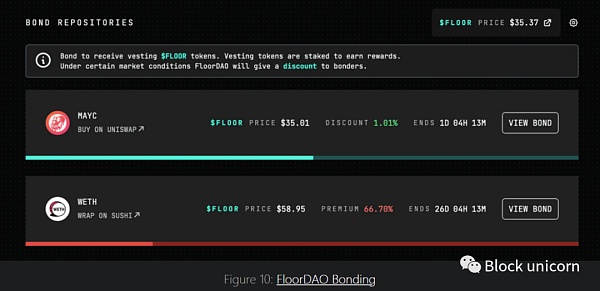

Bonding(債券)

Bonding 是FloorDAO 獲取流動性的主要機制。綁定是用戶將其NFT 出售給協議以折扣價獲得$FLOOR 的過程(見圖10)。該協議為綁定者報價了$FLOOR 的價格和代幣歸屬期,收益來自債券持有者通過將NFT 存入FloorDAO 獲得的折扣$FLOOR。

債券資產的選擇是由社區決定的,目前所選擇的資產是藍籌NFTs。該協議使用來自FloorDAO庫的儲備來清理NFT集合,以創造深度流動性。

國庫

FloorDAO國庫通過為NFT提供流動性而產生收益。 FloorDAO向NFTX提供押注頭寸(NFT),並從NFTX賺取金庫費用,向Sushiswap提供的流動性產生交易費用。金庫費用和交易費用都回流到FloorDAO的國庫。

碎片化

部分藝術投資在傳統藝術和收藏品行業已經實踐了十年。 Masterworks、Particles和Athena Art Finance等平台是該市場的主要參與者。

部分藝術金融科技應用大數據來挖掘歷史藝術品銷售數據,以識別可能被市場低估的藝術品。然後,資產被分割成證券,這樣普通投資者就可以購買基金的股票,該基金購買藝術品、對藝術品進行保護、在畫廊展出藝術品、借給博物館,最終將其出售給收藏家或其他投資者,賺取利潤。

與傳統藝術碎片化平台一樣,NFT碎片化平台的運作方式也相同。不同的是部分藝術所有權的載體,前者是通過證券,後者是通過代幣。

Fractional.art

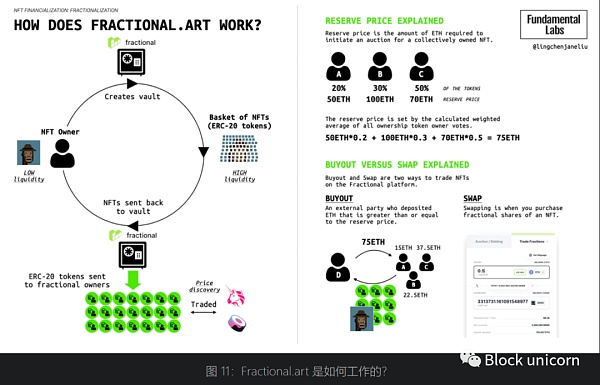

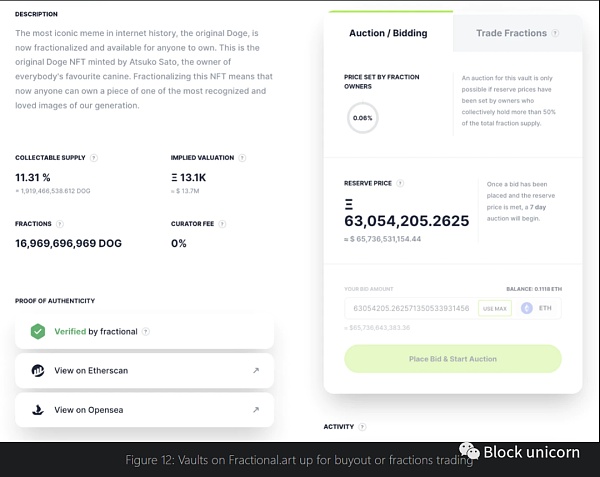

Fractional.art 的運作類似於NFTX 或NFT20 等流動性池,因為用戶存入NFT 並獲得一籃子碎片化NFT(可替代ERC-20 代幣)作為回報(見圖11)。 Fractional.art 和NFTX/NGT20 的相似之處在於,當用戶將NFT 存入由NFTX 或NFT20 創建的保險庫時,NFT 存款人將收到代表保險庫/NFT 部分/全部所有權的ERC-20 代幣。存入NFT 的NFT 所有者可以設置NFT 應分成的分數數量。一旦在Sushiswap 或Uniswap 等上創建流動資金池,這些碎片化股份就可以在市場上買賣。 Fractional.art 和NFTX/NFT20 之間的區別在於,一旦NFT 存入Fractional.art 保險庫,NFT在沒有任何收益生成機制的情況下進行拍賣,而在NFTX/NFT20 上存放的NFT 被鎖定在收益生成池中。

缺乏實用性導致流動性低,集體所有權導致治理困難

將NFT 分割成碎片化和可替代代幣實際上並不能解決流動性問題。該解決方案只是將現有的流動性問題從NFT 轉移到碎片化NFT:不再擁有一個非流動性NFT,而是您現在擁有許多非流動性ERC-20 代幣(在將NFT 分割後為ERC-20 代幣提供流動性,您需要在DEX 並為礦池創造流動性)。

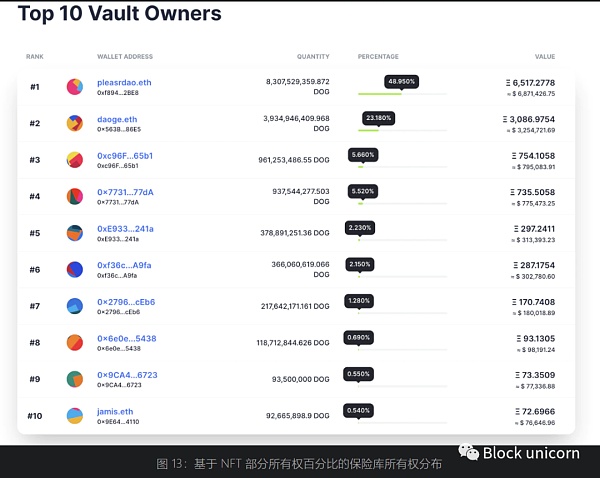

此外,多人共同擁有一個NFT 會給資產的治理帶來困難,因為他們可能會形成可以決定NFT 命運的多數(見圖13)。此外,在沒有實際實用性和收益的情況下,投資者或交易者擁有碎片化NFT 的動機相對較低。

當NFT 技術在物理世界中被廣泛採用並應用於有收益的資產(例如REITS 或產生收益的債券)時,我預計碎片化NFT 的採用會增加。

貸款

在NFT貸款協議中,有三種機制促進NFT作為抵押貸款:a)點對點(p2p)貸款、b)點對池(p2p)貸款、c)場外(OTC)貸款。由於當前形式的非流通性強,非流通性持有者正在尋找提高資本效率的解決方案。非金融借貸協議已經成為解決這一問題的熱門方案,並在最近取得了進展。

在我們研究不同的貸款協議之前,讓我們簡要看一下系統中參與者之間的關係,以指導後續閱讀。

-

債務人(借款人):通過質押NFT 獲得資金,並向債權人支付本金和利息。

-

債權人(貸方):向借款人提供資金以賺取收益。如果借款人違約,到期後未能償還資金,貸款人可以獲取NFT(點對點機制)的所有權,或者從清算的NFT(點對點機制)中獲得一定比例的資金)

事實上,NFT 抵押借貸服務的運作方式與傳統金融相同,債權人為債務人提供流動性。 NFT 借貸與傳統金融借貸服務的區別在於抵押資產。傳統金融以不動產、股票、設備、土地等資產作為抵押品,而NFT 借貸協議以NFT 作為抵押品,並以NFT 的價值來確定貸款金額、利率和貸款期限。

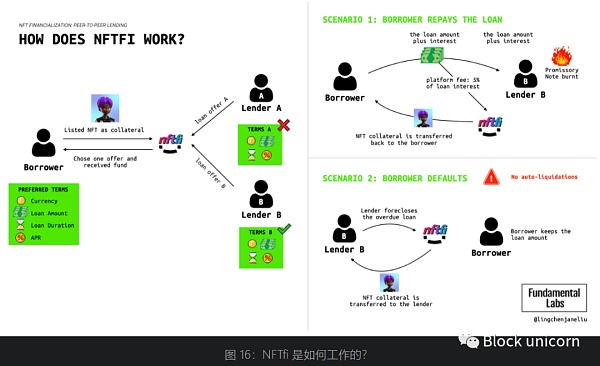

在接下來的段落中,我將介紹幾種利用點對點和點對池機制的協議。在點對點類別中,歷史最悠久、規模最大的NFT 借貸協議是NFTfi。

NFTfi

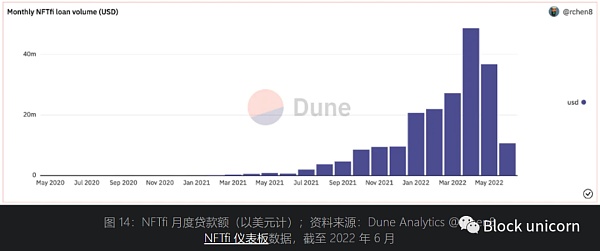

NFTFI於2020年6月推出了公開測試版。它在2020年發放了300,000美元的貸款,2021年發放了4,000萬美元,2022年迄今發放了1.66億美元(見圖14)。貸款期限從30天到180天不等,年利率從30%到100%不等。貸款是一次性償還的。典型的貸款與價值比率約為50%,NFTFI向貸款人收取非違約貸款利息的5%。

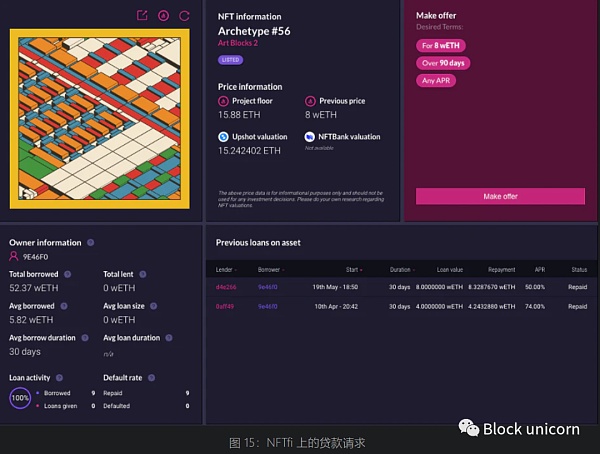

NFT 所有者可以將他們的NFT 上架到平台(見圖15)並填寫他們喜歡的條款,包括貸款金額、期限、APR 和代幣。流動性提供者可以在平台上瀏覽每個NFT 的貸款條款並提出報價。

貸款過程類似於貸款市場,其中NFT所有者根據其條款從幾個流動性提供者中選擇報價(見圖16)。在貸款期限到期之前,貸款借款人需要為NFTs轉移回借款人支付本金和利息,否則NFTs將從智能合約轉移到貸款人。由於貸款過程很簡單,貸款條款是定制的,我們可以看到NFTfi 在其網站上列出收藏品申請貸款是最多的。

在P2P 模式中,NFT 所有者可以在將其NFT 質押到一個礦池後立即獲得資金,類似於使用AAVE 或Compound 的過程。

另一方面,貸方可以通過穩定幣或ETH 提供流動性來獲得被動、可變的回報率。 NFT 所有者支付的利息金額取決於借入資金的數量和池中的剩餘資金。如果NFT 所有者無法還款或NFT 價格跌至清算線,NFT 將在Opensea 等公開市場上拍賣,資金將退還貸方。

利用點對點機制的NFT貸款協議的市場格局相當擁擠。諸如BendDAO、Drops、XCarnival、Pine、Gendent Finance、JPEG’d、Pilgrim等協議都屬於這一類。

然而,這些協議的最大限制之一是,只有非常少量的NFT系列可以被接受為抵押品資產。

P2P貸款項目往往只為交易員和投資者在價格上達成強烈共識的藍籌股NFT項目提供貸款池。與長尾的NFT集合相比,這些藍籌股NFT往往擁有充足的流動性。以BendDAO為例:BendDAO只接受Azukis、Bored Apes、CryptoPunks、CloneX、Doodles和Mutant Apes等藍籌股NFT作為其抵押品類型。

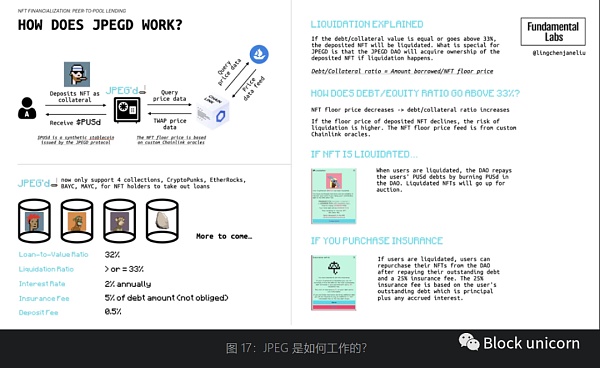

JPEG’d

JPEG’d使用的點對點機制使借款人能夠立即獲得貸款。用戶可以存放一個NFT,如CryptoPunk,以便藉入JPEG格式的$PU.S.穩定幣。 JPEGD使用定制的Chainlink Oracle(LINK預言機)來獲取和維護其NFT抵押品的鏈上實時定價(參見圖17)。

與其他點對點項目相比,JPEGd的獨特之處在於其保險機制。借款人可以選擇在將不良資產存入抵押品時購買貸款保險。保險費是藉款金額的5%。如果借款人購買了可選保險,其NFT被清算,他們可以償還未償債務和25%的費用,這是基於借款人的未償債務(本金加應計利息)回購其NFT的。否則,JPEG的DAO將擁有NFT,清算的NFT將被拍賣。

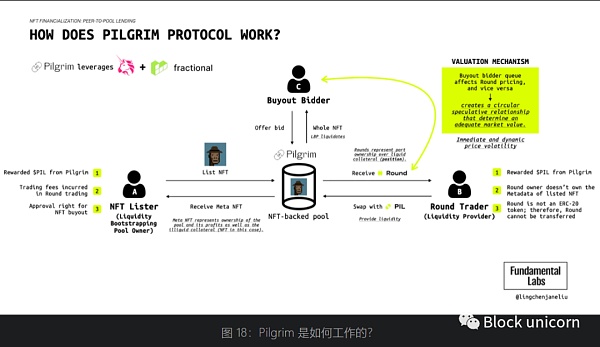

Pilgrim

Pilgrim 是一個結合了Uniswap 自動做市商(AMM) 和Fractional.art 的協議。

Pilgrim體系中的參與者

NFT Lister(流動性引導池所有者)

一旦NFT Lister 將其NFT鎖定在Pilgrim池中,協議將創建一個新的PilgrimPair,它有兩個單獨的接口:rounds和metanft。 MetaNFT代表Pilgrim中NFT池的所有權,rounds代表池中頭寸的部分所有權(rounds不是通過將NFT分割成碎片化而鑄造的ERC-20代幣,而是反映了用於分割NFT的協議內部度量)。 MetaNFT持有人可以在與Pilgrim鎖定的NFT上獲得收益。收益是通過協議獎勵 $PIL 和每輪交易者在池中啟動交易產生的交易費用。

rounds 交易者

當交易者為特定的NFT 購買rounds(相當於為PilgrimPair 提供流動性)時,rounds是新鑄造的,而當交易員將rounds賣回其基礎代幣(目前的基礎代幣是WETH、USDC 和PIL)時,rounds將被燒毀。 rounds只能以AMM 確定的rounds價格進行交易,這使rounds交易者和持有人面臨財務收益或損失。值得注意的一點是,由於rounds不是ERC-20 代幣,rounds不能轉移到另一個賬戶。

買斷

任何人都可以出價以支付鎖定NFT 的當前現貨價格。一旦出價得到metaNFT 所有者的批准,NFT 將被解鎖,PilgrimPair 將被退市。但是,metaNFT 所有者無權從收購要約中進行選擇。

買斷出價影響較大的價格偏差,反之亦然。循環和投機行為有助於幫助發現NFT 的價格。

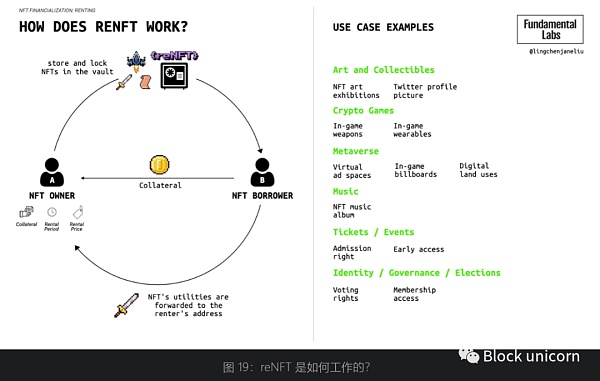

出租

NFT 租賃市場現在非常早期,租賃平台上掛單的資產非常少。根據Dune Analytics 的數據,在reNFT 上出租的NFT 仍遠低於每月100 個NFT。藝術品和收藏品類別中的NFT 通常缺乏實用性,租用此類資產的需求普遍較低。遊戲內資產非常適合租賃市場;然而,流行的加密遊戲往往擁有自己的遊戲內資產市場。從技術上講,將租賃服務添加到他們自己的市場並不困難。此外,遊戲公會,如Yield Guild Games 和Merit Circle,還向加密遊戲玩家提供遊戲內資產租賃服務(遊戲賺取獎學金的一部分)。隨著遊戲公會與加密遊戲玩家社區的關係越來越密切,公會不可避免地成為最大的遊戲資產貸方。

然而,一旦NFT 擴展到更多垂直領域,例如門票、會員、音樂、電影和房地產,我預計租金需求會激增。

reNFT、IQ Protocol、Rentable 等NFT 租賃協議針對的是通用的NFT 系列,而Double 和Landworks 等協議分別專門針對遊戲資產和虛擬土地。

reNFT

reNFT(見圖19)啟用了NFTs的產出生成功能。 NFT持有者可以以固定的價格、租期和擔保金額出租他們的NFT。此外,用戶可以臨時訪問NFT,當他們沒有NFT的所有權時,他們沒有訪問該NFT的權限。

估值與評估

估值和評估是任何交易市場的基本基礎設施組成部分,可用於許多NFT 金融化用例,例如借貸、租賃和質押。在這些應用中,擁有安全、客觀的估值對所提供的服務具有重要意義。然而,高市場波動性、極端交易量波動以及NFT 的多樣化特徵和特性使得估值非常具有挑戰性和復雜性。儘管流動性是發現價值/價格的根本解決方案,但有多種協議正在試驗NFT 的估值和評估機制。

一般來說,定價機制可以分為兩類:基於預言機和樂觀的股權定價證明(人工評估員)。基於預言機的定價機制依賴於使用預言機來檢索鏈上數據。股權定價的樂觀證明依賴於人類評估師的共識。

股權定價的樂觀證明(人工評估)

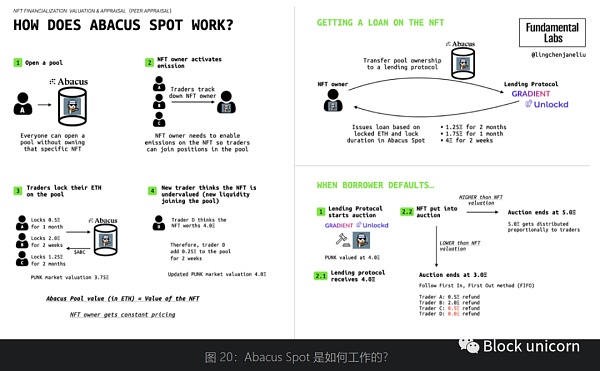

Abacus

Abacus使用樂觀的股權證明來創建一個有流動性支持的估值系統(見圖20)。交易員通過將資金投入不同的估值池,扮演驗證者的角色。 NFT的可歸屬估值是在任何時間點鎖定在池中的流動性(交易員必須將他們的美元ETH鎖定在池中)。 NFT值等於池中鎖定的總值。

Abacus的估值機制是傳統金融市場中前所未見的一種。 Abacus定價機制的有效性有待於時間的檢驗。在接下來的段落中,我將比較不同的估值機制,並介紹它們的局限性和優勢。

基於預言機機器學習的定價機制

有幾個協議正在試驗利用機器學習技術來預測NFT價格,如NFTBank、BankSea和Upshot。

Upshot

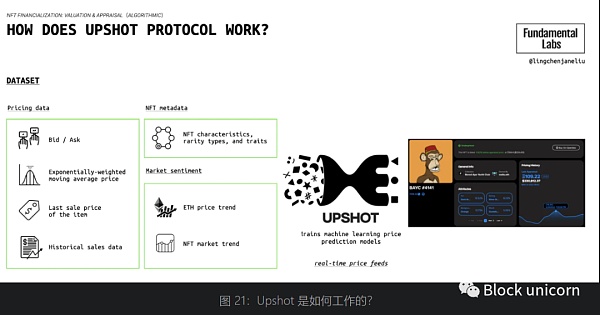

基於oracle(預言機)機器學習的評估協議與人評估的工作方式非常相似,區別在於他們使用的數據庫和機器學習模型。 (見圖21)。

由於NFT 的獨特性,NFT 元數據是構建機器學習價格模型時要考慮的最重要的數據之一,協議構建準確定價模型的重要步驟是通過處理和分類NFT 的特徵。

下面顯示了協議如何處理NFT元數據:

1. NFT試題特徵的分解。

2. 按特徵對NFT項目進行重新分組。

3. 計算每組的價格統計數據。

4. 使用計算的統計數據重建NFT項目的估值

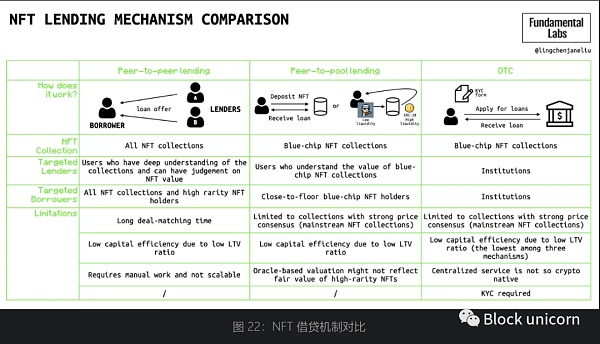

比較:NFT 借貸機制

下表(圖22)總結了本文回顧的各種NFT 借貸機制,並在關鍵維度上對它們進行了比較,包括目標貸方和借方、NFT 收集適用性和每種機制的局限性。

比較:NFT估值和評估機制

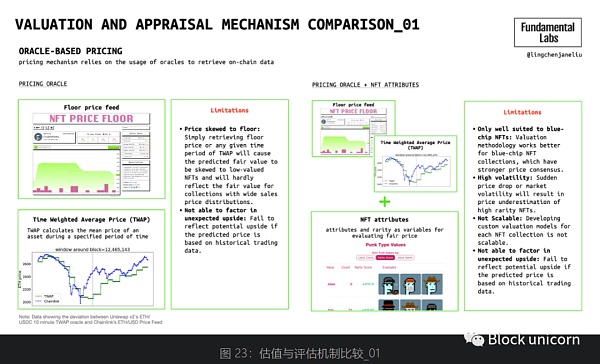

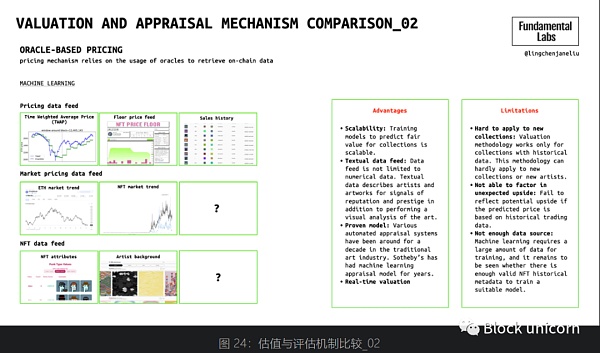

非結構性資產評估是一個令人著迷的新領域,等待著建設者去探索和實驗。通過對不同NFT估值協議的深入研究,估值機制可以分為以下幾種類型:

-

基於預言機定價

-

簡單的預言機報價

-

價格預言機 + NFT屬性

-

基於預言機(oracle)機器學習的報價

-

股權定價的樂觀證明

由於定價預言機模型中使用的定價數據集主要依賴於NFT 集合的最新交易價格或底價,因此該機制的最大權衡是當存在明顯差異時,估值難以捕捉項目的價值。 NFT 特徵或定價數據廣泛分佈時。此外,當NFT 項目的路線圖更新並且市場相應地更新其公允價值時,價格預言模型無法反映潛在的上漲空間。

對於基於預言機-機器學習的模型,該模型的好處在於它可以潛在的實現時間序列定價,並可能成為價格預言機的關鍵組成部分,甚至是NFT 金融化的基石。然而,困難來自於模型的構建和不同參數的權重。下圖(圖23、24 和25)詳細分析了本文中不同估值模型的局限性和優勢。

我們現在所處的位置和前進的方向

當前的障礙

NFT金融化的發展和試驗才剛剛開始。儘管在各個垂直領域取得了所有進展,但我們看到了在將這一領域金融化方面的一些共同挑戰。

等待建立的基礎:可靠和公認的估值和即時流動性模型等問題尚未解決,這些問題構成了任何金融產品的基礎層。

實用層面有限:目前,NFT高度集中在個人資料圖片(PFP)和遊戲資產上,缺乏實用工具阻礙了大規模採用,因此限制了NFT的需求。我們設想,隨著NFT和區塊鏈技術的採用,NFT將變得無處不在,前所未有的產品或商品被視為新的資產類別。

前進的方向

以下是我對在哪裡可以找到建設這個生態機會與一些想法。

利用不同的風險和回報情況將淨資產劃分為不同的類別:

a. 傳統金融中的所有資產類別都有各自的風險和回報情況,並且有專門的機構給出風險評級。然而,第三方評級機構給出的風險評級並不完全可靠,因為這些由中心化中介發行的金融工具往往包含層層包裹的資產。不透明的過程導致難以正確評估風險。區塊鏈技術促進了金融工具的透明度,因此,對於機構或投資者而言,採用區塊鏈技術可以改善金融市場的健康狀況並優化風險回報狀況。

b. 評估NFT的困難,大部分來自於不能對所有NFT都一視同仁。在不同的經濟垂直領域的非貿易型資產應該被劃分為不同的類別,例如部分可交易資產和部分不可交易資產。例如,一個以太坊命名空間(ENS)地址不應該被交易,因為它的細分違背了NFT資產的性質,即為一個地址提供身份,而且它不產生收益。相反,能夠產生穩定現金流的抵押貸款合同可以交易,並且有專門的估值模型。

建立借款人的風險信息/數據:

加密領域的信用評估仍處於非常早期的階段。我預計,當我們擁有更清晰的用戶檔案時,這一領域將趨於成熟,用戶鏈上數據可以與用戶身份綁定,以評估借款人的信譽,並推薦與其風險檔案匹配的資產。

擴展實用程序層:

我希望看到更多的經濟垂直領域利用區塊鍊和NFT技術,特別是對於具有鮮明特徵的產品或商品,如醫療記錄、對話、保險合同等。在區塊鏈技術的幫助下,去除中介可以提高效率,可組合性可以創建新的業務模式。當區塊鏈技術應用於這些不同的領域時,新的用例將會出現,我們將看到新的生態系統建立在這些基礎上。

隨著NFT擴展到更廣泛的經濟領域並獲得更多的應用程序,我們可以更容易地通過應用程序的價值來確定資產的價值。