X-to-earn不是新東西,它一直是分佈式網絡必備的激勵手段,從比特幣白皮書開始,激勵維護網絡節點的礦工就是基礎操作。

作者: Hongyu

原文標題及鏈接:《龐氏研究:息差和抽佣哪個好? 》

首先,X-to-earn的網絡和公鏈/協議網絡基礎設施是有區別的:無論是X-to-earn網絡,還是公鏈/協議網絡,tokenize的目的都是項目方通過維持一個龐氏經濟模型產生賺錢效應,擴大用戶基數,從而維持網絡的繁榮。最為經典的就是比特幣的模型,網絡會在每筆交易中抽成作為Transaction fee,而緊縮場景則是每開採210,000 個區塊(大約每四年),礦工獲得的獎勵將會減半。

X-to-earn不是新東西,它一直是分佈式網絡必備的激勵手段,從比特幣白皮書開始,激勵維護網絡節點的礦工就是基礎操作。如果沒有基於智能合約的自動化激勵機制,分佈式網絡就不復存在。

以太坊是第一個實現智能合約功能的分佈式網絡,它也讓代幣激勵網絡(姑且這麼稱呼)出現在人們的視野中。隨後,各種不同共識機制的公鏈如雨後春筍般誕生,它們各自代表著驗證區塊,確保交易安全的不同技術路線,是最底層的交易基礎設施。

本文希望表達兩層觀點,一是應用層和協議層激勵網絡的區別,二是應用層的意義和可能的演變方向。這裡的X-to-earn泛指行為挖礦,复投回報的龐氏循環。

人肉礦機

首先,是X-to-earn的網絡和公鏈/協議網絡基礎設施是有的區別的:無論是X-to-earn網絡,還是公鏈/協議網絡,tokenize發幣目的都是項目方通過維持一個龐氏經濟模型產生賺錢效應,擴大用戶基數,從而維持網絡的繁榮。最為經典的就是比特幣的模型,網絡會在每筆交易中抽成作為Transaction fee,而緊縮場景則是每開採210,000 個區塊(大約每四年),礦工獲得的獎勵將會減半。

但比特幣的問題在於,因為2100萬的總量上限,供應會愈發緊縮。通縮會讓貨幣價值高到難以接受,從而抑制生態內的流轉。而X-to-earn網絡則多種多樣,並非全都是交易基礎設施,因此不需要復雜的區塊驗證機制,而是使用公鏈智能合約中的API代幣的應用程序接口標準 ,直接共享公鏈的安全性。

X-to-earn網絡貢獻者的標準也和基礎設施項目有所區別,主要分為兩類,第一類是項目本身的contributor,早期融資/開發/社區運營等傳統意義上屬於團隊內部的貢獻者;而區別在第二類,X-to-earn的貢獻者也包含網絡的參與者,因為他們進行了質押/購買/消耗行為,為激勵網絡的穩定做出貢獻,主要區別是:

公鏈/協議網絡的激勵主要落在代幣產生機制上,也就是參與PoW/PoS/PoH…等驗證過程的節點網絡驗證和安全保護者,

X-to-earn網絡的激勵主要落在可以影響代幣流轉的行為上,比如Looksrare的交易to earn,鼓勵用戶多在Looks上做交易。

相較於公鏈的激勵,X-to-earn更加表徵化,資金、硬件和技術門檻更低,更偏重於激勵人類的某種可以為網絡帶來數據和收入的行為。有一種說法不無道理:

「X-to-earn將人類本身變成了礦機」

代幣,而非法幣

網賺,也就是最早的to earn模式,在移動互聯網,該模式源於2013年的米賺,用戶可以通過下載指定app,來獲取每日的“大米”,當大米達到10萬便可兌換1Q幣,100萬大米則可兌換10元Q幣或者10元支付寶充值,以此類推,每日最高可賺500元人民幣。

過了3年,趣頭條通過閱讀賺錢打開了下沉市場,並於2018年在納斯達克IPO,日活一度超過2億。

類別劃分上,有研究表明網賺APP 60%屬於廉價流量類別,app推廣、刷單則佔據了余下的40%。法幣to earn的盈利模型有點像銀行的息差,姑且叫做DAU利差模式,可以用趣頭條創始人譚思亮的模型來概括:

M(用戶點擊帶來的廣告收益)>N(對用戶發放的激勵)

網賺模式是非常簡單的,就是一個收益-成本=利潤的關係。成本則主要是用法幣拉新促活的成本。但x-to-earn在手段上和網賺相似,但從實際來說則不然。

to earn需要在DEX上面加池子,而play to earn實際上就是讓一群人擼池子。用戶越多,擼池子的人就越多,相當於負債就越大,x-to-earn實質是一種信用擴張行為,一頭是債權方(打金玩家),一頭是債務方(复投玩家),二者互為交易對手。項目方可以通過製造代幣消耗場景的暴利預期,比如繁殖,來讓更多的人不去把所賺的代幣提現,而是複投到x-to-earn網絡中。更有甚者,如果參數設計讓直接复投的速度變慢,甚至可以讓x-to-earn網絡用戶主動加池子。

很明顯,不同於網賺的息差模型,一個好的x-to-earn網絡是一個龐氏結構的博弈模型,賺錢用戶賺的是複投用戶的錢,而復投用戶的拋壓則轉嫁到了公鏈代幣上,這一代幣的流動性深度更好,不容易受到衝擊,和x-to-earn網絡隔絕。

x-to-earn網絡的價值捕獲則是賭場式的,在早期可以通過NFT白名單等形式售賣,但更大頭在於交易稅和版稅的抽佣,前者一般設置在1.5%-5%,後者一般是4%,總計最高可以達到9%。

死亡螺旋

看著很美的網賺模型,實際上吸引的用戶都是零擼黨,他們貧窮且聰明,對價格敏感,很難被廣告轉化;ARPU很低,忠誠度也很低,每當趣頭條平台調整營銷費率,DAU都會相應減少。這導致廣告收入遲遲難以提升,DAU息差做不上去。

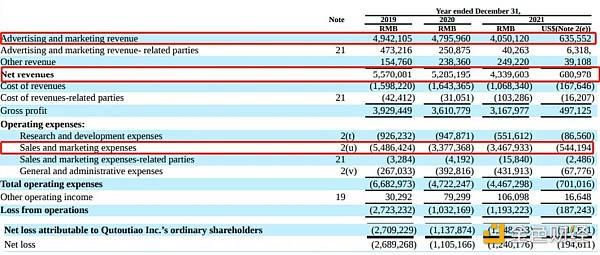

從19年-21年的財報中可以看出,很明顯,趣頭條一直沒有維持住正的利差,廣告收益長期超不過營銷成本,長期處於虧損狀態。

Source:Qutoutiao Inc. 2021 Annual Report, Net loss are spreading

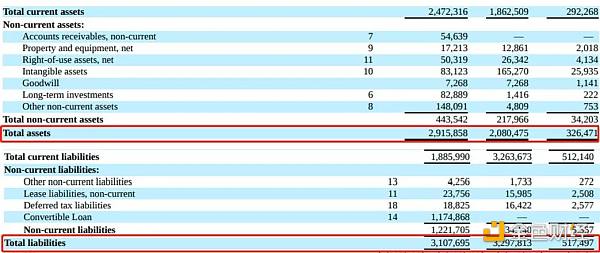

趣頭條的網賺模式本質上是藉債買流量模式,而目前趣頭條處於資不抵債狀態,市值也掉到了5000萬美元以下。

Source: Qutoutiao Inc. 2021 Annual Report

X-to-earn模型的死亡螺旋也經常發生,拿Axie Infinity舉例,早在2020年,$SLP 就曾經遭遇過大崩盤,一度跌至0.01元。

Mental Accounting

這裡也可以看出x-to-earn和網賺的用戶的區別。具有升值預期的心理賬戶,延展性會比消費行為的延展性要更好。對項目方的要求從息差模型的降本增效變成了拉盤。而前者其實是銀行的收入模式,但當貸款市場成為一個完全競爭市場,各家銀行會競相壓低各自的貸款利率以獲取更大的貸款市場份額,利息要不停地提高增強吸儲能力,二者都會擠壓銀行利潤。

擴展M的嘗試

趣頭條的策略類似於股份製商業銀行。在極度內捲的環境中,股份製商業銀行增強某一種更加高頻的貸款品種發放的比例,比如消費貸,利率雖然低於房貸,但小額的使用場景和較低的門檻可以吸引更多藉貸者前來。同時,在資金端將吸儲行為和理財產品捆綁,可以進入更高收益的衍生品市場,獲取更高的息差。

趣頭條18年採用的策略是扶持米讀作為新的增長點,但這個就很取決於趣頭條的燒錢和融資能力,因為米讀和理財產品比起來並非剛需,互聯網也是燒錢做壟斷擠占用戶心智的模式,這方面的能力不可能和有騰訊比,自然結局是失敗。

而且X-to-earn模型則更為高明一些,因為這是出版社+賭場邏輯,主要收入來源是版稅和抽佣。用戶也是價格敏感型,但從心理賬戶的角度看,由於他們把在X-to-earn網絡中的投入當成投資,因此客單價遠遠超越網賺。

更重心的點在於玩法層面,抽佣可以用來增減池子,而增減的時機可以控制,比如在下跌末期,池子被接近抽乾的時候進行介入活動。以此類推,甚至還可以對敲拉盤。

無論是息差,還是抽佣,它們本質都是拆東牆補西牆的龐氏結構,在許許多多的案例中,我們已經充分看到這種模式對於user growth的爆發力,但該模式需要更多的外部性對龐氏結構進行延展,最終轉變為一種利潤足以支持組織延續的可持續的耗散結構。

參考資料:

1. 騰訊安全:《網賺APP產業鏈觀察報告》

2. Qutoutiao Inc. 2019-2021 Annual Report