在6 月的14 天裡,加密貨幣億萬富翁Sam Bankman-Fried 進行了一場在行業歷史上前所未有的交易狂潮。交易接踵而至,令人眼花繚亂:FTX 聯合創始人兼首席執行官收購了兩家公司,支持了加密平台BlockFi,並試圖用大筆貸款拯救另一家Voyager Digital。

總而言之,Bankman-Fried 承諾了大約10 億美元,即使對於價值100 億美元的人來說,這也是一筆驚人的風險。在加密貨幣暴跌中,僅在八個月內就蒸發了2 萬億美元的市值。對於他的眾多鐵桿粉絲來說,這進一步證明了SBF,正如他們所稱的那樣,是加密貨幣的讚助人,是一位仁慈、財力雄厚的投資者和慈善家,他在該行業最需要的時候為該行業辯護。

也許另一種解釋是,Bankman-Fried 的操縱和交易揭示了他主導加密行業的計劃的全部範圍。就像他之前的其他金融大亨——一個世紀前的約翰·皮爾龐特·摩根和現代的沃倫·巴菲特——他正在利用競爭對手的厄運來以低廉的價格擴張他的帝國。如果說他正在安排的救助計劃中有拯救行業的因素,那也是因為這場危機如果足夠大,最終也會危及他的核心業務。

「他這樣做並不是出於好心,」Chris McCann 說,他自2018 年起就認識Bankman-Fried,是Race Capital 普通合夥人,該公司是最早投資FTX 的風險投資公司之一。 「他的野心在這一點上是無止境的。」

當然,這一切都可能適得其反。用華爾街的話說,整個事情感覺就像他在試圖抓住一把落下的刀,正如Voyager Digital 在其救助貸款幾天后提交的破產申請中所見證的那樣。如果成功,Bankman-Fried 將獲得對該行業的直接和間接控制。對於許多忠誠的加密貨幣愛好者來說,這是一個令人不安的想法,他們認為去中心化使他們的市場與少數大銀行和貿易公司經營的傳統金融系統不同,而且更好。

「整個行業與FTX 建立聯繫是危險的,」加密併購和戰略融資諮詢公司Architect Partners 合夥人Elliot Chun 說,「這通常不利於自由市場,尤其是加密愛好者所擁抱的自由市場。」

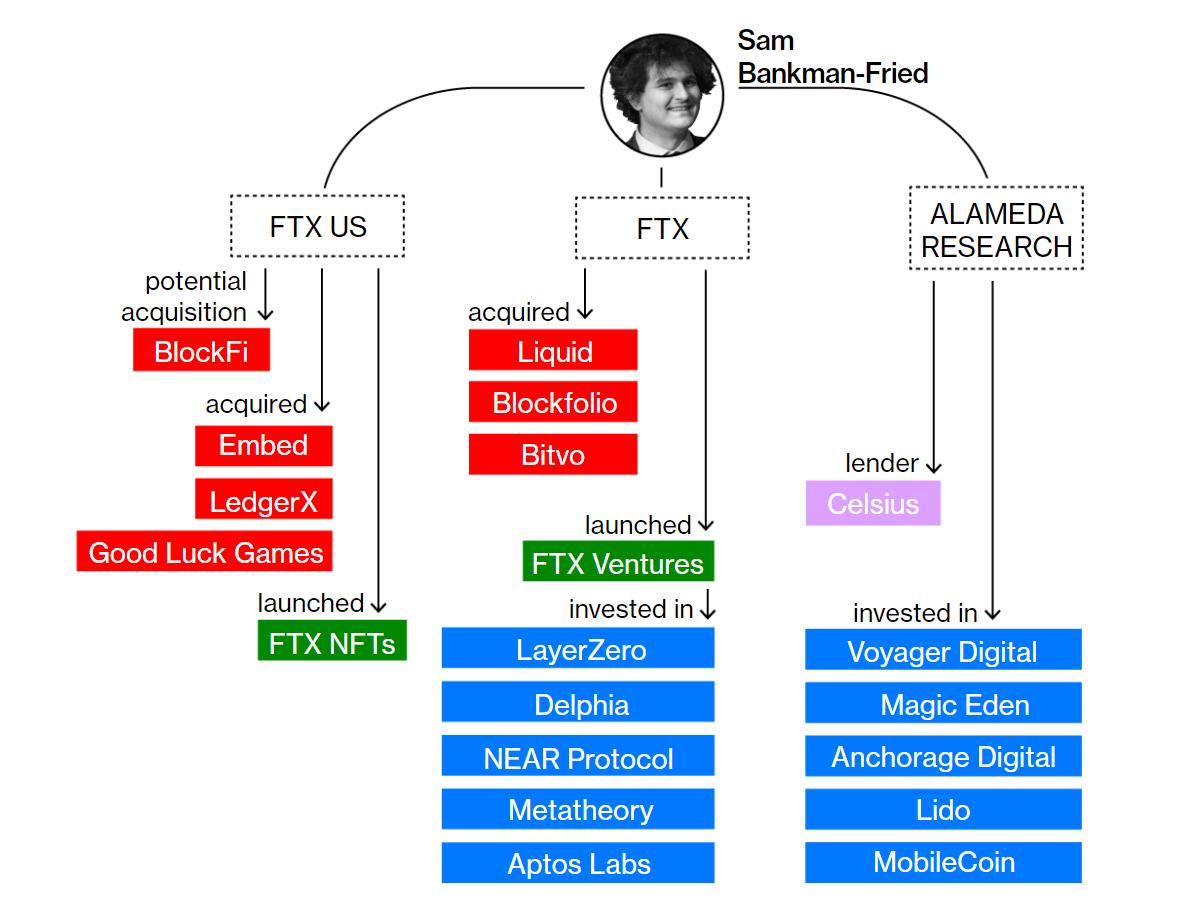

Sam Bankman-Fried 的加密帝國

Bankman-Fried 表示,如果沒有人採取行動,該行業將面臨更大的風險。 「我們最不希望看到的就是危機蔓延。我們最不希望看到的就是客戶資產得不到保護。至於我們有沒有好的投資可以作為回報,這在某種程度上是次要的事情。」

儘管如此,他的公開評論和幕後戰術表明,幾乎可以肯定,會出現更多、更大的交易。彭博社報導稱,FTX 正在探索收購Robinhood Markets Inc. 的可能性,該公司是一家基於應用程序的股票和加密貨幣經紀公司,在最近幾個月的價值暴跌之前,曾一度價值近600 億美元。 Bankman-Fried 後來說,沒有積極的談判。去年他甚至提出有朝一日收購高盛集團的想法。不清楚他是不是在開玩笑。

McCann 說,他想「贏得一切,甚至更多」。

Bankman-Fried 在加密領域起步較晚。作為一名麻省理工學院物理專業的畢業生,他直到2017 年才完全投入其中,當時他離開了量化交易公司Jane Street 並推出了自己的企業Alameda Research。由於能夠全職專注於加密貨幣,他很快為自己樹立了名聲,因為Alameda 在一個在線排行榜上飆升,該排行榜對交易者的表現進行了排名。

兩年後,當他決定在香港創辦FTX 時,他迅速增長的影響力就派上了用場。他的粉絲們被低廉的費用和有吸引力的產品所吸引並蜂擁而至,它很快成為加密貨幣衍生品交易中最大的平台之一。據估計,他擁有FTX 50% 以上的股份、FTX US 70% 的股份(始於2020 年)以及幾乎所有的Alameda 股份。現在總部位於巴哈馬的FTX 在1 月份以320 億美元的估值籌集了4 億美元,而FTX US 的估值約為80 億美元。

加密貨幣投資策略師Lyn Alden 表示,Bankman-Fried 巧妙地管理了他公司的資本,同時更傾向於盈利而不是不惜一切代價增長的方法,這種方法現在又回到困擾他的許多競爭對手。 「他把員工基礎保持得非常緊密,」她說,「他們在不需要資金的時候籌集資金。」這使得他可以在加密世界其他地方陷入困境時進行廉價吸納。

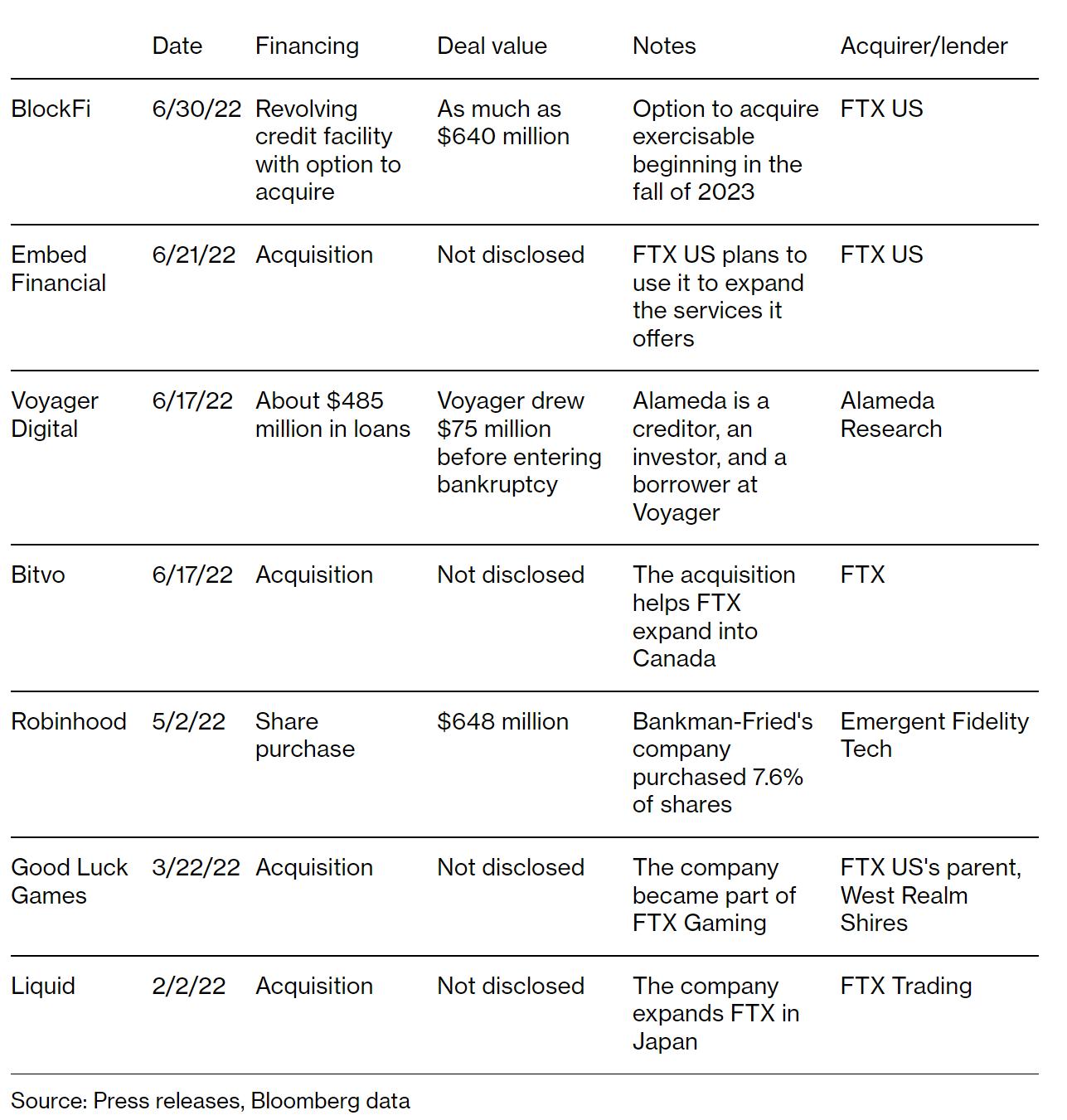

6 月,他收購了加拿大加密交易平台Bitvo Inc. 和經紀服務公司Embed Financial Technologies Inc .。隨著TerraUSD 穩定幣的崩盤以及Celsius 和三箭資本的內部崩潰,加密貨幣拋售加劇,Bankman-Fried 採取了他迄今為止最大的兩項舉措,向四面楚歌的加密經紀公司Voyager Digital 提供了4.85 億美元的貸款,並用4 億美元的循環信貸來拯救數字資產借貸方BlockFi,該貸款附帶了直接收購該公司的選擇權。

Voyager 在宣布其財務生命線幾天后(在它可以利用全部貸款之前)尋求第11 章的保護。 「我們沒有幾個月甚至幾個星期的時間進行盡職調查。我們只有兩天時間,」Bankman-Fried 說,並補充說這樣做的目的是保護客戶資產,而不是支持Voyager 的業務。

相比之下,BlockFi 交易已經被吹捧為Bankman-Fried 的勝利,即使是他的競爭對手也是如此認為。行業觀察人士說,他很可能以極低的價格收購了這家最後估值為30 億美元的公司。 「這對BlockFi 客戶、FTX 以及整個行業來說都是一個很好的結果,」Ledn 聯合創始人Mauricio Di Bartolomeo 說,該公司提出要為這家陷入困境的公司注入新的資金,但其投標被拒絕,BlockFi 轉而支持FTX US 的交易。

投資BlockFi 和FTX 的CMS Holdings 聯合創始人Dan Matuszewski 表示,對於BlockFi 的救助也是幫助FTX US 建立其品牌並獲得更多潛在客戶的戰略決策。最終的收購也將幫助Bankman-Fried 進一步擴展到加密借貸領域。 「這可能意味著FTX 將提供更廣泛的零售產品,」他說。

Bankman-Fried 說,他的團隊已經研究了大約10 筆交易——包括與Celsius 和Terra 的交易,這兩筆交易他都放棄了。他說他支持了幾家公司,但他的參與尚未公開。他說,他的團隊一直在與傳聞面臨困難的公司聯繫,分析他們的資產負債表,以找出挽救企業所需的措施。

他還考慮籌集新資金以資助更多交易,不過他指出,他的團隊正在研究的不良交易數量在最近幾週已顯著減少。 「我不知道有任何其他大公司即將倒閉,」他說,「我不能保證沒有。希望我們已經度過了最糟糕的時期。」

Bankman-Fried 今年以來的收購交易

當談到Bankman-Fried 積累了多少權力時,加密行業的一些人已經發現了麻煩,尤其是考慮到Alameda Research,儘管聽起來更像是矽谷機器人實驗室,但它已經發展成為一個有影響力的交易和風險投資公司。據Architect Partners 稱,Alameda 和FTX 預計將在2022 年下半年成為業內最大的不良融資提供者。

鑑於他的商業利益的廣度和範圍,許多業內人士認為未來可能存在利益衝突。 Voyager 和Celsius 的破產申請凸顯了Bankman-Fried 在行業中的廣泛影響力。 Voyager’s 披露了該公司與Alameda 之間錯綜複雜、相互關聯的投資、借貸和借貸網絡,而Celsius 將這家貿易公司列為其債權人之一。分析公司Novum Insights 首席執行官Toby Lewis 說:「FTX 和Alameda 的優勢在於他們可以創造或破壞項目。」

根據Architect Partners 的Chun 的說法,Bankman-Fried 不斷擴大的市場影響力有可能廣泛減少市場競爭。 「人們可以想像這樣一種情況,如果FTX 繼續保持在這些水平,還有誰會在附近呢?」他說。

儘管如此,對許多人來說,Bankman-Fried 有著愛因斯坦般的狂野頭髮,並承諾最終會捐出幾乎所有的財富,代表了加密愛好者可以支持的文化人物。他在Twitter 上很活躍,並且不怕提出有關該行業及其未來的存在性問題。 「去中心化仍然需要榜樣,仍然需要領導者,仍然需要鋪路的人,」區塊鏈技術公司Bloq Inc 的聯合創始人Matthew Roszak 說。

這並不意味著Bankman-Fried 在他的對手絕望時不能投機取巧。 「他不是善良、溫和的救世主,」Race Capital 的McCann 說,「我一分鐘也不會被愚弄。」