“人不能兩次踏入同一條河流。”

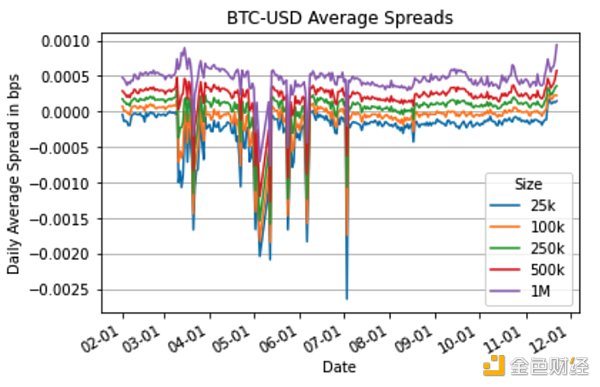

前有UST的崩盤,而上月中旬孫哥的USDD也經歷了一定程度的價格偏離。

USDD會重蹈覆轍嗎?很自然的會聯想到這個問題。面對市場的擔憂,USDD官方發了一封公開信,對外界的質疑作了系統的解答。

比起看熱鬧、希望它垮台、FUD等情緒驅動的反應,分析公開信中的內容可能更有價值。

穩定幣這個物種對於整個加密生態至關重要。弄清楚一些基本的事實並形成判斷,有助於我們不被噪音左右,并快速的了解穩定幣的新敘事和玩法,從而獲取自己認知範圍內的收益。

考慮到公開信內容較多,在此我也嘗試做一個解讀,幫助大家快速了解USDD的設計機制和麵對價格偏離時的調控手段。

脫鉤,似曾相識的幻覺

在一切開始之前,談到USDD 自然會想到背後的TRX 。同時,由於先入為主的印象,大家都會覺得LUNA 和UST 的關係,與TRX 和USDD 的關係類似。

顯然,二者表面上確有一定的相似之處:

●都有一個本幣做背書;

●都設置了一個雙向鑄造/燃燒的機制,利用市場套利行為使UST/USDD在$1左右浮動;

以及,都面臨過“脫鉤”。 UST脫鉤的事情大家都知道了,崩盤引發了一系列的圈內地震;而USDD也有一定程度的脫鉤(CoinGecko顯示最低$0.94),但很快價格又逐漸回到了1左右。

數據來源:CoinGecko

如果不假思索,很容易產生一系列的猜疑邏輯和幻覺:

這兩個穩定幣都與背後的本幣價格強相關—>本幣本身不具備價值—>它們都脫鉤過—>它們都不穩定—>那麼歷史一定會重演。

但事實果真如此嗎?當LUNA/UST作為算穩的敘事已經破滅,USDD單純照搬UST機制的意義在哪裡?如果不看USDD的設計細節,很容易會因為脫鉤幻覺導致認知上的偏差。

打破這個幻覺的關鍵,在於理解USDD的設計機制裡,什麼是“穩定”,“穩定”的原因是什麼、以及如何應對“不穩定”的情況。

幻覺背後:USDD的穩定機制分析

●什麼是“穩定”?

穩定幣的一切設計機製本質上都在為“穩定”二字服務。

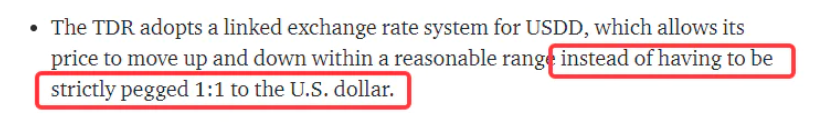

而如何定義穩定,則是首先需要明確的問題。從USDD官方給出的公開信來看,其認為穩定是允許USDD在1美元上下來回波動,而並非嚴格的永遠保持1:1。

這實際上明確了,穩定並不意味著價格一成不變。當USDD的價格在某個安全區間內時(比如±3%),價格的浮動被認定為正常的市場行為,並不意味著脫鉤,也不意味著要立馬采取手段去回鉤,可以通過市場供需關係來自發調節價格浮動。

因此我們可以認為,USDT / UST / USDD 的價格浮動都是正常的,你並不能要求它每時每刻完全等價於1美元。而一旦價格發生大幅變化(脫鉤),例如有市場力量做空,或是其他情況所引起的大規模拋售時,則需要採取其他可行手段來保持幣值的穩定。

這個可行的手段會是什麼?在大多數人的印象裡,一定會聯想到算法穩定幣的雙向鑄造/燃燒機制:通過市場套利讓價格自發的維持平衡。但這種機制又很容易讓人想到LUNA / UST,更容易去片面的探討穩定幣背後的TRX到底有沒有價值背書。

當你把思路放在“ USDD 的穩定性由TRX的價格決定”時,才會產生前文所說的幻覺。

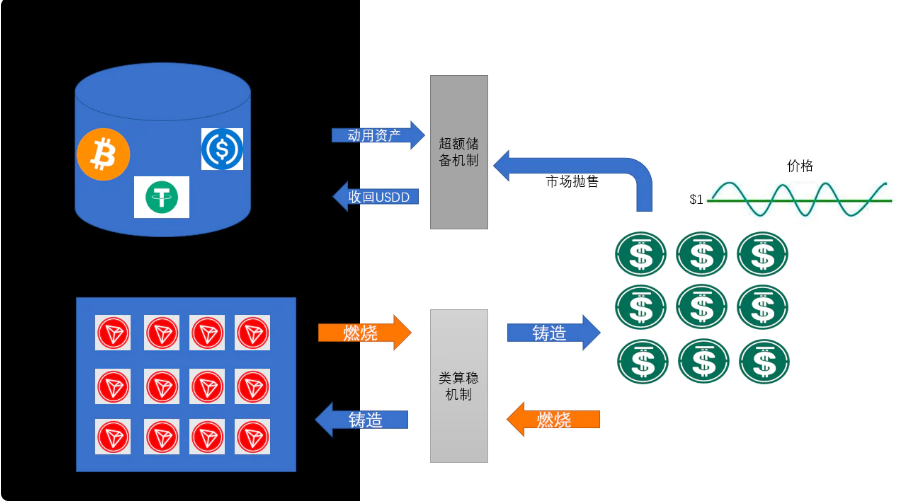

●TRX/USDD雙向鑄造只是維持穩定的手段之一,而不是本質

稍微再深挖你就會發現,雖然TRX/USDD確實體現了一種通過雙向鑄造來維持USDD穩定的思路,但實操上與UST存在很大區別,關鍵體現在穩定幣的供應量控制和鑄幣權的開放性上。

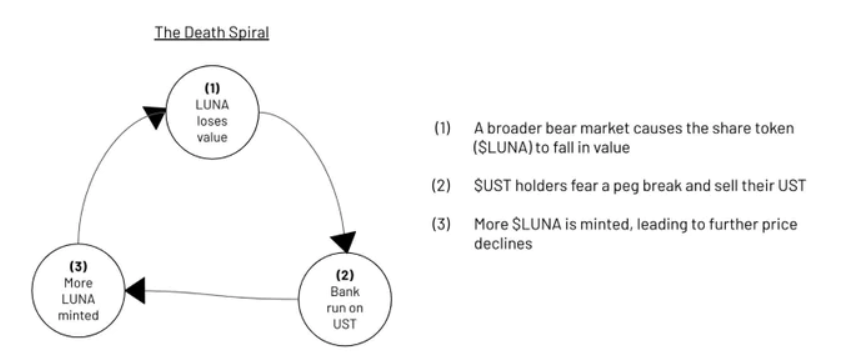

首先可以看看LUA-UST的雙向鑄造設計。由於二者在市場上都可以完全鑄造/銷毀,當負面行情產生時,極易走向一個死亡螺旋:

1、行情走熊時,LUNA下跌;

2、由於UST背靠LUNA,參與者會害怕UST由於LUNA價值下降而脫鉤,於是開始拋售UST;

3、自由雙向鑄造設計導致UST賣壓增加時,套利者可以用低於1美元的價格買入UST並鑄造成價值1美元的LUNA,但這會導致LUNA的數量增多。

4、過多的LUNA進一步引發LUNA價值下降,死亡螺旋開始,重複上述1的動作。

來自推特@WestieCapital的解讀

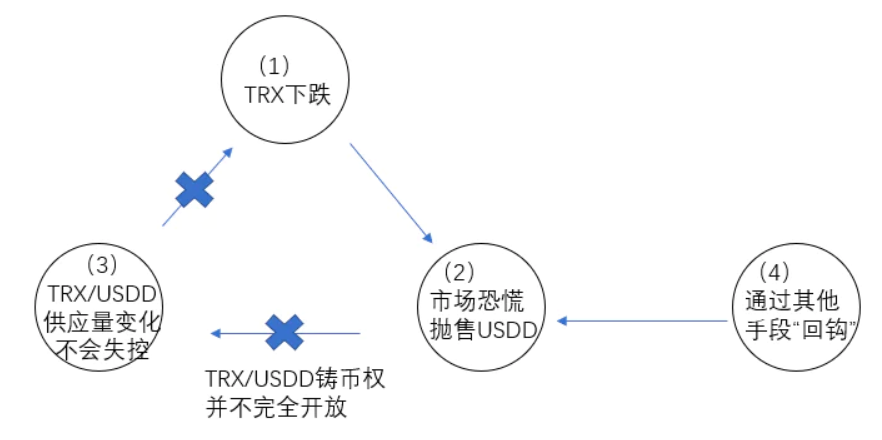

而現在在TRX和USDD的雙向鑄造中,我們來看看情況會有什麼變化:

1、行情走熊時,假設TRX下跌;

2、連帶性恐慌會認為TRX價格與USDD的穩定存在強相關,假設開始拋售USDD;

3、USDD賣壓增加時,現階段市場並不能自由的進行套利,除波聯儲認定的白名單機構之外的人,無法將低於1美元的USDD燃燒並鑄造成價值1美元的TRX賣出套利。

4、由於第3步行不通,後續連串的死亡螺旋效應可能並不會發生。這就意味著,非管控的市場行為現階段無法影響到USDD和TRX的供應量,如何調控USDD,此時決定權大部分在波聯儲手上。

USDD顯然是吸取了經驗。 5月9日UST 脫錨前,UST總市值187億美金,Luna 總市值204億美金,兩者市值接近;UST 發生脫錨後,在公開的雙幣銷毀鑄造機制下,Luna 被天量鑄造,從5月9日至5月14日,Luna供應量增長至1.8萬倍,而Luna 幣價跌至萬分之0.018,Luna總市值跌至3%。

這時只要不是傻子都會明白,UST 背後的LUNA 供應量激增沒了價值,UST自然沒有了價值。

把穩定幣價值係於一個可以大量自由鑄造的本幣之上的做法,已經被證偽。

USDD 並沒有完全按照這種思路設計。相反的,波聯儲可以主動使用這套雙向鑄造燃燒機制(TRX / USDD),也可以不用。這只是USDD 調控的手段之一,聰明的波聯儲其實還有很多牌可以打,不至於放一張已經有前車之鑑的明牌做活靶子,讓市場抓住漏洞攻擊。

推特@peanutduck

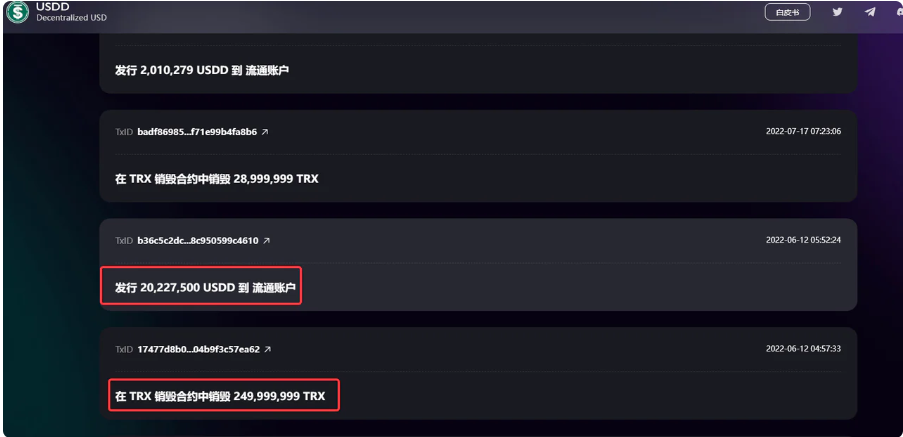

從歷史記錄來看,這種分析部分得到了印證:6月中旬USDD脫鉤前後,波聯儲官方記錄並沒有顯示有將USDD燃燒掉鑄造成TRX的記錄,反而是正常的將TRX送進銷毀合約以發行USDD。

波聯儲官網數據

●超額儲備才是維持幣價穩定的關鍵

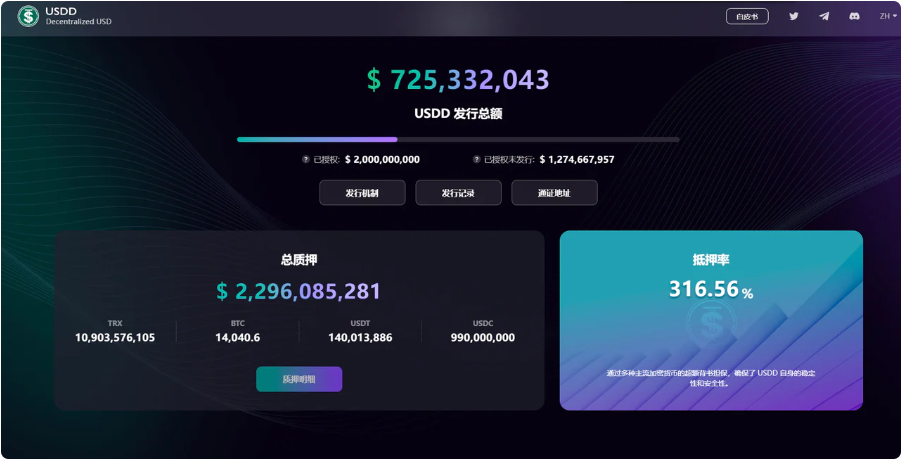

目前USDD的總發行量在7.3億美金左右,而背後擁有BTC+USDT+USDC+TRX作為儲備,其價值則高達22.9億美金,抵押資產是發行資產的3倍左右。

波聯儲官網數據

我們甚至考慮一個更為極端的情況:就假設TRX是毫無價值的空氣,和LUNA一樣歸0了,情況會怎麼樣?

事實是,除開TRX,BTC 和U SDT、USDC 的儲備加起來還有14億美金左右,應付已發行的7.3億美金USDD 綽綽有餘。而USDD 在市場上被大量拋售導致供過於求,進而脫鉤,波聯儲完全可以動用其錢包地址中遠大於USDD 發行量的儲備金,買入USDD 使其重新回鉤即可。

有錢才是硬道理。

因此,不同於LUNA/UST,USDD中的TRX只占到了總儲備的大約三分之一,USDD的價格與TRX其實已經沒有太大的關係了。且由前文所述,TRX/USDD的鑄造行使權目前還牢牢把握在波聯儲的手上,市場無法通過自由套利來增減TRX/USDD的流通量。這就意味著USDD流通量可控+ 充足的儲備金,這2者構成了一個有層次的維穩機制,USDD並不是一個單純模仿UST的算穩,而是採取了其他合成資產共同形成超額抵押的穩定幣。

本圖參考:推特@danku_r 關於USDD增加BTC儲備的設計思路

這套機制唯一不穩的地方在於,波聯儲的抵押物BTC/USDT/USDC/TRX同時發生大幅度的價格下跌,此時整體抵押物的價值縮水,從而導致USDD的不足值。

雙向鑄造之外的調控手段

前文已經說到,要維持USDD的穩定,波聯儲除了雙向鑄造,其實還有很多牌可以打。如果將波聯儲類比為實際金融世界裡的聯儲,那麼這種手段就可以理解成貨幣調控政策。

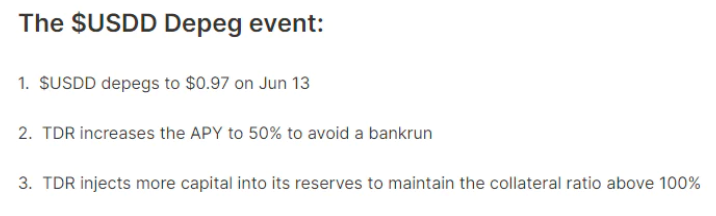

從公開信來看,圍繞USDD的調控政策有利率設定、公開市場操作和窗口指導等。拋開這些高大上的專業名詞,回顧一下上個月USDD的短暫脫鉤事件,就可以得到這幾個政策的直觀解釋。

1.使用USDD利率調整

6月13日,USDD價格變化到0.97美金。面對這種價格輕微的變化,波聯儲將USDD的質押利率調高,以吸引市場上更多人將USDD回流到協議中進行質押,通過市場參與者的逐利特性讓流通的USDD變少,從而使得其價格自動恢復。

圖片來源:https://0xilluminati.com,USDD脫鉤事件回顧

2.公開市場操作

當USDD發生大幅度價格變化時,如脫鉤10%到0.9附近時,按照雙向鑄造機制,波聯儲本可以燃燒USDD以鑄造TRX,縮小USDD的供應量使其回鉤。但此舉也同樣會影響TRX的價格。考慮到這一點,波聯儲選擇在市場上公開買入1億USDC的TRX,在應對市場上對於TRX的做空行為的同時,也增加了儲備庫中的資產,以進一步應對風險。

3.窗口指導

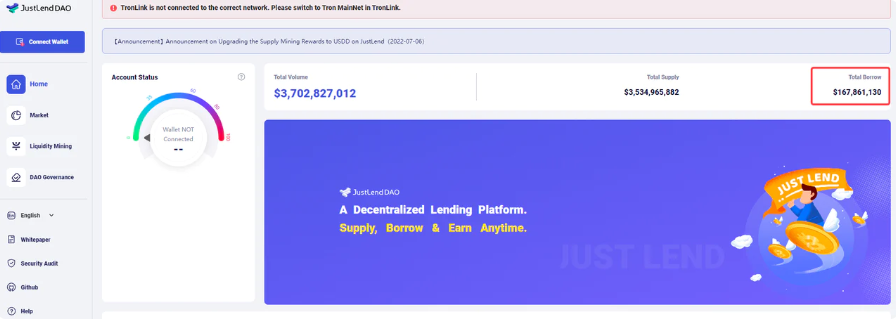

公開信中的解釋是,在面對極端市場情況下,波聯儲還將與部分市場機構合作(如JustLend、CEX等),採取控制USDD、TRX的借貸量,甚至關閉USDD、TRX的借貸,以防範市場的惡意做空。

圖片來源:波聯儲公開資料

上個月USDD的脫鉤,導火索就來自於大量USDD的借入行為。 5月31日到6月1日,錢包地址TFehYK6usvtxWqDMQ3rXxGXmrA9LiFKJau 通過JustLend陸續借入了1.7億個USDD,然後在Kucoin 上進行大量拋售。這次事件之後我們猜測波聯儲和孫哥團隊應該會有意識地防一手天量借貸,目前流通中的USDD,DEX 大部分都分佈在JustLend、sun.io的2池/3池以及Curve中,一旦發現自家借貸平台上出現大額異常行為,會採取關閉功能地方式以進一步預防情況惡化。

JustLend首頁

虛實之間:USDD的調控沒有明牌?

回顧上個月USDD的短暫脫鉤,更像是波聯儲與市場的虛實博弈。

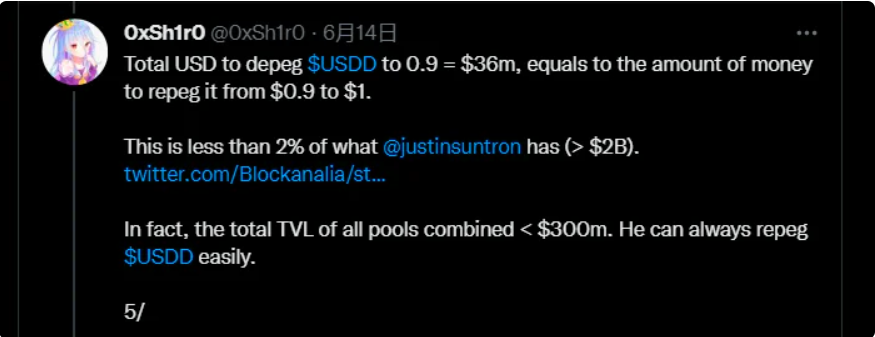

按照計算,綜合當時的市場情況,將USDD從0.9回鉤至1美金,大約需要的資金體量為360萬美金左右。而波聯儲的資產總儲備價值在20億美金以上,也就是說孫哥動動指頭就能將USDD回鉤。

圖片來源:推特@0xSh1r0

但是他並沒有這麼做,USDD在一段時間內沒有快速的被拉回1美金。如果按照上述網友的理論計算,一件簡單的事情但沒有做,要么是團隊疏忽了,要么是有意為之。

而我更傾向於是後者。當USDD沒有回鉤時,市場的反應大多是重現UST脫鉤的幻覺。而技高一籌的孫哥甚至直接推特明牌:“莫慌穩住,正在部署更多資金。”

實際上我們之前已經分析過了,TRX/USDD之間其實並沒有如LUNA/UST 那樣聯繫緊密,何況鑄幣權還在波聯儲手上。公開明牌、不採用鑄造燃燒機制銷毀USDD,這一切動作,都只是虛招。

尤其是自帶話題性的孫哥和爭議之中的USDD,在維護幣值穩定時的手段不太可能僅如市場所料。但在虛實手段之間,個人認為如果USDD想要做大,成為一個具有分量的穩定幣,那麼其任何手段都不至於落入“陰謀”或者“割韭菜”的層面。

在USDD這件事上,孫哥更像是一個做局者,竄動各方資源來共同維持USDD的發展。

考慮到波聯儲內存在著不同的頂級做市商,維護USDD的穩定肯定是他們的共同目標和核心立場,這件事做大了所帶來的話語權和資源,遠比低格局和短視的割韭菜來的強。

從USDD的公開信裡我們也可以看到,“波聯儲貨幣政策的指導思想是給予市場合理有限的信息,以確保對USDD幣值穩定的預期,獲得市場的信任;但也會有限披露,讓USDD的做空與做多者無法據此預測波聯儲的下一步行動,避免價格的波動與對市場產生衝擊”。

同時信中還引用了美聯儲前主席格林斯潘的話:“If I seem unduly clear to you, you must have misunderstood what I said”。如果你覺得正確的解讀了策略,那你一定是誤解了策略。

這波千層博弈,好戲也可能剛剛開始。