原文作者:Blofin

原文編譯:吳說區塊鏈

ETH 價格的暴漲似乎是由Gamma Squeeze 引起,但從現有數據來看,當前價格的上漲仍然缺乏足夠支撐。

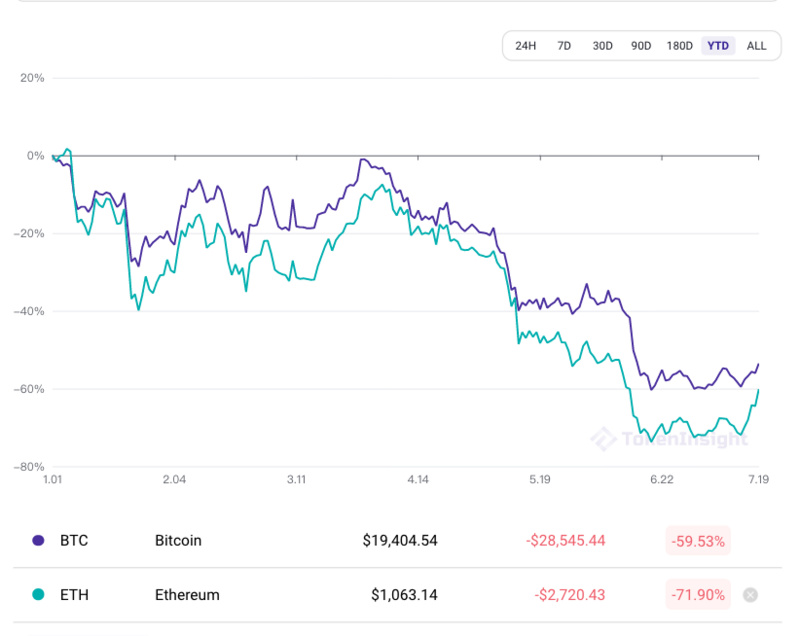

在上週爆表的CPI和概率一度超過80%的7月美聯儲100基點加息預期影響下,加密市場的看跌情緒穩定佔據著市場主導地位,ETH的價格一度徘徊在1,000美元的邊緣。不少投資者都估計,在美聯儲靴子落地之前,ETH的市場表現都難以獲得好轉。

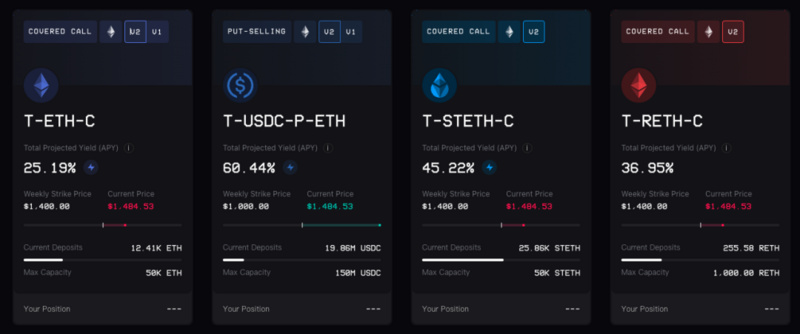

然而,ETH的價格在周末出現了意料之外的大幅上漲。在四天內,ETH 價格的上漲幅度超過40%,而與之相對的是,BTC 價格上漲僅10%不到。衍生品空頭叫苦不迭:超過6億美元的Delta 1 合約空頭遭到清算,而加密期權場外市場的知名賣方中,僅Ribbon Finance 一家,在一夜之間就多出來了名義價值達到5,700萬美元的ETH 期權在險倉位。

與加密市場的“牛市”相比,其他風險資產市場並未顯著跟隨加密資產的表現而有所回暖。美股仍在低位震盪; 而新興市場指數亦未脫離下跌區間。這似乎有悖常理:通常,風險資產價格的大幅上漲都會在流動性寬鬆週期出現,而在流動性緊縮週期則鮮有; 對於風險較高的加密資產而言更是如此。

背離的出現,往往意味著某種標的資產在基本面方面的重大變動,抑或是市場上出現了可以在一定程度上操縱價格的因素。考慮到BTC、ETH並非股指,在流動性不佳且某些特定條件滿足時,對於價格施加顯著影響並非沒有可能。

受益於加密市場豐富的衍生品,通過衍生品對現貨市場進行影響已經是不少機構的常用手段。例如,通過做空特定幾個交易所的永續合約,實現對指數價格的“定向爆破”。不過,隨著加密市場的不斷完善,對加密資產施加影響的方式也在不斷進化,在2021年GME事件中廣為人知的Gamma Squeeze 便是手段之一。

與先前的手段不同, Gamma Squeeze 有著相對更為嚴格的實現條件,需要多種衍生品以及現貨的共同配合,故難度要相對更高。但一旦成功實現,投資者便可在衍生工具的加持下,取得豐厚的非線性收益。

Gamma Squeeze 通常需要滿足的條件如下(缺一不可):

市場看跌情緒繼續占主導地位;

標的資產的流動性普遍較差;

標的具有相對完善的衍生品市場;

某些看漲信號可以引導市場情緒。

基於上述條件,讓我們來回顧下ETH 近期發生了什麼。

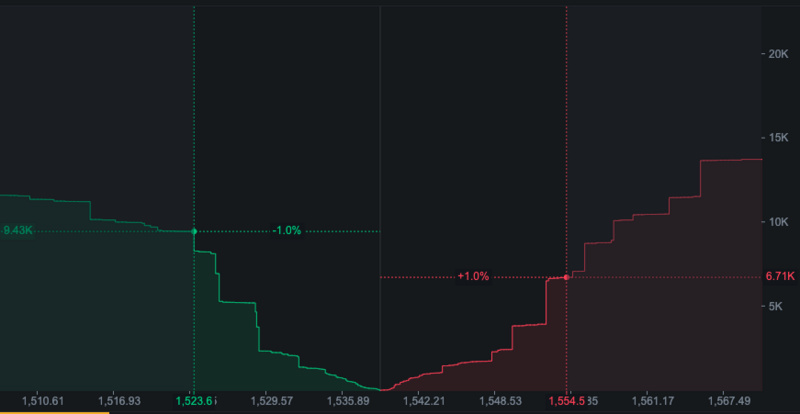

在美聯儲的連續加息下,許多加密資產的價格從年初至今一度下降超過70%。隨著價格的下跌與流動性的不斷收縮,投資者交易熱情出現了普遍下降,各個現貨交易所的盤口深度逐漸見底:在Binance等交易所,只需要幾千個ETH,就可以將現貨價格推升1%以上。

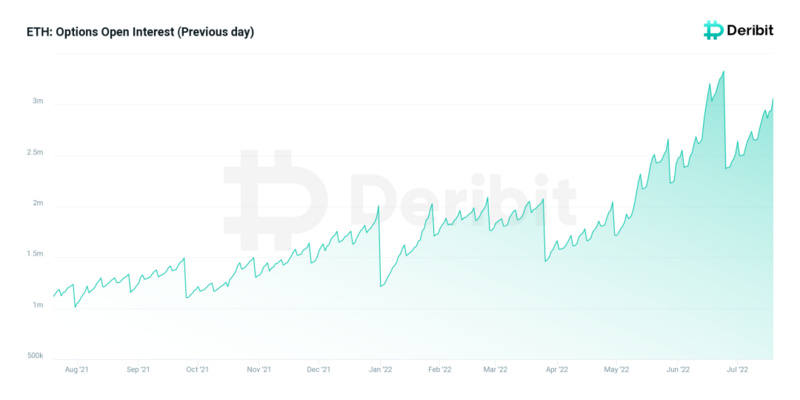

而從2022年年初以來,投資者對於ETH期權交易的熱情在逐步提升。僅在Deribit交易所內,ETH期權合約的未平倉規模便長期維持在200萬張以上,某些時候甚至可以突破300萬張。足量的期權持倉,已經有能力對加密市場產生顯著影響; 這是Gamma Squeeze 出現的前提。

時間進行到7月初。此時,加密市場已經是“萬事俱備,只欠東風”。而市場看漲情緒的催化劑也恰好來臨:美聯儲加息100個基點的概率下降,使得風險資產投資者的風險偏好有所回歸,而ETH Merge 的到來,則進一步觸發了市場情緒; Gamma Squeeze 開始了。

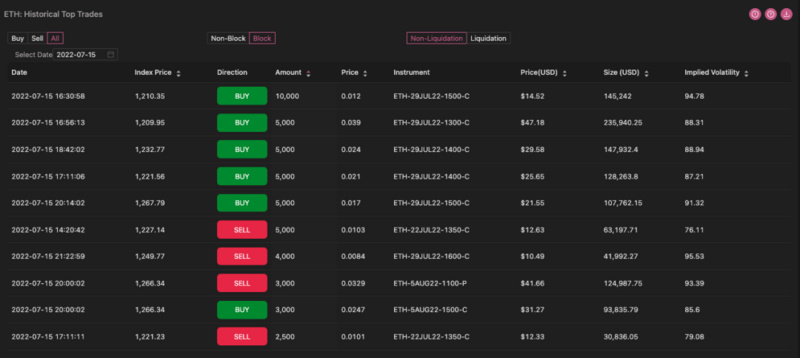

7月16日前後,大宗交易者開始行動,大量買入當周到期與次周到期的短期ETH虛值期權,最高單筆交易額甚至達到了10,000張合約,每筆交易的權利金均超過10萬美元。

對於做市商而言,他們需要在賣出看漲期權的同時,買入現貨或做多永續合約進行對沖,以保持風險中性。然而,由於交易所的盤口規模有限,做市商的大量買入行為推升了價格,使得部分期權由虛值進入實值; 這帶來了額外的風險敞口。做市商別無選擇,只能再次買入; 於是,ETH 的價格開始如同火箭般躥升。

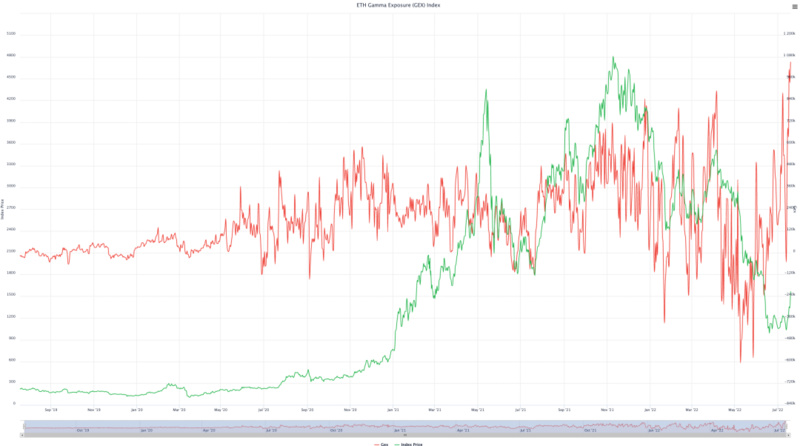

此時,散戶投資者註意到了價格的變動,於是開始猜測是否是ETH Merge帶來的利好所致,並對此進行交易。在美聯儲安撫市場的前提下,散戶的風偏有所提升,大量跟風買入期權與現貨,為期權賣方與做市商帶來了進一步的壓力:ETH 的Gamma 敞口達到了有記錄以來的歷史新高。

截至7月19日,ETH的Gamma 敞口穩定在了100萬附近。這意味著ETH 的價格上漲1%,做市商就要額外買入價值100萬美元的ETH 現貨或同等永續合約倉位,對賣出看漲期權產生的敞口進行對沖,而做市商的買入行為則會進一步刺激價格上漲。

不過,隨著價格的抬升,投資者通過Gamma Squeeze推動價格上漲的能力趨向於削弱。一方面,由於看漲期權的需求飆升,期權價格迅速上升,性價比有所降低; 而另一方面,隨著價格上升,流動性狀況有所改善,通過期權、永續合約和現貨將ETH價格抬升相同幅度需要的成本呈階梯狀增加。

而在宏觀層面,由於流動性尚未改善,ETH的隱含遠期收益率相較於上週並無顯著變動。這意味著投資者在現有情形下的整體出價上限仍然相對較低。隨著買賣雙方達成平衡,價格與gamma 敞口雙雙維持在高位,在熊市中形成了一種“奇特而有趣”的穩態。

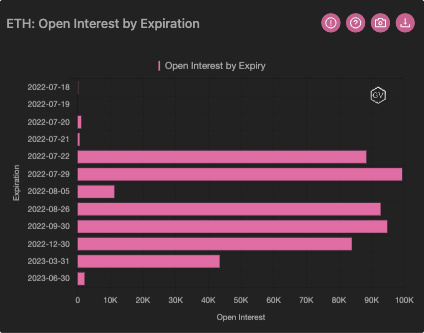

毫無疑問的是,這種穩態是暫時的。隨著交割的到來,保證金與對沖倉位的釋放將會帶來可觀的拋壓。目前,僅7月22日到期的期權合約中,就堆積了接近9萬ETH 的正Delta,甚至與9月30日到期的季度合約規模相當,交割後產生的拋壓可想而知。

我們無法確定現貨價格在交割日到來前是否可以獲得足夠支撐,但可以肯定的是,無論價格轉頭向下,抑或是一路向上,對於波動率多頭而言均相對有利。考慮到美聯儲加息在即,做多波動率仍是目前相對較為可行的策略之一。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:吳說區塊鏈原創