以太坊合併後,礦工、交易所、USDT&stETH會發生什麼?

撰寫:Galois Capital

編譯:TechFlow intern

這篇文章是我對昨天有關ETH 合併調查問卷的回答。另外,倉位披露:目前我們持有ETH 現貨,做空ETH 季度合約,規模差不多。

礦工會支持誰?

這取決於ETC 的價格VS ETH1 的預期價格,但我猜測ETH1 的價值更高。從根本上說,ETH1 比ETC 擁有更多的基礎設施和合約,這是一個優點,但當它分叉時,也會在DeFi 中經歷混亂,這是一個缺點。

在混亂平息之後,ETH1 可能比ETC 保留更多的價值,因為ETH1 的穩定狀態實際上就是我們現在看到的,除了沒有了應用程序開發和預言機,也沒有像USDC、WBTC、USDT(可能)、大多數NFT 等不可複制資產。

USDT 選擇ETH1 而不是ETH2 的可能性很大嗎?

是很大。雖然USDT(其次是USDC 和WBTC )最有可能選擇ETH2,但他們選擇ETH1 的機會也很大。首先,Tether/Bitfinex 不希望自己承擔法律責任或訴訟。

如果PoS 存在在測試網上檢測不到的缺陷或漏洞,這可能會讓穩定幣的發行商承擔責任,但對於ETH1,他們已經完全了解了。同時,肯定會有人試圖在ETH1 上贖回USDT,如果這個過程出現問題,他們極大可能把穩定幣發行商告法庭。雖然這毫無意義,但它畢竟是一個廉價且回報很大的選擇(如果成功的話)。

此外,Tether/Bitfinex 用戶大多是BTC 主義者,並且與亞洲有密切的聯繫,亞洲礦工在該領域有一定意義的影響力。如果有辦法讓穩定幣的發行商在合併後的一段時間內加入ETH2,這將減少他們的風險——但這是不可能的,他們必須在合併區塊時做出決定。我認為,USDT 選擇ETH1 而不是ETH2 的可能性在2%到5%之間。

交易所如何處理合約與期權 ?

可能大多數會選擇ETH2,因為它比做一籃子指數更容易,擁有保證金頭寸的三個主要交易所(Kraken、Bitfinex、Poloniex)各自選擇了不同的方式來處理這件事情。

在藉款人、貸方、多頭和空頭之間,他們有人選擇了做空,每個交易所都選擇了一個不同的角色。

如何做一籃子指數?只需將其視為具有兩個等權重成分的ETF,類似於FTX 的ALT 和SHIT 指數。

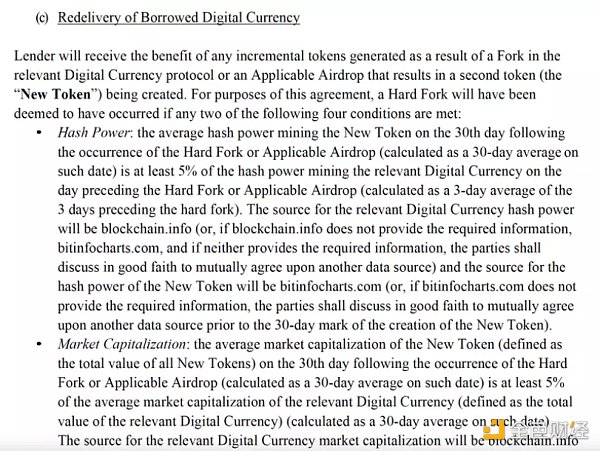

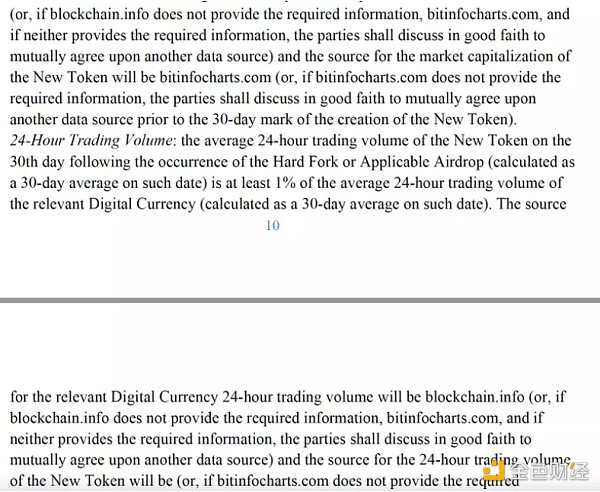

順便說一下,我們來談談借貸的問題。這里通常有一些觸發因素,在這些觸發因素之後,分叉的資產必須要被償還。不幸或幸運的是,其中一個標準分支明確引用了哈希率。

此外,在法律上,根據語言,你可以提出這樣的論點:ETH1 是主鏈,ETH2 是空投/分叉,在這一點上,兩者都必須歸還貸款人。

stETH 會發生什麼?

在ETH1 上會歸零。 stETH 不能在ETH1 上被贖回為ETH。因此,ETH1 的預期價值越大,對於stETH 的差值就越大。在過去的一天裡,這個價差已經擴大了。

stETH 的折價還有其他考慮,但現在又多了一個因素。粗略地說,我認為2%的非流動性折扣與收益率相抵,以及ETH1 4%折扣目前看來是公平的。因此,在我目前的觀點中,總共有6%的折扣。

我們還有很多其他的話題要談,從歷史上看,分叉是增值還是破壞價值,特別是在這種情況下,在預言機解決DeFi 的問題上,在預言機CeFi 的價格發現上,在鏈上借貸池的問題上,都是如此。兩個分叉的清算、兩個分叉的AMM 和MEV、域名,以及最後關於為什麼ETH1 存在的問題,最終可能會對ETH2 有利。