自去年年底以來,市場一直在等待美聯儲將政策重心從抑制通脹轉向保經濟增長。 7 月27 日,美聯儲發表聲明稱如果經濟增長不及預期,他們將把政策重心轉向支持經濟增長。本文通過展示迅速惡化的美國經濟來論證恢復貨幣擴張的必要性。

如果你認為我的論點是正確的,那麼接下來就是思考哪些資產可能在貨幣供應量再次擴張時表現最好。貨幣緊縮向貨幣寬鬆過渡的時期是大幅增加金融資產的絕佳機會,浪費這樣的時機是不負責任的,因此我們必須謹慎地選擇正確的資產。

我應該投資股票、債券、房地產、大宗商品、黃金、還是加密資產?顯然,你們都知道我主張將加密資產作為這場戲的主角,那麼如果綜合考慮流動性,我們應該偏向於哪一個Token?這裡有一個前提假設,即在貨幣政策過渡時期,我們應該更傾向於集中而不是分散。而作為一個集中的賭注,ETH 將在今年下半年帶來最好的回報。

期望值

在未來8 個月左右的時間裡,有兩個潛在的事件可能會發生,能否順利對我的結論至關重要。

-

美聯儲是否會改變政策重心,為了經濟重啟印鈔機?

-

ETH 的合併是否會成功?

投資是一項有時間週期的工作,所以我必須為這些事件的完成(或不完成)設定一個時間限制。這個時間限制是2023 年3 月31 日。

兩個事件各有兩種結果,意味著未來一共有四種情況。

情景1:美聯儲重心轉變+ ETH 合併成功(這是我最看好的情景)。

情景2:美聯儲重心不轉變+ ETH 合併成功

情景3:美聯儲重心不轉變+ ETH 合併不成功

情景4:美聯儲重心轉變+ ETH 合併不成功

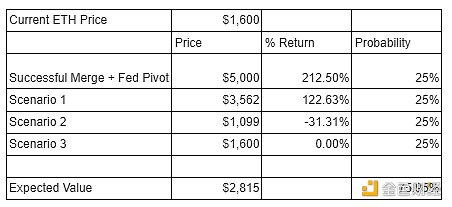

對於每個場景,我都會提供一個價格目標,並分配25% 的概率。然後我將計算所有結果的平均值,得出2022 年3 月31 日的ETH/USD 價格的期望值。如果這個期望回報是正數,那麼我將放心地增加我的ETH 多頭頭寸。如果它是負值,那麼暫時我不會加倉ETH。

下文對這個分析結構展開論證。

美聯儲政策是否轉變

在過去的幾十年裡,隨著金融服務的成熟,銀行開始為更多的住宅房地產融資。銀行希望把由美聯儲提供的超額儲備金餘額借給風險低的資產類別。銀行能提供的最安全的貸款是針對硬資產的,而房子是這個名單上最重要的。如果你不履行抵押貸款,銀行可以收回你的房子,並(希望)以超過剩餘貸款價值的價格出售它。隨著時間的推移,銀行開始將越來越多的自由資本傾注到住房貸款中。

住房融資的廣泛性和銀行接受額外風險的意願,使得越來越多的人可以通過抵押貸款來購買住房。在某些時候,住宅的價格變得不重要了。唯一重要的是藉款人是否能用他們的可支配收入來支付每月的抵押貸款。其結果是,住房市場變得完全依賴於融資成本,而融資成本主要是由中央銀行通過設定短期無風險利率來決定的(關於如何運作,稍後會有更多介紹)。

美國全國房價指數(白色)與美國CPI指數(黃色)對比

上面的圖表從1985 年開始,每個數據系列的指數都是100。正如你所看到的,在過去的四十年裡,住房價格的上漲速度比政府衡量的通貨膨脹快75%。如果每個人都只是用現金購買住宅,那麼房價會低很多。但如果你能負擔得起每月的按揭貸款,你就有能力購買更昂貴的房子,而銀行願意向購房者提供信貸,這種行為推動了價格上漲。

美國GDP 的70% 是消費。從20 世紀70 年代開始,美國從一個製造業大國過渡到一個金融化的服務經濟。從本質上講,凡是可以作為貸款抵押品的物品都有資格獲得融資。大多數美國人都是靠工資生活的,這意味著他們的整個生活方式都依賴於每月的貸款。

“PYMNTS的研究發現,2022 年4 月,61% 的美國消費者過著拿工資的生活,比2021 年4 月的52% 增加了9 個百分點。”

銀行在發放資金時獲得的回報率被稱為超額儲備的利息(IOER),IOER 利率介於美聯儲基金利率的下限和上限之間(美聯儲在其會議上設定)。這是美聯儲用來將其政策利率轉化為市場上觀察到的實際利率的工具之一。

如果一家銀行接受你的存款並支付給你0%,它可以轉身並立即通過向美聯儲貸款賺取2.40%的無風險收益。鑑於市場是競爭性的,如果A 銀行向消費者提供0% 的存款利率,以賺取2.40% 的利差,B 銀行可以提供1% 的存款利率,以從A 銀行搶奪業務,並仍然賺取1.40% 的利差。因此,銀行將通過提供越來越高的存款利率進行競爭,直到它們與美聯儲提供的IOER 密切匹配。

如果銀行必須支付接近IOER 的存款利率,那麼在發放貸款時,就必須收取高於IOER 的利率。美聯儲的無風險利率越高,你的抵押貸款利率就越高。

美國30 年固定抵押貸款利率(白色),聯邦基金上限(黃色)

上圖清楚地顯示,美聯儲設定的利率越高,美國人為房屋融資支付的費用就越多。這對美國消費者的健康極為重要,因為每月的抵押貸款支付佔中位數家庭可支配收入的很大比例。

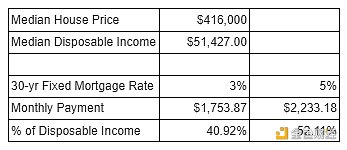

今年年初的抵押貸款利率在3% 左右,現在略高於5%。由於這一變化,美國家庭資產負債表中位數已經惡化了10% 以上。更大的問題是,貸款金額的增長速度繼續高於通貨膨脹。回顧上面的房價與通貨膨脹的關係圖,想像一下,如果中位數房屋的價格降低到與1985 年以來75% 的通貨膨脹率相匹配,會是什麼樣子?家庭資產負債表會是這樣的。

在這種情況下,家庭將有更大比例的收入留作其他必需品。中位數家庭的財務狀況因抵押貸款的融資成本而越發緊張,他們就越有可能求助於其他消費金融工具來支付生活的其他必需品,如信用卡。

美國家庭債務佔GDP 的百分比

美國未償付的消費信貸

上述這些圖表清楚地表明,家庭已經越來越多地訴諸於使用信貸來為其生存提供資金。

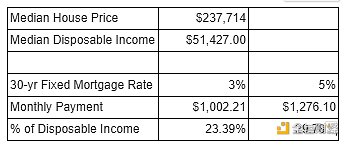

上圖中的商品總值(GMV)數字基本上是頂級BNPL(新式信貸形式)金融技術公司客戶的貸款餘額。正如你所看到的,2020 年幾乎有700 億美元的GMV 是以這種方式融資的。老人們使用信用卡,而年輕人使用BNPL,形式不同,本質相同。

美國是一個汽車國家,對於賺取平均工資的美國人來說,擁有一輛汽車是從家到工作的必要條件。家庭用車是又一項由於其價格高昂而必須融資的資產。根據凱利藍皮書,目前平均汽車價格為48,043 美元,創歷史新高。如果你年薪50,000 美元,而平均汽車價格為48,000 美元,那麼你就得為那輛母車提供資金!

美國商業銀行汽車貸款

上述來自美聯儲的數據集可以追溯到2015 年。在過去7年中,未償還的汽車貸款猛增了44%。

住房和汽車是美國家庭必須融資的生活關鍵資產的兩個例子。決定美國人必須為這些必需品每月支付的利率,直接受到聯邦基金利率的影響。因此,當美聯儲通過提高利率使貨幣更加昂貴時,它直接使絕大多數美國家庭更加貧窮。

美聯儲對家庭資產負債表的影響與這些家庭持有的貸款規模直接相關。如果普通房屋或汽車的價格突然下降50%,那麼美聯儲提高幾個百分點的利率對家庭來說不會有太大的影響,因為雖然他們為房屋或汽車支付的利率會更高,但他們每月的淨支付額可能會降低。然而,我們正處於美國經濟超過50 年的密集金融化時期的尾聲,這推動了任何可以貸款的資產價格的指數式上漲。

如果你付不起月供,你就不能購買房子、汽車或其他耐用物品。如果買方只能支付更少的錢,那麼賣方就必須以更低的價格出售。然後在邊際上,整個房屋、汽車和其他融資資產的存量變得更不值錢。鑑於這些資產是由債務融資的,這對以這種類型的抵押品貸款的銀行來說就成了一個問題,因為當他們的貸款人無法支付貸款時,他們將沒收價值更低的資產。

隨著資產價格的下降,銀行在藉錢給誰和借錢給什麼方面變得更加保守。在這一點上,資產的價格必須下降到買方能夠以較高的融資成本負擔月供的水平。雖然很謹慎,但這實際上降低了銀行對美國家庭的整個貸款存量。這是一個循環的、反射性的過程,它導致了可怕的債務支持資產的通貨緊縮。

正如我多次說過的,中央銀行的目標是確保資產不會發生通貨緊縮,因為商業銀行系統無法在資產通縮中生存。因此,美聯儲或任何其他中央銀行如果認為通貨緊縮即將發生,必須立即採取行動,這是在經濟學課程中教給任何和所有的人的一課。美聯儲(或任何其他中央銀行)的大多數學術人員都寫過關於大蕭條的論文並研究過大蕭條,他們認為美聯儲的錯誤在於沒有印鈔,沒有支持資產價格,沒有抵禦1930 年代各種發達經濟體的通縮。

這一整節的啟示是,美國消費者的健康與聯邦基金利率直接相關。如果利率繼續上升,經濟就會受到影響。如果利率下降,經濟就會繁榮起來。

二選一

這句話在中國很有名,當時電子商務巨頭阿里巴巴被指責強迫商家在阿里巴巴或其競爭對手之間選擇一個平台來銷售他們的商品,而不允許與其他平台共存。

美聯儲正面臨著類似的”二選一”的困境。他們可以選擇對抗通貨膨脹,或者支持美國的金融化經濟,他們不能同時進行。打擊通貨膨脹需要提高貨幣的價格,減少貨幣的數量,但“健康”的美國經濟需要的處方則完全相反。

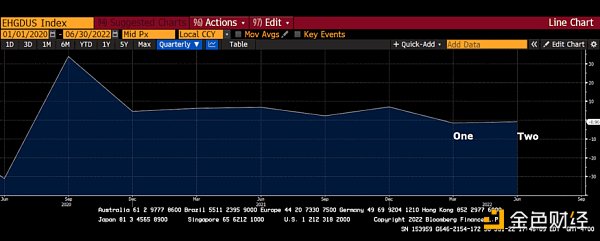

2022 年3 月,隨著通貨膨脹開始進入激增階段,美聯儲決定承受更高的利率,自2018 年以來首次將聯邦基金利率提高四分之一。然而,下圖表顯示美國經濟正在衰退。

美國實際GDP 增長百分比

請記住,美聯儲的第一次加息發生在今年3 月,而第一次GDP 負增長也發生在今年的第一季度,這真是一個巧合。

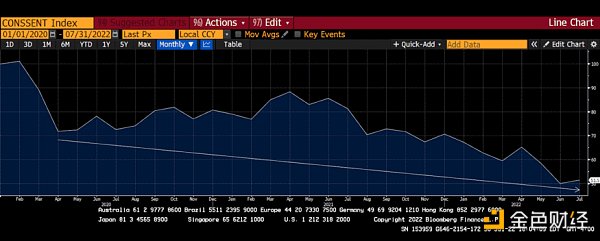

美國人今天對經濟的悲觀程度比COVID 的高峰期還要高,美國有數百萬人因COVID 而死亡,但今天人們更加絕望。

密歇根大學的消費者情緒

然而,即使如此,通貨膨脹沒有減弱的跡象。根據這個標準,美聯儲是失敗的。

在國內,美聯儲正在使經濟崩潰(它處於衰退之中),但通貨膨脹仍在從平民百姓那裡攫取越來越多的購買力,而這些人在幾個月內就會走向投票箱。該怎麼做?美聯儲應該優化什麼變量?

如果美聯儲想繼續降低通脹,那麼它必須繼續提高其政策利率。你可以說美聯儲需要變得更加激進,因為其政策利率的上限為2.5%,仍然比最新的9.1% 的通脹讀數低6.6%。

如果美聯儲想增長經濟,那麼它必須再次購買債券,這將減少90% 的美國家庭對住房、汽車和其他耐用品的每月付款。

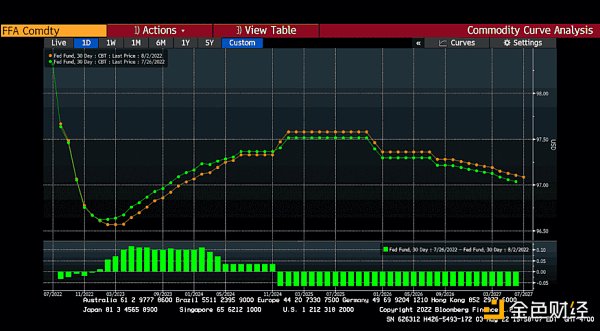

市場對政策的預期

在9 月的會議上肯定會大幅加息。市場目前定價9 月加息50 個基點。現在正在發揮作用的是11 月會議的後續暫停。這才是市場所關心的。到9 月底,短期利率為3%,這些月供對於美國民眾來說將是非常難以承受的。

在6 月和7 月的會議上,美聯儲加息0.75%,而對美聯儲在9 月會議上加息的預期幾乎沒有變化。 2022 年9 月30 日的聯邦基金期貨合約在6 月17 日和7 月27 日分別為97.53 和97.495。

預期利率是100 減去期貨價格,如果曲線向上移動,則意味著市場預計利率會下降,反之亦然。市場顯然對未來半年美聯儲的預期仍是加息。

然而,美聯儲會議後,我的宏觀風險資產指標全部反彈,並在周五收盤時保持漲勢。風險市場繼續保持美聯儲會議後的漲幅,但前瞻性貨幣市場衍生品表明沒有變化。誰是對的?我相信,隨著經濟數據繼續惡化以及信貸價格上漲進一步限制了金融活動,負增長的故事將勝過持續的高通脹。鮑威爾表示,美聯儲已經達到中性,現在他們需要觀察對更廣泛經濟的影響。

市場對9 月會議政策利率變化的預期已經深入人心。然而,從現在到那時,美聯儲將有兩個額外的CPI 數據點(7 月CPI,8 月10 日發布,8 月CPI,9 月13 日發布)。我不是數據偵探,但價格上漲的速度很可能會放緩,這將為鮑威爾提供他需要倒退到放鬆貨幣條件的理由。

鑑於數據,我們幾乎可以肯定美聯儲會在9 月會議上加息0.5% 至0.75%。這使得12 月的會議成為2022 年剩餘時間的決定性會議。我預計,從現在到12 月會議期間,穩步攀升的聯邦基金利率將對普通美國人造成絕對的傷害。

隨著選舉的結束,美聯儲將恢復業務——通過放鬆貨幣政策來減少美國人每月支付的業務。雖然前10% 的人從金融資產價格的上漲中受益不成比例,但鑑於美國人生活的方方面面都得到了融資,平民也需要低廉的利率來負擔他們的生活方式,每個人都迷上了美聯儲提供的廉價資金。

我們現在應做好準備,美聯儲政策的前瞻性預期指向寬鬆。因此,風險資產市場很可能已經觸底,現在將進行交易。

ETH 合併能否成功

ETH 網絡是否會按計劃更新到權益證明(PoS)?這是你必須問自己的問題。在我給出一個關於ETH 合併對ETH 的價格極為看好的原因之前,讓我解釋一下為什麼我今天比以往任何時候都更有信心合併實際上會發生。

2018 年,我寫了一篇題為“ETH,一個兩位數的垃圾幣”的文章,我預測ETH 的價格將跌破100 美元。我錯了!

我在2020 年開始相信,當時我在某處看到一張圖表,描繪了ETH 市值如何低於它支持的所有dApp 的總市值。我堅信DeFi 為當前的金融系統提供了一種可靠的替代方案——而目前,ETH 已準備好為世界金融計算機提供動力。

自2015 年以來,Vitalik 一直在談論最終轉向PoS 共識機制的必要性。我不具備評估ETH 核心開發人員是否能夠成功的技術技能,但有一組ETH 網絡利益相關者絕對會阻礙成功的可能性。這就是目前的ETH 礦工。

在GPU 顯卡和相關資本支出上花費數十億美元的礦工只能在工作量證明(PoW) 系統下賺取收入。 Kraken 寫了一篇很棒的博客文章,解釋了PoW 和PoS 系統之間的區別。當合併發生並且ETH 從PoW 過渡到PoS,礦工的收入將下降到零,他們的設備和設施將變得幾乎一文不值,除非他們能找到另一條有價值的鏈來提供與採礦相同的邊際收入。我非常懷疑這種可能性,因為按市值計算,ETH 是第二大加密貨幣,並且沒有另一個可以使用GPU 開采的具有數千億美元市值的PoW 區塊鏈。因此,當礦工們開始對合併的負面影響發表意見時,可以公平地推測合併是一種實際的可能性。

寶二爺與中國ETH 挖礦社區保持一致。我認識他很多年了,我不懷疑他這樣做的決心。

讀完這條推文後,我聯繫了我在中國礦業社區的其他一些聯繫人。我問他們在潛在的空投或硬分叉背後是否有真正的動力來形成基於PoW 的ETH 鏈。一個人說“絕對”,並把我加到一個微信群裡,那裡有認真的人正在討論實現這一現實的最佳方法。另一位朋友說這絕對是失敗了,寶二爺已經向他伸出了援助之手。

同樣,在合併之後,ETH 礦工的機器將在一夜之間變得一文不值,除非他們可以在另一條有價值的鏈上挖礦。我嚴重懷疑ETH PoW 鍊是否具有長期生存能力,但現在讓我們假設它會在幾個月內以顯著非零的市值存在。更重要的一點是,如果礦工不相信合併會如期進行,他們就不會踏上這一旅程並在社區內花費寶貴的政治資本。

因此,如果合併很可能發生在今年第三季度的某個時候,或者最遲在第四季度,那麼問題是——市場是否已經提前反映出合併後的價格了?

Amber Group 發表了一篇很棒的文章,討論了所有事物的合併。以下是相關要點:

-

市場預計合併將在2022 年9 月19 日或前後發生。

-

合併後每個區塊的ETH 發行量將減少90%,這使ETH 成為通縮貨幣。

-

質押在信標鏈上的ETH 將再鎖定6 到12 個月。

Amber 認為合併將類似於“三重減半”:

在供應方面,ETH 目前正在激勵礦工(在PoW 下)和驗證者(在PoS 下)。鑄幣稅支付給礦工以每塊2ETH 生成新塊,獎勵也分配給信標鏈上的驗證者。合併後,對礦工的獎勵將停止,降低ETH 的發行率約90%。這就是為什麼合併也被通俗地稱為“三重減半”——這是對比特幣減半週期的一種認可。

由於多種因素,合併後對ETH 的需求預計也會增加。首先,對驗證者的質押獎勵將立即增加。驗證者將收到PoW 礦工當前獲得的交易提示,可能會將APR 提高約2-4%。此外,由於他們能夠重新排序交易,他們還將開始賺取MEV(最大可提取價值)。 Flashbots 是一家研究MEV 的緊急行為的研發組織,其研究人員表示,由於MEV(假設有800 萬個質押的ETH),驗證器的收益率可能會額外增加60%。因此,如果今天發生合併,由於上述所有因素,驗證者預計將獲得約8-12% 的APR。

大多數(如果不是全部)信息在許多個月內都沒有改變,改變的是信用驅動的加密貨幣價格暴跌。 Luna / TerraUSD 和三箭造成的市場錯位導致許多人被迫賣出,許多大舉進入DeFi 的對沖基金受到了衝擊。

鑑於市場下跌期間發生的所有強制拋售以及大多數加密投資者的財務狀況不佳,合併似乎沒有被反映在價格上——我們有一個絕佳的機會增加ETH頭寸在非常有吸引力的水平。

因此,既然塵埃落定,我們中間剩下的忠實者——無論是持有ETH 還是持有法幣——必鬚根據預期的市場條件和/或其他貢獻來確定我們認為合併對價格的影響有多大因素。

讓我分享一個簡單的例子來說明為什麼我認為合併將對ETH 的價格產生難以置信的強大影響。

你們中的許多人交易股票並在基本層面上理解股票是對公司未來利潤的索取權。但是,一家公司不會以額外的股份向您支付股息——它以法定貨幣支付給您。此外,要使用給定公司的服務,您無需使用公司自己的股票支付,而是使用法定貨幣支付。

對於ETH,質押者獲得的收入——以ETH 支付,並且你必須用ETH 支付才能使用該服務。質押者還必須質押他們的ETH 才能獲得收入,這要求他們鎖定資金並有效地將其從市場上移除。質押者質押的ETH 越多,他們獲得的收入就越多。因此,可以安全地假設大多數質押者會拿走他們賺取的ETH 並將其鎖定。再加上用戶需要支付ETH 費用才能使用ETH(已從流通中移除)的影響,以及在新的PoS 模型下每年發行ETH 的速度將降低約90%的事實,以及我們將快速查看減少ETH 的供應。網絡使用得越多,網絡自身的貨幣就越多必須用於使用它——因此,隨著網絡越來越受歡迎(假設它提供有用的服務),退出流通的ETH 只會增加。當然,需要注意的是,在新的PoS 模型下,用戶支付的每筆交易費用預計會下降,但即便如此,當你將所有這些因素綜合起來時,它們仍然應該會推動ETH 的價格呈指數級上漲。

一個很好的使用指標是DeFi 應用程序中的鎖定總價值(TVL)(即用戶在DeFi 平台上存放或“質押”的資金量,他們從中獲得收益)。我相信DeFi 將為我們目前每年支付數万億美元經濟租金的金融卡提供一個可靠的替代系統。如您所見,TVL 在2020 年後飆升,使用這種鎖定抵押品的應用程序向網絡支付ETH 費用。 DeFi 規模越大,通貨緊縮的ETH 就越多。這成為一個極端的問題,但我們還沒有接近那種情況。

在繼續之前,讓我們再次回顧一下我的假設。

-

我相信由於ETH 礦工發出的噪音增加,合併將在今年年底發生,他們可能會在PoS 世界中失去很大一部分收入。

-

最近的市場暴跌打破了這個週期在ETH 和DeFi 上大放異彩的多頭的靈魂,將他們變成了一群不分青紅皂白的賣家。

-

不會出現併購後的“買謠言,賣新聞”現象。由於過去一個月價格大幅下跌,任何可能出售的人都可能已經出售。

-

合併意味著ETH 成為一種通貨緊縮的貨幣,隨著DeFi 的普及,使用量預計將繼續增長——這會增加通貨緊縮的速度。

-

儘管還有其他L1 智能合約網絡競爭對手,但其中許多已經具有某種版本的PoS 共識算法。 ETH 是目前唯一從PoW 過渡到PoS 的主要加密貨幣。

期望值計算

這是本文最重要的部分,因為即使我的論點是合理的,並且你相信它們,我也有很大的可能性是錯誤的。鑑於此,讓我們快速瀏覽所有潛在結果組合的價格預測。

除非另有說明,否則我在本節中引用的價格均來自彭博社。

場景1:美聯儲重心轉變+ ETH 合併成功(即我推測會發生的事情,以及ETH 的最佳情況)

2021 年11 月,美聯儲開始印鈔,山寨幣飆升,注意力開始轉向圍繞即將到來的2022 年ETH 合併的看漲敘事。因此,我將使用5,000 美元作為我在這種情況下的價格目標。我相信這是一個保守的估計,因為供需動態的結構性變化永遠不會在先驗中完全定價——就像比特幣減半如何持續產生正回報一樣,即使我們提前很清楚它們何時會發生。

情景2:美聯儲重心不轉變+ ETH 合併成功

從三箭的黑暗開始,許多卓越的加密借貸機構和對沖基金被強制清算,ETH 已經從1,081 美元左右的低點反彈至1,380 美元——在幾週內回報率接近30%。從7 月27 日美聯儲會議到7 月29 日週五收盤,ETH 的絕對值上漲了25%,對比比特幣上漲了9%。

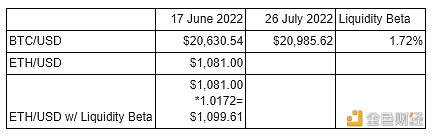

如果美聯儲沒有重新開啟印鈔機,那麼基本情況是回到市場開始考慮美聯儲轉向之前的水平。保守起見,讓我們假設ETH 價格回到6 月17 日的市場低點(1,081 美元),但也保留了從6 月17 日的低點到7 月26 日(美聯儲支點提出前一天)經歷的任何價格變動,即我們可以嚴格地歸因於對成功合併的期望。為了隔離ETH 價格在該時間範圍內僅由合併預期驅動的走勢,讓我們假設ETH 與BTC 的任何近期表現完全是由對合併影響的預期驅動的。這將使我能夠將關於合併時間和結果的投機影響與美元流動性對更廣泛市場的影響區分開來。

從6 月17 日到7 月26 日,ETH 的價值相對於BTC 增長了25.46%——因此,如果美聯儲的支點被取消,我們可以假設價格將跌至1,081 美元(6 月17 日的低點)* 1.2546,結果為1,356 美元。

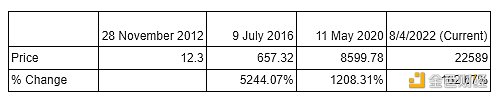

現在,我們需要添加成功合併的預期價格影響。正如我之前提到的,由於合併將對ETH 網絡產生結構性影響,預計合併將推動“三重減半”事件。為了預測這可能如何影響ETH 的價格,我們可以看看比特幣在減半日期之間的表現。下表顯示了每個比特幣減半日期之間發生的價格升值。

比特幣是去中心化的貨幣。 ETH 是去中心化的計算能力。如果比特幣在減半後一直上漲,那麼假設ETH 也會上漲是合理的。因此,如果我們將減半後價格漲幅最小的163% 應用於1,356 美元,那麼我們得出的預期值為3,562 美元。

請注意:合併後163% 的價格表現非常保守,因為比特幣的總供應量在每次減半後每個區塊都在繼續增加,而ETH 在合併後的供應量,鑑於當前的使用趨勢,應該會縮減。

情景3:美聯儲重心不轉變+ ETH 合併不成功

讓我們回到黑暗時代,那將是最近的低點1,081 美元——這是我對這種情況的價格預測。

情景4:美聯儲重心轉變+ ETH 合併不成功

如果合併失敗或被推遲,ETH 網絡仍將像今天一樣工作。許多人可能會感到非常失望,但ETH 的價值不會降至零。 Solana 是第9 大山寨幣——市值為135 億美元——在過去12 個月中多次停止工作數小時,但它的價值仍然遠遠超過零。即使合併沒有按計劃進行,ETH 仍會很好。

為了計算這種情況對ETH 價格的影響,讓我們使用6 月17 日至7 月26 日期間BTC/USD 的價格表現作為流動性Beta,以確定在美聯儲可能的支點出現之前,ETH 的價格會是多少,並且沒有與合併相關的利好推動價格上漲——同時仍然包括我們認為嚴格受近期美元流動性狀況驅動的任何價格變動。

6 月17 日至7 月26 日,BTC 兌美元上漲1.72%。因此,我們可以估計,在沒有與合併相關的興奮的情況下,ETH 的價格在該時間段內也會上漲1.72%——因為我們再次假設合併是推動ETH 優於BTC 的唯一因素。因此,失敗或推遲的合併將使我們回到1,081 美元(7 月17 日的ETH 低點)* Liquidity Beta (1.0172),即1,099 美元。但在這種情況下,我們也可以體驗到更多印鈔的欣喜若狂。 DeFi 將繼續在TradFi 上取得進展。如果過去可以作為任何指標,那麼隨著美聯儲再次擴大貨幣供應量,ETH 將把法幣吸進它的軌道。 ETH 從2020 年3 月的低點上漲了近10 倍,當時美聯儲在一年內將美元全球流動性擴大了25%。為了保守起見,我預測ETH 只會回升到目前的1,600 美元水平。

我為四個結果分配了一個偶數概率。 (顯然,您可以根據自己的意見使用這個基本模型,但這是一個簡單的起點)。然後,我計算了每種情況下從當前水平到預期價格的回報,通過概率對這些預期回報進行加權,然後將它們平均在一起——得到期望值。

由於預期未來價值比今天高76%,我們3 月31 日的ETH/USD 遠期價格為1,600 美元(當前現貨價格)* 1.7595,即2,815 美元。

我相信我對場景3 的結果非常謹慎,所以這是一個非常保守的估計。鑑於預期回報率遠高於0%,我可以自信地加倉ETH。

具體操作

讓我們評估一下我們參與這個機會的選擇。

現貨

這是最直接的選擇。 ETH 目前的交易價格比我的模型便宜76%,我願意現在購買ETH。而且我獲得了額外的獎勵,因為我會從PoW ETH 分叉中獲得等量的ETH。一旦中心化現貨交易所上線ETH_PoW,我就可以出售這些分叉的ETH_PoW。

期貨

今天(8 月4 日),Deribit 2023 年3 月31 日的ETH/USD 期貨合約交易價格為1,587 美元。我的模型期貨價格是2,815 美元,因此期貨市場似乎被低估了44 %。因此,我會做多。

看漲期權

鑑於我們的模型表明3 月31 日期貨合約的公允價值為2,815 美元,我應該購買一個行使價為2,800 美元的看漲期權。

8 月4 日,Deribit 3 月31 日2,800 美元的行使價ETH/USD 看漲期權價格為0.141 ETH。每份合約價值1 ETH。使用他們的期權定價模型,重要的參數如下:

Delta:0.37。隱含波動率:98.3%。

我想在合併的時機和潛在的上行空間上承擔更多風險,因此我購買了2022 年12 月的期權合約,行使價為3,000 美元。到期時間越短意味著我支付的時間價值越少,考慮到隱含波動率的高水平,這是昂貴的。我的執行價格離當前市場價很遠,這降低了期權的價格,但另一方面,由於期限結構呈現微笑曲線,我將為波動性支付更多費用。

當我制定應對合併的交易策略時,我很可能會購買更多的現貨ETH 並參與其他融資交易,以最大限度地利用市場錯誤定價的機會。這樣的機會很多,就像2017 年比特幣分叉期間一樣。

來源:DeFi之道

編譯 | 吳卓鋮吳說區塊鏈

編輯 | ColinWu