2022年3月,劍橋大學貝內特公共政策研究所發布了政策簡報《加密貨幣、Web3和元宇宙》,報告旨在讓政策制定者對加密的核心概念有總體認識,並強調由於公民和組織越來越多地採納加密貨幣而引發的一些政策問題。報告解釋了加密運動的意識形態起源,提供了加密貨幣、區塊鏈、Web3、NFT 和元宇宙的基本介紹,並討論了相關政策方面的影響。

1. 思想淵源

加密運動起源於1970 年代自由主義對國家的批評,認為中央銀行是非法的,政府稅收是一種保護手段。 1990 年代,數字技術的傳播讓自由主義者產生了希望,即國家對個人的權力最終可以在網絡空間中被超越。加密貨幣的後續技術發展,在一定程度上是為了實現個人從國家暴政中解放出來的願景。

有兩本書特別有影響力:尼爾斯蒂芬森的小說《雪崩(Snow Crash)》(1992)和《主權個人(The Sovereign Individual)》(1997),詹姆斯戴維森和威廉里斯莫格的非小說類書籍。這兩部作品都設想了一個極端不平等的未來,其中民族國家在很大程度上已經消亡。取而代之的是,小型私人城邦競相吸引最富有和最有才華的人,他們選擇具有最適合他們的貨幣、法律和安全安排的司法管轄區。在《雪崩》中,自主司法管轄區精英之外的人將大部分閒暇時間都花在了一個名為元宇宙的虛擬世界中,它提供的條件比現實更溫和。

在當代加密運動中的主要人物(例如Balaji Srinivasan、Elon Musk 和Naval Ravikant)的話語中,經常聽到這些書的迴聲。假設加密技術本質上是自由主義的,或者所有加密的倡導者都分享這些意識形態承諾是錯誤的。儘管如此,加密貨幣的起源有助於解釋為什麼激進去中心化、機構去中介化和個人賦權的想法被認為具有不言而喻的價值。

2.加密貨幣簡介

加密貨幣最初被認為是中央銀行發行的法定貨幣的替代品。然而,實際上現有的加密貨幣並不符合大多數公認的貨幣或貨幣定義。可以用它們購買的東西太少,以至於它們無法用作交換單位——至少在正統經濟中是這樣。同時,它們的波動性太大,無法起到保值的作用。因此,加密貨幣更準確地歸類為金融資產或證券,因此有時被貼上“加密資產”的標籤。

第一個也是最著名的加密貨幣是比特幣(BTC)。在撰寫本文時,1 個比特幣價值約42,000 美元,流通中的硬幣約1,890 萬枚,這意味著市值約7,950 億美元。比特幣的總供應量不能超過2100 萬枚硬幣——這是由其筆名中本聰的創造者(Satoshi Nakamoto) 建立的通縮特徵。

比特幣可以通過在Coinbase 和Binance 等加密貨幣交易所和eToro 等交易應用程序交換法定貨幣,或通過挖掘來獲得。比特幣挖掘涉及解決計算難題。隨著謎題複雜性的增加,需要越來越多的計算能力。根據今天的價格,仍有待開采的比特幣價值超過880 億美元,為採礦創造了強大的經濟激勵。比特幣挖礦已經變得高度專業化:礦工使用專門的鑽機並經常遷移到電力最便宜的地方,這將比特幣與哈薩克斯坦等地的能源危機聯繫起來。

人們為什麼要購買比特幣?由於它在金融系統之外運作並提供一定程度的匿名性,因此比特幣可用於非法交易(例如購買毒品)和洗錢。它還可用於規避外匯管制,以及對沖新興市場經濟體的惡性通貨膨脹和貨幣貶值。但對於英國投資者而言,購買比特幣的主要非犯罪理由是推測其價格的短期走勢,或買入並持有以期獲得長期升值(在加密術語中稱為hodling)。雖然全球估計有1.14 億人擁有比特幣,但按價值計算,大部分持股屬於對沖基金和其他專業投資者。

僅次於比特幣的第二大加密貨幣是以太坊(市值3770 億美元)。以太坊的平台可用於創建新的加密貨幣(見區塊鏈簡介),這導致了山寨幣(Altcoins)的激增,如狗狗幣(Dogecoin, 市值200 億美元)。山寨幣的用例與比特幣相同。穩定幣是與法定貨幣(通常是美元)掛鉤的加密貨幣的一個子類別,它的存在是為了為投資者提供遠離市場波動的避風港,並促進加密貨幣兌換回法定貨幣。最著名的穩定幣是Tether(市值780 億美元), 其由於美元儲備低而引起了監管機構的關注(見政策影響)。

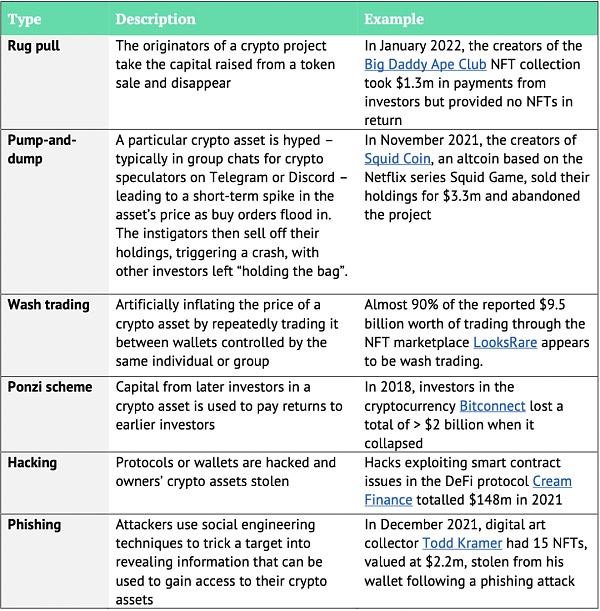

加密貨幣保存在稱為錢包的加密安全電子存儲庫中,但是加密貨幣交易容易出現詐騙、欺詐和市場操縱(見表1)。

表1:加密騙局的種類

3. 區塊鏈簡介

區塊鍊是一種分佈式數據庫技術。區塊鏈數據不是存儲在特定機器上(例如,儲存在亞馬遜網絡服務的雲服務器上),而是分佈在許多機器組成的網絡上。網絡中的各個機器稱為節點。

區塊鏈的擁護者聲稱它比傳統數據庫技術提供了三個關鍵優勢:

• 去中心化——沒有單點故障,也不依賴受信任的中央機構來驗證交易(因此區塊鏈有時被描述為“去信任”)

• 不變性——一旦寫入區塊鏈,交易無法撤銷或更改

• 透明度—— 所有交易均公開記錄

然而,與傳統的數據庫技術相比,區塊鍊是緩慢且耗能的。這是用於更新數據庫的共識機制的一個功能,它涉及網絡中的多個節點來驗證每個新事務。

有兩種共識機制:工作量證明和權益證明。比特幣挖礦是工作量證明機制的一個例子,其中節點競爭將交易添加到區塊鏈的權利,獲勝者將獲得加密貨幣獎勵(參見加密貨幣簡介)。權益證明機制只是根據節點現有的加密貨幣持有量來獎勵節點,這意味著它們比工作量證明機制使用更少的能量。

雖然區塊鏈的發明是為了支持比特幣並繼續支持所有加密貨幣,但它也可以用於其他目的,通常與智能合約結合使用—— 以計算機代碼編程的合約,可以根據預定的觸發器自動執行。

智能合約十分重要,因為它們消除了對律師、銀行和經紀人等可信中介的需求,為點對點交易鋪平了道路。然而,推論是交易方必須能夠自己閱讀智能合約代碼:如果代碼中的錯誤或欺詐功能導致損失,他們就沒有追索權。惡意智能合約是許多加密欺詐和詐騙的手段。

區塊鏈的許多現實用途都涉及以太坊。除了發行自己的加密貨幣外,以太坊還運營一個開源平台,使軟件開發人員可以輕鬆創建:

• dApps – distributed applications running on blockchain

• 協議——確定不同類別應用程序應如何運行的標準化規則集

• 分佈式自治組織(DAO)——一種由智能合約而非中央機構管理的組織形式,有些人將其視為合作社和工會的數字繼承者

對以太坊平台的訪問導致了基於區塊鏈的項目的激增(參見Web3簡介)。

4. Web3簡介

Web3 一詞指的是假定的下一代網絡技術、法律和支付基礎設施——包括區塊鏈、智能合約和加密貨幣。對於它的擁護者來說,Web3 的點對點特性意味著它代表了一個比當前迭代Web 2.0 更公平的網絡願景,後者由強大的中介平台(Facebook、亞馬遜、蘋果、谷歌和其他大型科技公司)主導。

然而,一些加密貨幣倡導者——尤其是Jack Dorsey——認為Web3 只是機會主義風險資本投資者發明的一種敘事,他們的利潤動機與激進去中心化的政治項目不相容(見意識形態起源)。

大多數現有的Web3 項目都屬於以下三個類別之一:

• 去中心化金融或DeFi——點對點、基於區塊鏈的金融服務,包括儲蓄、借貸、支付和信用評分。許多DeFi 應用程序都在以太坊上運行。

• 數字服務——分散式互聯網服務提供、雲存儲、網絡基礎設施、數據分析和身份管理

• 收藏品——數字藝術品、體育紀念品和虛擬商品

當前Web3 獨角獸(價值超過10 億美元的公司)的例子包括:

• Ripple,一家國際支付提供商

• AAVE,一種在以太坊上運行的借貸加密資產協議

• Chainalysis,一個用於合規、風險管理和網絡犯罪調查的數據分析平台

• Forte,一個遊戲基礎設施平台

• OpenSea,一個數字收藏品市場

• Sorare,一款基於以太坊的夢幻足球遊戲,其中虛擬玩家卡可以被購買和交易

Web3 社區可以在消息平台Discord 和Twitter 上的群聊中找到,其中成員通常可以通過以下一種或多種方式識別:

• 六邊形個人資料圖片

• 帶有“.eth”擴展名的個人資料名稱(指與以太坊等效的域名)

• 使用web3 俚語

新Web3 項目的資金通常不是通過出售股權來籌集,而是通過向產品或服務的潛在用戶和/或相信未來代幣價值會上漲的金融投資者出售代幣來籌集。該過程被稱為首次代幣發行(ICO)、代幣生成事件或簡稱為代幣銷售。一部分代幣通常由創始團隊保留,以便他們繼續在項目中擁有股份,並可以激勵員工和貢獻者(類似於傳統初創公司的股票期權)。

有幾種不同類型的代幣,包括:

• 實用代幣,授予對產品或服務的訪問權

• 治理代幣,授予對決策的投票權

• 不可替代代幣(NFT),授予對獨特數字財產項目的所有權,例如圖像、視頻和音頻文件

所有這些代幣都是可以在二級市場交易的金融資產。因此,它們比初創公司股權或期權更具流動性和波動性,並且可以用於與加密貨幣相同形式的金融投機。一些消費品牌通過代幣銷售將其忠誠度計劃金融化,特別是一些英超足球俱樂部(與Web3 公司Socios 合作)。

5. NFT簡介

NFT在建立Web3的主流消費者意識方面發揮了關鍵作用。數字藝術作品的NFT,如Beeple’s Everydays-The First 5000 Days,收藏品,如Bored Ape Yacht Club avatars,以及虛擬土地地塊,通過傳統拍賣行和OpenSea等Web3市場都以數百萬美元的價格售出。

與加密貨幣一樣,NFT也存放在錢包中。從技術上講,NFT不是數字文件本身,而是區塊鏈上的數據庫條目,將所有權歸屬於特定錢包。

可證明的單個NFT的稀缺性意味著它們可以作為數字身份符號,這有助於解釋為什麼有時它們會被比作勞力士手錶和蘭博基尼跑車。各種消費品牌,包括可口可樂、耐克和麥當勞,都試圖通過發行(或放棄)自己的NFT系列來利用這一熱潮,曼城和格拉斯哥流浪者等足球俱樂部也是如此。

名人代言是促進高知名度NFT項目的常見手段。一些富有的名人,如里斯·威瑟斯彭和約翰·特里,似乎是熱情的收藏家,而其他人,包括帕里斯·希爾頓和弗洛伊德·梅威瑟,似乎以更直接的交易方式與他們接觸。

然而,並不是所有的NFT都定價過高,或者與知名品牌或名人有關(例如,參見The Pluto People或Les Éléfants Terribles案例研究)。據說,NFT為數字藝術家提供了一種直接向公眾出售作品的新方式,而無需向代理商或畫廊支付佣金,並有可能從二級市場上未來的作品銷售中獲得持續的版稅。據說音樂人和視頻內容的創作者也可以享受到同樣的好處,他們的產品(分別是音頻和視頻文件)也可以用NFT來表示。

同時,已提議將NFT 市場建立為DAO(參見Blockchain Primer),作為先發製人的一種手段,以搶占新一代主導中介機構的出現——作為Spotify、Youtube、TikTok 等的Web3 繼任者。這個想法是,創作者將有機會共同擁有交易其作品的平台,並通過治理代幣確定他們的決策。

與加密貨幣一樣,NFT 價格可能會波動,而NFT 交易容易出現欺詐和市場操縱。當NFT 最初發行(或鑄造)時,支撐智能合約可能被設計為從買家錢包中抽取加密貨幣和其他代幣。同時,二級市場的價格可以通過清洗交易(Wash trading,即同一個人或團體控制的錢包之間的NFT 交易)人為抬高。 Web3 提供的假名有助於這兩種做法。

6. 元宇宙簡介

元宇宙一詞指的是可以使用Web3 技術構建的開放、持久、實時、可互操作的虛擬世界。 NFT、區塊鏈、智能合約和加密貨幣提供了補充虛擬現實(VR) 功能所需的支付和法律基礎設施。

但是,元宇宙還不存在。馬克扎克伯格在2021 年Connect 會議上關於元宇宙的演講以及Facebook, Inc. 更名為Meta Platforms, Inc. ,並鼓勵評論員將現有的VR 應用程序(包括通過Meta 的Oculus 耳機提供的應用程序)描述為元宇宙的表現形式。這是不正確的,因為此類應用程序既不是持久的(因為它們在用戶退出時重置),也不是可互操作的(因為它們是孤立的,不可能在它們之間無縫移動)。因此,與本文中描述的其他概念和技術不同,元宇宙只能根據其潛力進行討論。

雖然對某些人來說,廣泛參與元宇宙似乎令人難以置信,但Fortnite、使命召喚和Minecraft 等大型多人在線遊戲(MMO) 所達到的規模暗示了這種潛力。超過10 億人定期玩MMO,估計每年在其中發生930 億美元的經濟活動,使用每個遊戲原生的電子貨幣(例如,Fornite 的遊戲內貨幣稱為V-Bucks)。

這些虛擬經濟的主要驅動力是“皮膚”的銷售——一種允許玩家改變他們在遊戲中的外觀的虛擬商品。據稱,虛擬世界中MMO 的互操作性、用加密貨幣替換遊戲內貨幣以及將皮膚鑄造為NFT,將導致虛擬商品市場的顯著增長。據說皮膚可以從一個遊戲帶到另一個遊戲;出售、出租或贈送給其他玩家;用作抵押品;等等。

基於區塊鏈的遊戲Axie Infinity 提供了元宇宙經濟發展可能帶來的機遇和風險的一瞥。 Axie Infinity 採用“即玩即賺”模式運營,需要約1,000 美元的前期投資,但使用基於以太坊的遊戲內代幣進行獎勵,該代幣可用於虛擬資產的NFT,或兌換成法定貨幣。大多數玩家居住在菲律賓,其中一些人將其作為主要收入來源。這種收入的可持續性取決於更富裕的玩家是否願意繼續使用法定貨幣進行遊戲內購買,一些人認為這相當於復制了殖民權力關係。

除了遊戲之外,元宇宙還承諾提供遠程工作和社交體驗,這些體驗改進了目前使用Zoom、Slack、Miro 和Microsoft Teams 等軟件所能實現的功能。假設疫情的情況和淨零目標繼續顯著減少長途旅行,遠程交互將繼續維持現狀。至少有理由認為,他們可以從虛擬世界中的發生中受益匪淺——例如,想像一下,在他們真實的家中,虛擬地拜訪一個地理上遙遠的家庭成員,而不是在Zoom 上看到他們。 VR 治療也被證明可以緩解慢性疼痛、創傷後應激障礙和恐懼症,這表明虛擬現實最終可能具有臨床應用價值。

7. 政策影響

在英國,加密貨幣監管已經在進行中。以下是加密貨幣、區塊鏈、Web3、NFT 和元宇宙的最新發展提出的未決政策問題的非詳盡列表。在某些情況下,勾畫出針對不同風險和機遇可能採取的政策應對措施的輪廓。

8.1. 反洗錢

通過加密貨幣洗錢的風險是眾所周知的; DAO 形式加劇這種情況的方式可能不那麼嚴重。像流行的Uniswap DeFi 協議這樣的DAO 結構的加密貨幣交易所不會(實際上在技術上無法)執行KYC 檢查。

8.2. 商業與創新

Web3 同時帶來了機遇和風險。種子企業投資計劃(SEIS)、企業投資計劃(EIS) 和企業管理激勵計劃(EMI) 的改編版本可能值得考慮作為增加早期Web3 企業可用的資本和人才供應的一種手段。鼓勵DeFi 項目申請FCA 的監管沙箱可能有助於英國鞏固其作為全球金融科技中心的地位。與此同時,藝術家、音樂家和視頻內容創作者將受益於對NFT 稅收待遇的更清晰的指導和修訂。

8.3. 中央銀行數字貨幣(CBDC)

CBDC 是紙幣的數字版本,可用於零售和批發支付。因此,它們可以被視為加密貨幣的競爭對手。尼日利亞和巴哈馬已經啟動了CBDC,其他一些國家正在試點,包括中國和瑞典。與此同時,英格蘭銀行正在推進自己對CBDC 的探索。

理由有兩重。首先,如果貨幣系統要完全數字化,就需要CBDC 來確保公民保留使用法定貨幣的機會。否則,他們將無法替代加密貨幣,因此將面臨本簡報前面描述的風險。其次,CBDC 有可能使跨境支付更快、更便宜,並提高某些貨幣政策的有效性。例如,中央銀行可以在旨在快速貶值CBDC ,發放金融刺激支付,鼓勵接受者立即花費刺激資金而不是儲蓄它們。

8.4. 氣候

工作證明共識機制具有顯著的碳足跡,比特幣現在比瑞典整個國家消耗更多的能源。當比特幣的價格上漲時,它會激勵人們在挖礦上花費更多的精力。因此,任何依賴工作量證明的系統的擴展顯然都與淨零目標相衝突(還加劇了能源安全風險)。以太坊計劃從工作量證明轉向浪費較少的權益證明機制,但目前,由於對以太坊的依賴,大多數Web3 項目都存在顯著的環境外部性。

8.5. 競爭

權益證明共識機制對環境的破壞性較小,但由於它的運作按照馬太效應,它們也加劇了不平等。現有持有量最大的市場參與者能夠質押最多的代幣——因此他們獲得了最大的區塊獎勵,這意味著他們的持有量以更快的速度增長。因此,基於權益證明的區塊鏈傾向於寡頭壟斷:網絡中的主導節點最終有權以不利於其他參與者利益的方式更改協議(例如,通過提高價格)。在這種情況下,反壟斷將不是一個有效的政策槓桿,因為沒有組織實體可以追究責任。

競爭政策制定者關注的另一個領域應該是具有把關能力的新中介平台的興起。與加密運動的去中心化理念背道而馳的是,消費者對可信中介的需求不斷增加,這些中介可以執行有用的市場功能,例如驗證智能合約的真實性、凍結被盜用的加密資產或逆轉意外交易。主流加密貨幣和NFT 越多,這種需求就會越大。在萬維網和Web 2.0 的背景下,類似的動態產生了Spotify 和App Store 等主要中介。因此,Web3 市場似乎很可能會以同樣的方式發展——例如,OpenSea 可能會成為NFT 銷售的主要中介。

8.6. 消費者保護

交易應用程序和加密貨幣交易所的可訪問性意味著消費者進入加密貨幣投資的門檻非常低。同時,閱讀和理解智能合約所需的技術理解水平非常高。再加上名人對NFT 的背書、加密貨幣的線上廣告活動以及Web3 公司和足球俱樂部之間的商業夥伴關係,這為廣泛的金融不當銷售創造了條件。使這種風險更加複雜的是欺詐的盛行——2021 年全球因加密詐騙損失了約140 億美元——以及Tether 的崩潰可能導致系統性故障和加密貨幣持有者的巨額損失。

在英國,英國財政部最近發布了加密資產廣告在金融監管下的推廣規則。同時,歐盟委員會(EC)的監管提案將要求交易所遵守設計的標准保護消費者免受網絡攻擊、欺詐和技術故障造成的損失。同樣的提案還要求希望通過代幣銷售籌集資金的Web3 項目進行合併,並將其白皮書提交給監管機構。像這樣的適度進入壁壘可能會抑制一些欺詐項目,並有助於識別連環詐騙者。

一個可能的額外緩解措施是要求交易應用程序和交易所在允許他們投資加密貨幣(如股權眾籌平台)之前實施旨在測試客戶財務複雜性的問卷調查。對於Web3 項目,還有比EC 提案更進一步的措施,即要求白皮書向潛在投資者解釋代幣的分配和歸屬時間表。在這兩種情況下,投資者的權衡都將削弱代幣相對於股權作為為新企業籌集資金的一種手段的優勢。

8.7. 網絡安全

加密貨幣的存在是勒索軟件攻擊的促成因素,因為它們使攻擊者更容易在不透露身份的情況下接收大筆付款。 2019 年勒索軟件攻擊造成的損失為115 億美元,每個受影響的組織的平均恢復成本為190 萬美元。最近受勒索軟件攻擊影響的英國組織包括NHS England、Redcar 和Cleveland Borough Council 以及KP Snacks。

8.8. 金融穩定

加密資產市場的規模和增長率(2.3 萬億美元,2021 年增長200%)足以對金融體系的整體穩定性構成風險,並有可能對實體經濟產生連鎖反應。

由於對加密貨幣有大量機構投資——尤其是來自擁有槓桿頭寸的對沖基金——嚴重的市場調整可能導致其他資產被拋售以滿足追加保證金的要求。這將對金融體系中的流動性產生不利影響,如果一般投資者情緒受到影響,可能會導致蔓延。如果加密衍生品市場繼續增長,風險將會加劇。

8.9. 在線安全

區塊鏈的不變性可能意味著復仇式色情和doxxing(惡意發布識別個人身份的信息以實行騷擾)的案例增加。將NFT 空投到加密錢包中的能力可能會被惡意使用,違背個人意願將非法圖像或視頻的所有權授予個人。在這種情況下,個人只能通過將文件發送到不同的錢包來刪除文件。與此同時,VR 環境為網絡欺凌和性騷擾等網絡危害帶來了新的維度。

即將出台的在線安全立法似乎很快需要更新以降低這些風險。此外,Web3 的去中心化性質可能意味著對大型科技公司的製裁威脅將失去其作為政策槓桿的效力。

8. 結束語

本政策簡報中討論的主題不少;但問題在於,它一方面傾向於鼓吹,另一方面又傾向於爭論。因此,我們的目標是提供盡可能平衡和客觀的概覽。然而,我們將在結束語中拋開這種客觀的態度。

我們不認為決策者需要過度關注機構投資者和成熟的散戶投資者對加密資產的投機。本簡報所報告的市場規模很可能因清洗交易(Wash trading)而膨脹,這將降低該市場對整體金融穩定的風險程度。圍繞犯罪分子難以清洗和花費大量加密貨幣的宣傳似乎有可能對勒索軟件攻擊和詐騙起到威懾作用。與此同時,對加密資產價格暴跌的干預可能會損害監管機構的合法性。如果可以徵稅並執行反洗錢規則,這些市場部門可能會自行管理——至少目前如此。

相比之下,目前存在著一個明顯的危險,即消費者因加密資產的不當銷售而遭受嚴重損失,其規模相當於2000年代的擔保貸款(Secured loans)或2010年代的發薪日貸款(Payday loans)。當涉及到加密貨幣投資和首次硬幣發行時,廣告活動、與消費者品牌的讚助交易以及名人社交媒體促銷都應該受到嚴格監管。應通過要求交易所(如Coinbase)和交易應用程序(如eToro)在允許客戶投資之前對客戶的手段和財務成熟度進行更多盡職調查,來提高加密貨幣投資的進入壁壘。這將反過來提高DeFi的進入壁壘,因為加密貨幣持有是參與DeFi的前提。同時,應調查粉絲忠誠度計劃(如Socios)和電子競技(如Sorre)的代幣化,以確定消費者暴露於市場波動的重要性。

在我們看來,NFT給消費者帶來的風險似乎不那麼嚴重。與加密貨幣不同的是,NFT的買家會收到一件物品作為回報,無論其市場價值未來如何波動,這都會給他們帶來快樂。通過這種方式,NFT市場與葡萄酒、郵票和美術等現實世界收藏品市場的共同點大於金融服務市場,因此我們認為不需要上述那麼穩健的方法。

代幣化為初創企業和數字藝術家提供的新機會不應被忽略。稅收政策(如SEI、研發稅收抵免)在過去十年中對英國科技行業的成功起到了重要作用,同樣可以幫助新興的Web3行業發展。虛擬經濟的增長潛力也是如此,無論是否出現成熟的元宇宙,英國的視頻遊戲行業都可能是更大的就業市場和公司稅收來源。

最後,我們認為權力下放和非中介化的好處被過分強調了。雖然一些市場中介是榨取式承租人,但許多其他中介發揮著智能合約代碼無法複製的增值治理作用。例如,我們懷疑很少有普通消費者會認為一家沒有客戶服務部門的銀行,或者一個沒有能力將爭議升級到人為決策的在線市場是對現狀的改善(即使他們提供了更好的價格)。出於這個原因,我們希望可信的中央當局仍然是未來Web的一個特徵。如果這樣的話,由於本簡報中描述的大多數機會在技術上並不依賴於去中心化的解決方案,因此可能在沒有區塊鏈負外部性的情況下抓住這些機會。

來源:Bennett Institute for Public Policy at the University of Cambridge

作者:Sam Gilbert