NFT 市場效率低下的最大原因是缺乏能夠提高交易效率的市場微觀結構

注:原文作者為CoinShares 首席戰略官Meltem Demirors,本文由DeFi 之道編譯。

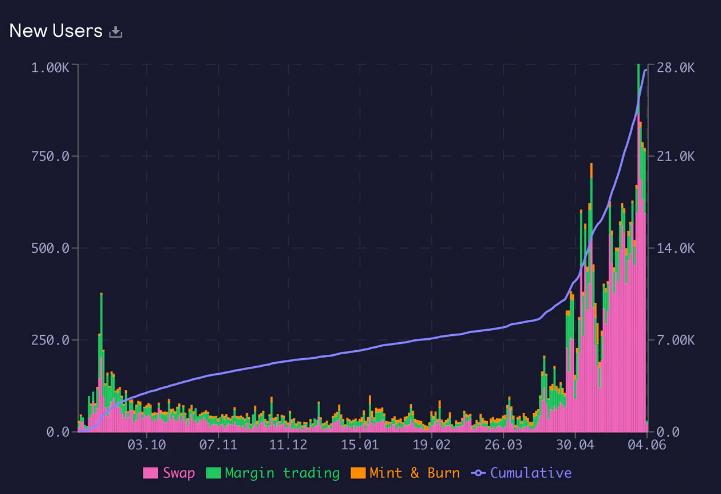

最近我一直在探索圍繞NFT 不斷發展的市場微觀結構。近期關於Sudoswap等平台的優點的討論強調了當前NFT 受眾和和未來資產類別之間的一些內在緊張關係。一波大規模的平台即將到來,這些平台將為NFT 以及其他神秘資產帶來更強大的以交易者為導向的市場結構。作為技術創新和金融化的新模式的結果,NFT 市場結構的演變將隨著時間的推移提供對所有市場趨勢的有益理解。

在這篇文章中,我將強調為什麼存在低效市場,為什麼市場微觀結構很重要,以及為什麼NFT 不能免於套利。低效市場總是會被看到獲利機會的聰明交易者套利。在許多市場中,這可能存在了幾十年,甚至幾個世紀。 NFT 固有的數字性質為這一過程增壓,並加速了這一時間線,就像我們在比特幣和後來的代幣中看到的一樣。我將從市場的角度分享一些關於文化作為資本和文化套利的未來的簡要想法,以及有效的市場如何幫助消除新興資產類別中普遍存在的欺詐行為。

低效市場101

低效市場是信息不對稱、高交易成本、心理和人類情感以及各種類型的市場操縱(包括串通和內幕交易)的結果,僅舉幾例。

許多“獨特”的資產,如NFT,但也包括房地產、收藏品、名酒、藝術品,以及其他遭受高度低效市場影響的資產。然而,技術可以釋放新的效率。由於Zillow、Open Door、Compass 等新平台的出現,房地產已經開始變得更有效率,這些平台可以大規模地顯示統一的房產信息——最大限度地減少信息不對稱,簡化交易執行– 最大限度地減少交易成本,以及更好的工作流程來大規模地管理這些資產。這導致了更多的公司在房地產領域進行交易。過去的房地產投資者是高度專業化的,他們有自己的內部系統和流程,在資產類別中占主導地位,但更普遍的工具和市場基礎設施的可用性使更多的普通投資者能夠建立房地產投資策略。

在某種程度上,由於我們對NFT 作為資產的理解很大程度上局限於“藝術”的主觀世界,NFT 市場也是低效的。但NFT 市場效率低下的最大原因是缺乏能夠提高交易效率的市場微觀結構。

什麼是市場微觀結構?

聽起來很花哨,但市場微觀結構只是交易所如何在特定市場中運作的基本細節。交易所每個階段使用的流程、技術和平台都會影響訂單深度、交易成本、清算量、交易行為和其他一些重要的市場指標。對市場微觀結構的研究就是了解這些交易機制如何影響價格的形成。

如今,由於缺乏正式的、統一的NFT 市場微觀結構,NFT 成為了一種對規模交易的市場參與者俱有挑戰性的資產類別。然而,工俱生態系統可以使NFTs 可用於量化交易策略,如動量、套利和波動性,它消除了挑選單個NFT 的需要,並使程序化的大小買賣成為可能,無需查看NFT 或“評估”他們。這是對NFT 交易量和流動性的巨大潛在解鎖。

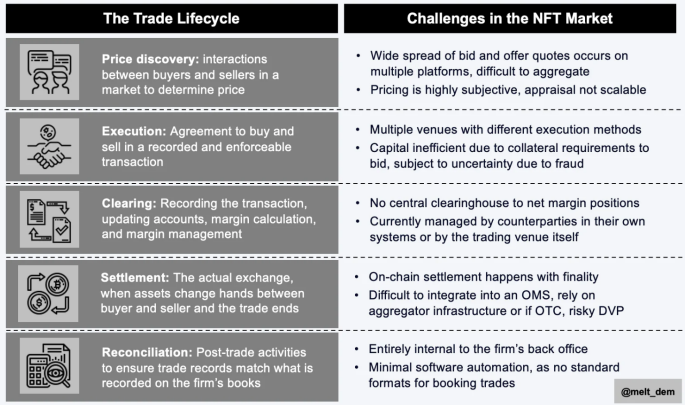

為了分解市場微觀結構,在高層次上了解交易的生命週期是有幫助的。以下是對交易生命週期和當前NFT 市場的一些挑戰的簡單闡述:

交易生命週期:

- 價格發現:買家和賣家在市場上的互動,以確定價格

- 執行:在有記錄和可執行的交易中達成購買和出售的協議

- 清算:記錄交易,更新賬戶,計算保證金,以及管理保證金

- 結算:實際的交換,當資產在買方和賣方之間易手,交易結束

- 對賬:交易後的活動,以確保交易記錄與公司賬簿上的記錄相符

當前NFT 市場的挑戰:

- 在多個平台上出現廣泛的買賣報價,難以匯總

- 定價是高度主觀的,評估是不可擴展的

- 多個場所有不同的執行方法

- 由於投標需要抵押品,資本效率低下,由於欺詐行為而存在不確定性

- 沒有中央清算中心來處理淨保證金頭寸

- 目前由交易方在自己的系統中或由交易場所本身管理

- 鏈上結算具有最終性

- 難以整合到OMS 中,依賴聚合器基礎設施,或者如果是場外交易,則有DVP 的風險

- 完全是公司後台的內部事務

- 最小的軟件自動化,因為沒有標準的交易預訂格式

為了使NFT 市場與資產類別一起增長和擴展,需要更多的協議和平台,使交易生命週期的每個階段都能更有效地運行,理想情況下,這些模塊化組件應該組合在一起形成一個自動化的、可擴展的工作流程,使所有類型的市場參與者能夠部署各種交易和投資策略,無論是選擇將聖杯碎片加入長期收藏的收藏家,還是短期交易數千萬低價NFT 以產生利潤的套利者。

今天的NFT 生態系統迎合了收藏家和業餘愛好者的需求。明天的NFT 生態系統將通過一套複雜的市場微觀結構協議和平台為更多的功利性和投機性交易者服務。這並不意味著收藏家或個人將不再是市場參與者– 這只是意味著他們與市場互動的方式將發生變化,隨著價格發現的轉變,他們找到的優勢場所將發生變化。這可能導致可觀的財富轉移,將使早期的市場參與者和收藏家受益,並使NFT 市場在規模上成倍增長。這個過程被稱為金融化,也是每個市場和資產類別演變的一部分。

NFT 不能免於套利

自然,圍繞NFT 市場金融化的討論讓一些人感到不安,尤其是那些目前受益於上述市場低效的人。其中一個核心主張是,由於只有“Poopy69 NFTfan”或“JPEGcollector420”等傑出思想家才能直覺到的一些神聖智慧,NFT 市場永遠無法通過量化和算法進行交易。我認為當今大多數NFT 市場參與者都是糟糕的交易者,他們以利潤為導向,但效率低下且收益時好時壞。

套利是所有市場的一個自然組成部分。當交易者看到市場的低效時,他們會設計一個交易策略來從中獲利,並一次又一次地執行,直到這種套利機會被耗盡。早期的商人為利用地理套利承擔了巨大的物理和金融風險,他們駕駛著滿載香料的駱駝商隊沿著絲綢之路前進,沿途創造了數代財富。在加密世界的2022 年,那些有著卡通PFP 的精明商人將建立利用NFT 套利的策略,粉碎按鈕,以光速投擲JPEG,也沿途積累了世代財富。

ERC-20 代幣和ERC-721 代幣之間的區別主要是為了澄清每種資產的功能經濟用途,或“貨幣性”。在某種程度上,它也可能決定了每種資產的市場微觀結構,儘管隨著時間的推移,我預計它的大部分將趨同,因為這種趨同會帶來更多的流動性。我們看到,隨著Uniswap 通過收購Genie 整合NFT,這一趨勢正在加速。

ERC-20 代幣作為“貨幣”是有用的,因為它們可以作為賬戶單位和交換媒介,或許還可以作為價值儲存。這使得我們更容易理解和預測這些資產的市場微觀結構的演變,因為我們目前對貨幣和貨幣資產的行為已經建立在對市場效率作為一種積極屬性的信念上。當涉及到這些資產時,我們不會質疑進步的弧線,因為它們符合我們從小就有的心理模式。

由於每種資產的獨特性質,ERC-721 或非同質化代幣不能作為“貨幣”使用,但這並不意味著它們在某種程度上不受市場角度的相同進化弧線的影響。與貨幣資產相比,圍繞NFT 的文化敘事是推動更多受眾參與市場的有效機制,因為文化更有趣,通常比金融更容易理解(儘管我認為金融超級有趣,我寫這篇文章是因為我想讓金融更易理解)。

然而,媒介並不能改變信息– 像所有的鏈上市場一樣,NFT 非常適合效率驅動的交易策略。在這一點上,可能有更細微和技術性的對話,但我只想套利文化。

想像高效的NFT 市場

那麼把所有這些放在一起,一個高效的NFT 市場會是什麼樣子?

價格發現

你如何收集關於NFT 的數據?你怎麼知道一個NFT 的價格應該是多少?你如何為你的交易找到最好的價格?你如何在一個簡單的界面中查看一本集成的“書”,顯示所有藏品的所有列表?

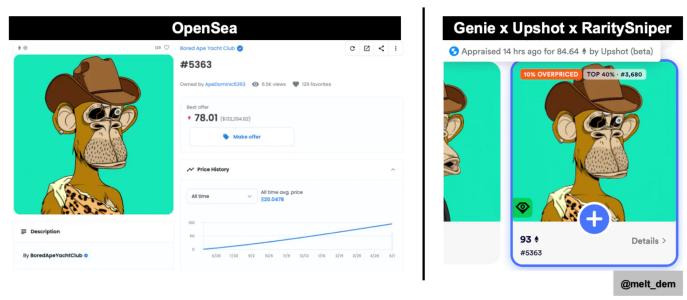

今天最常用的發現平台是OpenSea,然而,OpenSea 界面提供的數據相當少,除了可以在鏈上收集到的數據外,提供的洞察力很少。 OpenSea 還限制你查看他們平台上的列表,你所看到的並不總是代表訂單簿的全部範圍。

Genie是一個市場聚合器,從許多不同的市場上拉來定價,包括OpenSea、LooksRare 等等,不僅整合了來自市場的價格數據,還加入了來自Upshot* 的評估數據,該數據本身是由廣泛的定性和定量數據整合到機器學習算法中的,可以通過API 消費。此外,還有來自RaritySniper的稀有性數據,供那些仍然重視稀有性數據的人使用。請注意,我個人讚同我最喜歡的兩位NFT 思想家提出的公理– 如果它不是聖杯,那就是地板。

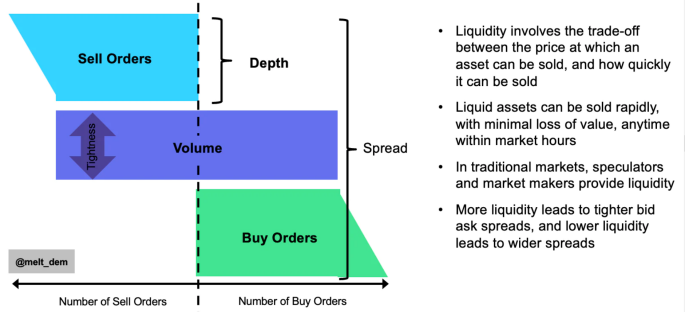

然而,今天所有的數據服務、聚合器和市場平台都只專注於總結上市或銷售價格。我們還沒有看到結構化數據饋送或聚合器的發展,顯示市場深度,包括出價或買價,以及這些出價的結算價格。因此,很難確定市場深度。如下圖所示,市場流動性是由訂單簿的深度決定的,價格是由訂單清算的範圍決定的。如果不了解各場所和場外交易的價差匯總,價格發現就很不完整。

- 流動性涉及到資產出售的價格和出售的速度之間的權衡。

- 流動性資產可以在市場時間內的任何時候迅速出售,並且價值損失最小。

- 在傳統市場中,投機者和做市商提供流動性

- 更多的流動性導致更小的買賣價差,而更低的流動性導致更大的價差

目前有許多正在建立的價格發現平台,對交易者來說有不同程度的用處。許多平台更多的是面向收藏家,專注於特徵、稀有性和其他數據點,沒有什麼可操作的洞察力。專注於市場洞察力和資產特定數據的價格發現平台的出現是奇蹟發生的地方,Upshot 目前在實現套利交易策略方面處於領先地位,儘管我們還沒有看到出現一個基金或產品,整合這些數據來建立一個純粹的套利驅動策略。但也許很快就會有人建立這樣的產品……

我還期望場外交易(OTC)市場變得更加有效。就像Paradigm* 為比特幣和其他加密貨幣期權實現了大規模的場外詢價(request for quote)一樣,我們需要一個場外NFT 交易的批量詢價平台。我希望能夠通過點擊一個按鈕,使用特定的搜索參數,一次出價數百個NFT,而不是在不同的平台上單獨出價數百次。也許鏈上消息解決方案將有助於使之變得容易,精明的狙擊手已經在使用錢包級消息來發出報價,獲得最佳價格,並避免市場費用(見Blockscan)。

交易執行

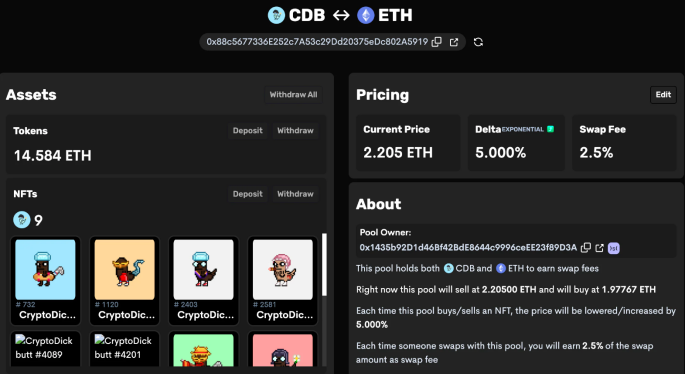

一旦我確定了我想交易的資產並對價格發現有信心,我就想執行交易。今天的許多市場和聚合器都將交易執行、價格發現和結算捆綁在一個界面中,一些NFT 藏品甚至正在為交易執行建立自己的協議或界面。例如,LarvaLabs 在其網站上直接嵌入了自己的CryptoPunks 市場,而EtherRocks 只能在EtherRock 網站上進行交易,因為這些早期的NFT 是在沒有交易市場存在的時候出現的。今天,效率需要聚合。 Sudoswap 就是這樣一個構建塊,它通過支持流動性池的開發,允許通過響應市場動態的粘合曲線在整個集合中進行做市,從而使大規模聚合和執行變得更簡單。

在上面這個例子中,人們可以按指數粘合曲線以ETH 出售或購買dickbutts。 Sudoswap 還允許你對一個集合中的所有資金池進行出價,這意味著你可以通過點擊一個按鈕對多個流動性的dickbutts 進行出價。

Uniswap 還將NFT 加入其協議,這將是代幣和NFT 市場融合的一個令人興奮的步驟,並使更多的應用程序能夠利用Uniswap 的流動性。關鍵是使執行簡單、程序化和可擴展,無論訂單類型如何。

目前,規模性購買的最佳解決方案是:(a)使用OpenSea、Genie 或即將成為Uniswap 的Gem 掃蕩上市大廳,或(b)尋找大戶,協商批量出價,並進行DVP(交付與支付)結算,但這有著獨特的風險,將在結算部分討論。

今天很少有場外經紀商交易NFT,大多數大宗銷售往往是在特定的收藏家之間進行的。規模性採購具有挑戰性,但我預計我們將看到更多的專業場外經紀商和做市商出現,他們在鏈下和鏈上的NFT 市場進行規模交易,專門清算或積累可觀的頭寸而不影響市場價格。與以往一樣,場外交易執行的主要挑戰是此類交易的不透明性,以及如何將這些市場數據整合到定價模型中,特別是在交易是在鏈外結算的情況下。

保證金和清算

NFT 流動性的最大限制之一是清算和結算過程,以及交易場所要求在你出價時提交抵押品。假設我想在一次批量出價中對100 個CryptoDickbutts 進行出價。 OpenSea 會要求我把ETH 封裝成wETH,然後發布100 個競價,把我的wETH 鎖定多天。雖然我可以提供最小數量的WETH,以盡量減少資本拖累,但這也意味著我可能有多個無法明確的出價匹配。這是非常低的資本效率,並可能導致次優執行。為了讓NFT 變得更有流動性,我們需要有能力以任何其他資產進行規模出價,並降低抵押品要求。

也許可以整合像Credora* 這樣能夠實現信用管理的鏈上清算所,以幫助推動更好的資本效率。也許我們會看到一個主要經紀商的出現,為這種競標提供短期信貸。但從結構上看,這個問題可能是要解決的最大挑戰之一,特別是對於鏈上交易,基本上今天所有的NFT 交易都是鏈上的。如果NFT 清算轉變為具有每日結算而不是即時結算的中心輻射模型,這個過程可以說會變得更容易一些,但也更加中心化。唉,效率和去中心化總是難以兩全。

在保證金方面,像NFTFi這樣的平台使NFT 持有人能夠使用他們現有的NFT 作為抵押品,以獲得更多的流動性進行交易。即將推出的Astaria* 承諾為NFT 提供即時的流動性,將藉貸方歸納為一個支付收益的資金池,而不是按收款方分割。場外交易公司和主要經紀商也接受NFT 作為貸款抵押品,特別是Genesis 在2022 年1 月用NFT 募集的資金向NFT 基金Meta4 貸款600 萬美元,然後該基金用來購買更多的NFT。這就是所謂的加槓桿,而槓桿是現代金融市場的命脈。

今天,獲得槓桿是昂貴的,而且往往發生在現有的訂單流程之外。你必須進入一個單獨的平台,將你的NFT 轉入一個託管賬戶,並仔細管理保證金。將保證金直接整合到交易工作流程中,可以幫助交易者更穩定、更大規模地獲得槓桿,但貸款人需要更好的定價器,而這又回到了為什麼第1 步,也就是價格發現不僅僅是對交易者重要的原因。

NFT 的大機會是提高資本效率。系統性交易需要資本效率,因為套利的利潤往往會隨著時間的推移而減少,你的利潤必須超過你的資本成本。例如,如果你能持續利用10-15% 的短期價格套利,你這樣做的資本借貸成本必須低於10-15%,最好是有相當大的幅度,這樣你就能記下利潤,使這項工作物有所值。此外,投資組合經理的一個重要衡量標準是ROIC 或”投資資本的回報”。如果我有100 個ETH,但我只能在沒有槓桿的情況下進行1 倍的交易,以獲得6% 的ARB,我的ROIC 將遠遠低於我有100 個ETH,但可以用4-5 倍的槓桿來放大我每美元的回報,因為6% 的ARB 現在被放大了幾倍。

結算與交易後對賬

交易週期的最後一步是結算交易,這意味著資產交換,然後確保結算按照約定發生,這被稱為對賬。鏈上市場最大的好處是即時結算,NFT 是收藏品、藝術品和其他獨特市場的重要證明,這些市場的結算是非標準化的,成本高,或需要專門的拖管。今天的NFT 結算利用了智能合約,實現了原子交換,而不需要一個可信的第三方來調解交付與支付(DVP),這比其他類型的資產有巨大的優勢。 NFT 的出處很容易追踪,真實性可以在鏈上驗證。

鑑於前面步驟的非正式和非標準化性質,以及缺乏標準化的數據格式和API,NFT 交易生命週期中結構化程度最低的部分是對賬。收集數據並將其整合到風險管理或後台系統通常是一個手動和勞動密集型的過程,需要對數據進行匯總、清理和標準化。也許像Cryptio * 這樣為加密資產更廣泛地實現後台功能的工具也會開發NFT 報告模塊,但隨後實時監控頭寸並為其分配價值將需要更好的定價數據– 所以又回到了第1 步,價格發現!追踪公開出價和報價以及任何保證金要求,需要將所有頭寸匯總到一個公司層面的視圖中,如果風險參數或閾值被越過,實時數據反饋也能實現實時程序化執行。

隨著時間的推移,我很樂觀地認為,更多標準化的數據API 將使管理對賬更容易,而不需要那麼多的手動工作,此外,也將使應用稅收和會計覆蓋更容易,使實時損益跟踪成為可能。例如,廣泛使用的FIX(金融信息交換)標準是一個供應商中立的電子通信協議,由交易界在1992 年開發並為其服務。 FIX 已經成為訂單工作流程通信和監管報告的信息傳遞標準,FIX API 確保你的數據與為現代資本市場建立的每一個交易、會計和風險管理系統兼容。區塊鏈作為公共數據層的固有結構使其更容易提取數據,但在為NFT 交易定義更正式的工作流程之前,將很難確定如何在協議、平台和應用程序之間最好地匯總和協調數據。

雖然對賬看起來是一個根本不性感的業務,但它的粘性令人難以置信,因為所有公司都需要它,並圍繞它建立他們的流程,而且它也可以成為一個偉大的經常性收入/搖錢樹業務。咳咳……

小結

從長遠來看,交易者可能不只是交易相關的NFT,該領域會出現一類新的合成衍生品或預測市場,使交易者能夠進行方向性的投注,而不是交易相關資產。在短期內,機會是相當明顯的。

各個部分還沒有完全到位,但任何人都能看到即將到來的東西。 NFT 市場的微觀結構正在慢慢變得更加明確和有序,並將為新型的市場參與者以及擁有基礎架構的運營商和投資者創造機會。還有待觀察的是,這個交易生命週期的哪些部分將作為獨立的平台或協議被建立和商業化,以及是否有玩家試圖建立或收購建立垂直整合的NFT 交易工作流程所需的部分。

但是,Meltem,這對文化是有害的!

最後一點– 許多人說,套利驅動的交易者進入NFT 領域是一件壞事。將文化資本注入金融資本的行為是過去20 年的大趨勢,雖然它是通過社交媒體和影響者的崛起間接行使的,但這一趨勢將繼續蓄勢待發,並隨著加密貨幣對文化的侵蝕變得更加直接可見。

機構的時代已經過去,影響者的時代即將過去,接下來的是degens 的時代。卡戴珊家族比大多數對沖基金經理更富有。根據存款情況,Coinbase 在美國銀行中排名前十。匿名交易員已經建立了與華爾街最著名的傳統交易公司的PM 相媲美的損益。很快,匿名的卡通化身將統治NFT 市場,翻轉原始出處的精美JPEG。

無論你是在拋售幾個ETH 還是數十億美元,鏈上市場已經開始通過使任何人都能成為做市商或流動性提供者來實現公平的競爭環境。如果你熱衷於此,可以在這裡找到整整20 分鐘的關於加密貨幣如何使我們成為對沖基金經理。

隨著信息不對稱的減少和市場結構的改善,所有低效的市場都會變得更有效率。認為文化資本在某種程度上不受這種模式影響的說法,充其量是故意無知。機制已經決定了你如何消費文化。不要自欺欺人地認為你有品味。看看NFT 就知道了。首先,你是如何找到NFT 的?有多少次你買東西是因為一個NFT 影響者在你的推特時間線上推廣它?將文化純度測試應用於你對市場的參與是擁抱貧窮和悲傷的好方法。

圍繞文化達成的共識創造了價值。由於Upshot、Context*、Flip 等工具的存在,NFT 市場中出現的共識是一種可以利用定量和定性信息發現和浮現的模式。今天,文化資本已經被套利了,但僅限於那一小群內部玩家。為什麼不通過提供透明度和工具使這一過程民主化,讓更多的市場參與者受益?

有些人可能會說這是烏托邦式的,但我不同意。市場正在變得高效,而技術只是以新的方式為其加壓。可以說,真正的問題是有效的市場並不能使內部人受益– 在葡萄酒、藝術品和收藏品等低效不透明的市場中存在著大量的欺詐行為。我們在資本市場上也看到了這一點– 每一波技術革新都會帶來出售權限和內部信息的騙子– 我們在代幣、大麻股票以及現在的NFT 上看到了這一點。欺詐和金融泡沫將永遠存在,這是人性使然,是市場不可避免的一部分,沒有技術可以改變這一點(目前)。因此,當人們抗議進步的步伐時,往往是因為他們自己害怕這種變化所帶來的結構性權力轉移。

你可以對抗進步的弧線,也可以擁抱它。歷史不會為批評者建立雕像。投資於進步是為了獲利。請作出相應的選擇。

最後,如果你正在為深奧的資產建立市場微觀結構,我很想和你聊聊,你可以在網上很容易找到我。

披露:我是通過CoinShares Ventures 投資Paradigm 和Credora 的投資者。我通過我的個人控股公司投資了Upshot、Astaria 和Context。我擁有很多CryptoDickbutts。

展開全文打開碳鏈價值APP 查看更多精彩資訊