NFT交易市場的近期頹勢頻現,整個市場的流動性大幅降低,而此時8月異軍突起的SudoSwap則憑藉一超多強的增長數據,讓基於AMM機制的交易市場映入大眾視野。

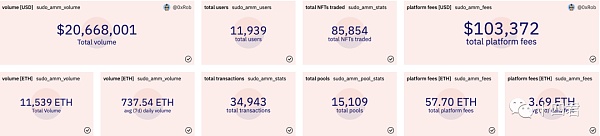

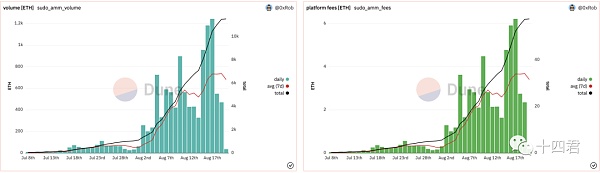

基於鏈上數據分析截至8.20日,已有上千種NFT項目進駐,涉及8.5W個NFT的交易完成,累計2000W美金的交易量。

本文將從NFT交易市場的主流模式出發,通過還原Uniswap的經典恆積公式,來深入解說SudoSwap的獨特定價函數以及功能細節,最終從各點優缺來點評對交易市場發展的價值

NFT交易市場的主流模式

對交易市場的運作模型的分類依據3個核心方面:如何發布、如何競價、哪裡撮合成交

對此3方面的不同實現導致了其流量來源、運作成本、市場受眾對象的差異

1.1、類Punk的內置市場

大名鼎鼎的CRYPTOPUNKS(加密朋克),其實內置了一個交易市場,集合了鏈上發布、鏈上競價、鏈上成單的各類機制。

同樣有項目內置的市場的項目還有:StepN、Axie Infinity、NBA Top Shot等等。

縱觀下來,其實實現成交不復雜,但每個環節上鍊非常不利於NFT核心的流動性問題,作為買方在賣家確定是否售賣之前就得鎖入資金,不限制等待期的情況讓punk的合約日常鎖定了6400個ETH。

而一個獨有藝術品應該被怎樣的價格銷售的定價問題,是需要合理的公開拍賣機制來協助撮合,每次出價先付gas的模式只能說在高淨值的Punk裡還能忽略,長尾NFT只能望塵莫及。

頂級藍籌可能並不需要直接的交易流動性,因為大部分的忠實長期Holder,想必未來頂級藍籌將會逐漸成為金融附屬品,應用在藉貸、租賃等市場,交易市場上可能是有價無市,無人掛單的情況。

所以作為早期市場,Punk的機制探索有全環上鍊的高度信任優勢,也有限於流動性與定價的劣勢。

1.2、類OpneSea、X2Y2的第三方市場

此類市場均為目前按交易總值計算下的龍頭,整體運作模式則是鏈下發布與撮合定價,鏈上成單。

多種多樣的拍賣機制讓價格的合理性得到評估,而Opensea的新協議Seaport堪稱是時代最強合約設計之一,通過大量彙編優化將gas成本降低30%,且各種訂單模式的靈活性拉滿,在Seaport開源開放的情況下,非常利於各類垂類項目(gamefi,創作版權等等)將交易能力內置。

此類平台要說其劣勢,首要的是中心化程度太高,幾乎都需要用戶將NFT授權給平台的合約,甚至像X2Y2這種代碼充斥大量代理升級的設置,完全有瞬間變賣跑路的能力。

其次定價的合理性還是來源於當前的關注度,對長尾NFT項目而言似乎總處於死亡螺旋中,開啟初期太依賴於項目方會不會來事,否則可能連白名單mint都會一級發售不完。而近期較火熱的free mint反而是對市場信心低迷的表現。

1.3、小結

在SudoSwap之前,似乎NFT 注定就不易流通,只能藉助於平台龐大的規模來實現點對點的交易,在這樣的情況下。

突破口一是更有使用場景的NFT,可以從提供基礎的應用價值來支撐市場價格。

其次是SudoSwap通過稱為“官方池”的Based Ghouls Pool ,也為長尾NFT項目帶來方便“做事”的工具平台。

為何他能幫助長尾實現農村包圍城市,拼多多大戰淘寶?讓我們從實現機制進一步拆分其發布、定價、成交來分析。

下圖為截止8.20號SudoSwap的核心數據表現。

2、如何理解AMM機制

同樣是發布、競價、成交3大維度,SudoSwap是鏈上發布,鏈上依據AMM機制定價,鏈上成交,有較高的去中心化程度,賣給誰、多少錢由市場說了算。

SudoSwap 的AMM機制其實並不復雜,雷同於Uniswap AMM V3 ,其k=x*y 的恆積函數一直是筆者認為的Defi中最優美的曲線。

2.1、簡述Uniswap機制

在Uniswap任何人均可以創建一個流動性池,任由大家注入流動性,幫助成交的同時也賺取LP收益。

每一筆交易都將改變下一筆兌換的價格,因此還有滑點的設計意為能夠接受成交價格滑動範圍,這點在FT的中相對好處理,因為ERC20token可以高度分割。

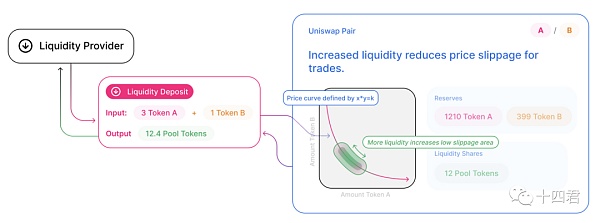

咱們通過下圖來走一遍Uniswap的生命週期,來捋一遍x*y =k的公式。

2.2、創建階段

如下圖左側,我想做LP(流動性提供者),那同時得給出希望構成交易對的Atoken和Btoken轉入合約,每當流動性存入池中時,都會鑄造出流動性代幣給我(LP),獲得量的計算方式依據提供的量佔總池子量比例,這些代幣就代表LP對資金池的貢獻,LP可以獲取到別人交易過程0.03%作為手續費分紅。

《Uniswap的流動性池構建機製圖》

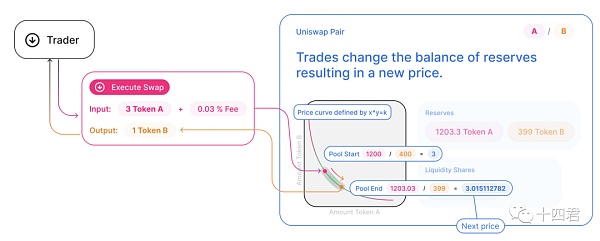

2.3、兌換階段

如下圖右側,構建池後當任一代幣被提取(購買)時,必須按”比例”存入(出售)另一個代幣,以保持總量的不變,這個比例就是在K也等於是X和Y的兌換率了。

K這個值雖然是理論恆定值,但是每一筆交易都會產生手續費,意味著其實在tokenAB的兌換過程K都會逐步增加緩慢上升。

如下圖,當已有ABtoken的交易對:Atoken-1200個,Btoken-400個則當前兌換率為3。

則我通過向合約內轉入3個TokenA,並且額外支付手續費,在兌換後智能合約會給我TokenB 1個。

這時由於整個系統的Token池子總量變化了,導致新的兌換率變化成3.015。

《Uniswap的交易對購買機製圖》

由於價格完全取決於鏈上合約實時計算邏輯,交易對的價格只能通過交易來改變,因此一旦Uniswap 價格與外部價格有背離就會創造了套利機會,這種機制確保Uniswap 價格始終趨向於市場價格。

3、SudoSwap的AMM機制原理

其實和UniSwap類似,SudoAMM 把NFT 充當為TokenA,把ETH 充當為TokenB,允許用戶在SudoAMM 上對NFT-ETH 在指定價格內做市。對於買賣雙方而言,通過池子可以實現即時買賣的目的。

其計算公式由於NFT不可分割,所以不能直接以k=X*Y計量(否則必然有一方剩餘),所以SudoSwap設計了SudoAMM,提供了線性和指數兩種定價函數。

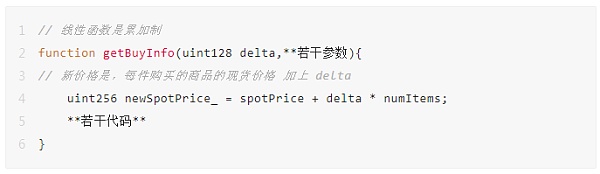

3.1、線性定價函數(Linear Curve)

在計算曲線程序LinearCurve.sol 中,新價格是依據梯度累加製計算的。

假設delta 值是0.1,意味著每次買入(或賣出)都會將價格加上(或者減去)0.1 ETH。

平時(1E)→買入(1.1E)→買入(1.2E)→賣出(1.1E),由此類推。

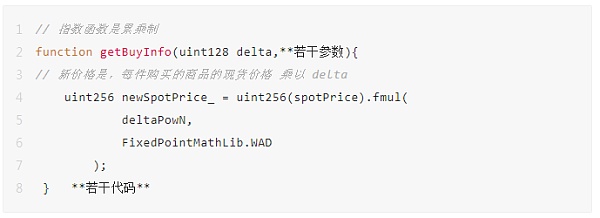

3.2、指數定價函數(Exponential Curve)

在計算曲線程序-ExponentialCurve.sol 中,是依據購買次數來每次累乘增加

假設delta 值是1.1,意味著每次買入(或賣出)都會將價格乘以(或者除以)1.1倍。

平時(1E)→買入4次(1.46E)→賣出3次(1.1E)→賣出3次(0.75E),由此類推。

3.3、創建流動性池的LP權利有多大?

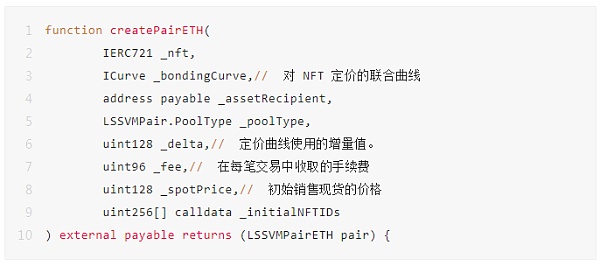

創建流動性池使用的是LSSVMPairFactory.sol 程序中的createPairETH 函數方法,非常誇張的是,對比uniswap他可以設置的核心參數很多,執行創建會採用EIP-1167 的標準,也部署一個mini proxy合約,可以說即有獨立合約的安全性(資產存於新部署的合約地址),LP有超級管理員權限,對定價函數,增量閾值,初始費用,全局手續費均可以控制。

問題1:同時購買多個怎麼算?會則逐個結算(按線性算)

(買入現貨價格) + (買入現貨價格+ 1delta) + (買入現貨價格+ 2delta) + … + (買入現貨價格+ (n-1)delta),所以這等於是n(買入現貨價格) + (delta)(n(n-1))/2。

問題2:買的NFT是哪個?會由用戶指定的池子中的任意NFT。

通過對以太坊上合約地址調用方法的審查,可以發現將ETH 交換NFT的操作為:0x11132000。

對應合約方法swapETHForSpecificNFTs 需要4個參數。

-

swapList 要交易的token列表以及要對應購買的NFT ID。

-

Recipient 將接收未使用的ETH 輸入的地址。

-

nftRecipient 接收NFT 輸出的地址。

-

deadline 時間戳,超時則訂單不執行。

由此可見,稀有度的概念在這被磨平了,因為定價與稀有度無關了。

除了在AMM機制外,還有2個額外功能或者說是限制。

1:每個流動性池只能有一個LP,多數是項目方自己。

2:限價單功能,用戶在存入NFT 時就可以設定地板價等待成交。

參與者的權利至少不會低於自己理性價格成交,等同於OpenSea 掛單。

4、總結-SudoSwap的亮點

4.1、從功能出發

Sudoswap 有強大的「即時定價」優勢,市場撮合瞬間定價,通過套利者尋找合適價格。回憶下Uniswap 的崛起歷史,就是因為作為它新物種解決了中小項目方發幣的難題,實現農村包圍城市成為龍頭。

4.2、從場景出發

對於長尾的NFT中會有奇效,如今NFT只有2大種藍籌和其他,對於punk、猴子、azuki而言流動性不是核心問題,原因在前文punk部分解釋了。對於“其他”,則稀有度的差分其實並不大,反而極度依賴流動性,定價的快捷優勢+官方池的推出,基本等同於股票回購機制,幫助項目方會做事。

4.3、從機制出發

誒,並不是AMM機制,而是LP機制反而讓我驚喜,AMM讓賣家可以立馬賣出獲得即時流動性,而LP 完全掌控資金池的定價(從價格函數到delta 值都可自定義,而且還可以隨時調整參數)。

這像什麼?擺攤開店呀,是平台化而非大商超,項目方自己不僅可以有交易場地,更有控制的能力,不是opensea那種讀鏈上地址從而中心撮合,項目方自己可以依據項目發展週期,控制是否回購,漲跌價幅度,意味著權利回歸用戶,在機制上與收費上(項目方也算用戶)。

而Lp的收入也能頂替版稅,為項目方帶來多元化收入平衡。

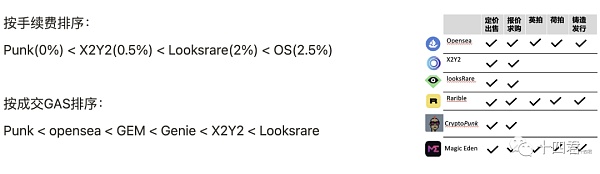

按手續費排序:Punk(0%) < SudoSwap ≤ X2Y2(0.5%) < Looksrare(2%) < OS(2.5%)。

4.4、從代碼出發

優美的代碼,總是讓十四這樣的技術型行業獨立研究者感受舒適,而sudoswap代碼的設計有了不少優化點,整體實現成交的GAS費用屬於行業一流水平,單NFT購買僅需14WGAS,多筆成交也優於os,x2y2等。

按成交GAS排序:Punk < SudoSwap < opensea < GEM < Genie < X2Y2 < Looksrare

項目整體有2家審計公司背書,雖然審出一堆風險問題,但幾乎不威脅到核心機制。筆者整理了相關資料(源碼審計報告)可通過公眾號後回复”sudoswap”獲取。

最終

通過梳理本文邏輯,確實,sudoswap的異軍突起是有一定市場價值的。

其AMM機制引入NFT做市商天然的可以用金融的玩法來量化套利,只要流動性池子大了後隨買隨賣便能為NFT的價格形成支撐,進一步延伸到NFT租賃借貸等場景,立足於幫助長尾項目成功,高度吻合當年Uniswap的發家史,未來有可能成長為一個真正的協議。

但是,其sudoswap也失去了稀有度的差異,同一系列的NFT 的價值都是趨同的,NFT 又演變成了另一種意義上的FT,因此,sudoswap也場景有局限,只能適用於部分偏長尾的項目,或者同質化較高的應用型NFT。

看~~

同質化高、長尾、數量眾多,是不是每一個詞都完全匹配Gamefi中的NFT?沒錯,好的遊戲生態裡屠龍刀是必要的,而樹枝長劍也是必要的。

筆者認為完全上鍊的sudoswap雖然只支持721,但未來將會是眾多GameFi或者創作者經濟中優質交易市場模型。易於項目方做事,易於創作者傳播,更易於低價高數量的商品通過AMM尋找到合理價格。