當前市場最有可能處於熊市底部的盤整階段。

比特幣市場最近經歷了一波短暫的回升,交易價格連續23 天高於已實現價格。然而,從本週的拋售情況可以看出基礎鏈上活動的疲軟,價格再次跌破這一關鍵基礎成本水平。

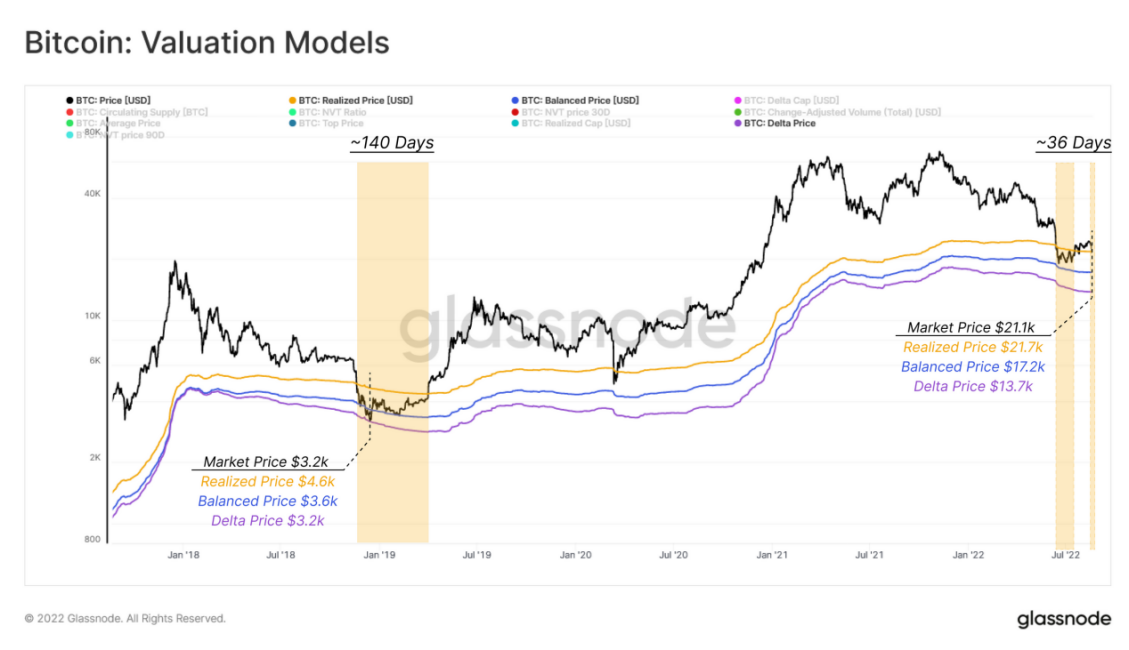

目前已實現價格為21700 美元,而現貨價格為21300 美元,略低於已實現價格。在2018-2019 年熊市期間,價格在已實現價格下方波動了140 天,使得當時的熊市持續時間相對較短,僅為36 天。因此表明可能需要更多的積累時間。

本文我們將探討導致本週拋售行為的潛在原因,以及支持宏觀復甦所需要關注的指標。

比特幣:第34週的價格

繼續深潛

雖然已實現價格被架空,但另外兩個鏈上價格模型發揮了作用。 Delta Price和Balanced Price是眾所周知的鏈上模型,與週期底部附近的價格趨同。

- Delta Price(13,760 美元,紫色)是一種基於技術和鏈上基本面的混合定價模型。它被用來計算已實現價格和歷史平均價格之間的差異。 Delta Price此前已觸及熊市的底部。

- Balanced Price (17,180美元,藍色) 代表已實現價格和交易價格之間的差額(Coinday時間加權價格)。這可以被認為是“公允價值”模型的一種形式,來比較支付(基礎成本)和花費(交易)之間的差異。

下圖突出了當前市場結構與2018-2019年底部形成階段的相似之處。

比特幣:估值模型

拋壓增強

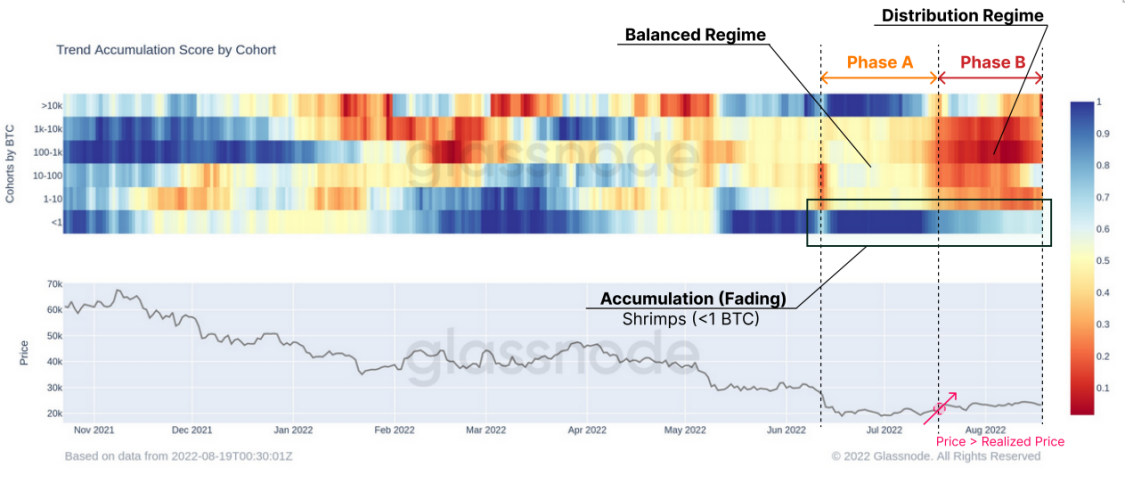

首先,我們將按群組來研究趨勢累積分數,以提供對按錢包大小劃分的所有市場參與者的累積/分配行為的詳細洞察。仔細觀察近期從6 月中旬開始的底部的局部反彈,我們可以觀察到兩個不同的階段:

- A 階段(黃色):在跌破2 萬美元後,散戶(<1 BTC)和大戶(> 10,000 BTC,不包括交易平台和Miner)成為淨增持者,而其他持有者則呈現平衡狀態。

- B階段(紅色):在已實現價格開始回升後,所有群組都抓住機會拋售他們的比特幣。有趣的是,散戶(<1 BTC)持續強勁的增持勢頭在此階段也有所減弱。

因此,近期的價格上漲引發了全面拋售,增加了市場的拋售壓力。

持有不同數量BTC持有者的趨勢累積分數

需求低迷

根據供需原則,當新的需求和不斷增長的鏈上活動無法與供給平衡時,熊市反彈的可持續性可能會受到衝擊。

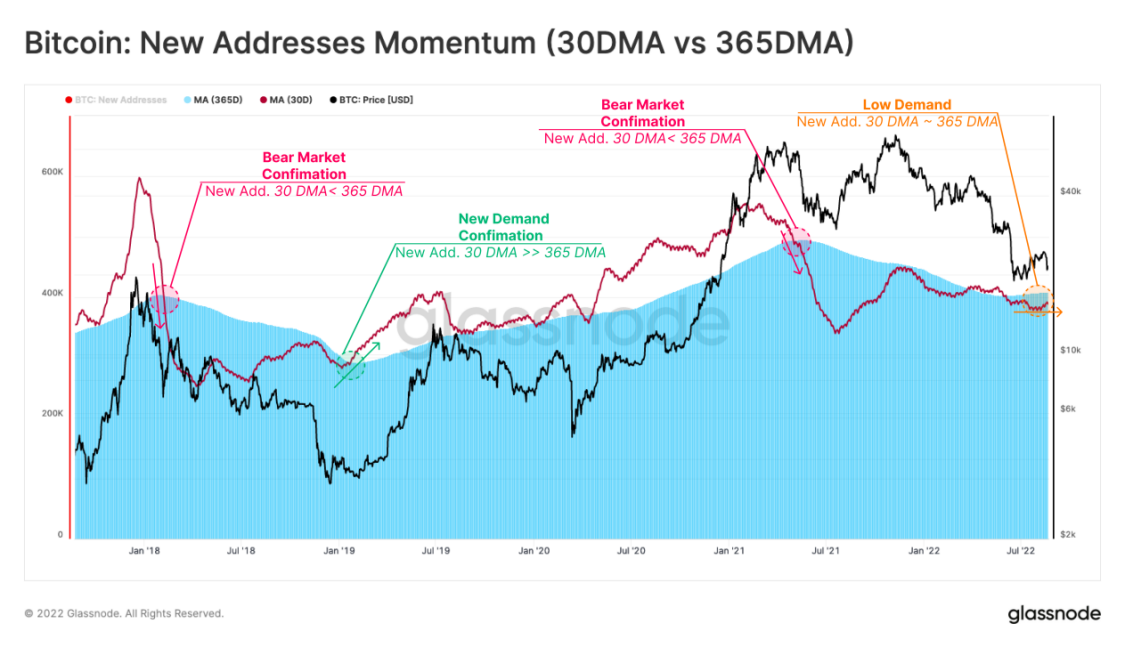

首次出現的獨特新地址的數量是衡量鏈上活動的有效工具。由於活動的日內波動性,新地址的數量可能沒有很強的代表性。然而,新地址其進入市場的趨勢可以為鏈上活動提供強烈的信號。因此,我們將比較新地址的月平均值與年度平均值,以強調市場主要情緒的相對變化,並幫助確定鏈上活動的趨勢。

- 熊市確認(紅色):隨著價格從2021 年4 月的ATH 暴跌,新地址的30DMA(平均線差指標)大幅下跌到365 DMA下方。這證實了熊市階段很可能通過鏈上活動的趨勢展現出來。

- 新需求確認(綠色):經過漫長的市場整合階段後,新地址的30 DMA 突然飆升到365 DMA 以上,這通常是新需求進入市場的信號。

通過對最近現貨價格反彈高於已實現價格的情況的研究,我們可以看到,新地址的月平均水平仍低於年度平均水平(黃色)。這種模式可以被視為是市場需求低迷的證明。

提示:新地址突破408000(30 SMA>365 SMA)將表明鏈上活動增加,潛在的市場力量和需求復蘇。 (注:SMA:簡單移動平均線。)

比特幣:新地址增長勢頭(30DMA vs 365DMA)

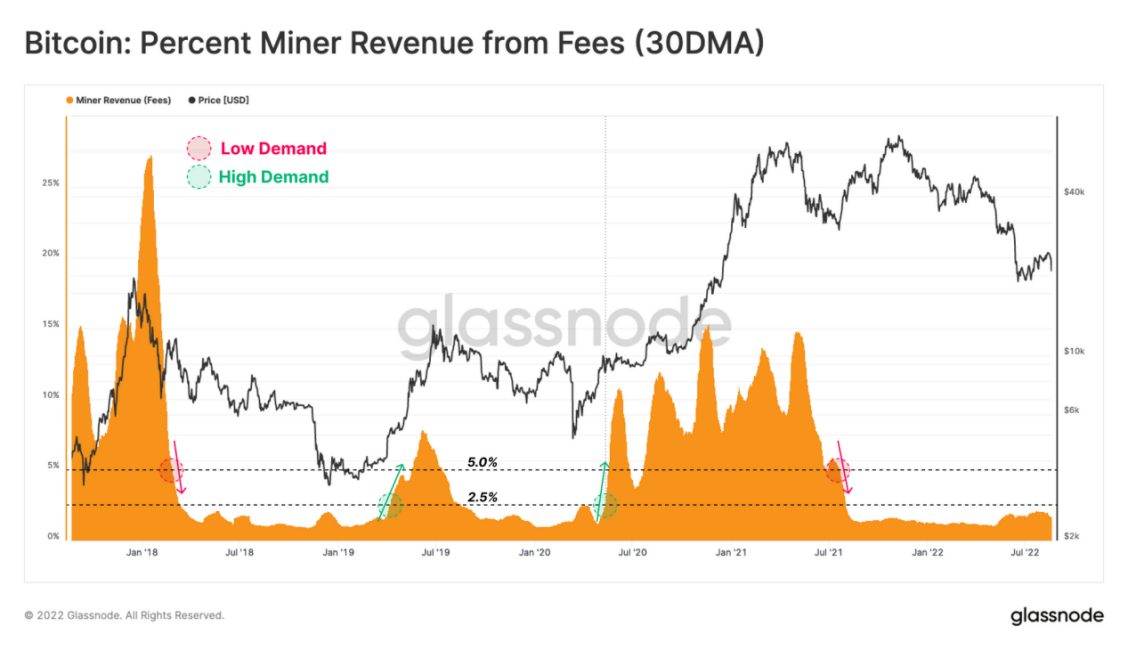

進一步探討需求方,Miner的交易費收入可以用來評估區塊空間的競爭力。它被視為衡量鏈上擁塞和包含在下一個塊中的需求的標準。

- 低需求(紅色):在熊市早期階段,Miner的交易費收入有所降低。 Miner的交易費收入佔總收入在2.5 %- 5%的範圍已成為市場需求高低之間的門檻。

- 高需求(綠色):相比之下,而在2.5%-5.0%以上的持續增長可被視為評估新一波需求到來的建設性信號。

該指標的當前結構表明,區塊的需求雖然較低但明顯上升。儘管它很簡單,但衡量Miner的交易費收入百分比的趨勢是一個具有洞察力的宏觀指標,用於評估鏈上需求增加的複雜動態。

提示:Miner交易費收入百分比(30 SMA)突破2.5% 將表明鏈上活動增加,潛在的市場實力和需求復蘇。

比特幣:Miner交易費收入百分比(30DMA)

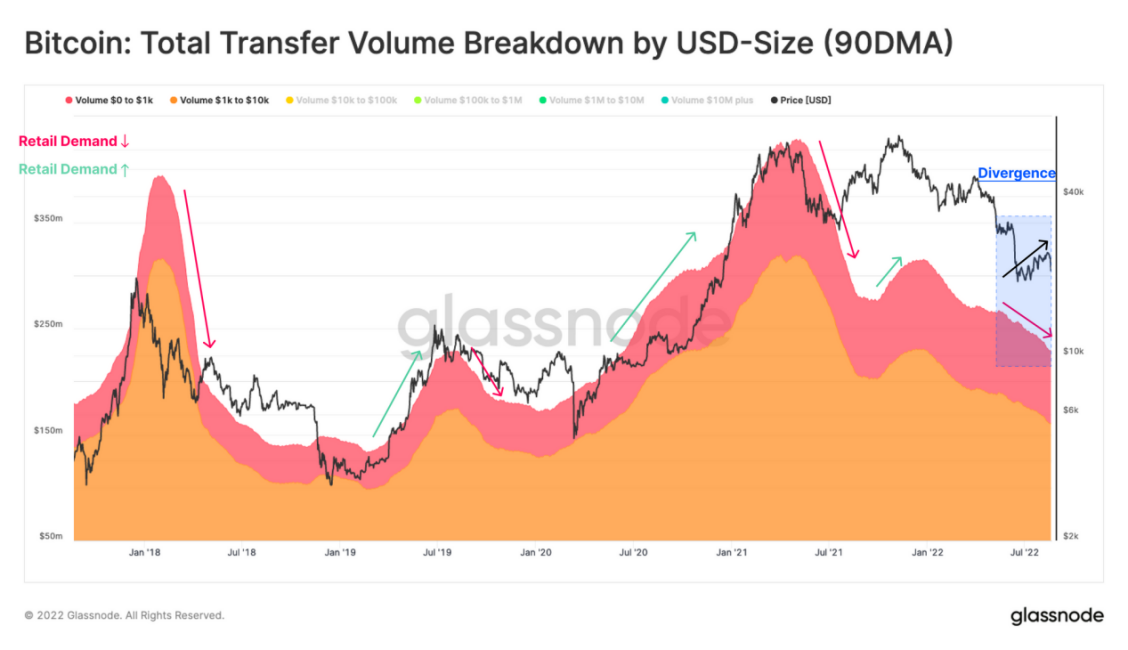

散戶的交易活動可以通過分析小額交易的長期趨勢來衡量。下圖是美元價值低於1 萬美元的交易總量的90天移動平均值。

假設小額交易主要來源於散戶,則該指標的季度平滑平均值可用於跟踪市場的主導情緒。持久的看漲(綠色)對散戶有吸引力,而看跌(紅色)較少,因此我們可以通過小額交易的趨勢來判斷市場氛圍。

有趣的是,最近的增長(約達到24400美元)並未因為小額交易量或需求而產生任何變化(藍色)。這種模式進一步證實了這次市場反彈的潛在弱點。

比特幣:美元價值的總轉移量明細(90DMA)

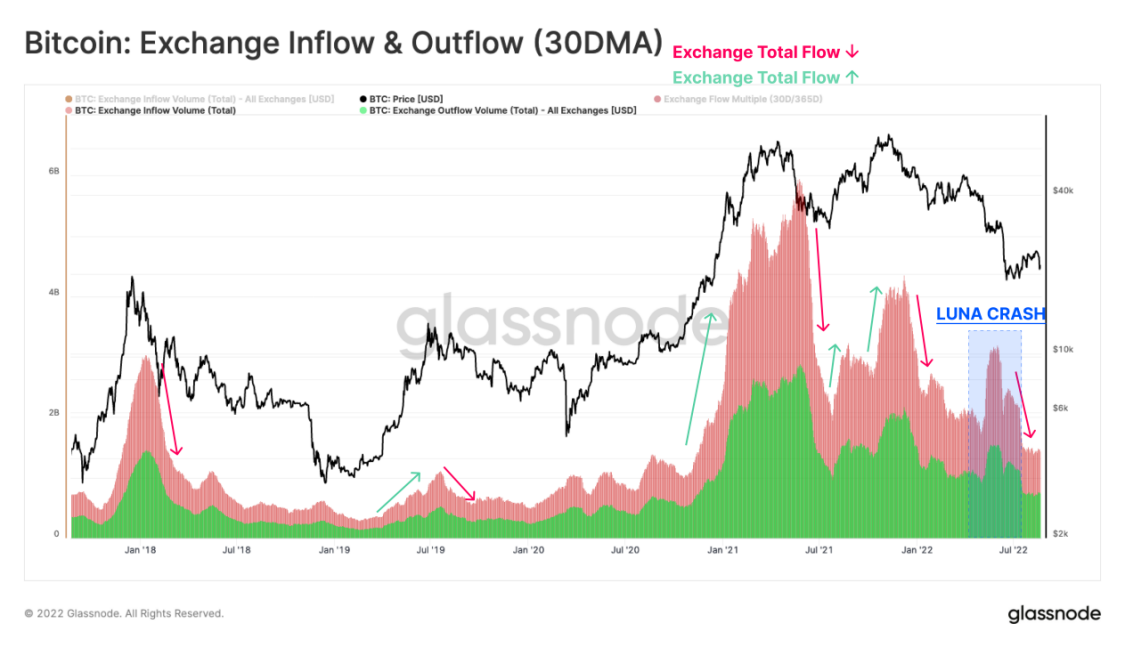

我們可以研究所有交易平台的總流入和流出(美元價值),我們還可以比較它們和比特幣價格的周期性變化之間的相關性。交易平台流量現已降至多年低點,回到了2020年底的水平。與散戶的交易量相似,這表明人們對BTC的投機興趣普遍匱乏。

比特幣:交易平台流入和流出(30DMA)

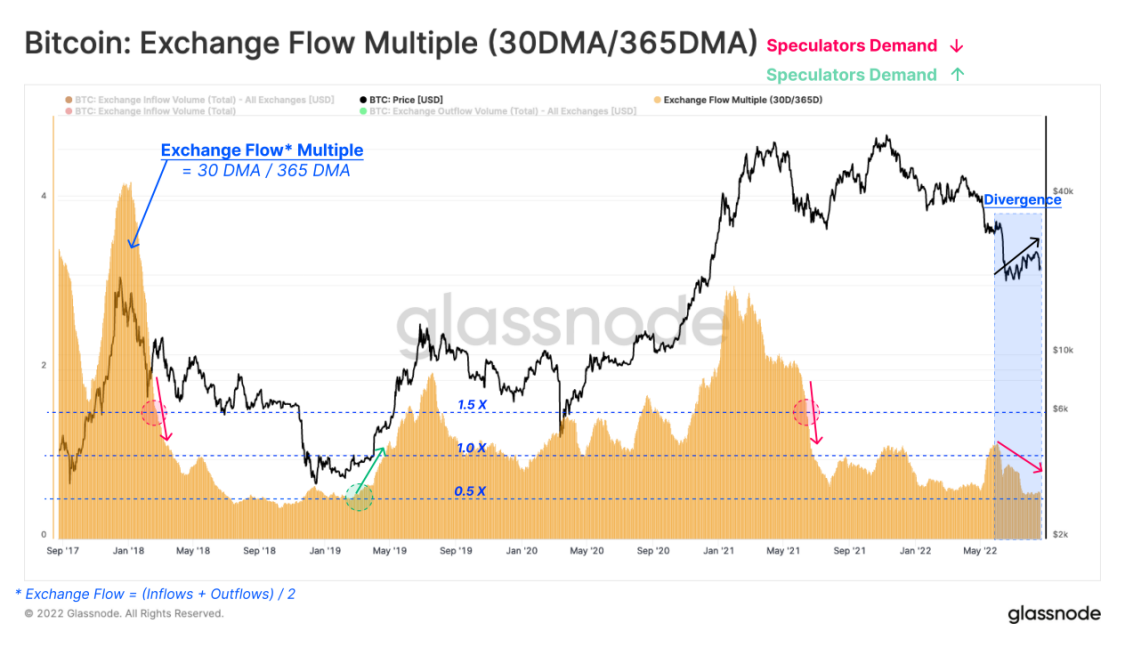

為了研究交易平台流量和更廣泛的市場情緒之間的聯繫,我們定義了一個新指標,即交易平台流量倍數。該指標等於交易平台月度平均流量與其年度平均值之間的比率。

交易平台流量倍數被定義為與所有交易平台相關的以美元計價的流入和流出量的平均值(即流入量+流出量除以2)。

交易所流量倍數可用作閾值水平,用於繪製熊市的早期(紅色)和後期(綠色)。與之前討論的圖表結果一致,近期價格從2022 年6 月的底部反彈(藍色),沒有伴隨大量投機者湧入市場。

由此可見,從鏈上的角度來看,最近的價格反彈似乎沒有什麼實質內容。從而證實了我們先前報告中所強調的弱點。

比特幣:交易平台流量倍數(30MDA/365MDA)

短期持有人信念

為了觀察熊市後期,我們以散戶和投機者為重點觀察對象觀察鏈上需求和活動。為了完成這個難題,我們將對短期持有人信心進行評估。

當前的市場結構確實類似於過去的底部形成模式。一般來說,在經歷了漫長的積累階段之後,市場價值已經接近於短期投資者的基礎成本,任何積極的價格走勢都會增強他們的信念,。

與此一致,持續的看漲趨勢通常伴隨著兩個宏觀轉變:

1、隨著剩餘賣家從市場上耗盡,已實現虧損下降。

2、隨著新需求吸收賣方壓力,短期持有者實現盈利。

降低虧損

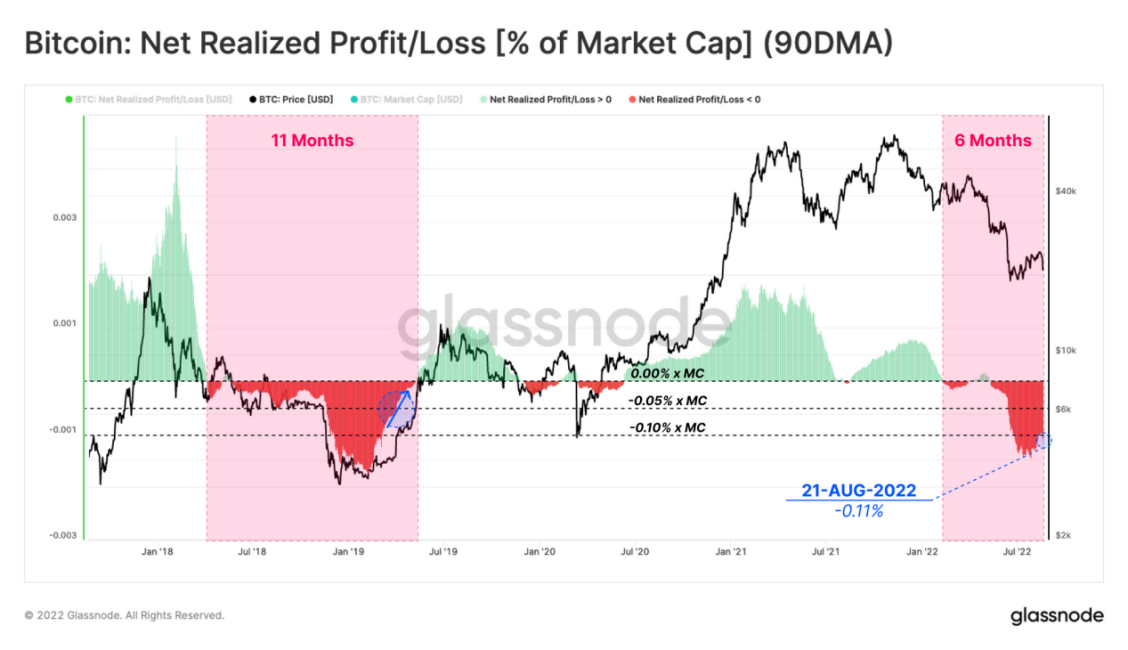

對2018-2019 年熊市的調查表明,在底部形成的最後階段,已實現淨盈虧(90DMA)已逐漸恢復至中性,因為市場上的拋壓正在減少。

我們使用已實現淨損益(90DMA) 來探尋已實現淨虧損的結構性下降(藍色)。如果它持續更長時間,這種模式將轉向市場可以輕鬆吸收的已實現淨利潤。從目前傾向已實現淨虧損不難看出價格在面對市場中任何負面力量時的脆弱性。

提示:Miner交易費收入百分比(30 SMA)突破零將表明鏈上活動增加,潛在的市場力量和需求復蘇。

比特幣:已實現淨盈虧【佔市場峰值百分比】(90DMA)

盈利還是虧損?

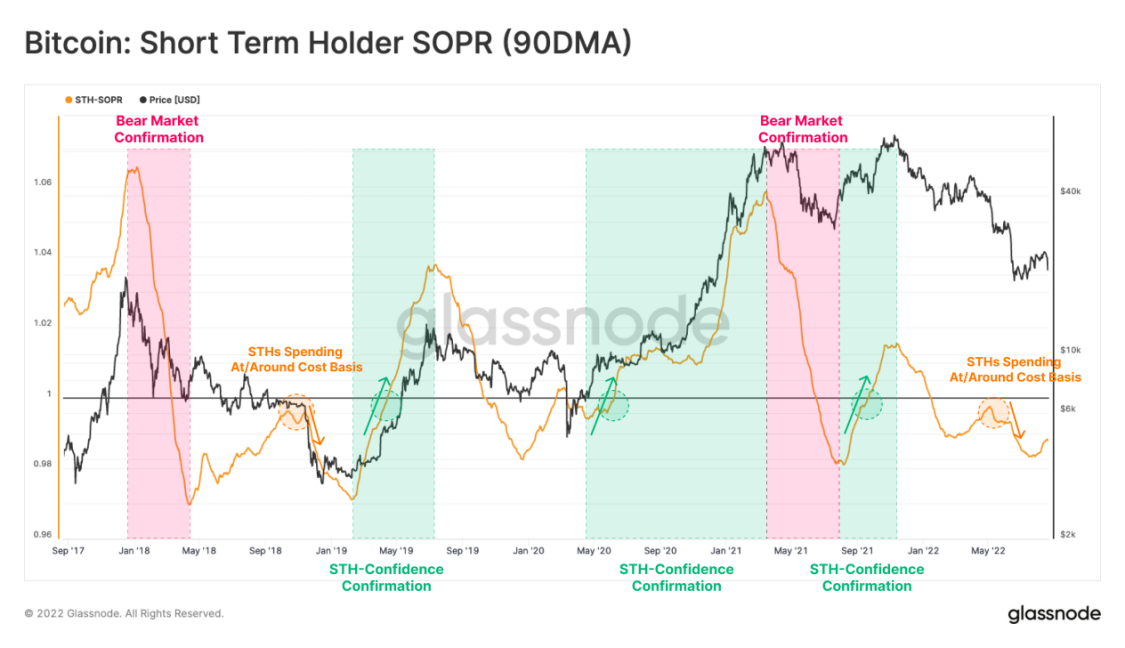

通過短期持有者的SOPR(已花費的輸出利潤率) (90DMA),我們可以看到持有者賣出價格相對於買入價格的季度平滑比率。該指標的重要閾值是1.0 的交叉點,高於1.0表明交易時處於盈利狀態。

繼11月達到ATH後拋售,短期持有者(頂級買家)遭受重創,短期持有者的SOPR(90DMA)大幅下跌至1以下(紅色)。

這個階段之後通常是信念“退潮”期,此時SOPR連盈虧平衡1.0 都難以達到。發生這種情況是因為持有者都願意以接近其基礎成本的價格出售,以迅速收回他們的資金(黃色)。

最後,在進行足夠的底部積累後,SOPR持續突破1.0 通常表示新資金正在流入市場並正在吸收短期持有者獲得的利潤(綠色)。

提示:短期持有者的SOPR(90 SMA)突破1.0 將表明鏈上盈利能力上升,潛在的市場力量和需求復蘇。

比特幣:短期持有者SOPR(90DMA)

總結

在本文中,我們討論了導致價格疲軟以及從2.44 萬美元回落到已實現價格以下的主要原因。擁有不同規模BTC的持有者決定在最近的回升中以高於市場平均基礎成本的價格拋售。

最近的價格上漲趨勢也未能吸引大量新的活躍用戶,尤其是散戶和投機者。交易平台流量增長也沒有顯示新一波參與者進入市場,反而顯示了資本流入相對乏善可陳。

當前的市場結構完全可以與2018 年末的熊市相媲美,但還不具備可持續上升所需的盈利能力和需求流入的逆轉趨勢。比特幣持有者試圖奠定更堅實的基礎,必然要受到宏觀經濟背景的不確定性和不利事件的影響。因此,當前我們最有可能正處於週期底部盤整階段。

文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt, Glassnode

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-34-2022/

展開全文打開碳鏈價值APP 查看更多精彩資訊