“只有開放,Permissionless,

才能更好地促進多元創新,

才能帶來更公平的基礎設施,

才能促進鏈上生態的流通和繁榮。 ”

數字資產行業經歷十多年的發展,從一個少部分極客和理想主義人群的社會實踐,經歷幾輪的跌宕起伏,發展到今天這樣一個讓各個國家、政府、機構、大學、社群、個人都開始關注、了解,並參與其中的新興產業,期間充斥著各種理想主義,懷疑否定,造富運動,泡沫破裂,金融創新,監管合規等多種力量的博弈。加上整體社會宏觀經濟,技術發展,監管政策的影響,形成了一個多元分化,群雄逐鹿,自我迭代的新興市場。

本文站在加密原生從業者的角度,期望通過研究分析行業驅動的核心因素,以及自我迭代的進程和方向,初步探討行業投資的模式和框架,並嘗試梳理初步的投資收益分析工具,以便更加客觀和理性地預測投資收益,有效控制極端風險。

#目錄

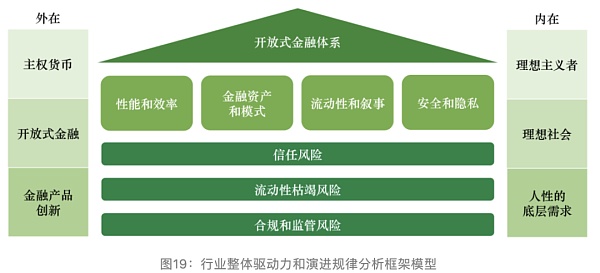

第一部分:數字資產行業發展的內外部驅動力

1.1 外在驅動力

1.1.1主權貨幣的信任危機

1.1.2 開放式金融體系的社會性需求

1.1.3 金融產品創新的社會實踐

1.2 內在驅動力

1.2.1 對於理想主義者的吸引:IT極客和金融投資者的獨立宣言

1.2.2 對於理想社會的追求:民主,開放,自治,共識,隱私

1.2.3 對於人性的底層需求:貪婪和投機

第二部分:數字資產行業發展的演進邏輯和方向

2.1性能和效率驅動

2.2 金融資產和模式驅動

2.3 流動性和敘事驅動

2.4 安全和隱私驅動

第三部分:數字資產行業的核心風險規律

3.1信任風險

3.2流動性枯竭風險

3.3合規和監管風險

第四部分:規律總結和模型初建

#1 數字資產行業發展的內外部驅動力

數字資產行業是這樣一個有爭議的行業,每一次週期底部都伴隨著質疑和嘲笑,然後體現其頑強的生命力,在下一輪週期裡,可以進一步發展壯大,帶來更大的財富效應,又進一步吸引更多的人進圈。到底有哪些核心內外部驅動力,促使著行業不斷自我迭代和自我發展?

1.1 外在驅動力

1.1.1主權貨幣的信任危機

自從2008年金融危機後,各國央行開啟了印鈔新時代,比特幣因此作為對沖中央銀行不斷印鈔而導致貨幣貶值的另類資產,逐漸進入人們的視野。雖然發展初期存在各種質疑聲音,比特幣價格的大漲大跌也讓大家懷疑其是否真的可以成為價值存儲或者交易的工具,但是隨著礦工群體的壯大,共識的凝聚,比特幣變成了行業對標的價值參考物,隨後USDT等穩定幣的出現,也進一步加強了某些數字資產作為價值流通的工具。

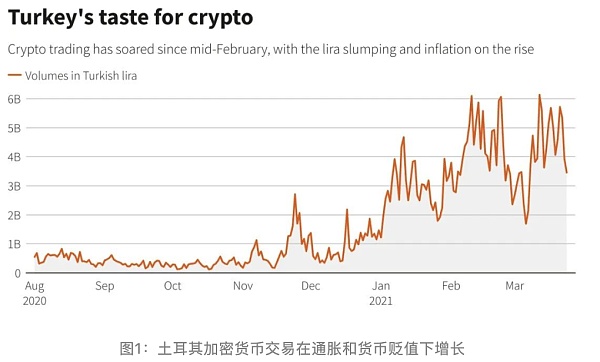

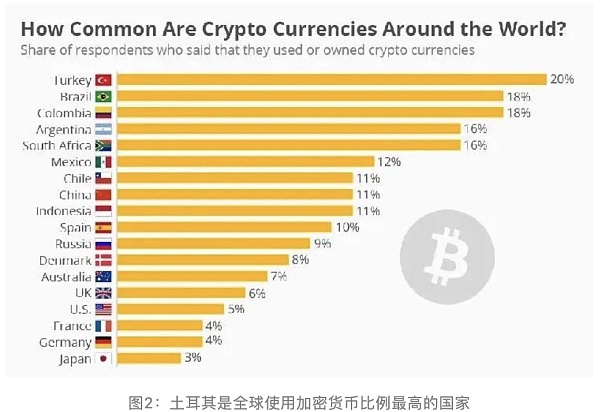

近些年隨著部分國家,如土耳其、阿根廷等國家的嚴重通脹,導致本地主權貨幣貶值,越來越多的當地居民選擇將法幣兌換為數字資產,作為全球流動資產進行價值保存。正因為部分國家治理問題導致的貨幣貶值,間接促進了數字資產作為價值存儲的重要手段和工具。

1.1.2開放式金融體系的社會性需求

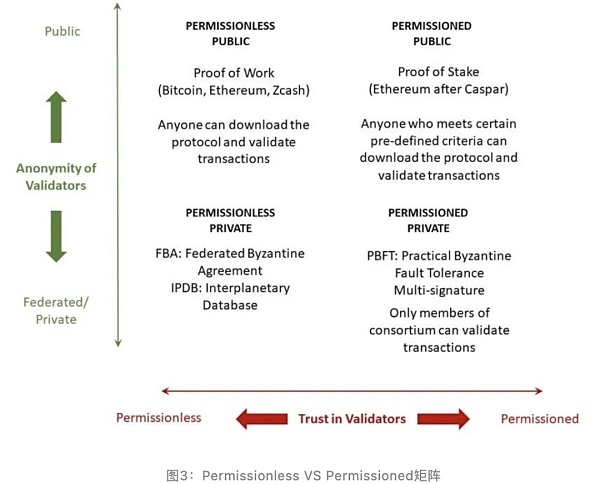

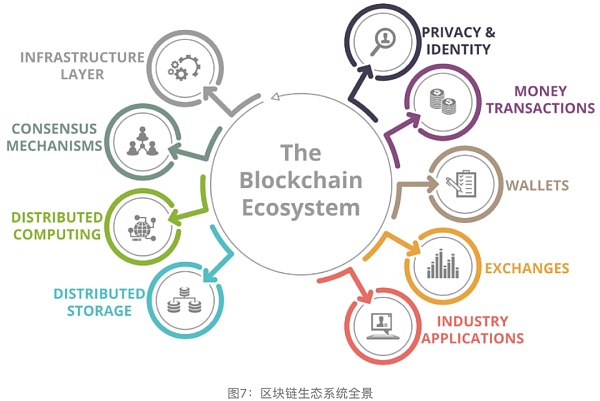

自從區塊鏈誕生以後,對於去中心化和中心化的選擇成了一個反复爭論的話題。隨著行業的發展,目前開放式金融體系,或者說Permissionless,更適合用來代表對於一個開放自由無需授權許可的區塊鏈體系的定義。

只有開放,Permissionless, 才能更好地促進多元創新,才能帶來更加公平的基礎設施,才能促進鏈上生態的流通和繁榮。

同時,伴隨著近期民粹主義的抬頭和地緣政治的衝突,開始了逆全球化的進程,變相地阻礙了全球市場間資本和信息的流通。數字資產和區塊鏈從金融和技術的角度繼續推動著資本和信息的交互,更好地在虛擬空間裡滿足了用戶的精神和情感需求,這也是最近各種DID數字身份,SBT靈魂綁定代幣,Metaverse元宇宙等虛擬場景開始吸引世人關注的原因。

未來的世界,將會呈現多元割裂和虛擬並存的場景。現實的世界將會因為疫情、地緣政治等因素開始分化割裂,但精英們又會通過網絡世界打造一個全新的開放式金融體系,進而創造一個虛擬的nation(國家),其中又有因不同興趣和利益聚在一起的state(省份),大家不斷創造新的infra和DApps, 打通nation和state的連接並豐富用戶的應用場景。

1.1.3 金融產品創新的社會實踐

數字資產行業在短短的十多年走過了傳統金融上百年的發展歷程,並且還在以幾何級的迭代速度不斷往前赶超。傳統金融的發展史符合社會和經濟文化發展的需求,各個地方和國家的政策也會導致各地金融監管政策的差異。然而,數字資產行業卻在實踐如何在區塊鏈上創造一套全新的金融系統和生態,同時打造一個全球性不間斷金融市場。從OTC到交易所,從現貨到合約,從借貸到AMM, 從DeFi到GameFi, SocialFi, CreatorFi。各種新的金融產品不斷湧現,當然需要適應行業基礎設施的發展水平,以及行業目前基礎金融產品的成熟程度。

如果金融產品設計得太過超前,或者基礎金融產品尚未完善,那麼此類產品將會更多停留在概念階段,離正式落地應用還需要一定時間。當然,金融產品的創新是行業的核心驅動之一,我們可以對比傳統金融和數字資產行業目前產品,挖掘尚未佈局和開拓的領域,預測發展的階段週期,在合適的信號出現時及時佈局。

1.2 內在驅動力

1.2.1 對於理想主義者的吸引: IT極客和金融投資者的獨立宣言

原生的加密資產行業從業者大多具有一定理想主義色彩。他們具有一定的專業素養,具有推動事物變革的能力,也有一定的冒險精神和創新精神,從一小部分人的創新實踐,逐步演變成一個廣泛的社會實踐。如果這樣的社會實踐沒有持續的激勵,或者沒有持續吸引更多理想主義者的因素,那麼也會逐步蕭條下去。但是,恰恰相反,因為比特幣的通縮模式,每四年減半,加上後來各種代幣的Tokenomics設計,一方面給了早期參與者足夠的激勵和回報,另一方面,也開拓了吸引更多理想主義者加入、貢獻才華、持續打造新的基礎設施的場景。正是因為這樣一波自發貢獻的Builder,他們沒有組織,不靠工資,自發形成一個DAO組織,才可以穿越牛熊週期,持續開發新的基礎設施和應用,推動新的金融產品創新,帶來更多資金和更廣闊的市場,持續推動行業的發展。

因此,投資這些具有理想主義色彩的極客和企業家,才更可能抓到行業的真實發展方向,陪伴他們共同成長。

1.2.2對於理想社會的追求: 民主,開放,自治,共識,隱私

現實社會的種種不滿會促使人類到一個虛擬世界中通過非暴力溝通的方式進行表達。大家形成一種默契,匿名,PFP頭像,ENS域名,加上Twitter,Telegram和Discord,組成了加密世界參與者的身份標配。人類猶如在重新開拓一個新的世界,建立新的Avatar化身,給自己的Metamask錢包充上ETH,然後開始在各種虛擬空間和平台上漫遊, Twitter Space聊天分享,在世界上任何一個地方都可以當數字遊民,不再因為外界真實世界的好壞影響自己的工作,交流和認知。

同時,可以參與決策一些事務,具有Web3.0核心的ownership, 同時可以保護自己的隱私,這樣一種生活工作狀態深深地吸引了各個年齡段的理想主義者,也吸引著千禧年一代的新生代,他們從小就習慣了網絡世界,更加容易接受加密原生世界的遊戲規則和生活態度,他們的加入也代表著行業的生命力,也代表著行業發展的持續動力。

1.2.3 對於人性的底層需求:貪婪和投機

任何技術的發展都伴隨著兩面性,技術本身是中性的,但是不同的人會用同樣的技術做出不同的事。互聯網的發展如此,數字資產的發展也是如此。從一開始美好的社會世界出發,這裡代表著原教旨主義者的最初理想。可是隨著行業的發展,投機者看到了數字資產在匿名和不受監管的背景下,成為了一種重要的金融市場投機工具。其實,投機參與者也知道自己在做什麼,他們也知道其中的風險,即使經歷虧損,爆倉,可是,韭菜的記憶只有三秒,當價格又開始上漲時,之前所有的虧損都拋到腦後。這裡,數字資產滿足了人性最底層的需求:貪婪和投機,這是人性深層不可改變的東西,這也是為什麼很多人經不住誘惑,不斷投入本金炒幣,虧完了自己的錢,還要藉錢去想著回本。雖然各國開始保護一般投資人,但是貪婪和投機的需求刻在每個人的基因裡,這也是為什麼DeFi,GameFi等都抓住了核心需求,進而帶動了新一輪牛市的發展。所以,所有可以激發貪婪和投機的模式,都在某種程度上吸引著更多用戶進場。

因此,人性的底層需求驅動著數字資產行業穿越牛熊,並在下一輪牛市中更加放大人性,吸引更多的資金和用戶入場。

#2 數字資產行業發展的演進邏輯和方向

經歷了行業的起起落落,看到了各種概念和賽道的風起雲湧,牛市時各種理想主義色彩的故事此起彼伏,大家都在各種財富效應的故事中放下了最後一絲謹慎,聊天群裡各位帶單老師為了吸粉不斷吆喝,新韭菜們也樂此不疲地分享著最近的一次“成功投資經驗”,好像這樣幸福的時光可以一直持續下去。可是,新人們還沒來得及收穫投資收益,市場開始急轉直下,金融市場的殘酷和血腥在數字資產行業更具有放大效應,轉瞬間,資產縮水80%,爆倉歸零,利潤連本金虧完故事不絕於耳。當然,下一輪牛市起來,又有新的敘事邏輯,也有新的韭菜入場,此起彼伏,周而復始。

可是,經歷幾輪牛熊之後,我們要反問自己的是:行業的演進邏輯和規律是什麼?存在哪一些炒作的題材?哪一些是核心的價值驅動規律?只有深度思考了這些問題,才可以更好地預測和佈局下一個週期。因此,本文嘗試回答並歸納總結了以下幾個邏輯和規律。

2.1性能和效率驅動

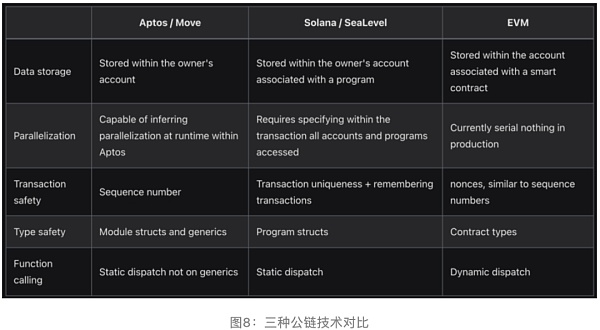

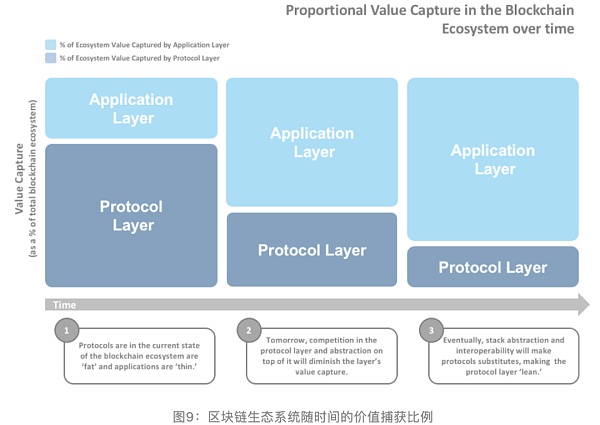

區塊鏈不可能三角一直是行業不斷努力尋找優化方案的突破方向。相比於去中心化和安全性,可拓展性的優化效益更加凸顯,因為它直接關係到用戶體驗,鏈上交易效率等,並且也直接影響著行業開發部署運營大規模應用的成本。因此,性能的不斷提升是行業技術人員孜孜不倦努力的方向,日益增長的鏈上轉賬和交易需求推動著基礎設施性能的不斷完善。自以太坊開啟智能合約的新時代後,新公鏈就不斷比拼TPS,Gas Fee, 共識機制,可擴展性等。 2018-20年新公鏈熱潮,孵化了新一代公鏈如Solana,Avalanche,Near,Polygon,Cosmos等,包括最近美國頭部資本熱捧的Aptos和Sui,以及底層的MOVE語言,都是代表著行業對於底層基礎設施持續投入和改善的信心。

當然,更高性能的基礎設施可以跨越牛熊,可以產生現金流,擁有更多的想像空間,可以成為Fat Protocol, 可以承載更多的數據資產和價值存儲,這些都符合機構和資本的投資邏輯,所以也成為了最重要的投資賽道。

效率的驅動體現在資產交易速度,手續費,用戶體驗等方面。

從CeFi的角度舉例來看,交易所的演進體現了市場對於效率的持續追求。從一開始線下的OTC市場,到後來僅有少數數字資產的初級交易平台,再到後續大規模高並發的交易平台,都在不斷承載越來越多的行業參與者與交易量。交易所成為了行業價值生態的核心,成為資產、資金和用戶撮合競價的核心平台,因此,交易所不斷比拼交易並發數、下單效率、盤口價差、流動性深度、低廉的手續費以及更好的用戶體驗。這樣,符合以上邏輯的相關細分賽道和產品贏得了市場和用戶的選擇,Binance, FTX, OKX, Kucoin, Bybit, Huobi等都在自己擅長的領域和市場取得了一定的領軍地位。

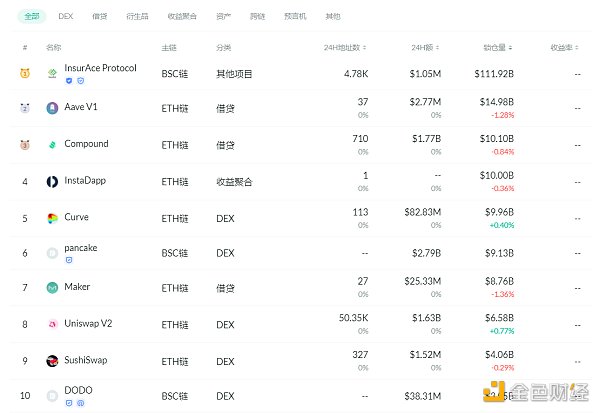

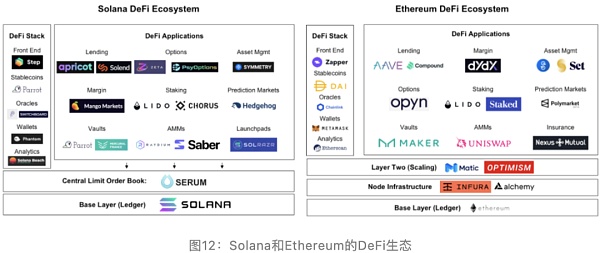

從DeFi的角度來看,UNI從V1,到V2,到V3,都在體現著對流動性效率的追求, 自動做市商協議(AMM)的發展,包括機槍池Aggregator,借貸如AAVE等的發展,都體現著行業對效率的追求。因此,可以持續挖掘目前影響DeFi市場和流動性效率的痛點,進行賽道佈局。

從錢包的角度來看,最初是複雜的Bitcoin錢包,到後來交互更為方便的DAPP入口Metamask,多鏈的Trust,SafePal等,錢包作為web3流量的入口,越來越注重用戶體驗,交互方便。而這些成功的錢包,也成為行業的重要基礎設置,形成了穩定的現金流收入。目前,如何更好地在滿足監管要求的框架下,打通法幣和數字幣的支付兌換通道,仍是行業資本和專業人士重點佈局的賽道之一。

2.2 金融資產和模式驅動

數字資產的不斷豐富和金融模式的不斷創新也是行業的一個核心發展邏輯。數字資產從剛開始的原生BTC資產,到ETH帶來的Altcoins,到穩定幣,再到各種金融衍生品,都是行業演進的方向。目前市場上也看到新的數字資產,有各種底層國債類資產,鏈上指數產品,利率衍生品,固定收益類產品等。當然,這裡可能涉及到監管要求,下一輪可能會看到更多創新的鏈上原生資產。

金融模式創新也是行業發展和加速的催化劑。從最早期簡單的場外現貨交易,到集中競價撮合交易,再到合約產品,再到借貸,質押,DeFi,衍生品。每一輪新的牛市可以看到金融模式的不斷豐富,2018年開始的合約交易,2020年開始的DeFi交易,這些都是通過金融模式創新,快速給用戶和投資人提供高倍的槓桿和流動,然後迅速製造財富效應,吸引更多投資人入場。

當然,牛市結束的部分原因也是因為金融模式過度使用,槓桿倍數太高,導致最終流動性不足,進而導致崩盤,進入熊市,大部分投資人虧損。 2020年的DeFi,2021年的GameFi,2022年的Luna/UST崩盤,都是源起金融模式創新,敗也因過度模式創新。

DeFi豐富的借貸,槓桿,流動性市場,也進一步推高了槓桿效率。很多DeFi項目開始都以超過10000%的初始收益率吸引用戶,隨著更多用戶和資金的加入,加上挖賣提的行為,以及前期大礦工的資金體量優勢,導致很多DeFi項目成為了金融樂高模式,也逐步變成了看誰跑得快的遊戲。早期的Farmer可以賺第一桶金,後期的入場者的投資收益不斷拉長,從剛開始3-5天回本,變成1個月回本,再到幾十個月回本,這樣不產生真實價值的模式創新對市場參與者的傷害極大。

當然,DeFi的模式創新也帶了不錯的行業基礎設施,如DEX,借貸,AMM,機槍池,衍生品等,也讓每個用戶可以更好地通過鏈上錢包接入新的應用,進一步降低了交易和中介方的費用成本。 DeFi也開始出圈為一些傳統金融服務,不管是為一些項目提供支付通道,還是為項目提供流動性資金。同時,在一些金融基礎設置尚不完善的地區,如非洲等地,通過DeFi和數字錢包為當地的村民提供小額貸款,支持當地經濟和產業的發展,這是非常有社會意義和價值的DeFi落地應用。

後來GameFi又開啟了DeFi的新玩法,其實也是皇帝的新衣,僅加入了一些更有參與感的操作和互動,但GameFi核心本質其實還是比拼Tokenomics模型的可持續性、項目方的用戶獲取能力和二級市場的操盤能力。當然,隨著宏觀流動性的減少,以及用戶參與各類GameFi遊戲虧損帶來的教訓,新一輪的GameFi遊戲需要尋找到真正可持續吸引用戶,且可以真正平衡新增用戶量與不斷解鎖的token拋壓之間的核心問題,不然,很快就會導致死亡螺旋的出現。

上一輪牛市期大部分GameFi的存活週期不超過三個月,與傳統盤圈項目的大部分項目生命週期非常相似。同時,當GameFi項目產生死亡螺旋後,項目方無力也無心救市,重啟一個新遊戲的成本相對更低,同時並沒有積澱下有效的用戶和資產,大部分用戶看到GameFi的遊戲失去Play-to-Earn的激勵後,就迅速轉移到新的項目中,因此,GameFi遊戲的風險極高,極少數像Axie這樣跑出來的遊戲也是各種宏觀微觀因素的機遇加總,並不具備普遍的可複制能力。

當然,行業還在不斷重構GameFi的基礎設置,比如游戲分發,鏈遊發行工作室,開放性元宇宙共建題材遊戲等。傳統遊戲大廠團隊不斷下海,推出更高品質和內容的遊戲,但是核心點還是要想清楚通證激勵的模式和新用戶入圈流量的矛盾問題,經過這一輪市場洗盤後,期待下一輪可以看到持續創造用戶粘性且經濟模型更加穩健的GameFi項目。

Luna/UST的崩盤是本輪牛市最終正式轉熊的標誌性事件。其實從上一輪牛市頂點到Luna事件爆發,BTC等主流幣已經下跌了50%左右,在這樣一個流動性衰減,用戶流失的大背景下,Do Kwon還不斷給出高額利息,同時還拿出大部分資金來購買BTC,導致被做空機構盯上,抓住LUNA/UST的增發和銷毀機制漏洞,同時做空LUNA/BTC,讓UST脫錨,進而導致市場恐慌出逃。加上項目方准備金不夠,一下導致擠兌,進而傳導到整個體系,LUNA無限增發,投資人巨虧。其實,LUNA已經算是新公鏈的一個冉冉上升的明星,很多新的開發應用也在拓展中,基本也是韓國項目方之光,可是,不論技術再好,不論多少VC、做市商給LUNA撐台,Genesis Trading也因為救UST虧損嚴重。

只要槓桿過高,流動性產生危機,模式的增長不可持續,沒有足夠的市場敬畏之心,崩盤似乎就是時間早晚的問題。整個LUNA/UST走下神壇也就短短的72小時,金融市場的出清效率如此之高,也體現了資本的血腥和機制的不堪一擊。

所以,下一輪市場中,如何平衡金融模式的創新及流動性風險控制,也是很重要的一個方向。

2.3 流動性和敘事驅動

流動性驅動分成三個方面,包括宏觀流動性,資金流動性和資產流動性。只有當這三者共同發力時,才會真正形成一輪大牛市,而只有個別流動性驅動發力時,僅會造成階段性或者局部性牛市,因此,流動性驅動是行業重要的推動器,也是牛熊轉化重要的標誌。

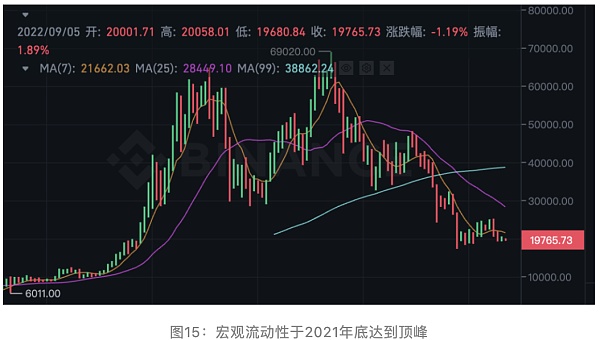

宏觀流動性代表著全球宏觀金融市場的發展週期,在流動性充足的周期裡,比如2017-2018年,2020-2022年都伴隨著牛市的爆發。當開始加息減少流動性進行通脹控制時,數字資產市場目前已經與美國金融市場強相關,作為一種風險資產配置也受到機構投資人的投資偏好影響。因此,當2021年底市場預期新冠大流行即將結束,美聯儲2022年會加息6次左右時,已經基本標誌著上一輪牛市的結束。所以,2021年底11-12月是較好的上一輪牛市變現的時間節點。

資金流動性包括市場新增資金的體量,以及存量資金的活躍度。當熱錢開始湧入某一個賽道或項目,大概率伴隨著階段性或者局部性牛市,比如2019年一些模式幣項目的炒作,在上一輪熊市中也引起了一些局部性熱點,新增資金開始湧入。當2020年DeFi Summer,又帶來新增資金,也激活了存量資金,因此市場資金流動性非常充足,加上模式槓桿的助推,憑空創造更多的流動性,進而更加引發了新一輪的大牛市。

關鍵的是當前出現的新模式和新玩法兩點:第一能否對外部資金形成吸引力(這個應該是不難的),第二能否盤活當前的資產,釋放流動性,或者是結構性地釋放。應該以第二大點為基礎,出現新的模式。

資產流動性包括新融資項目數,創業者活躍度,社群活躍度,交易所上幣數等,這些代表著行業新資產新項目的供應量,也代表著新敘事邏輯的活躍素材量,只有當這些新資產數量足夠多時,資產流動性才豐富,一二級市場才有足夠的投資題材,為新一輪牛市的資金容納提供一個廣泛多樣化的選擇標的。

敘事經濟學也是數字資產行業的重要營銷和宣傳工具。行業內的共識會議,傳統上市公司,知名應用,乃至主權國家,也加入到了這一敘事潮流之中:Paypal接受Bitcoin商家付款,El Salvador 宣布接受Bitcoin為法定貨幣,Central African Republic發行國家的Sango token來吸引投資。傳統實體通過接受與使用數字資產,提高效率,數字資產則得到傳統實體的背書,二者相輔相成,互相推動。

不論是烏托邦式理想國色彩的敘事,還是現實主義技術驅動的敘事,都需要有一個宏大的社會發展背景,解決行業發展痛點,建設一個更加公平自治開放的金融體系。投資人、用戶、社區都需要這些敘事驅動各種熱點題材的炒作和輪動。當然,好的敘事吸引傳統資本和人才的湧入,推動了行業發展,在熊市中給大家信心,在牛市中給市場營造熱點。敘事也有自我迭代和市場進化的需求,需要滿足項目方在不同周期的預期管理作用,也需要滿足市場維穩和持續製造熱點的需求。當然,很多敘事被證偽之後就會受到行業和用戶的拋棄,因此,對於已經證偽的敘事,應該及時撤出或止損。

作為投資人,需要有深刻的判別真假敘事的能力,這裡就需要有全方面的知識和能力儲備,也需要一定的市場和時間驗證。

2.4 安全和隱私驅動

安全驅動包括資產安全,賬戶安全和交易安全的不斷完善和提升。數字資產市場的安全性一直是投資人最擔心的。見證了太多安全事故,從中心化交易所Mt.Gox的丟幣,到各種DeFi協議的Rug & Pull,再到各種跨鏈橋被黑,這樣一種不講武德的做法傷了很多投資人,也影響了大資金的進場。因此,行業在不斷自我糾正,不斷去偽存真,創建更加安全的資產託管方案,錢包解決方案,交易保護方案等。可以更好地為投資人以及大資金提供安全,透明,可審計的安全性基礎設施,也是下一輪牛市引入傳統資本的重要保障。

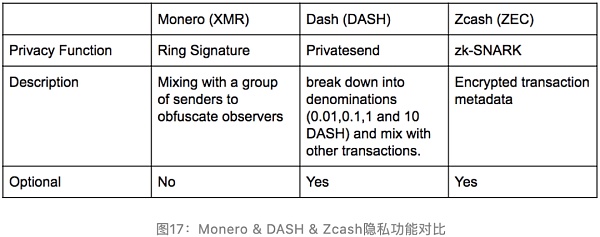

隱私也是行業參與者關注的重要方向,從一開始的匿名幣Monero,再到Zcash,Tornado Cash, 再到二層ZK rollup的隱私項目Aztec,都體現著行業參與者對於隱私的需求和關注。畢竟數字資產世界的原教旨主義都希望匿名,都希望更加尊重隱私,可以在自由開放的金融世界中創造價值。然而,隨著監管的加劇,比如對Tornado Cash的製裁,都讓行業很多人擔心下一個監管是否會落到自己頭上。因此最近也在討論如何反制裁,如何保護加密世界的自主和隱私。未來的隱私驅動將會是一個融合併進的過程,一方面監管會針對交易所及錢包進行更多的KYC/AML,另一方面,行業原生的隱私加密協議也會不斷出來,最終會有部分協議接受一定的監管,同時也會最大程度的保護用戶的隱私自主權。

#3 數字資產行業發展的核心風險規律

每一輪牛市的結束或者行業的變革都是因為一些核心風險事件的出現,通過總結分析這些問題,可以更好地預測市場或者行業的拐點,提前做好準備,保護自身的投資收益和資產安全。

3.1信任風險

信任風險包括了對平台的信任,對項目的信任,以及對資產的信任。由於行業初期的野蠻生長以及無監管約束,行業的信任成本極高,違約成本極低。這樣導致劣幣驅逐良幣,影響了行業的正常發展。對於投資人和機構來說,這也是重要的風險考慮因素。

平台的信任風險包括了對於平台的資產管理能力,信譽水平,風控能力等的全面評估。從交易所平台的跑路,導緻小散戶的血本無歸,到資產管理公司如貝寶、Celsius等的破產清算,導致大戶的資產受損,都體現了平台的信任風險。當然,部分投資人沒有足夠的專業水平和能力去調研平台的信任風險,因此,在接下來的監管過程中,將會出現類似傳統金融的託管服務,審計服務,保險服務,從機制和模式上盡量避免平台的作惡,進而保護投資人權益。投資機構和個人也應該考慮資本雄厚,聲譽良好,風控管理水平高的平台進行合作。

項目的信任風險包括了項目方的運營能力,道德水平,企業家精神的綜合評估。從私募階段開始,市場就在不斷過濾篩選項目方,第一道是投資機構的盡調篩選,第二道是交易所的上幣篩選,第三道是二級市場的散戶篩選。可以經過這三道篩選還能活下來繼續發展的項目方,每一輪牛熊轉換後留下來的寥寥少數。因此,作為市場的參與者,在每一輪的篩選中,都需要保持清醒的頭腦,這樣才能更好降低因為項目方的信任風險導致的跑路,二級市場砸盤,項目歸還社群等操作。年初明星項目Luna的崩盤也是給這一輪行業的新老韭菜上了一課,核心問題在於項目方運營能力,過於激進的操盤風格在今年的熊市大環境中給崩盤埋下了伏筆。投資人沒有深度分析項目的機制導致沒有及時的止損或者退出,這樣的學習成本是巨大的,也傷害了很多剛入行的散戶。

資產的信任風險包括對於底層資產真實性,可變現性,可交易性的綜合考量。如果底層資產不真實,沒有實際應用價值,甚至都沒上鍊,那麼就是一串數字,隨時可以歸零。很多靠市場驅動帶模式的項目都類似如此。可變現性體現在是否有合適的通道退出,以及項目方或者交易所是否有足夠的承兌資產,如果由於平台或者項目方運營不善,導致無法變現,將會導致投資者的巨大損失和心理傷害。最後,可交易性體現在數字資產是否可以在鏈上交易兌換成其他資產,是否有流動性,如果沒有對手方,那麼即使手上握著整個項目99%的代幣,也基本等於無法變現的數字,毫無價值。

3.2流動性枯竭風險

流動性枯竭是金融泡沫破滅的重要參數指標之一。每一輪牛市的高位都以流動性枯竭作為重要的評估依據。流動性枯竭的評價指標體現在:1. 新增市場資金體量開始減少;2. 存量市場資金已經大部分入場;3. 市場用戶活躍度和交易量指標已達到峰值;當這些指標均出現的時候,基本就意味週期性頂峰的出現,因此,投資人要客觀理性的看待市場的周期,謹慎的評估市場資金,用戶和交易量的變化,才可以在適時的位置及時變現,保住利潤。

3.3 合規和監管風險

合規和監管也是導致行業格局變化,賽道變化,人員變化的重要因素。合規和監管的需求導致傳統資本追逐Coinbase,打造了一個全球合規交易所的典範。地方區域合規監管的變化導致整個行業的區域轉移,出海成為了國內行業從業人員無可奈何的選擇。對於能源和碳中和的監管要求,也導致了POW轉POS的合理道德解釋,但同時也會引發轉為POS可能被監管視為符合Howey Test的證券性質代幣的爭議和辯論。

KYC/AML的監管加劇也導致很多項目方、交易所的關閉,退出某某市場。同時,部分從業者也面臨著人身安全的問題,這也進一步導致部分礦商平台的停擺,用戶無法提幣,投資人面臨遙遙無期的等待中。當然,合規監管是整體趨勢,未來的項目需要考慮在合理的監管框架體系內,如何更好地實現自身的發展。

#4 規律總結和模型初建

針對以上數字資產行業的底層邏輯,演進規律,以及風險因素的分析,本文最後嘗試歸納提煉出一個行業規律的分析整體框架和圖譜,同時嘗試用一個初步金融模型表達各因素之間的相關性,以便作為後期持續對於行業發展和投資作為實證性分析的模型基礎。

投資收益率宏觀多因子模型初建:

其中:

Alpha – 主觀能動性影響因子

Beta — 宏觀流動性影響因子

Gamma — 風險影響因子

δ —管理水平影響因子

預期投資收益率E(r) = 【α1性能和效率變量+ α2金融資產和模式變量+ α3安全和隱私變量】【β1宏觀流動性和敘事變量】【1- γ1信任風險變量-γ2流動性風險變量- γ3合規監管風險變量】 + δ【投研能力+項目獲取能力+團隊穩定性變量】

以上模型體現出內外驅動力是項目取得長期收益的核心基本盤,只有符合整個行業長期發展需求和趨勢的項目才可以獲得持續的收益。當然,宏觀流動性和金融市場情緒是收益率的加速器和槓桿,牛市中項目的退出收益率要遠大於熊市中項目的退出收益率。當然,核心風險也需要重點考慮,不然項目團隊跑路,Rug-Pull,槓桿爆倉,市場整體清退,項目關鍵人被抓等也將可能導致收益歸零的風險。當然,投資團隊或者個人的專業素養,項目獲取能力,以及穩定持續的市場參與也是獲得超額收益的重要因素。

以上模型分析僅作為宏觀分析參考,後期將會持續收集行業更多數據,進行不同影響因素和影響因子的持續追踪和研究。

#結語

數字資產的行業發展擁有自我內生的驅動力,外加社會環境和金融系統的推動,使得行業的發展呈現週期性波動向上發展的整體特徵。但伴隨著各種信任,流動性風險和合規監管的壓力,又會給項目投資或者行業發展帶來影響,因此作為投資機構或者高淨值個人,需要考慮佈局符合行業發展規律的賽道,也同時需要考慮各種外在風險,同時提升自身的投研能力和項目獲取能力,才可以實現超出行業平均回報的長期收益率,同時避免極端風險出現。

接下來,我們也會繼續探索符合以上分析思路的投資主題,以及行業目前主流賽道的分析。我們將會從底層開始挖掘,進而分析技術架構、中間件,最終分析可能出現現象級產品的原生應用。我們也會以此作為我們投資孵化的主導方向,同時推動行業的持續穩健發展,扶持優秀的創業團隊,身體力行推動數字資產和區塊鏈技術的社會實踐。

參考資料:

1.https://www.reuters.com/article/crypto-currency-turkey-int-idUSKBN2BN1FO

2.https://medium.com/building-the-metaverse/weekly-kickoff-april-19-2021-202c6760ab03

3.https://kyleellicott.medium.com/the-state-of-decentralized-applications-dapps-h1-2021-review-b72de5467d93

4.https://medium.com/swlh/9-components-of-the-decentralised-ecosystem-that-we-need-to-build-a-decentralised-society-f07834d2d2c9

5.https://fundamentallabs.substack.com/p/comparison-of-aptos-sui-and-linera

6.https://web3caff.com/archives/16942