北京時間9月22日週四,美聯儲宣布年內連續第三次加息75個基點,掀起全球“超級央行週”的高潮。在隨後不到24小時內,包括英國央行、瑞士央行、挪威央行及南非央行在內的多家央行均宣布加息,凸顯了高通脹和強美元環境下本幣下跌的壓力。

受到美聯儲激進加息政策影響,美元指數則顯著上漲,人民幣匯率及全球匯率市場都在劇烈波動。超級央行週落幕,市場影響幾何?

超級央行週來襲

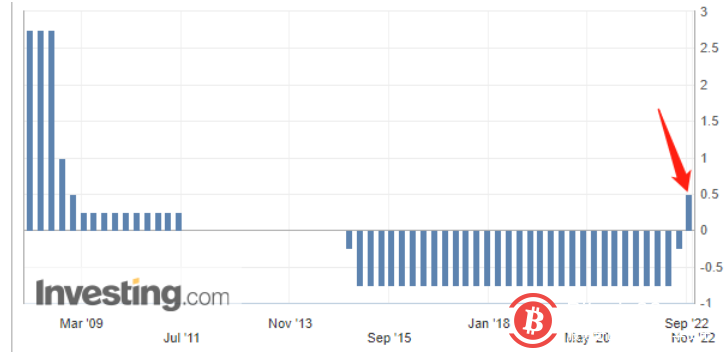

週四凌晨美聯儲大幅加息75個基點,並暗示今年後兩次會議仍將大幅加息。美聯儲已連續第三次大幅加息75個基點,今年已加息5次合計300個基點,這是美聯儲自1990年以來最激進的貨幣緊縮行動。點陣圖顯示未來加息行動比預期更激進,並預計到明年初可能將基金利率上調至4.6%的高位。

在美聯儲加息之後,瑞士央行如預期加息75個基點,將利率從-0.25%上調至0.5%,創2008年12月以來新高。此次瑞士央行加息,意味著歐洲地區的所有央行全都脫離負利率,一個時代就此終結。

最新公佈的數據顯示,瑞士8月份的年通脹率達到3.5%,雖遠不及歐元區的水平,但也達到該國近30年來的新高。瑞士央行行長喬丹預計,瑞士通脹將在一段時間內維持在較高水平,還表示,瑞士央行願干預市場,遏制瑞士法郎的過度升值或貶值,堅挺的瑞郎有助於緩解通貨膨脹壓力。

同樣加息75個基點的,還有南非央行。南非央行貨幣政策委員會(MPC)週四宣布將從23日起將政策利率上調75個基點,至6.25%,為該行近20年最大幅度的一次加息。這意味著目前5.5%的回購利率將升至6.25%,優惠貸款利率將升至9.75%。

據新華財經,南非央行的通脹率目標為3%至6%。自今年年初以來,通脹迅速上升,主要原因是食品、汽油和其他生活成本上漲。這次加息意味著消費者需要償還更多的貸款和抵押貸款,這將侵蝕消費者的可支配收入。

北京時間週四晚間,英國央行宣布加息50個基點,將基準利率從1.75%推升至2.25%,這是該行連續第二次加息50個基點,也也是去年12月以來英國央行連續第七次加息,是該國自上世紀90年代末以來最長的加息週期。

挪威央行週四也宣布加息50個基點至2.25%,符合市場預期,利率水平創下2011年以來新高。挪威央行表示,該行可能在今年11月份再次加息。

除了上述提到的三個歐洲國家和南非外,週四,三個東南亞國家央行也不約而同宣布加息,其中印尼和菲律賓的央行各自將政策利率上調50個基點,越南央行則將兩個主要政策利率上調100個基點,為2020年9月新冠疫情爆發後以來首次加息。

美元霸權“洗劫”全球

據上觀新聞,自美聯儲加息以來,全球經濟從各個維度都受到其影響,外匯市場也不例外。

美國當地時間9月23日,美元指數上破113關口,續創2002年1月以來新高,最終報收113.05,日內漲1.61%。歐元對美元跌破0.98,創2002年以來新低。英鎊對美元失守1.11,日內重挫逾3%,續創1985年以來新低。

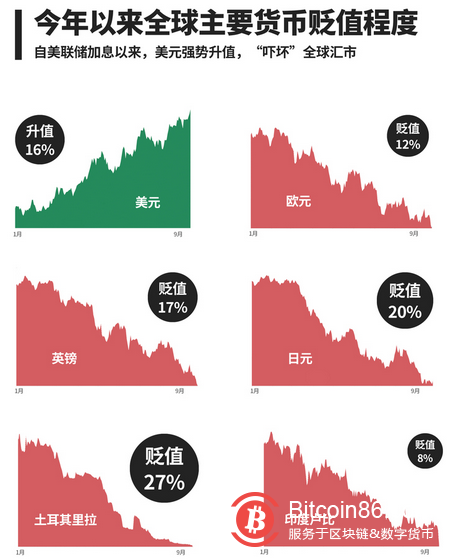

主要非美元貨幣裡,歐元年內貶值12%,日前更一度跌破1:1平價關口,創下近20年來的最低紀錄;英鎊年內貶值17%,目前處於1985年以來的最低水平,法興銀行稱,在英國“鴿派”加息政策下,美元兌英鎊可能加速跌向1.1;日元年內貶值20%,跌至1998年以來谷底,美元兌日元向著150元關口快速邁進。

更加困難的可能是發展中國家,全球除拉美國家之外的新興市場貨幣紛紛貶值。土耳其里拉年內貶值27%,泰銖年內貶值11%,印度盧比年內貶值8%,東歐國家貨幣貶值普遍在15%到25%區間。

“超級央行週”落幕,影響幾何?

繼美聯儲之後,全球多家央行提高利率,引發對全球經濟衰退的擔憂。美元走強,歐美股市全線重挫,國際原油、黃金等大宗商品崩跌,虛擬貨幣市場也不能倖免。

美東時間週五,道指下跌1.6%,失守30000點整數關口,標普500指數下跌1.7%,納指下跌1.8%。道指本週累計下跌4.0%,標普500指數和納指分別週跌4.7%和5.1%。美股過去六周中有五週錄得周線下跌。

經濟數據慘淡,歐洲遭遇股債匯三殺。歐股集體下挫,歐洲斯托克600指數下挫2.3%,跌至2020年11月以來低位,較今年1月高點跌超20%,進入技術性熊市;德國DAX指數跌2.0%;法國CAC40指數跌2.3%,英國富時100指數跌2.0%。

歐元區國債遭遇劇烈拋售,債券收益率集體走高。德國兩年期國債收益率突破2%,為2008年12月以來新高,德國10年期國債收益率升至2.068%,創2011年12月以來新高。

國際油價跌破80美元。由於對經濟衰退的擔憂持續引發市場擔憂,國際原油期貨價格在隔夜市場下跌。截至9月23日收盤,布倫特原油期貨下跌4.46%,至每桶85.54美元,錄得1月14日以來的最低收位。美國WTI原油下跌4.85%,至每桶78.99美元,錄得1月10日以來的最低收位,盤中跌幅一度達6%。

黃金收跌1.5%,創2020年4月以來最低收盤價。週五,紐約商品交易所12月交割的黃金期貨價格下跌25.50美元,跌幅為1.5%,收於每盎司1655.60美元,創2020年4月以來的最低收盤價。

除了黃金大跌外,當日現貨白銀跌超4%;美國ICE棉花期貨觸及跌停;倫錫重挫逾6%,倫銅跌幅3.12%,倫鎳跌幅達4%。

比特幣崩跌,一天爆倉10億元。虛擬貨幣市場也不能倖免,9月23日晚間,比特幣價格在19000美元點位拉扯一周之後急轉直下,再度跌破19000美元整數關口,一度跌至18542美元。隨著比特幣價格大跌,期貨合約市場也爆倉不斷。 Coinglass數據顯示,虛擬貨幣合約一日內共爆倉近1.39億美元(約合人民幣9.9億元),波及5.73萬人,其中最大單筆爆倉高達190.78萬美元。

緊縮大潮結束為時尚早,全球正處在“大過渡期”

據21世紀經濟,高通脹時代歐美緊縮浪潮愈演愈烈,經濟增長前景蒙陰,全球市場持續承壓。 9月24日,瑞信集團全球首席投資官Michael Strobaek在“全球財富管理論壇2022秋季峰會”上表示,全球經濟不斷放緩,然而通脹卻依舊高企,市場受到極大影響。

更糟糕的是,資產價格的調整或許仍未結束。

Strobaek警告稱,利率不斷上升會對資產價格造成負面影響,我們認為這個階段僅僅過去了一半,各大央行很有可能還需要很長一段時間才會減緩或者停止緊縮政策。 2023年全球經濟增長還會放緩,在俄烏衝突影響下,歐洲的處境尤為艱難,會率先進入衰退週期。

在Strobaek看來,全球正處在“大過渡期”,2022年不僅僅發生了經濟秩序的洗牌,同時地緣政治方面的秩序也在迅速改變,這兩者之間緊密相連,經濟和地緣政治不能割裂開來。

在不確定性時代如何尋找確定性? Strobaek認為,儘管很多流動性較強的資產類別明顯承壓,但可持續發展相關的投資獲得了更多的關注,並且這是一個長期的趨勢。全球變暖可能會成為長期現象,在歐洲,我們已經明顯看到氣候變化帶來的各種影響,包含乾旱、極端高溫、洪水等等,氣候變化帶來的風險越來越明顯。

在能源轉型方面,俄烏衝突讓可持續發展的努力受到了影響,能源價格飆升。 Strobaek提醒,這種變化也可以被認為是未來可持續發展的催化劑,能源轉型更加緊迫。

展望未來,Strobaek建議,資管機構需要進行資產的多樣化,將投資組合向著ESG和可持續發展的角度推進,應對氣候變化帶來的影響。 ESG投資會是一個長期概念,不會是曇花一現。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載