交易員預計,由於9 月份22 億美元的期權到期可能會給BTC 價格帶來接近關鍵支撐位的壓力,因此波動性會上升。

本週,事實證明20,000 美元的阻力位強於預期,即使在9 月27 日比特幣( BTC ) 價格拒絕該水平之後,BTC 多頭仍有理由不放棄。

根據長達四個月的下降三角形,只要保持18,500 美元的支撐位,比特幣價格要到10 月下旬才能確定下跌趨勢是否會持續。

比特幣多頭可能對價格表現低迷感到失望,因為BTC 多次未能突破20,000 美元,但宏觀經濟事件可能比預期更早引發反彈。

一些分析人士指出,英國出人意料地干預債券市場是政府債務信譽的突破點。 9月28日,英格蘭銀行宣布將在收益率大幅上升至1957年以來的最高水平後,開始臨時購買長期債券以安撫投資者。

為了證明干預的合理性,英格蘭銀行表示,“如果這個市場的功能失調繼續或惡化,將對英國金融穩定構成重大風險。” 採取這一措施與在12 個月內出售850 億美元債券的承諾截然相反。簡而言之,政府的信譽受到質疑,因此,投資者要求持有英國債券的回報要高得多。

政府抑制通脹的努力的影響開始損害企業收入,據彭博社報導,蘋果公司最近放棄了9 月27 日增加產量的計劃。據估計,全球最大的零售商亞馬遜也關閉了開設42 家門店的計劃。設施,根據MWPVL International Inc.

這就是為什麼9 月30 日到期的22 億美元比特幣(BTC) 月度期權會給多頭帶來很大的價格壓力,儘管隨著比特幣試圖守住19,000 美元,空頭的位置似乎略好一些。

大多數看漲押注都在21,000 美元以上

比特幣在9 月12 日反彈至22,500 美元的阻力位,這給多頭髮出了預期上漲趨勢繼續的信號。這很明顯,因為9 月30 日的看漲(買入)期權中只有15% 的價格為21,000 美元或更低。這意味著比特幣空頭在每月22 億美元的期權到期時處於更好的位置。

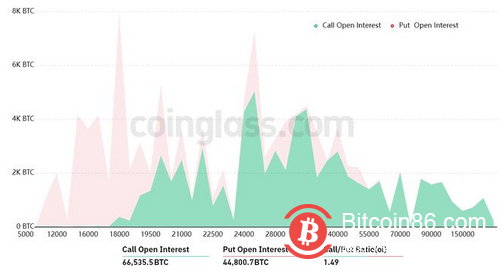

使用1.49 看漲期權比率的更廣泛觀點顯示,看漲押注(看漲期權)未平倉頭寸為12.6 億美元,而看跌期權(賣出)期權為8.5 億美元。儘管如此,由於比特幣目前接近19,000 美元並且空頭佔據主導地位。

如果比特幣價格在9 月30 日上午8:00 UTC 仍然低於20,000 美元,那麼這些看漲(購買)期權中只有價值3700 萬美元的可用。之所以會出現這種差異,是因為如果到期時交易價格低於該水平,則以20,000 美元或21,000 美元的價格購買比特幣的權利是沒有用的。

空頭可以賺取3.5 億美元的利潤

以下是基於當前價格走勢的四種最可能的情況。 9 月30 日可用的看漲(牛)和看跌(熊)工具的期權合約數量因到期價格而異。有利於每一方的不平衡構成了理論利潤:

在18,000 美元到19,000 美元之間: 500 個看漲期權與19,800 個看跌期權。淨結果有利於空頭3.5 億美元。

在19,000 美元到20,000 美元之間: 2,000 個看漲期權與16,000 個看跌期權。淨結果有利於看跌押注2.7 億美元。

在20,000 美元到21,000 美元之間: 5,900 個看漲期權與12,700 個看跌期權。淨結果有利於空頭1.35 億美元。

在21,000 美元到22,000 美元之間: 10,100 個看漲期權與11,300 個看跌期權。最終結果在多頭和空頭之間保持平衡。

這個粗略的估計考慮了看漲押注中使用的看漲期權和專門用於中性看跌交易的看跌期權。即便如此,這種過於簡單化的做法忽視了更複雜的投資策略。

監管壓力可能會使比特幣多頭的問題複雜化

比特幣多頭需要在9 月30 日將價格推高至21,000 美元以上,以平衡規模並避免潛在的3.5 億美元損失。然而,自從美聯儲主席在9 月27 日呼籲對“加密貨幣活動”進行監管以來,比特幣多頭似乎並不走運,提醒“圍繞缺乏透明度的非常重要的結構性問題”。

如果空頭主導9 月的月度期權到期,那可能會增加進一步押注比特幣價格下行的火力。但是,目前沒有跡象表明多頭可以扭轉局面並避免來自長達四個月的下降三角形的壓力。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載