在DeFi市場,「點對池」的設計與使用,為深受流動性桎梏的協議提供可行性的解決方案。前不久,備受推崇的NFT交易平台Sudoswap,同樣也成為該模式的使用者與受益者。

不過,DeFi雖不再受困於流動性,但仍面臨資金效率問題,這幾乎是橫亙在市場前進路上的另一座大山。

例如,在藉貸賽道,超額抵押本已降低資金效率,而當借貸需求不匹配時,「點對池」中大量資金更是處於閒置狀態,未得到充分利用。

Aave前身ETHLend曾以「點對點」模式運行,資金利用率相對較高,但流動性、清算問題未能解決,其最終轉向「點對池」。

沒有可同時兼顧流動性與資本效率的借貸類協議嗎?

巴黎電信和理工學院21歲的大三學生Paul Frabot、CNRS研究總監Vincent Danos共同創立的Morpho,試圖汲取「點對池」、「點對點」優勢,實現資金效率最大化。

Morpho團隊(Morpho Labs)設計該協議僅用9個月的時間,獲得超100名投資者支持,先後完成135萬美元、1800萬美元融資,投資方包括a16z、Variant及Coinbase Ventures等知名VC。

一、Morpho是什麼?

Morpho本質上是一個借貸池優化器,建立在Compound/Aave等借貸協議(在Morpho使用場景中稱為「基礎協議」)之上,通過點對點模式匹配貸方和借方金融需求,以提高借貸池資金效率。

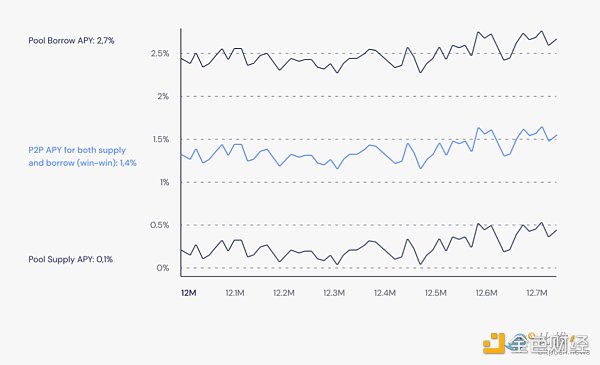

這意味著,Morpho使用者既可以獲得Compound/Aave等借貸協議具備的流動性,又可以通過點對點模式賺取更高的APY,即「P2P APY」。

具體而言,用戶與Morpho-Compound的交互方式與使用Compound一致,遵循相同的抵押率、清算線。唯一區別是,當貸方和借方需求匹配成功後,二者均獲得高於基礎協議(即Compound)所提供的APY。

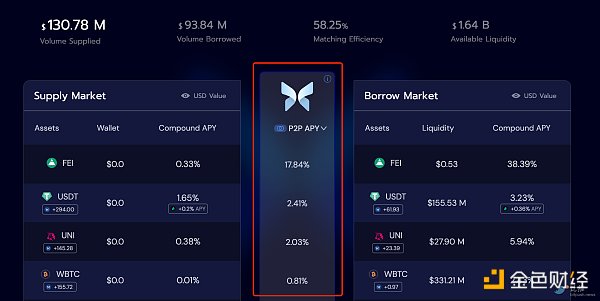

(Morpho-compound市場)

Morpho團隊認為,點對池模式雖然提供流動性,但許多貸方僅捕獲少數進入借貸池的借方所支付的利息。換句話說,借方APY總是遠高於貸方APY。因此,希望引入點對點模式提高現有借貸協議的資本效率,同時保持流動性與清算機制。

(Morpho當前匹配效率)

二、如何運行?

讓我們假設Bob為貸方,Alice為藉方,進行示例:

Bob想要提供10個ETH,並將資產存入Morpho (1) 。 Morpho 協議將(2)這些ETH 存入Compound 並獲得cETH(3)。隨後,Bob獲得與他直接在Compound存款相同的APY。

緊接著,Alice進入市場,希望藉出10個ETH。為此,她抵押BAT。存款觸發Morpho 的匹配引擎,該引擎將她與Bob 點對點匹配。 Morpho獲取Bob 的cETH (5) 並將其轉換為ETH (6) ,並提供給Alice (7)。

此時,由於貸方和借方是點對點匹配,借貸資金100%得到利用,Bob和Alice不再依賴Compound借貸池,因此Bob不必與其他貸方分享利潤,且其存入的資金得到充分利用,Alice也不必支付更多利息。二者都獲得優化的P2P APY,貸方APY更高,借方APY低於Compound APY。

整個過程中,只有借貸雙方需求匹配成功,二者才會獲得全新APY。如果未匹配,則獲得基礎協議提供APY。

三、核心機制

1.Fallback Mechanism(回退機制)

回退機制旨在確保用戶資金始終可用,同時受益於最佳資本效率。

在使用Morpho協議過程中,如果有人沒有通過P2P機制找到任何對應方,該協議會回退至基礎協議(Aave、Compound等)在該配置下,基礎協議借貸池被認為是“最後的貸方/借方”:用戶至少獲得與直接使用借貸池一樣的經濟回報。

繼續以Alice為例。如果Alice作為貸方,希望在Morpho存款。除上述已討論過的情況(匹配成功獲優化APY,不成功享受基礎協議提供APY)外,她可能還面臨部分匹配情況。一旦該情況發生,Alice將在其匹配資本上享受優化APY,其餘仍將獲得與基礎協議一致的APY。

如果Alice在匹配P2P時想要提取資金,怎麼辦?首先,Morpho將嘗試將Alice的P2P信用額度替換為其他在池中等待的貸方。如果沒有其他貸方,則啟動回退機制。

在回退機制下,Morpho使用其他市場貸方的抵押品,直接從基礎協議的資金池中藉入貸方有權獲得的剩餘流動性。如此一來,貸方可以無縫地提取其所有資產。

相反,在還款的情況下也可以觸發回退機制:Morpho將還款人償還的多餘流動性提供給基礎協議的資金池。

舉例來說。首先,Alice在Morpho上提供100個DAI。隨後,Bob提供1 個ETH作為抵押品並藉入100個DAI。 Morpho將Alice和Bob進行匹配。

一段時間後,Alice想要收回她的100個DAI,但Bob還沒有償還。為將100個DAI還給Alice,Morpho匹配引擎將首先嘗試用另一個在池中等待的貸方替換她。如果此時沒有其他貸方,Morpho將使用Bob的ETH抵押品直接從池中藉出100個DAI並交給Alice。 Alice離開Morpho協議,Bob則無縫地重新連接到池中。

2.Matching Engine(匹配引擎)

代碼中負責選擇和匹配用戶流動性的模塊稱為匹配引擎。由於市場不會總是出現對等需求,因此需要匹配引擎提高借貸效率。

匹配引擎核心參數:

經濟效率:匹配數量最大化;

Gas效率:最大限度地減少Gas;

簡單性:用戶可以被動通過在Morpho存入/借出受益;

公平性:無論用戶需求如何,都能盡可能多地受益於Morpho流動性。

在具體使用過程中,Morpho採用排隊概念,第一個進入的貸方將是第一個完成匹配的。然而,一個對手方可能會為一百萬個不同的賬戶提供0.1美元。在這一配置中,如果借方進入,他會使用大量的Gas來將他的流動性與這些小額資金相匹配。

因此,Morpho的匹配引擎使用鏈上優先級隊列。它按交易量遞減對用戶進行排序,並使用有限的for loop模式將貸方和借方配對。不過,在沒有保護措施的情況下,這樣做可能會導致Gas成本高昂。這就是為什麼要通過治理決定最大Gas的原因,其被稱為maxGasForMatching。如果達到最大值,剩餘的未匹配流動性將回落到基礎協議借貸池中,確保P2P匹配在經濟上保持合理,同時保證用戶至少獲得與基礎協議借貸池相同的APY。

3.P2P tracking mechanics (P2P追踪機制)

Morpho引入onPool和inP2P兩個變量,以追踪用戶的存款餘額(cToken/aToken方式計算)和借款(p2pToken)。

假設1ETH = 200cETH。 Alice進入協議,向Morpho提供1ETH,她的存款餘額變為:onPool:200cETH; inP2P:0 p2pETH;

現在Bob借出1個ETH。假設,此時,1 ETH = 200 p2pETH,Alice的存款餘額變成:onPool 0cETH; inP2P:200 p2pETH;

一年後,如果P2P APY仍處於1.4%,則p2pETH價格將是1ETH=98.6p2pETH。

四、清算與預言機

1)價格預言機

Morpho協議上的報價與基礎協議借貸池中的價格相同。如果借貸池的價格發生變化,那麼Morpho報價也將同時發生變化。

2)清算

Morpho擁有自己的清算人,可以直接掃描用戶的賬簿。 Morpho映射鏈上所有借貸池的抵押品比率和清算線。由此,假設Morpho有清算人在運作,用戶的清算擔保與借貸池用戶的清算擔保相同。

五、代幣經濟學

Morpho代幣為$MORPHO,最大總供應量達1,000,000,000,目前部署的代幣不可轉讓,後期是否更為可轉讓將由社區決定。

MORPHO代幣具有治理功能,可以用於投票決定:

跨多個協議和網絡部署Morpho核心智能合約;

整理列出的市場列表和其他重要參數

管理DAO金庫

今年8月6日,Morpho開啟Age1階段的激勵機制,在33天內分配500萬個MORPHO代幣。

(Age1)

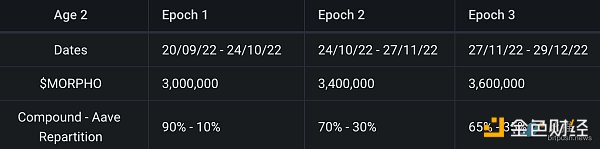

目前,Morpho已進入Age2階段,所有MORPHO代幣的1%將通過Morpho-Aave和Morpho-Compound發行。

在Age2-Epoch1,Morpho將分配300萬個MORPHO代幣,其中Compound-Aave市場分配佔比為90%-10%。剩餘700萬代幣則分別於Epoch2、Epoch3階段分配,時間持續至今年12月29日。

(Age2)

六、協議收入

Morpho目前沒有產生任何收入,其智能合約中的協議費用功能尚未激活,未來將由社區治理決策。

據介紹,協議費用包括優化後的P2P APY的一部分,其來自P2P APY與poolSupplyRate貸方或poolBorrowRate借方之間的價差。

協議費用僅適用於P2P匹配,如果用戶未匹配借貸需求,Morpho協議將不會收取任何費用,用戶可獲得至少與直接使用基礎協議借貸池相同的APY

七、融資情況

去年10月,Morpho宣布完成由Nascent和Semantic共同牽頭的第一輪融資,籌集135萬美元,投資方包括AngelDAO、Cherry Ventures、Stake Capital、Atka Capital及Faculty Capital等30家機構,以及20多位天使投資人。

此後,該團隊於今年7月完成1800萬美元融資,投資方包括a16z、Variant等知名VC,以及80名投資者(其中包括協議顧問、創始人等)。

參考:

morpho白皮書

morpho medium

作者:Yvonne,MarsBit

來源:比推