闡述區分出入金項目的主要因素,並梳理七類現有出入金項目。

撰文: Steve@Foresight Ventures

用法定貨幣購買加密貨幣是大多數用戶進入Web3 世界的第一站,無論是通過中心化的交易所還是比特幣ATM。用法幣交易加密幣稱為「入金」(on ramp),反過來用加密幣交易法幣稱為」出金「(off ramp)。世界各地的政府對法幣出入金市場都執行強監管。項目方需要在各國都獲得匯款許可牌照(Money Transmitter License 即MTL),並驗證用戶身份(Know Your Customer 即KYC)。匯款許可牌照的長審理週期是進入法幣出入金市場的主要壁壘,因此這個市場比較割裂,包括全球市場運營的大型中心化交易所和聚焦地區市場的獨立法幣出入金項目。

本文將首先闡述區分出入金項目的主要因素,包括法律要求、商業模型和用戶體驗,然後梳理七類現有出入金項目,包括中心化交易所、獨立出入金項目、出入金聚合器、加密幣ATM、加密幣借記卡、加密幣信用卡和場外交易(OTC)。本文視角部分偏向美國市場,比如加密幣借記卡和信用卡主要在美國市場使用。

區分法幣出入金項目的主要因素

1. 法律要求

美國的匯款許可牌照(MTL)和其他國家的同等牌照(如歐盟的VASP 和澳洲的RSP)是運營法幣出入金項目唯一需要的牌照。每個轄區對匯款許可牌照的監管有稍許不同,但是有兩點主要共性:第一,非銀行實體轉移超過一定限額(在美國是1,000 美金)的法幣和加密幣需要申請匯款許可牌照。第二,牌照持有者需要建立反洗錢機制(Anti-Money Laundering 即AML)並驗證用戶身份。詳見以下兩個匯款許可牌照案例:

a. 美國

在美國,出入金項目需要在金融犯罪執法網絡(FinCEN)註冊成為」貨幣服務商「(Money Service Business),然後在每個運營的州申請匯款許可牌照。出入金項目的用戶身份驗證機制需要經過金融犯罪執法網絡的周期性審查,同時匯款許可牌照每兩年需要復檢。

美國聯邦層面沒有完備的加密幣監管框架,因此如果加密幣在未來被定義為「證券」或者「商品」,出入金項目將受到美國證監會(SEC)或商品期貨委員會(CFTC)的額外監管。

需要注意的是,在出入金項目的破產清算中,散戶是「一般債權人」(general creditor)因此無法確保對託管錢包裡加密資產的所有權。

b. 歐盟和英國

在加密幣監管框架更完備的歐盟和英國,出入金項目需要註冊虛擬資產服務商牌照(VASP)。此外,所有交易所、礦池、錢包供應商、託管服務商和去中心化應用都需要此牌照。和匯款許可牌照類似,虛擬資產服務商牌照也需要反洗錢和用戶身份驗證機制。在歐盟的一個國家註冊虛擬資產服務商牌照即可在全歐盟地區開展業務。因為立陶宛有全歐盟最寬鬆的加密幣監管政策,很多中心化交易所(比如幣安)都在立陶宛註冊虛擬資產服務商牌照。

2. 商務模型

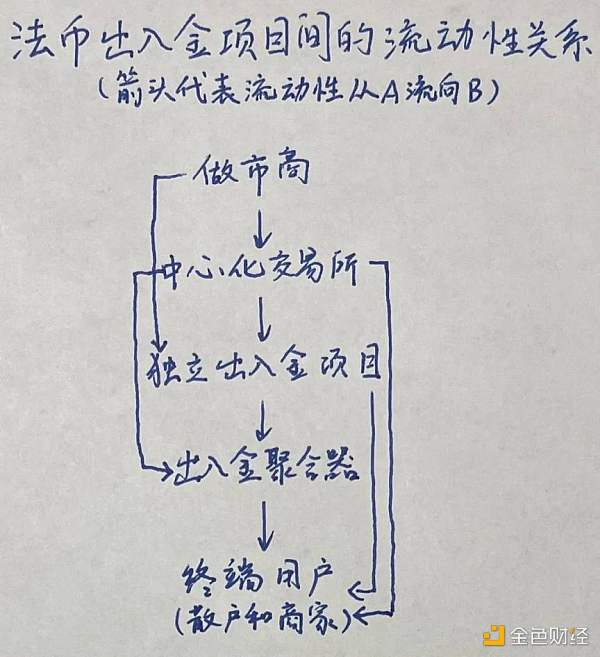

出入金項目主要通過買賣加密幣法幣流動性的差價和用戶支付的費率獲利。因此,出入金項目的商業模型從上游到下游分別為:流動性供應商、流動性分銷商和終端用戶。

a. 流動性供應商和分銷商

供應商和分銷商是相對概念:同一個出入金項目可以同時作為一方的供應商和另一方的分銷商。比如中心化交易所(如Coinbase)從做市商處以1600 USD/ETH 的價格購買加密幣然後以1700 USD/ETH 的價格向獨立出入金項目(如Moonpay)出售加密幣從而獲得100 USD/ETH 的利潤。因此,Coinbase 是做市商的流動性分銷商也是Moonpay 的流動性供應商。 Moonpay 可以進一步向下游的出入金聚合器(如TransitSwap)供應流動性。一般情況下,流動性的供應分銷上下游關係為:做市商→中心化交易所→獨立出入金項目→出入金聚合器,而這裡的每一方都可以直接向終端用戶出售流動性。

一般情況下,上游的出入金項目更大型。它們支持更多法幣和加密幣種類,全球化運營,且費率更低。下游的出入金項目更小型。它們支持更少法幣和加密幣種類,只在獲得牌照的地區運營,並通過提供更好的用戶體驗收取更高的費率。

b. 終端用戶

終端用戶包括需要加密貨幣支付和資金管理解決方案的商家和需要加密幣法幣流動性的散戶。

3. 用戶體驗

出入金項目的用戶體驗有四步:身份驗證、法幣到加密幣的入金、加密幣到加密幣、加密幣到法幣的出金。

a. 身份驗證

每月交易超過幾百美金的用戶需要身份驗證。需要的文件有身份證件(護照或駕照)、居住地證明和麵部識別。身份驗證一般在第三方身份驗證供應商處自動完成,需要幾小時到幾天。

b. 法幣到加密幣的入金

1) 支付方式

入金支付方式有四種:電匯轉賬、ACH 轉賬、借記卡/ 信用卡和第三方支付(如穀歌或蘋果)。一般來講,更便捷的支付方式會收取更高的費率。

-

電匯通過SWIFT 之類的銀行間通訊網絡並藉由多個中轉銀行轉賬到入金項目的銀行賬戶。每個中轉銀行都可能收取費用。境內轉賬和國際轉賬分別需要一到兩天。

-

美國的ACH 轉賬和電匯轉賬類似,只是ACH 轉賬一般用於常規週期性的支付(如工資)。 ACH 轉賬沒有費用,但是需要更久完成(最多三天)。類似的支付系統如歐盟的SEPA。

-

用借記卡/ 信用卡購買加密幣需要為藉記卡/ 信用卡發行商(一般是銀行)和支付網絡提供商(如Visa)支付比較高的銀行間交換費(interchange fee)。

-

第三方支付購買加密幣會產生類似借記卡/ 信用卡的高費率。第三方支付商會從綁定的借記卡/ 信用卡獲得回扣。

2) 平台支持的法幣和加密幣種類

出入金平台支持的法幣種類取決於獲得牌照的地區。支持的加密幣種類取決於出入金平台是否有足夠的技術和人力資源來設置多個鏈的資產轉移。簡單來講,大的出入金項目(如中心化交易所)比小的出入金項目支持更多法幣和加密幣種類,因為前者有更多的法律和技術資源。

3) 入金費率結構

除了各種支付方式收取的費率,入金項目可能會產生另外三種費用:

-

法幣到加密幣的匯率費:交易金額的百分比或者賣方匯率裡隱含的差價。

-

分銷商加成:交易金額的百分比或者賣方匯率裡隱含的差價。舉個例子,獨立出入金項目會在中心化交易所供應的匯率上加成,出入金聚合器會在獨立出入金項目供應的匯率上再加成。因此,中間商的數量越多,費率越高。

-

區塊鍊網絡費:用戶使用自託管錢包時(需要提供公鑰),礦工把加密幣從出入金平台錢包地址轉移到用戶錢包地址產生的費用。

c. 加密幣到加密幣

入金後,用戶可以在中心化交易所用託管錢包或在去中心化交易所用自託管錢包進行不同加密幣間的交易。因本文主要討論法幣出入金,此處不予詳述。

d. 加密幣到法幣的出金

1) 提款方式

出金提款方式遠少於入金支付方式,僅限電匯轉賬或ACH 轉賬。用戶也可以通過加密幣借記卡用加密幣支付以法幣計價的商品和服務。

2) 平台支持的法幣和加密幣種類

取決於出入金項目的法律和技術資源。

3) 出金費率結構

和入金費率結構同樣包括四部分:提款方式費、加密幣到法幣的匯率費、分銷商加成和區塊鍊網絡費。

法幣出入金項目種類

下面,本文將用上文介紹的框架(法律要求、商務模型、用戶體驗)梳理七類現有的出入金項目,包括中心化交易所、獨立出入金項目、出入金聚合器、加密幣ATM、加密幣借記卡、加密幣信用卡和場外交易(OTC)。

1. 中心化交易所

中心化交易所是最常用的法幣出入金平台,一般在全球多數國家都有匯款許可牌照,支持最多的法幣和加密幣種類,且費率最低。流動性來自外部做市商或者中心化交易所自行交易。除了直接出售流動性給散戶外,中心化交易所還為大客戶提供場外交易,並給獨立出入金項目和出入金聚合器供應流動性。作為流動性中間商,中心化交易所通過買賣流動性的差價和用戶費率獲利。散戶交易通過託管錢包進行,但是資產可以自由流動到自託管錢包。大客戶交易直接使用自託管錢包。

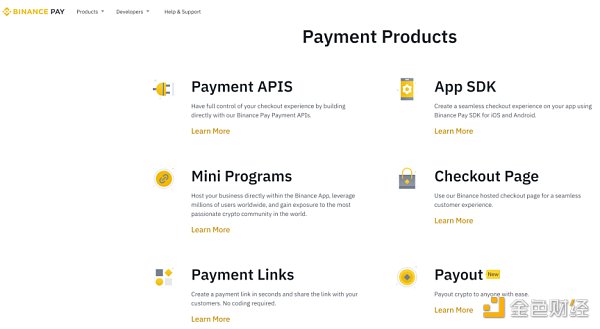

中心化交易所也為商家提供支付解決方案(如Coinbase Commerce、Binance Pay、FTX Pay),包括交易所託管的支付界面和幫助商家自行部署前端的API 和SDK。商家和其客戶使用同一交易所託管的錢包不會產生任何費率,因為錢款只是在同一託管錢包裡的不同賬戶間轉賬。商家或其客戶其中一方使用自託管錢包會產生區塊鍊網絡費,因為加密幣會轉賬到另一個錢包地址。商家也可以選擇在收款時把加密幣自動轉換成法幣,並存在交易所託管的銀行賬戶上或者直接存在商家自己的銀行賬戶上。如果是後者,交易所需要幫商家開一個商業法幣賬戶。

案例:Binance Pay 為商家提供多種支付解決方案

2. 獨立出入金項目

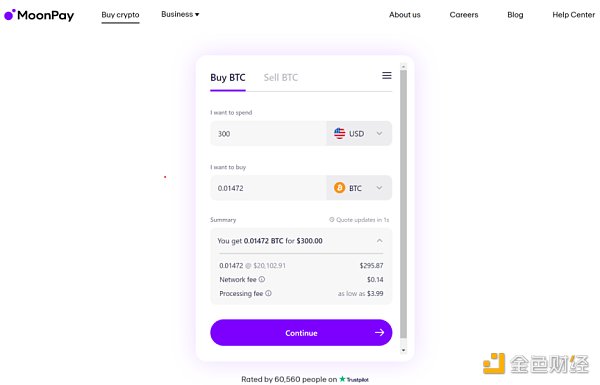

獨立出入金項目(如Moonpay、Transak、Wyre)像小型交易所一樣運營,但是大多只提供法幣出入金服務,且也需要在每個運營的地區註冊匯款許可牌照。獨立出入項目大多較小且法律和技術資源有限,因此經常聚焦某一地區且支持更少的法幣和加密幣種類。因為流動性來自於做市商或者中心化交易所,且客戶大多需要提供自託管錢包地址,所以獨立出入金項目的費率比中心化交易所要多出分銷商加成和區塊鍊網絡費兩部分。獨立出入金項目的下游包括出入金聚合器和錢包。這些下游商家會再加一層分銷商加成。舉個例子,MetaMask 的法幣入金服務就是Moonpay 和Trasak 等獨立出入金項目的聚合器。

和中心化交易所類似,獨立出入金項目也為商家提供支付解決方案,包括託管的支付界面和商家可用於自行部署前端的API 和SDK。商家既可以用託管錢包或者自託管錢包。

獨立出入金項目雖然比中心化交易所更小型且費率一般更高,但是有幾點優勢:

-

對於終端用戶,獨立出入金項目有更簡潔易上手的交互界面。獨立出入金項目不像中心化交易所一樣在用戶註冊時直接要求驗證並在登入後提供上百個交易對,而是在極簡的交互頁面上直接標註法幣數額和對應的加密幣數額。雖然用戶在交易超過幾百美金或者提款時依舊需要身份驗證,獨立出入金項目對第一次購買加密幣的散戶非常友好。

-

大多數獨立出入金項目只支持自託管錢包,因此省去了從託管錢包轉移加密資產的步驟,隱私性也更好。

-

大多數獨立出入金項目允許合作分銷商用SDK 設置分銷加成,因此分銷商可以自由控制利潤,而中心化交易所的分潤不會如此明確。

案例:MoonPay 提供簡潔易上手的用戶交互界面

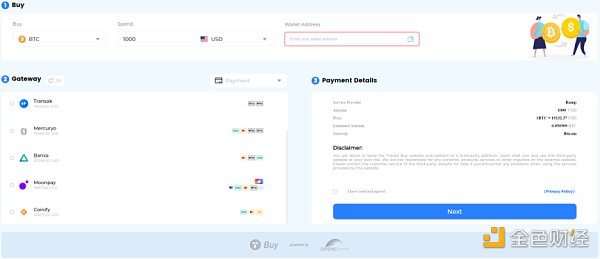

3. 出入金聚合器

出入金聚合器(如TransitSwap,KyberSwap,MetaMask 的法幣入金服務)通過提供多個獨立出入金項目和中心化交易所的報價引導用戶購買並賺取佣金。出入金聚合器有三個主要特點:

-

出入金聚合器只做提供報價的中間商,交易全部通過第三方供應商進行。

-

出入金聚合器不需要匯款許可牌照,因為用戶通過第三方供應商進行身份驗證。

-

出入金聚合器除了法幣出入金外還可提供DEX 聚合器、流動性質押(liquidity staking)和NFT 市場等功能。出入金聚合器主要面向散戶,不對商家提供支付解決方案。

案例:TransitSwap 包括出入金聚合器功能,列舉多個第三方供應商(如MoonPay)的報價。

案例:MetaMask 的法幣入金服務是其錢包內置的出入金聚合器,引流用戶到第三方平台(如Transak、MoonPay 和Coinbase Pay)進行交易

4. 加密幣ATM

加密幣ATM(如Bitcoin Depot)的費率很高(可多達20%),因此經常被譽為購買加密幣「最笨」的方式。加密幣ATM 商家從第三方供應商買入流動性並轉移到用戶的自託管錢包,因此需要匯款許可牌照。加密幣ATM 的最大優勢是匿名性,因為用戶可以用現金購買加密幣,且在小於一定數額(約為250 美元等額)時無需身份驗證。身份驗證也只需要提供身份證件(不需要居住地證明和麵部識別)。然而,加密幣ATM 主要有三個缺點:

-

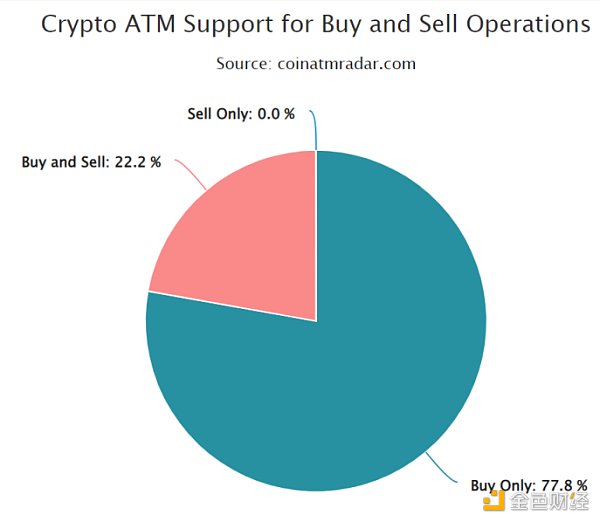

第一,80% 的加密幣ATM 不提供出金和提款服務。

-

第二,加密幣ATM 一般只支持現金,偶爾支持借記卡/ 信用卡。

-

第三,加密幣ATM 只支持藍籌加密幣(如BTC、ETH),因為其多數用戶剛開始探索加密幣。

-

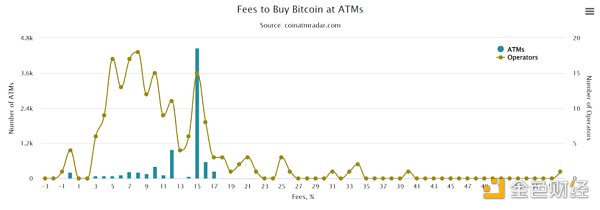

第四,加密幣ATM 需要收取超高的費率(5% 到20% 之間)用於支付較高的運營和維護費用,因為加密幣ATM 沒有傳統ATM 背後的大銀行來分攤成本。

加密幣ATM 的費率結構和其他出入金項目很類似,包括匯率費、ATM 加成、借記卡/ 信用卡的交換費。

圖表:只有22.2% 的加密幣ATM 支持法幣出金和提款服務;加密幣ATM 的費率大多在5% 到20% 之間

5. 加密幣借記卡

加密幣借記卡僅由中心化交易所提供給已開戶的用戶。作為背景信息補充,借記卡/ 信用卡的發行和運維包括兩方:

-

一方是藉記卡/ 信用卡發行商,負責託管用戶資金和處理用戶轉賬。在加密幣借記卡的語境下,中心化交易所是發行商。

-

第二是支付網絡提供商(如Visa),負責將大量用戶轉賬組成一批後通過銀行間通信系統協調進行銀行間批量轉賬。

用戶通過加密幣借記卡用加密幣向商家支付以法幣計價的商品和服務,因此加密幣借記卡只能作為法幣出金渠道。用戶向商家支付法幣時,中心化交易所首先把用戶在交易所的託管錢包裡的加密幣兌換成法幣,在此過程中收取費率或者賺取差價。之後的支付路徑和普通的借記卡一樣:大量用戶轉賬組成一批後從交易所的銀行帳號通過支付網絡提供商匯入收款人的銀行。因為中心化交易所負責轉移用戶資產,因此加密幣借記卡不需要額外的匯款許可牌照。加密幣借記卡的費率(1% 到4%)高於中心化交易所,因為用戶需要額外向支付網絡提供商支付交換費。需要注意的是,使用加密幣借記卡支付會產生資本利得稅。此外,因為加密幣借記卡和中心化交易所的賬戶綁定,用戶需要先在中心化交易所託管的錢包裡存入加密幣。

案例:通過FTX 借記卡,用戶可以用FTX 託管賬戶裡的加密幣支付法幣計價的商品和服務

6. 加密幣信用卡

加密幣信用卡由中心化交易所(如Gemini)或者第三方支付(如PayPal 旗下的Venmo)和支付網絡提供商共同發行,用法和普通信用卡相同,唯一的區別是加密幣信用卡允許用戶獲得加密幣返現。因為加密幣信用卡只能把法幣返現換成加密幣,因此只是一種法幣入金的渠道。加密幣信用卡發行商通過供應法幣入金流動性賺取差價或者隱含的用戶費率。加密幣返現會被存入信用卡發行商託管的錢包裡。

案例:Gemini 信用卡支持加密幣返現,其他功能和普通信用卡相同

7. 場外交易(OTC 櫃檯和P2P)

場外交易(over-the-counter 即OTC)法幣出入金項目讓買賣雙方直接交易並省去中間商,一共有兩種模式:

-

OTC 櫃檯,比如Kraken OTC

-

Peer-to-peer 即P2P, 比如Binance P2P

在OTC 櫃檯模式中,交易雙方分別為需要交易服務的客戶和作為對手方的OTC 櫃檯。下文將以自營資本櫃檯交易(principal desk trading)為例,講述OTC 櫃檯的交易流程。首先,通過身份驗證的客戶向OTC 櫃檯申請交易報價(交易額需至少10 萬至20 萬美金)。收到客戶資金後,OTC 櫃檯通過自動報價系統或者在線聊天室給客戶進行報價。如果客戶接受報價,OTC 櫃檯會在多個流動性供應商(包括做市商和其他OTC 櫃檯)以最好價格為客戶進行交易,並賺取優於客戶報價的部分作為利潤。因此,雖然OTC 櫃檯不收取額外費用,但交易費已經涵蓋在低於客戶報價的部分。幾乎所有主流的中心化交易所都有自己的OTC 櫃檯,主要服務機構客戶和大額交易的散戶。也有非交易所專做OTC 櫃檯的公司。 OTC 櫃檯模式的法幣出入金項目有三個主要優勢:

-

第一,消除交易滑點(slippage)。在流動性不足的交易所上進行大額交易會讓交易價格產生大幅波動並使交易者虧損:這一現像被稱為「滑點」。 OTC 櫃檯通過為大額交易提供固定報價避免這個問題,為客戶承擔風險,換取優於報價成交賺取利潤的可能性。

-

第二,更多流動性。 OTC 櫃檯可以在多個流動性平台上用最好的價格成交。

-

第三,隱私性。通過直接和OTC 櫃檯交易,客戶可以保護隱私並避免交易信息在公開訂單簿出現。

案例:Kraken 中心化交易所的OTC 櫃檯支持系統自動報價和在線聊天室報價

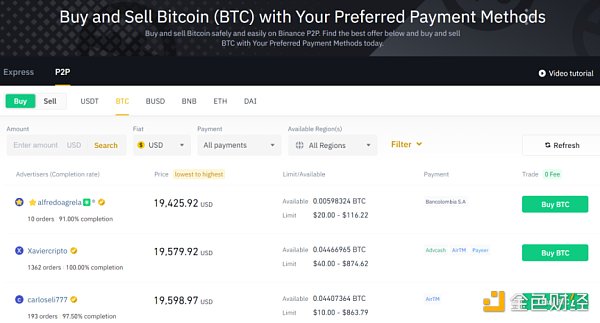

在P2P 模式中,買賣雙方直接進行法幣出入金交易,不需要作為對手方的OTC 櫃檯參與。最簡單的例子是朋友間互相轉賬法幣和加密幣的私下交易。一些平台(如Binance P2P)會通過提供第三方託管(escrow)消除信任成本來撮合買賣雙方交易,並收取很低的費率。賣方需要先把出售資產轉到第三方託管賬戶並自定義支付方式。買方接受訂單並通過賣方要求的方式支付。賣方在交易平台上確認收款後,平台會解鎖並轉移出售資產給買方。 P2P 模式的法幣出入金項目有三個主要優勢:

-

第一,支付方式特別多樣。買賣雙方通過交易平台的身份驗證後,可以自行定義任何支付方式。因為交易在平台下完成,因此支付方式不受平台支持種類的限制,允許當地的小眾支付方式甚至當面現金交易。

-

第二,低信任成本。 P2P 提供第三方託管並公開用戶的可信度分數(比如按時完成交易的百分比)。需要注意的是,對手方延遲或者取消訂單的風險依舊存在。

-

第三,隱私性。很多國家(如印度)的銀行禁止用戶進行加密幣交易從而避免未來潛在的政策風險。通過在P2P 平台上交易,用戶可以向銀行隱瞞轉賬的目的,由此避開銀行的限制。

案例:Binance P2P 通過第三方託管撮合交易,並支持用戶自定義支付方式

總結

本文首先闡述了區分出入金項目的主要因素,包括法律要求、商業模型和用戶體驗,然後梳理了七類出入金項目,包括中心化交易所、獨立出入金項目、出入金聚合器、加密幣ATM、加密幣借記卡、加密幣信用卡和場外交易。

法律要求方面,項目方需要在每個運營的地區取得匯款許可牌照。此牌照不是銀行牌照,因此在破產清算時,用戶資產不會受到政府保險的保護。

商業模型方面,法幣出入金項目通過賺取買賣流動性的差價和向用戶收取費率獲得利潤。

用戶體驗方面,如交易超過一定額度,用戶需要進行身份驗證。法比出入金的費率包括支付方式費、匯率費、分銷商加成和區塊鍊網絡費。

在七類出入金項目中,上游(如中心化交易所)因雄厚的法律和技術資源,可以支持最多的法幣和加密幣種類。它們收取最低的費用,擅長大量購買和分銷流動性。下游(如獨立出入金項目、出入金聚合器和加密幣ATM)因有限的法律和技術資源,支持更少的法幣和加密幣種類。它們收取更高的費用,擅長設計更好的用戶體驗和更低的用戶門檻。加密幣借記卡/ 信用卡通常作為中心化交易所託管資產的額外功能,實用性不高。場外交易出入金項目包括OTC 櫃檯模式(主要面向大額交易)和P2P 模式(平台提供第三方託管撮合買賣雙方)。