香港作為最重要的加密幣中心的地位開始逐漸下降,但現在,看起來有些奇怪的事情正在發生……

作者:Arthor Hayes

加密貨幣交易所的故事是以北亞為中心發展的,更具體說就是大中華區(包括周邊受儒家文化影響的東亞國家)。以下是加密貨幣交易所發展的簡易時間表。

在2010 年代初,Mt.Gox——一家日本的加密交易所——將加密幣交易推上了歷史的舞台。當我在2013 年第一次開始交易加密幣時,Mt.Gox 在全球加密交易量中佔有80% 以上的市場份額。當Mt.Gox 在2014 年初爆發時,大部分交易量的接力棒被移交給了中國在岸的三巨頭:Huobi(位於北京)、OkCoin(位於北京)和BTC China(位於上海)。而對於大中華區以外的市場參與者,中國離岸的Bitstamp(總部設在斯洛文尼亞)和Bitfinex(總部設在香港)處理了大部分基於美元的交易量。

加密貨幣交易的下一場大革命是由Bitfinex 率先發起的,據稱(至少在最初)他們使用Bitcoinica 的代碼建立了自己的平台,Bitcoinica 是一家位於新西蘭的交易所,由一位在新加坡度過其成長時期的中國創始人創辦。無論其代碼庫的來源如何,Bitfinex 通過成功普及法幣和加密幣的點對點借貸市場進行了創新。這第一次使交易者能夠從其他交易者那裡借錢來實現保證金交易。 Bitfinex 還允許用戶使用任何形式的抵押品來資助他們的交易。例如,如果你持有萊特幣,你可以做多比特幣對美元的保證金交易。在我以前做加密幣日間交易的時候,了解Bitfinex 未償還貸款的數額是預測價格走勢的一個關鍵變量。在2016 年Bitstamp——當時領先的非人民幣交易所——被黑了500 萬美元之後,這些創新讓Bitfinex 從Bitstamp 手中奪得了全球最大非人民幣交易所的桂冠。

當時,加密幣衍生品市場只佔更廣泛的加密幣交易市場的一小塊。第一個真正的衍生品交易所是ICBIT——由兩個居住在加勒比海的俄羅斯人創立。 ICBIT 發明了反向比特幣/美元的期貨合約。早在2013 年,當ICBIT 統治的時候,買現賣期套利的年收益率高達200%!

2014 年,796(總部設在廣州)、Huobi、OkCoin、BTC China 和BitMEX(始於香港)都使用ICBIT 的反向期貨合約結構推出了他們自己的期貨市場。 (技術上來說,796 使用的是quanto 風格的衍生品,但他們因為不了解quanto 合約的非線性特徵而崩潰了)。這些以中國為中心的交易所的最大創新是社會化的虧損系統,這使交易所避免了個人交易員破產的風險。由於比特幣和其他加密幣的波動性,這一功能是至關重要的。

然後,Bitfinex 通過與Tether 的關係,開始負責穩定幣市場的交易,加密幣交易所需要一種在不觸及銀行系統的情況下以美元進行交易。同樣,中國人也需要一種方法,在不涉及銀行的情況下向世界各地發送美元。 Bitfinex 是領先的交易所,與大中華區有很深的聯繫,它對USDT 的支持進一步增強了USDT 作為最大穩定幣的地位。

從那時起,衍生品交易量迅速增長,因為主要的中國在岸交易所主導了每日交易量。他們的主導地位是基於幾個因素。首先,大多數開採比特幣和生產採礦設備的公司都在中國大陸。這些公司是OG 鯨魚,他們有大量的比特幣池來進行投機和對沖。第二,全球所有現貨交易量的大部分都集中在中國。第三,沒有機構投資者,幾乎都是散戶。因此,產品的創建是為了吸引真正使用加密幣的人,而不是基金經理。

2016 年5 月,BitMEX 發明了永續合約(又稱”perps “或”the perp”)。 BitMEX 的崛起幾乎完全源於這一金融發明,到2020 年,所有主要的衍生品交易所都複製了這一產品設計並取得了巨大成功。迄今為止,它的累計交易量已達數万億美元,成為有史以來交易量最大的加密幣工具。

之後,Deribit——最初位於荷蘭,現在位於巴拿馬——開啟了加密幣期權交易市場。據我所知,這是唯一一個非亞洲地區的而對加密幣市場做出重大創新的交易所。

Binance(現在是大多數產品交易量最大的交易所)、FTX(開始於香港,現在在巴哈馬)和Bybit(開始於北京(此處有誤,應為上海),現在在新加坡/迪拜)是三個怪物平台,在最近幾年裡,它們採取了所有前輩的最佳產品和功能,並在此基礎上進行了改進,取得了成功。

我堅持認為,中心化的、基於美國的交易所完全沒有給加密幣市場帶來任何創新。雖然像Coinbase、Gemini、Kraken 等都很重要,交易量很大,而且市值很高,但它們並沒有為我們的市場貢獻任何”新”東西。他們只是美國散戶和機構投資者可以購買加密幣並進行託管的地方。

一些觀點

香港在歷史上一直是中國和西方的交匯處。作為中國的一個門戶,它的金融體係被允許更自由、更有實驗性。但因為一些原因,如今加密市場已經離開中國。三巨頭的結局如下:BTC China 變成了BTCC,被賣給了一家香港上市公司;Huobi 和OkCoin(成為OKEx,此後又改名為OKX)都進行了反向收購,各自在香港上市了一條業務線,隨後(表面上)停止了在中國大陸的所有業務。

香港作為最重要的加密幣中心的地位開始逐漸下降,但現在,看起來有些奇怪的事情正在發生……

出於某種原因,香港希望加密幣回歸。

你的第一反應可能是:那又怎樣?香港有近700 萬人口,你可能會認為這個數字太小了,不重要。但是,你必須記住,香港是中國與世界交流的紐帶。這是否預示著中國將重新佔據加密幣的主導地位?中國資本會通過香港進入全球加密幣市場嗎?

2013-2015 年的加密幣熊市在2015 年8 月中國對人民幣進行了一次令人震驚的貶值後結束。從那時到11 月,比特幣的價格翻了三倍,從200 美元漲到了600 美元。本文的其餘部分將論證香港對加密幣的友好預示著中國對加密幣市場的重新定位。這將是一個緩慢的過程,但正在萌芽。

香港=中國

作為加密幣投資者,我們關心香港滿足中國資本需求的能力。無論是在交易量還是資本流動方面,推動香港經濟發展的都是普通的中國富人。我將簡要分享幾張圖表,展示中國消費者和投資者的力量。我們關心中國的消費者——而不僅僅是中國的投資者——是因為我相信中國的投資者和消費者是一體的。

如果我們要對中國內地對香港經濟的影響形成一個看法,我們需要把注意力集中在較富裕的個人身上。香港政府統計處(Census and Statistics Department of Hong Kong)公佈的珠寶、手錶和鍾表的銷售情況就是一個很好的代表。只要到中國的公共汽車、火車和渡船的上下車點,就會看到大量的手錶和金店。

與2018 年至2019 年的總量相比,2020 年至2021 年的珠寶、手錶和鍾表銷售總量下降了54%。

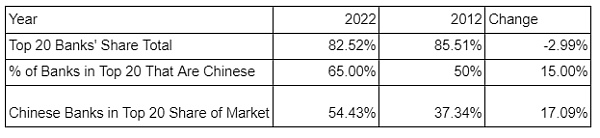

在資本市場上,衡量香港中國化的一個很好的標準是看一下股票IPO 承銷的排名表。

到2022 年為止,前四名由中國銀行佔據。在2012 年,前兩名由兩家歐洲銀行佔據。這意味著香港資本市場雖然對西方公司和資本開放,但大型中資銀行由中國政府直接或間接控制。

但現在,隨著香港正在重新考慮其對加密幣的立場,北京似乎可能允許其試驗區更多地跟隨西方。香港正開始向西方開放業務,為了證明這一點,讓我分享一個最近特別令人感動的例子。大約一個月前,香港政府突然允許香港體育場開始出售香港七人制橄欖球賽的門票,這是世界七人制橄欖球系列賽的首場比賽。這似乎意味著北京不願意放棄香港的亞洲最大國際金融中心地位。

根據《財富》雜誌報導,香港正在全面修訂簽證規則,以吸引外國人才,其主要競爭對手是新加坡。行政長官李顯龍在他的首份施政報告中說,香港將向去年收入至少250 萬港元(318,480 美元)的高收入者以及排名靠前的大學的畢業生髮放兩年的簽證。該市還將暫停目前技術人才計劃的年度配額,並將非本地畢業生的逗滯留期限從一年延長到兩年。這些舉措旨在阻止人才從香港流失。

此外,最近的媒體報導表明,香港證券及期貨事務監察委員會(SFC)準備在不久的將來允許零售投資人直接購買和出售加密幣。大陸資本可以通過零售業務南下,而建立這項服務所需的人才現在可以很容易地獲得就業簽證。

也許你會擔心北京明天會不會改變意見,取消所有這些積極的加密幣政策。但我堅信,這一次是真的。我將概述為什麼我認為允許香港進行加密幣交易解決了中國的一個關鍵的問題,這將使中國很難再次退縮。

中國的美元問題

為了幫助解釋中國的美元問題,我將從保羅沃爾克(Paul A. Volcker)和行天豐雄(Toyoo Gyohten)的一本題為”改變財富” 的書中引用幾句話,從美國和日本的角度來看待1950 年代到1990 年的金融事件。

這裡行天豐雄(第160-161頁)討論了國際收支不平衡是多麼困難,日本在20 世紀80 年代對美國和歐洲有大量盈餘。自2001 年以來,中國發現自己處於類似的位置,只是它的失衡更加怪異。

這一時期的一個重要教訓,特別是對日本來說,就是在浮動匯率制度下,當局不能僅僅通過對潛在的市場趨勢進行干預來調節匯率。這個教訓讓我們付出了數十億的代價來學習。我們還了解到,匯率的變化本身不會對大多數國家的國際收支產生迅速的影響。這一點從日本和美國經濟的表現中當然很明顯。

中國也有一個美元問題。這個問題是,它每個月向世界順差數十億美元。中國必須通過購買商品或金融資產來回收其在國際上賺取的美元。這導致他們成為僅次於日本的第二大國債外國持有者。

中國持有的美國國債

不過,這些美元並不真正屬於他們,他們只是從以美國為首的西方金融體系中租用。知名經濟學家、中國人民銀行前顧問余永定在最近與日經亞洲就美國最近凍結外國美元資產的談話中實際上直接承認了這種擔憂。

“我們從未料到,美國有一天會凍結一個國家的外匯儲備。而這一行動從根本上破壞了國家在國際貨幣體系中的可信度。現在的問題是,如果美國不再按規則辦事,中國能做什麼來保證其外國資產的安全?我們還沒有答案,但我們必須認真思考。”

中國顯然知道它持有太多的美國債務,但今年他們對此做了什麼?

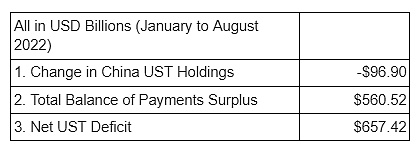

美國財政部每月都會公佈一個數據集,詳細說明外國的持股情況。這張表是中國持有量今年以來下降的數量。

當你有一個大的、難以解決的問題時,第一步是不要讓問題變得更糟。中國已經清楚地意識到,它不應該通過將到期的國債或票據付款再投資,或將國際貿易收入回收到國債中,從而使自己陷入更深的困境。中國今年本應額外購買價值近7000 億美元的國債,但他們卻沒有。

那麼要買什麼?

中國有大量的美元在國際上游盪。隨著國債的退出,問題來了,他們該如何處理這些資本?

北京似乎不願意做的一件事是,通過讓中國家庭在GDP 中佔有更大份額來糾正這種不平衡。截至2022 年9 月,中國的消費僅佔中國GDP 的41.3%。作為第二大經濟體,這是非常、非常低的。作為對比,美國的消費佔GDP 的比例徘徊在60% 至70% 左右。

北京必須用美元買資產,為此,比特幣和加密幣可以解決中國的部分問題。人們將比特幣等同於逃避資本控制,但由於中國已經有一卡車的美元在中國之外(從而在其自身的資本控制之外),在中國之外持有加密幣應該不會有多大危險。根據這一邏輯,中國應該沒有問題,允許用其實體在中國境外持有的美元購買加密貨幣。這將有幾個好處。

1. 減少美元多頭

比特幣不受任何國家的控制,使其成為比美國國債更好的金融資產,可以將多餘的美元回收。當然,這是假設買方的主要關切是避免他們的資本被任意沒收。 (如果這不是買家的主要關注點,那麼國債實際上是更好的選擇,比特幣不提供收益率,而且與美國國債相比極不穩定)。

中國可以保持相當嚴格的人民幣資本控制,這樣它的比特幣購買就不會侵蝕其內部金融穩定。為了說明這一點,讓我們走過一個理論交易。

一個中國人到香港賣出人民幣,買入美元,再賣出美元,買入BTC。如果大規模這樣做,這將迅速削弱人民幣,因為每個人都在賣出人民幣,而另一方沒有足夠的買家來穩定其價值。這不是中國政府想要的。為了消除這些流動,中國人民銀行需要採取相反的立場,它在中國境外有美元可以這樣做:中國人民銀行直接買入人民幣,賣出美元。

為什麼中國以前不能這樣做?因為只有當中國人民銀行滿足於其美元多頭頭寸隨著時間的推移而減少時,它才會發揮作用。如果中國人民銀行希望保持相同的美元多頭水平,同時允許資本流出(即,如果它允許購買比特幣,但不利於拿出美元購買人民幣並抵消隨之而來的資本外流),那麼在其他條件相同的情況下,人民幣兌美元會走弱。

但是,考慮到中國仍然持有價值近1 萬億美元的國債,並繼續向世界出口創紀錄的商品,它有足夠多的美元,應該可以逐漸減少其美元餘額,用它來購買人民幣對中國的內部金融體系沒有影響。

2. 振興香港

不管是好是壞,中國能有今天,是因為它擁抱技術,而中國政府也知道這一點。

因此,如果政府認為加密幣和它所預示的技術革命有價值,那麼在鄰近地區擁有一個充滿活力的加密幣生態系統是一個合理的政策。北京永遠不允許加密幣的某些方面可能對其政治模式造成社會不穩定。香港可以作為一個安全的空間,讓北京對加密幣市場進行試驗。

加密幣生態系統是一個高薪行業,它吸引了最好的工程師和金融服務專業人士。許多問題的一些最具創新性的解決方案將來自我們的行業。如果你是一個考慮到長期發展的政府,你希望人才和創新來自你的邊界,而不是其他地方。目前中國和美國之間正在進行的半導體貿易戰證明,如果不培養關鍵技術的本土版本,你就會被卡脖子。

新技術總是需要深入的資本市場,這就是為什麼美國科技公司如此具有優勢。政府資助的基礎研究催生了許多企業家,他們能夠從一個深入而復雜的風險投資家和股權投資者網絡中籌集資金。

香港可以成為加密幣的中心,它在過去就是這樣。一個由交易所、DAO 和風險基金組成的充滿活力的生態系統將為世界上最好的工程師提供一個蓬勃發展的地方。儘管我們是一個互聯網連接的社會,但我們實際希望在行動的地方。這就是城市之所以成為城市的原因。矽谷仍然作為一個生活和工作的地方而存在,儘管所有的工作都可以通過視頻會議遠程完成。這肯定會便宜得多,但現實是,人類希望靠近他們行業中的其他人類。

作為一個在整個大學後的成年生活中都把香港稱為家的人,我也有偏見。我想看到這座城市做得很好。我想為香港的大學的畢業生提供機會。我本人是香港科技大學的交換生。我希望香港重新成為加密朝聖的一站。

中國並沒有離開加密幣,它只是一直處於休眠狀態。目前的全球地緣政治局勢將迫使中國對其美元有所作為。我相信,將香港重新定位為一個支持加密幣的地方,是北京戰略中的一個支柱,以不破壞其內部金融體系穩定的方式減少其地位。如果這些資金流以我想像的方式真正實現,它們將成為下一個牛市的強大支撐支柱。想像一下,一個由每個主要央行參與收益率曲線控制和中國散戶在香港購買比特幣支持的牛市。

本文刪節較多,建議閱讀原文,鏈接:

https://entrepreneurshandbook.co/comeback-fda90ba90677

展開全文打開碳鏈價值APP 查看更多精彩資訊