在過去幾年中,去中心化金融領域取得了巨大的增長。投資者樂於將資金投入該領域,以利用遠高於傳統金融領域的收益率。

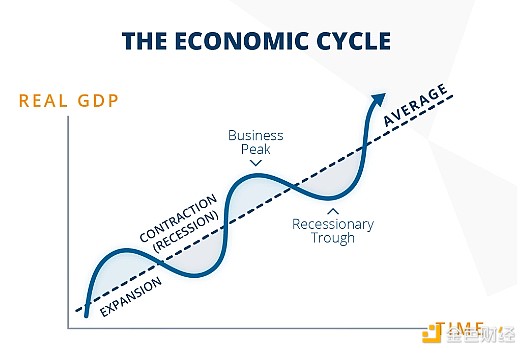

與大多數風險資產一樣,加密貨幣在利率低且資本充足時表現最佳。歷史上較低的傳統利率和美聯儲的印鈔在許多方面使加密貨幣受益。

然而,隨著我們邁向2023 年,這種說法正在發生變化。我們很快就會看到DeFi 對現在有其他可接受的替代方案來產生某種安全和穩定收益的投資者來說有多粘人。

隨著美聯儲上周連續第四次上漲0.75%,利率處於2008 年以來的最高水平,當時沒有加密貨幣和DeFi,預計利率將繼續上漲到明年。

隨著傳統貸款變得昂貴,資金將更難獲得。更重要的是,隨著美國國債收益率升至4% 以上,投資者現在有了一個安全穩定的DeFi 替代方案來產生穩定的收益率。

借錢更貴。國債更具吸引力。

借錢更貴。國債更具吸引力。

(圖片來自美聯儲)

隨著加密貨幣空間變得更加成熟和穩定,我們已經看到DeFi 貸款利率趨於溫和。雖然較低的利率並不理想,但該領域歡迎更多的穩定性。然而,這些較低的利率不再與美國國債競爭,與美國國債的安全性相比,DeFi 借貸被認為風險更大。

幸運的是,在這次上漲週期中,加密貨幣市場一直保持平靜,儘管我們在過去一周看到美聯儲最近一次上漲後出現回調。

雖然銀行儲蓄賬戶的利率仍然低得可憐,但主要加密貨幣借貸參與者的利率平均低於美國國債的利率。甚至三個月的國庫券的收益率也比以太坊和其他加密貨幣資產好。

從我們的DeFi 利率頁面。更高的利率即將到來

從我們的DeFi 利率頁面。更高的利率即將到來

美聯儲主席杰羅姆鮑威爾已經明確表示未來幾個月將進一步上漲。美聯儲正在提高利率以抑制美國的通脹,該通脹一直處於1980 年以來的最高水平。

芝加哥商品交易所的FedWatch 工具計算市場參與者對未來聯邦基金利率的預期。通常,它可以在短期內相當準確:

FedWatch 預測。 (圖片來自芝商所)

FedWatch 預測。 (圖片來自芝商所)

如你所見,市場認為到2023 年6 月,利率至少有很小的機會升至6%。

請注意,這是聯邦基金利率或美聯儲在向銀行貸款時使用的利率。實際利率(即銀行貸款和國債收益率)將略高於聯邦基金利率。

如果聯邦基金利率達到6%,短期國庫券的收益率可能會達到6.25% 或略高。這將如何影響DeFi 市場?

高利率對去中心化金融意味著什麼

常識告訴我們,投資者應該以最低的風險尋求最高的收益。

考慮到美國國債被認為是最無風險的投資之一,看到DeFi 平台吸引任何類型的資本是令人驚訝的。然而,數據顯示所有DeFi 平台仍持有523 億美元的總價值鎖定(TVL),儘管仔細檢查顯示這個數字一直在下跌。

最大跌幅出現在2022 年5 月首次大幅上漲之後。雖然情況有所趨於平穩,但我們可以看到,自美聯儲最近一次上漲以來的過去7 天裡,前十大DeFi 平台中的大多數都出現了TVL 下跌更遠。隨著傳統利率和DeFi 利率進一步分化,我們應該會看到更多資金逃離DeFi 市場。

總TVL(這是多餘的)。圖片來自Defi Llama

總TVL(這是多餘的)。圖片來自Defi Llama

還值得注意的是,DeFi 平台的TVL 下跌導致流通穩定幣的下跌,這些穩定幣通常用於DeFi 借貸平台。

例如,USDC 的流通供應量已從2022 年6 月的539 億美元降至2022 年11 月的425 億美元。這可能是由於利率上漲,因為前三大DeFi 平台的USDC 收益率遠低於2% .

DeFi 與TradFi

有人提出,DeFi 的一個節省因素是難以將資金從DeFi 平台轉移回傳統金融。現在的問題是,持續的上漲是否會使穩定幣的資金流失到對DeFi 生態系統產生有意義影響的程度。

即使我們看到了影響,也可能並不意味著DeFi 的消亡。這僅僅意味著利率需要根據宏觀環境進行調整,並且在DeFi 領域將看到更少的借貸。但是,無論傳統利率和DeFi 利率如何,DeFi 的基本價值都將保持不變。

理論上,借貸平台的借貸利率會隨著穩定幣流通量的下跌而自然上漲。這種增加的利率是一種供需情況,反映了與美元掛鉤的資產的可用性降低。此外,隨著傳統金融和去中心化金融之間的摩擦減少,由於交易者能夠更輕鬆地套利傳統和DeFi 產品之間的利率差異,利率可能會合併。

潛在趨勢

雖然在傳統市場和去中心化市場之間的摩擦減弱之前,穩定幣貸款可能會下跌,但我們可能會看到貸款轉向以太坊。

隨著鏈的代幣經濟學轉向更加通縮的立場以及對ETH 的需求增加,向股權證明的轉變已經看到ETH 貸款利率增加。

圖片來自梅薩里

圖片來自梅薩里

儘管貸款利率較低,但另一個可能增加對DeFi 領域興趣的潛在趨勢是固定利率貸款。

到目前為止,DeFi 只看到了可變速率協議,因為它們更容易實現。添加固定利率協議可能會為DeFi 吸引更多資金,因為企業通常希望鎖定固定利率以幫助他們可靠地預測費用和現金流。

理論上,固定利率協議的加入將有助於DeFi 與傳統金融建立更多的聯繫,從而降低兩個系統之間的摩擦。

投資者外賣

隨著傳統利率繼續上漲,我們預計DeFi 的機構興趣會減少。

DeFi 借貸早期令人瞠目結舌的利率已基本消失,而在它們仍然存在的地方,卻遭到了很多質疑。

較高的傳統收益率將使DeFi 越來越難以吸引機構資金,因為這些大型基金和投資者現在能夠在高流動性債券市場獲得更好、幾乎無風險的利率。

儘管如此,純收益並不是DeFi 的真正吸引力。相反,它們是DeFi 承諾的創新,將見證該領域的持續增長。

去中心化金融產品顯然有市場,我們仍處於探索如何最好地使用DeFi 的早期階段。增加對DeFi 的興趣的不一定是過去的高收益,而是區塊鏈技術所承諾的創新和自由。

資訊來源:由0x資訊編譯自BITCOINMARKETJOURNA。版權歸原作者所有,未經許可,不得轉載