撰文:0xLaughing,Cookie,律動BlockBeats

前有加密熊市悄然而至,後有Luna 暴雷大廈崩塌,現在全球第二大的FTX 交易所短短幾天就從行業翹楚變跌落神壇,每個消息都不斷挑動著加密市場的神經,NFT 市場也不例外,但是現在一家獨大的Yuga Labs 似乎也坐不住了。

自從5 月初的「猴子地」發售結束後,Yuga Labs 旗下的BAYC 似乎一直在走下坡路。根據NFTGO 數據顯示,BAYC 市值已從4 月末的42.98 億美元跌至14.35 億,跌幅高達66.6%,地板價也從145ETH 的最高點一路下跌,在幾個小時前一度跌至48.5ETH,近7 日跌幅高達28%。

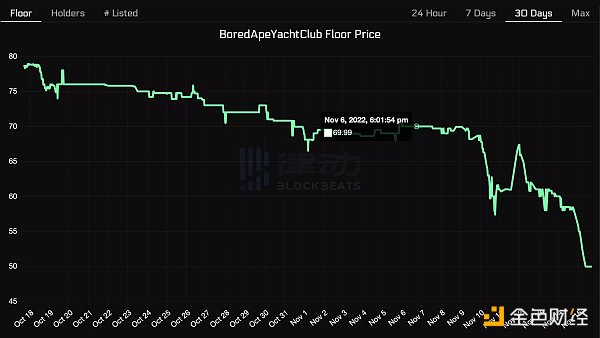

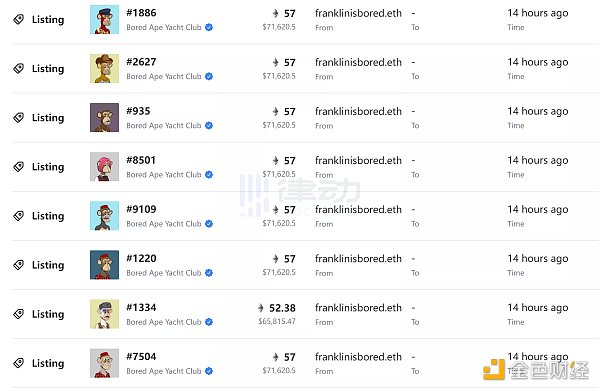

BAYC 的地板價和掛單數

BAYC 作為龍頭NFT,一直處於高價(即使現在以52ETH 的地板價計算也值6.6 萬美元),身處加密熊市,幾乎所有的NFT 都有著不同程度的下跌,BAYC 的持有者們想售出套現,於是造成了地板價的下跌,這是一個很合理的解釋。

但是最近這24 小時的交易數據卻並不尋常:地板價跌破50ETH(從上面地板價的K 線圖可以看到顯著下降),24 小時跌幅達8.55%,交易量激增超過了2700ETH。

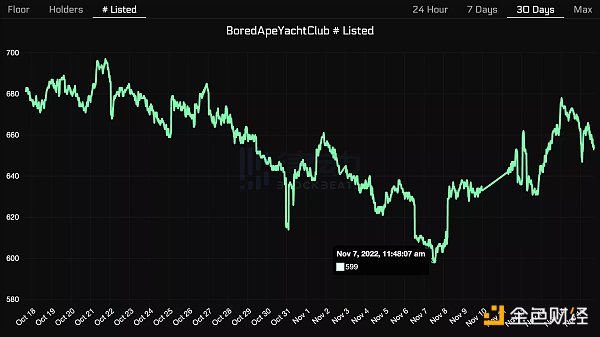

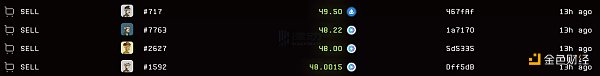

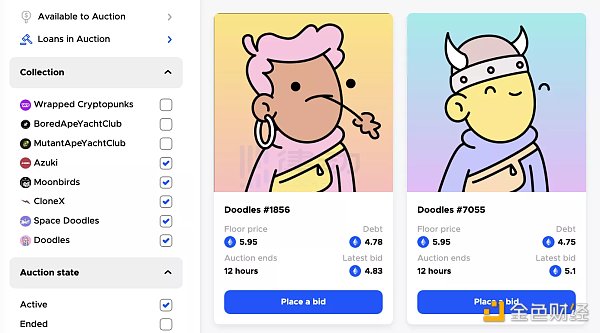

正在BendDAO 中清算拍賣的BAYC 們

由於地板價的下跌,導致了NFT 借貸平台BendDAO 中抵押的BAYC 直接觸發清算拍賣程序,還有大量BAYC 處於觸發清算拍賣的邊緣。

(關於BendDAO 的借貸和清算拍賣機制介紹可以參考今年4 月的文章《用1 個BAYC 領2 個空投?詳解「NFT 銀行」BendDAO》,目前相關數值可能稍有更新)

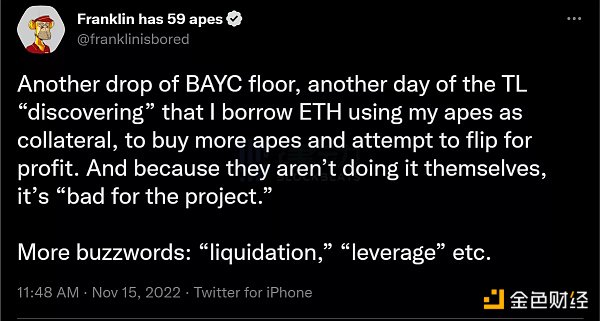

這時發現了有人「操控」地板價來引發BendDAO 觸發拍賣清算,更令人意外的是,這個幕後的「大空頭」是BAYC 的第7 大持倉者Franklin。時值FTX 崩盤,聊聊這起「砸盤套利」事件和Yuga Labs 背後的FUD 和真相。

猴子大戶Franklin 是「砸盤套利」還是「清倉甩賣」?

先說結論:沒有「清倉甩賣」,而是「砸盤套利」。

Franklin 執行這套策略已經很久了,即使BAYC 的行情不好下跌時,他也能獲得十分可觀的收益。無需過度FUD,因為致命的點不是「下跌」而是「沒有承接」,而目前看無論是BAYC 的成交還是BendDAO 的清算拍賣出價都沒有出現明顯的停滯。

他如何實行「砸盤套利」策略的?

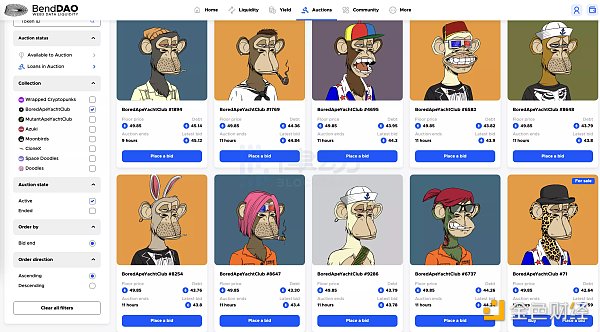

部分被franklin 掛出的BAYC

Franklin 是一個猴子大戶,在今天之前他持有58 個BAYC,為第7 大持倉人,充盈的NFT 持有量給了他實施這套策略的空間。

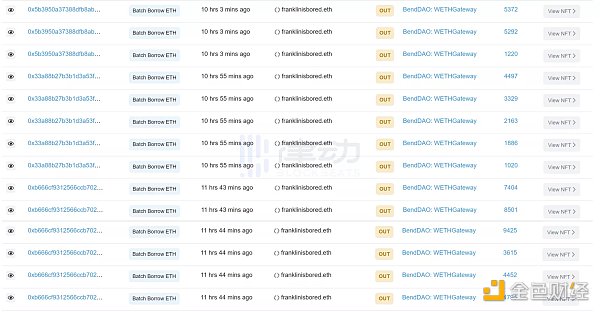

首先,Franklin 以地板價附近的價格掛出了一堆BAYC,然後又接了幾個較低的Offer 實打實地賣掉了幾個。在最近風聲鶴唳的情況下,這波操作看起來就像是「清倉甩賣」,掛單激增引發了其他持有者的恐慌,於是出現了比他掛單更低的價格,進一步推低了地板價。當BendDAO 的預言機餵價後,低地板價觸發了BendDAO 的清算。

實際他只通過接低價Offer 出售了4 個BAYC,14 個BAYC 被用於抵押貸款

然後,他又把自己的14 個BAYC 放到了BendDAO 進行抵押貸款。拿著這筆貸款以及賣掉上面4 個BAYC 得到的ETH,他在43.8 – 44.3 ETH 的價格區間對BendDAO 上7 個正拍賣清算的BAYC 進行了競標。

接下去,有三種情形都能讓他滿意:

• 借方在拍賣清算開始後的24 小時內償清一半以上的債務,這時候作為第一個出價競標的人,就能獲得借方支付的價值為債務總額5% 的獎勵金。 (以45E 債務計算,獎勵金為2.25E)

• 借方不償清債務,Franklin 贏得拍賣,順利完成低吸高拋。 (即44E 拍賣成功,再去二級市場以地板價50E 賣出)

• 借方不償清債務,Franklin 沒有贏得拍賣,可以收手或者繼續砸盤地板價直至完成第2 種情形。

風險點:

如果在他以44E 拍賣成功時,地板價已經跌到了低於44E,則會產生虧損,但這種情況概率較低。

核心是「猴本位」做多

本質上Franklin 的這套策略是短期看空但「猴本位」做多,他認為自己接的那4 個低價Offer 售出不虧,不僅能在BendDAO 上拿到「第一競標獎勵」,還可以參與清算拍賣完成低拋高吸。但是如果BAYC 的地板價沒有辦法反彈回去,他的這個策略就不奏效了。

會引發BAYC 的「連環清算」嗎?

短期來看,不會引發BAYC 的「連環清算」

在DeFi 中,往往是由利空消息引起了以比特幣、以太坊等主流數字資產價格下跌,導致一部分DeFi 生態中抵押資產資不抵債被清算。而清算拋售過程,引發主流數字資產進一步下跌,這也令更多資產因資不抵債被清算,如此往復導致數字資產被「連環清算」,價格進入了「死亡螺旋」。

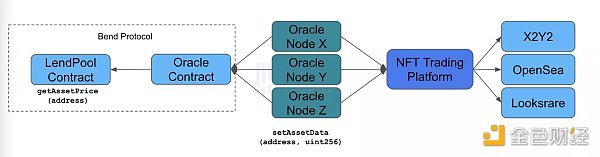

而NFT 借貸市場在被清算時與DeFi 市場是不同的,這裡主要是由於BendDAO 的預言機餵價來源。

BendDAO 的預言機餵價是鏈下節點從OpenSea、Looksrare、X2Y2 獲得的地板價數據,而正在拍賣清算的NFT 並不是掛單到OpenSea 等NFT 交易平台出售,因此也就不會拉低這些二級市場的地板價後把價格數據餵給預言機,造成平台內部的抵押的NFT 被進一步清算。也就是說,BendDAO 清算拍賣的成交價格並不會餵給自己。

長期來看,如果清算拍賣沒有及時完成,則可能會對後市產生影響

Luna 暴雷影響深遠,FTX 崩盤餘波未平,同時NFT 市場處於寒冬,與上次BendDAO 的擠兌事件不同,現在的「第一競標獎勵」有助於消化清算拍賣,也就是說不愁沒人來買,但是當大量BAYC 在BendDAO 上觸發清算拍賣並以低於二級市場地板價的價格成交,反復以相同的策略來「砸盤套利」,可能會造成地板價的進一步下跌,觸發更多清算拍賣。

更差的情況,如果地板價快速跌到了借款人的債務額以下,沒有了套利空間可能會使得BAYC 們一直處於無人贖回或拍賣的狀態,長期來看BendDAO 可能會形成一個類似於OpenSea 等NFT 交易平台的掛單牆,降低了其他NFT 交易平台的流動性,造成二級市場的地板價進一步下跌,進入惡性循環。

BendDAO 這次還會像上次一樣出現擠兌事件嗎?

也是先說結論:大概率不會。

從《BendDAO 資不抵債,NFT 終於也要迎來次貸危機了嗎? 》參考8 月時BendDAO 的嚴重擠兌事件,當時NFT 市場遇冷,NFT 的地板價持續下跌,這造成了後續可能會出現更多的NFT 出發清算拍賣流程,對市場信心不足或恐慌的貸款人選擇將大量ETH 流動性撤出BendDAO 的借貸池。

與此同時,很多NFT 的地板價已經快速跌穿其債務價格,受到拍賣規則的限制(要求出價必須高於地板價95% 且必須高於債務價格),大部分處於清算拍賣的NFT 要么無法出價要么無利可圖,失去套利動力的清算人選擇持幣觀望,這導致了大量NFT 沒有人參與拍賣,進一步加劇了流動性擠兌。

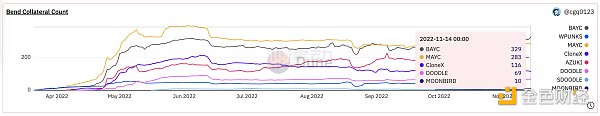

BendDAO 中抵押的藍籌NFT 總覽(圖源:Dune@cgq0123)

BendDAO 裡質押的其他藍籌也不少,但目前只有2 個Doodles 在被清算拍賣

在當時,是整個NFT 市場表現差造成地板價下跌,導致了NFT 交易者的信心不足;危機伊始的少量壞賬問題未能及時解決,造成了後來借貸池流動性提供者的恐慌踩踏。

截止發文,根據Dune 數據,BendDAO 的借貸池中還有31,422 枚ETH,儲備狀態良好

而這次,僅僅是BAYC 出現了較為嚴重的清算拍賣現象,而且在那次事件後,BendDAO 從機制上做了改良,對清算閾值、拍賣週期、投標限制、基礎利率等做出調整,同時對UI 界面中可能引發誤會和恐慌的顯示頁面做出改進,現在「砸盤套利」的關鍵點之一「第一競標獎勵」也是改良的措施之一。

總結:上次發生擠兌是市場和BendDAO 機制共同造成的「天災人禍」,而這次BAYC 大規模清算拍賣似乎只是因為「大空頭」Franklin 想要「砸盤套利」而導致的,「一夫當關萬夫清算」,其他藍籌NFT 表現良好沒有短時間大幅下跌,BendDAO 儲備狀態良好,因而不會出現像上次一樣嚴重的擠兌事件。

除了BAYC 以外,還有5 個MAYC 也處於清算拍賣狀態,大量MAYC 處於觸發清算邊緣。問題又來了,昔日獨占鰲頭的手裡兩大旗艦項目清算拍賣的背後,他們的持有者們為什麼如此恐慌,Yuga Labs 是不是出現了什麼問題?

FUD 時刻:Yuga Labs 的金庫到底是否在FTX 上?

FTX 崩盤,恐慌也在向著那些與FTX 密切相關的項目們蔓延,NFT 龍頭Yuga Labs 首當其衝。

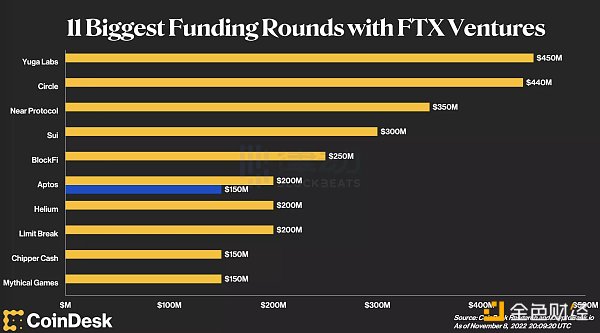

11 月8 日,CoinDesk 總結公佈了FTX Ventures 最大的幾個投資項目和融資金額,排在首位的便是Yuga Labs。據報導,在今年3 月Yuga Labs 以40 億美元估值完成4.5 億美元融資,a16z 領投,FTX、Animoca Brands 等參投。

巨額融資可見其關係密切,那麼Yuga Labs 融到的錢放在了FTX 上嗎?

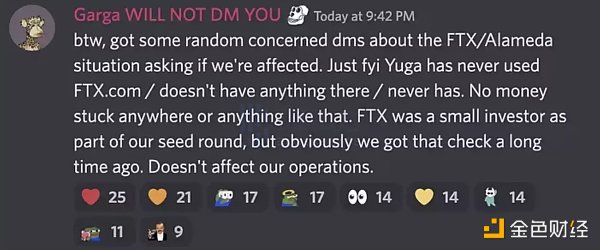

18000 ETH 的版稅進了FTX

面對質疑,Yuga Labs 的聯合創始人Garga 11 月11 日在Discord 中發言表示,整個加密市場都在關注FTX 和SBF 所引發的嚴重後果,但Yuga Labs 在FTX 上沒有任何資金。他寫道:「順便說一句,市場上有些人詢問我們是否受到FTX/Alameda 事件的影響,Yuga Labs 從來沒有使用過FTX. com,在上面也沒有任何資金和資產。雖然FTX 是Yuga Labs 種子輪融資的一個小投資者,但很明顯,我們很早以前就收到了他們的支票,這不會影響我們的運營。」

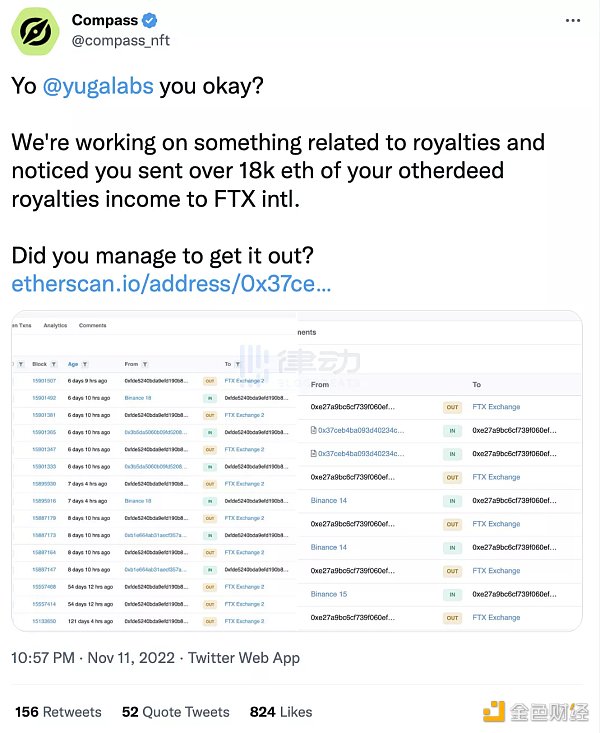

僅僅一個小時後,NFT 分析平台Compass「發難」:公佈了Yuga Labs 版稅收入的地址交互記錄,發現有超過18000 ETH 發送到了FTX,有57,473 個$APE 也發送到了FTX。

顯然,Garga 的「安全聲明」似乎說了謊,無法讓人信服。

11 月12 日,Yuga Labs 另一位聯合創始人Wylie Aronow 在個人Twitter 再次聲明:「FTX 的事件沒有影響到我們。儘管可能我們的一些合作夥伴使用過,但我們從未使用過。我們在FTX 上有一些資金,但我們在本週早些時候已經將其移出。」與此同時,Wylie Aronow 公佈了取款鏈上記錄,發現確實在11 月9 日將19,666 枚ETH 從FTX.US (在etherscan 上顯示為blockfolio) 轉移到了Coinbase。

Wylie Aronow 的意思是OpenSea 將版稅發送到了FTX 錢包,而不是Yuga Labs 官方所為。另外他還似乎嘲諷了那些FUD 的人為「精神錯亂」和「業餘的etherscan 偵探」。

CT 不認賬,這才幾個錢,大頭去哪了?

只是「打字證清白」似乎無法服眾

事實上,即使Wylie Aronow 公佈的這近2 萬枚ETH 轉賬記錄是真實的,它的價值也只有2000 多萬美金,與此前融資的4.5 億美元相差甚遠。相比較整個國庫而言,它只是九牛一毛,那麼大部分資金去哪裡了?

Wylie Aronow 說:「其他的都在銀行賬戶和買成了美債。感謝關心我們的朋友,我們很好。」

「etherscan 偵探」們無法給出證據,Yuga Labs 也只是「打字證清白」,相較於CEX 們都在湊錢做默克爾樹證明儲備金充足,Yuga Labs 的聲明似乎缺少了說服力。

真相到底是什麼?

昨天晚上Yuga Labs 宣布收購WENEW Labs 及其旗艦NFT 系列10KTF

更激進的「謠言」認為在這個時間點Yuga Labs 公佈收購了10KTF 的消息似乎也是在「逞強」:看,我們還有錢收購,快停下你們的FUD 吧。

如果Yuga Labs 真的在「FTX 暴雷」中損失了大部分資金,那BAYC 的持有者們的恐慌似乎就可以理解了,畢竟沒有資金支持,即使是龍頭可能也活不過加密寒冬。

人心惶惶之時,有的嘲諷「像信任FTX 一樣信任Yuga」,有人「君子不立危牆之下」,真相是什麼呢?時間會給出答案。