SBF的謊言應該會推動行業對智能合約的信任。

文:Donovan Choy

編譯:Zion

責編:karen

來源:Bankless

“FTX的失敗證明了去中心化金融的失敗。”過去一周,在FTX和Alameda令人震驚的內爆事件中,各種各樣的Web3懷疑者不斷重複這句話。

美國白宮重申,FTX是“確實需要對加密貨幣進行審慎監管”的原因。在一條推文中,參議員伊麗莎白·沃倫(Elizabeth Warren)將加密行業概括為“煙霧和鏡子”之一,認為應該推動美國證券交易委員會追求“更積極的執法”。

不僅僅是政治人士。作為忠實的追隨者,反對DeFi的比特幣支持者正抓住FTX的暴雷事件,宣揚他們的“為什麼比特幣只有好處”的論調。

但必須對遵循TradFi規則的加密參與者和遵循DeFi規則的加密參與者進行區分。

FTX不是DeFi

要說FTX的災難真的有代表什麼失敗的話,那就是代表著DeFi一直在努力取代的中心化金融機制的失敗。

想想FTX災難的麻煩根源最終從何而來——FTX將客戶的存款貸出,而不是將其作為可贖回的1:1存款持有。更糟糕的是,他們持有不成比例的大量非流動性FTT代幣作為抵押品,而不是穩定幣等更安全的資產,使其資產負債表過度槓桿化。簡而言之,FTX試圖在不應該扮演的地方扮演銀行的角色,而且它扮演得很糟糕。

上述兩種情況對於DeFi交易所或銀行來說都是不可能的。

DeFi是自我監管的

看看DeFi最大的交易平台:Uniswap。

Uniswap用戶永遠不會因為Uniswap交易客戶存款而失眠,原因很簡單,一開始就沒有任何個人“存款”。與FTX不同的是,用戶只需在數百個無許可的流動性池中執行交易。而在FTX中,用戶在匹配訂單簿上執行交易前需要先存款。

這些池子裡的資金是由流動性提供者/流動性礦工提供的,他們同樣不會擔心Uniswap交易他們的存款。這些流動性池是由不更改的智能合約邏輯管理的,這使得Uniswap不可能對他們的資金做任何事情。

Uniswap不能把你的資金借給他們的朋友,也不能利用這些資金進行個人交易。他們的雙手被自己制定的規則束縛著。

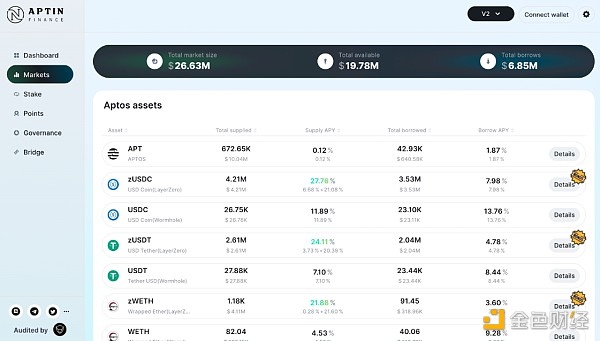

任何像Aave或Compound這樣的貸款/借款DeFi平台也是如此。如果你在Aave上貸款,你首先需要以安全的貸款-價值比率存入資本。如果你支持貸款的抵押品的價值低於預設的閾值,Aave會自動清算你的貸款-不允許爭論,不允許問任何問題。這與FTX向其姊妹對沖基金Alameda發放的一系列不良貸款形成了鮮明對比,這些貸款隨後被用作在其他地方貸款的抵押品。這與我們已經目睹的Celsius和三箭資本的傳奇故事相似。

最具競爭力、經過市場檢驗的DeFi協議充滿了這些自治規則,旨在避免類似FTX目前所發生的情況。

如果不懼說服力的話,看一下另一個例子。在慘敗之前,Alameda Research持有2000萬MIM (Abracadabra的穩定幣)的未償還貸款,抵押品為500萬FTX的交易代幣FTT。儘管如此,在市場動蕩的情況下,這筆債務在11月9日被完全償還了。

他們為什麼尊要兌現這一點? Alameda不是出於好心才償還貸款的。他們之所以支付這筆錢,是因為在EVM的世界裡沒有破產法第11章。如果Alameda違約,他們的FTT抵押品將立即被清算,並由清算人以當時約17美元的價格出售。

償還貸款並重新獲得FTT符合他們自身的最佳利益。

簡而言之,DeFi成功了。

那麼DeFi世界的穩定幣部分呢?對穩定幣能否真正發揮作用的檢驗是它與美元的掛鉤,這在市場波動時可能會受到壓力。然而,Maker的DAI在上週的考驗中運行良好。

甚至MIM穩定幣也是如此,35%由FTT抵押,結果也很好。在11月9日短暫貶值至0.974美元後,MIM重新恢復了其掛鉤價值。

DeFi在社會層上失敗了

因此,當加密貨幣懷疑論者將“失敗”的罪名推到DeFi時,人們可能會理所當然地問——在什麼意義上這是真的?

DeFi交易所和借貸協議是否按預期運作?是的,他們做到了。去中心化的穩定幣脫鉤並崩盤了嗎?不,他們沒有。

最終,加密貨幣懷疑論者似乎沒有明白這一點。不過,在某種意義上,DeFi也許失敗了。

DeFi的失敗是因為它的社區變得自滿。我們很久以前就該做儲備證明了。 DeFi失敗是因為我們沒有預料到SBF的意圖。我們本應該更加懷疑。 DeFi的失敗是因為我們為了方便而接受了中心化的中介機構。自我託管是困難的,但對FTX的信任讓該行業太多人遭受損失。

錯不在於DeFi系統本身,而在於加密社區在去中心化金融的價值上妥協得太多、太頻繁。