原文:《Crypto Insurance: A Blue Ocean》by Sox,Web3.com Ventures

翻譯:李科

目前,加密保險行業只提供鏈上資產安全風險的承保。對於治理攻擊等新興風險,目前還沒有相應的應對措施。但有這樣一片藍海,相信在不久的將來會有項目來探索加密保險的更多可能性。

DeFi 安全

10 月,BNB 跨鏈橋、OmniX NFT 平台和Team Finance 等知名協議遭到黑客攻擊,鏈上資產的安全性再次受到關注。加密貨幣領域連續不斷的黑客攻擊似乎已經司空見慣。

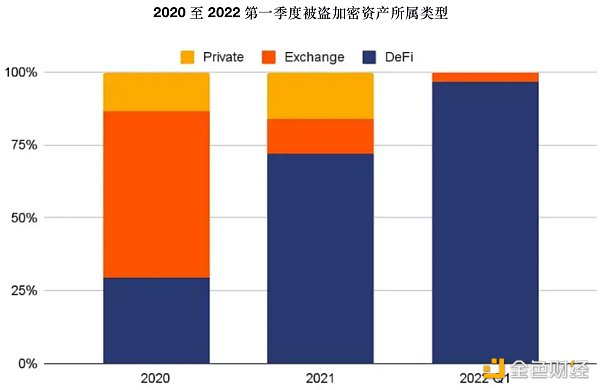

今年年初,Chainalysis 發布了一份關於鏈上不法行為的研究報告,表明加密協議已成為數字竊賊的新大陸。在過去的一年裡,價值32億美元的加密貨幣被盜,受害者大部分集中在DeFi 領域。 2022 年第一季度被盜的加密貨幣中,約97% 來自DeFi 協議。

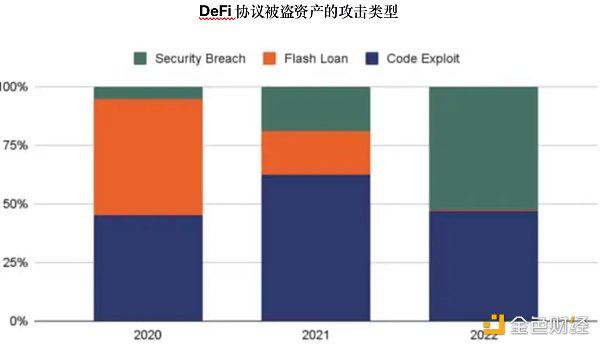

代碼漏洞正在成為DeFi 協議最常見的攻擊方式,而閃電貸(Flash Loan )攻擊逐漸消失。黑客現在更多地集中在獲取受害者的私鑰,或利用協議代碼漏洞來操縱代幣價格。

在當前的DeFi 市場中,鏈上安全業務主要集中在為協議提供安全審計和監控服務。 Certik、Hacken、Slowmist等機構在一定程度上確立了行業標準和用戶信心。然而,即使絕大多數智能合約在主網上線前都經過了審計,去年仍有近30% 的代碼漏洞發生在經過審計的智能合約平台上。代碼審計只能避免大多數由錯誤代碼引起的攻擊,但不能完全避免,行業需要一種更穩健的方法來保護用戶的資金安全。

加密市場目前在協議被攻擊後的資產保護方面缺乏標準化的風控流程。許多被攻擊的協議依賴於中心化交易所和穩定幣發行方的幫助來跟踪和恢復被盜資產,而項目方之間的不同運營能力使得鏈上資產的安全性更加糟糕。

因此需要建立攻擊後資產索賠服務的行業標準,提供標準化的恢復流程,以大大降低鏈上資產的操作風險,形成對加密協議的全面保護。

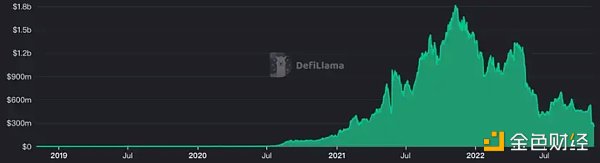

在傳統金融中,對公司財產的保障來自於購買商業保險,但鏈上資產的商業保險還不發達。最近的研究表明,只有不到3% 的加密資產有保險,目前鏈上保險協議的TVL 僅為2.75 億美元左右。

中心化加密保險

高盛於今年6 月發布了第11 次年度保險業調查,其中包括來自全球保險業的328位首席投資官和首席財務官對其資產配置決策的看法。在考慮構建投資組合時,有6%的保險公司將加密貨幣列為首選。儘管大多數傳統保險公司表示他們不持有加密貨幣,但不可否認的是,他們對加密市場的發展表現出了濃厚的興趣。

成立於2017 年的Evertas 是加密貨幣保險行業的先驅,今年年初獲得了倫敦勞合社(Lloyd’s)的牌照許可。這代表了傳統保險公司與加密市場的進一步合作,以及加密保險行業在合規道路上的努力。

除了支持礦業財產保護等常見商業保險外,對於鏈上協議,Evertas 推出了針對DeFi 的智能合約保險。該保險為智能合約漏洞和相關資產損失提供保障。對於安全漏洞問題,它還為私鑰丟失和被盜案件提供保障。通過不斷擴大保險區域,Evertas 現在可以為英國、澳大利亞和香港的用戶提供加密保險。

然而,由於缺乏大型保險機構,中心化的加密貨幣保險行業仍處於非常早期的階段,只能覆蓋2021年大約40億美元被盜或丟失加密貨幣損失的很小一部分。

去中心化加密保險

去中心化加密保險協議將傳統保險與區塊鏈技術和DAO理念相結合,以提高其服務的透明度和效率。

Nexus Mutual

Nexus Mutual 是當前加密市場中表現最好的DeFi保險協議,佔整個鏈上保險行業的67% 以上。與傳統金融中的商業保險不同,其機制更接近於1752 年本傑明·富蘭克林(Benjamin Franklin) 設立費城房屋火災保險分攤制度時首創的互助保險模式。互助保險公司歸其投保人所有,所賺取的任何利潤要么保留在公司內,要么以股息或減少未來保費的形式返還給投保人。

Nexus Mutual 目前提供三種類型的保險:

-

Yield Token Cover:防止收益承載代幣脫鉤。

-

協議保險:防止特定的協議被黑客攻擊。

-

託管保險:防止存儲在中心化交易所的資金停止提款和扣款。

Nexus Mutual 的保費來自投資者貢獻的資金池。投資者將NXM存入他們認為安全或願意承擔保險費用並獲得相應利潤的池中。如果社區發起並驗證了索賠,則相應池中的資金將以ETH/DAI的形式交付給索賠人,而NXM將被銷毀。

Nexus Mutual的機制設計也藉鑑了當下流行的流動性池模型,即投資者向協議出售ETH獲得NXM,NXM 就像DEX中的LP代幣,代表著其在交易所中的流動性份額和收益權證。

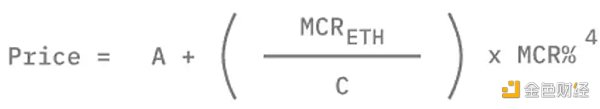

NXM的代幣經濟學,或代幣價值捕獲,採用以下公式。

首先,由於以ETH 計價的性質,NXM 持有者自然會受到ETH 價格波動的影響。在上面的公式中,我們可以發現,NXM 的價格主要受最低資本要求(MCR)及其與池中資金總量的比例影響。 MCR 代表了底層保險的受歡迎程度,即需求,從長遠來看支撐了代幣價格。另一方面,其比率的變化會在短期內極大地影響NXM的價格表現。例如,賠付後,MCR 將保持不變,而MCR%的快速增長將使NXM的價格迅速上漲。

從上面介紹的機制我們可以看出,相較於傳統的商業保險,去中心化的保險協議利用區塊鏈技術提高了公平性,降低了交易成本。 Nexus Mutual 的競爭對手InsurAce擁有與Nexus Mutual非常相似的系統,在不到一個月的時間裡成功地向之前Terra事故的155名受害者支付了總計1170萬美元的賠償金。通過更加民主化和透明的保險流程,去中心化的保險協議可以讓加密原生投資者更有信心。

當前的困境和前景

去中心化的加密保險協議和中心化加密保險公司在保護鏈上資產方面採取了不同的途徑。

鏈上加密保險協議更側重於擴大覆蓋範圍,以應對DeFi市場的蓬勃發展,滿足客戶的各種需求,而中心化加密保險公司則更側重於與傳統保險機構的合作以及全世界的政策合規。

目前還很難說加密保險的未來會是什麼樣子,但目前去中心化的加密保險商業模式肯定遇到了一些挑戰。首先,雖然相互保險模式在鏈上加密保險協議中被廣泛採用,但對用戶資金最大的吸引力仍然是其可觀的收益率。由於加密市場投機者眾多,其保費來源不穩定,缺乏穩定的保費和利率來源可能是阻礙去中心化加密保險業務發展的巨大障礙。

除此之外,更嚴格的KYC要求也是一個問題。目前,複雜的KYC正在打破鏈上保險協議的去中心化並限制了投資者的數量。值得注意的是,合規有利於加密貨幣的採用率,但也給投資者帶來了對其KYC數據安全性的擔憂。從好的方面來說,中心化加密貨幣保險公司與傳統保險機構之間的合作將有助於教育員工及其客戶,這可以為加密貨幣帶來更多的投資者。

目前,加密保險行業只提供鏈上資產安全風險的承保。對於治理攻擊等新興風險,目前還沒有相應的應對措施。但有這樣一片藍海,相信在不久的將來會有項目來探索加密保險的更多可能性。