文章作者:Mikey 0x

去中心化金融(即DeFi)的主要優勢之一是,它開放給任何人,任何人都可以隨時隨地參與。隨之而來的是,作為DeFi參與者獲得收益的機會,除此之外在傳統金融領域很難或不可能獲得這些收益。

加密的無需許可和開源的本質已經將DeFi變成了一個既廣泛又深刻的複雜生態系統,無窮無盡的協議機制設計和今天存在的2000多個協議證明了這一點。因此,發現存在的收益率類型並在它們之間進行潛在的權衡是一項艱鉅的任務。

本文將涵蓋以下內容:

-

DeFi中的主要使用事例

-

主要本金和收益類別的定義以及對每個類別的相關考慮

-

收益來源的綜合地圖

-

考慮到正在進行的“實際收益”敘事

DeFi中的主要使用事例有哪些?

DeFi中當前存在8個主要用例:

-

流動性:以無需許可和即時的方式獲取加密資產的流動性

-

交換:以高效和無縫的方式買賣代幣

-

定向交易:基於對市場或資產價格走向的特定看法執行交易,無論是看漲還是做空

-

借貸和槓桿交易:以有效利率即時藉入資金,以增加對特定資產或市場的敞口

-

流動性挖礦:被動或生產性地配置資產以賺取回報

-

質押:將資金委託給項目或驗證者,並預計能獲得一部分產生的收益

-

存入資金:將資金存入協議和/或池中,以流動性(或交易對手流動性)提供者或貸款人的身份產生回報

-

存儲:安全地存儲加密資產,而不犧牲保管權

為了服務於這些所需的用例,資金、基礎設施和各種服務。作為回報,這些供應商將獲得回報。

什麼是收益率?

收益率是將資本配置到特定策略中所獲得的百分比回報。定義收益率有兩個關鍵的部分:投入的本金和賺取的收益。一般來說,本金資產和收益也均有兩種。

本金:在投資期一開始就投入的資金,同時也可以稱為初始投資。例如,將1,000美元的USDC存入AAVE。

收益率:在一段時間內賺取的回報。例如,在一年內在USDC賺取15美元(1.5%的APR)。

總收益:本金淨益虧+已實現收益率。

不同類型的本金有哪些?

DeFi主要有兩種類型的本金:價格穩定和價格波動。

價格穩定的本金:

-

定義:價值大體上不會波動的本金,因此不存在價格風險和攤薄壓力。

-

例如:穩定幣;USDC、DAI、USDT。

-

影響:主要考慮的是持有和部署價格穩定的本金的機會成本,而不是本金價值的損失,特別是在牛市期間。最糟糕的情況是,總回報很低,例如,在AAVE存放的USDC在一年內只獲得了0.5%的收益。在最好的情況下,回報率是較低的兩位數百分比。

價格波動的本金:

-

定義:價值會有明顯波動的本金,因此包含價格風險。價格波動的代幣的影響因類別和具體項目而有著很大差異。

-

例如:

-

一層(L1):ETH、SOL、MATIC、AVAX

-

應用:SUSHI、CRV、GMX、SNX

-

Web3基礎設施:LPT、AR、POKT、FIL

-

治理:UNI、FF

-

模因:DOGE、SHIBA

-

影響:所有有價格波動的本金都存在著價格風險。最糟糕的情況是,收益率很低,主要代幣的價格大幅下降。最好的情況是收益率保持不變,代幣價格大幅升值。有幾個DeFi項目擁有可觀的現金流,而其他項目則有純粹的股權機制,依賴於稀釋或通脹。許多項目都依賴於現金流和通脹的混合,特別是在中間件類別。許多一層項目具有相對穩定的中高個位數收益率。

下表比較了兩種類型的本金和相關定義之間的相對權衡:

-

本金價格風險- 本金的價值有著因代幣的價格下跌而下降的可能性。價格穩定的本金保護總回報不會因價格變化而下降。

-

收益回報的潛力 – 通過運用本金可以達到的收益程度。一般來說,價格波動的代幣的收益回報的潛力要高得多,特別是在稀釋性代幣分發的早期階段。

-

收益率可預測性 – 收益率水平可以預測的程度。預測價格穩定的本金代幣的收益率更為簡單,因為需要考慮的變量較少,而且收益率有一個內在的上限。

-

總回報潛力 – 計入本金價值變化時的整體盈利程度。價格波動的本金代幣能夠獲得更高的回報,因為本金可以升值。但這也是一把雙刃劍,因為理論上本金價值也可以接近於零。

-

本金稀釋的風險 – 由於隨著時間的推移,流通供應量不斷增加,一個代幣的價值有著被稀釋的可能性。一個後果是,市場認為每個代幣都被高估了,因此存在高於正常水平的拋售壓力。例如,一個DEX的初始流通代幣的供應量較低,並將很大一部分代幣分配給流動性挖礦。隨著時間的推移,更多的用戶會收到這些代幣,一些人決定質押以賺取交易手續費,而另一些人則在市場上出售,並永遠不再使用該DEX。前者稀釋了每個代幣的價值,而後者也在第一時間降低了質押者的價值總和。

-

交易對手違約的風險 – 交易對手無法償還貸款的可能性。在抵押不足的借貸平台上,如果借款人未能償還貸款,貸款人可能會損失最初存放的部分或全部本金。 Alameda可能會對下個月到期的幾筆擔保不足的貸款違約,而Gemini則賺到了最近因Genesis流動性問題而暫停的提款。

-

交易對手正確交易所產生的風險- 交易對手正確交易的可能性,這反過來又會減少流動性提供者的回報。例如,如果所有GMX交易員都在頂部做空的$ETH,那麼$GLP的流動性提供者將需要從池中支付並承擔損失。 $GLP的流動性提供者將充當GMX交易員的直接交易對手。

收益率的不同類型有哪些?

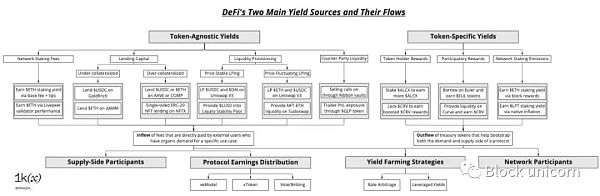

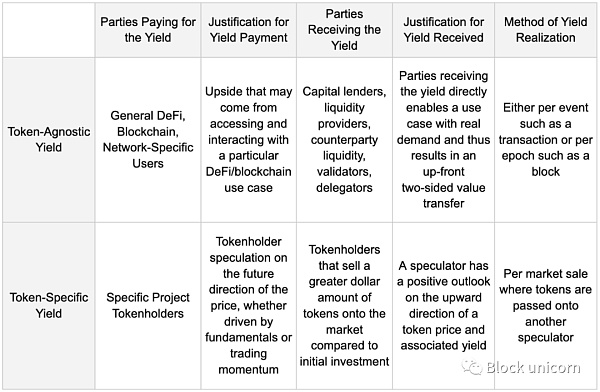

當投入本金代幣時,通常有兩種類型的收益率可以在DeFi中賺取收益:代幣不可知收益率和特定於代幣的收益率。

代幣不可知的收益率與這代幣是否項目代幣無關,因為締約方之間存在有機和直接的價值交換。一方為了訪問特定用例而預先放棄價值,而另一方則通過提供資金或服務來獲得價值。類似於Web2中的現金流。

特定於代幣的收益率必須直接從項目金庫中發行。確切的結構,無論是初始供應、通貨膨脹還是燃燒機制,都由持有者或創始人決定。特定於代幣的收益率有助於持續的流通供應,並稀釋持有者。如果沒有代幣,就不可能控制和分發特定代幣的產量。類似於Web2中的營銷和/或客戶獲取成本。

下面是兩個主要收益率類別的流動的更深層次的觀點。

代幣不可知收益率

有4種主要類型的代幣不可知收益率:

-

網絡質押費用:將代幣委託給一個運行區塊鏈中間件且確保安全和適度的驗證者,包括區塊鍊和Web3基礎設施

-

借貸:提供代幣並允許他人借用。

-

流動性供給:提供代幣並允許他人交易/使用。

-

交易對手流動性:採取“交易”的一方,例如做波段,並根據結果賺取收益或損失本金

流動性的供給具有較高的本金價格風險,因為非永久性損失會放大潛在的本金損失。此外,考慮到流動性提供者在另一種資產價格上漲時購買較便宜的資產,所以流動性供給的總回報潛力是有上限的。貸款的收益率上限往往最低,但更容易預測。同時,貸款人也容易受到借款人違約的影響。通過成為流動性提供者或充當交易對手盤的流動性,套利者或有利可圖的交易對手將獲得一部分已存入本金的風險。

收益率屬性:收益率由需求和供應決定。用戶越想訪問用例,資本投入者的使用率就越高。收益機制沒有獨特性,例如,過度抵押貸款的收益是以大致相同的方式賺取的,並以幾乎一致的方式在各種平台上分配。同時,各平台的收益率也大體相似。

代幣不可知的收益率是通過事件(例如交易)或紀元(例如區塊)實現的,並且可以通過直接作為資本投入者或持有協議現金流的項目代幣來訪問。

代幣不可知收益率的例子

基於價格穩定原理的代幣不可知收益率

-

貸款:將USDC存入AAVE,並從借款人那裡賺取可變利率。

-

流動性供給:向Uniswap提供USDC-DAI的流動性並賺取交易手續費。

-

交易對手流動性:將USDC存入Ribbon並出售ETH的看跌期權,或在Cega向做市商出售外部衍生品

基於價格波動原理的代幣不可知收益率

-

網絡質押:將ETH質押給驗證者,通過基本費用和打賞賺取網絡費用,或者將LPT委託給通過轉碼服務賺取費用並獲得ETH獎勵的協調者。

-

貸款:將BTC或ETH借給Euler,並從借款人那裡賺取浮動利率。

-

流動性供給:向Uniswap提供ETH/UNI的流動性。

-

交易對手流動性:購買GLP並賺取交易手續費,同時充當交易對手盤的流動性

通過協議收益分配實現代幣不可知的收益率

雖然不直接與DeFi用例捆綁在一起,但向代幣持有人分發費用也提供了收益的機會:

-

質押SUSHI賺取平台交易手續費

-

將BTRFLY轉換為rlBTRFLY,並從平台費中賺取ETH收益

-

質押GMX賺取平台交易費和esGMX獎勵

代幣不可知收益率的特定案例:

-

失敗案例:用戶將價值1,000美元的1個ETH存入去中心化的期權金庫。用戶在廣告宣傳中得知在一周的時間內,其APR有52%。用戶賺取了0.01ETH,因為期權到期了,但ETH的價格在這段時間內下跌了25%。以美元計算,用戶的投資組合價值現在下跌了24.3%。代幣不可知收益率仍然容易受到負總回報的影響。在這種情況下,價格風險變成了現實。

-

失敗案例:用戶將500美元的USDC借給借款人,借款人以他們價值1,000美元的NFT作為抵押。在貸款結束時,借款人拒絕償還貸款,因為NFT現在僅僅價值250美元。儘管沒有受到幣價風險的影響,但仍有可能虧損。在這種情況下,交易對手的違約風險變成了現實。

-

成功案例:一個用戶將USDC存入AAVE的借貸池中,並從他們1,000美元的存款中賺取5%。年末的實際收益率為5%。

-

成功案例:一個用戶在Uniswap上用Arbitrum網絡提供了1,000美元的DAI-USDC的流動性。年末的實際收益率為5%。

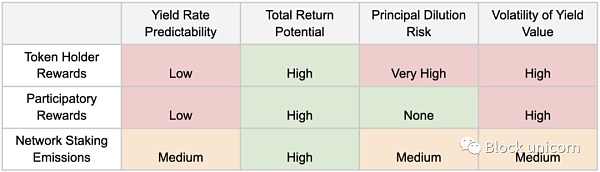

特定於代幣的收益率

有三種主要的特定於代幣的收益率:

-

代幣持有者獎勵:向持有相同代幣的人提供收益(通常是DeFi或基於治理的項目)。

-

參與式獎勵:為使用該項目的用戶提供收益。

-

網絡質押釋放:提供有助於區塊鏈中間件(L1或Web3基礎設施項目)正常運行的驗證者和/或委託者

收益屬性:特定於代幣的收益率取決於特定的項目,因此實現的回報可能會有很大差異。隨著時間的推移,積累的收益完全是假設的,並以項目的代幣價格來計價。只有通過從一方向另一方出售才能實現收益。因此,實現收益率有潛在的假設,如在公開市場上出售的能力,零價格變動,以及基礎機制的正常運作。有時,特定於代幣的收益率會因大量釋放而稀釋了代幣的價值,或充當失敗項目結構的通脹機制,從而導致項目的失敗。其他時候,特定於項目的收益率有助於引導實際需求,最終引出網絡蓬勃發展。

特定於代幣的收益率示例

基於價格穩定原理的特定代幣收益率:

-

參與式獎勵:將穩定的貨幣存入Compound並賺取$COMP代幣,或將穩定的貨幣對流動性存入新的DEX並賺取其原生代幣,或因提早參與該網絡而賺取空投

基於價格波動原理的特定代幣收益率:

-

代幣持有者獎勵:鎖定CRV以獲得更多的能量和獎勵,或者,質押$APE以賺取更多$APE代幣

-

參與式獎勵:提前加入網絡賺取空投,或將wBTC/renBTC存入Curve並賺取$CRV獎勵

具體案例:

-

失敗案例:一名用戶購買了100美元的$MOON代幣,並在一年內開始賺取50%的年化收益率(以$MOON代幣計價)。用戶現在有150美元的$MOON代幣。然而,今年年初,$MOON代幣的價格是1美元,到年底下降到了0.5美元。用戶的投資組合價值已從100美元降至75美元。為了變現,該用戶將所有代幣以10%的差額出售到市場上,獲得了67.5美元。雖然標榜的收益率為50%,但實際總回報率為-32.5%。理論上,如果$Moon的價格保持不變,用戶零滑點出售,用戶的回報應該是50%。因為廣告宣傳的收益率而導致對風險的誤解。在這種情況下,價格的風險和流動性的風險成為了現實。

-

成功案例:用戶在Optimism將資金存入AAVE的借貸池,並賺取$OP代幣。用戶在年底前以$OP代幣賺取5%的APY,並在市場上出售,在常規借貸收益率的基礎上獲得5%的回報。

-

成功案例:一個用戶質押了1,000美元的$UP(假想的代幣價值1美元),並賺取20%的產出。年底,$UP的代幣價格升值500%,因為該項目獲得了強大的吸引力,並正在分配強勁的收入。用戶現在擁有1,200$UP,價值6,000美元,收益到達6倍。

總而言之,下面的圖表比較了兩種主要類型的收益率及其更深層次的影響:

代幣不可知的收益率通常更容易預測,但回報潛力總是較低:在淘金熱中出售鐵鏟要比挑選一種升值1000倍的金屬要容易得多。對於特定於代幣的收益率,誤解風險最大,Bancor和一般的雙池的流動性挖礦就是例證。 Bancor在該機制發揮作用時使收益率具有吸引力,但當該機制不起作用時會產生災難性的後果- 波動性先於用來覆蓋激進鑄造$BNT所產生的無常損失。特定於代幣的收益率相當於在淘金熱中發現了金屬,並通過在公開市場上出售這些金屬來實現收益。只有在另一方願意成為買家的情況下,這些收益才有可能實現,同時,隨著人們發現更多相同的金屬,單價存在下行壓力。

那麼有關流動性挖礦呢?

流動性挖礦是相對於風險最大化收益的行為,主要是通過市場的低效性。

像Yearn Finance這樣的收益聚合器執行的策略是通過挖取特定項目的代幣來為儲戶實現價值最大化,這反過來又會損害這些項目的代幣持有人的利益。 Yearn的USDC金庫有一個特殊的策略,即將美元存入Stargate,且投入$STG以提供流動性,並向市場拋售$STG,以向金庫裡的儲戶返還收益。這也稱為$STG代幣持有者的稀釋壓力問題。這一過程可以被描述為速率最大化。

還有新的收益聚合器,專注於不同類型的流動性挖礦行動,這些類別可以分為三大類:

利率套利- 以x利率借入資產,並在其他地方借出資產以賺取高於x利率的收益。或者,持有現貨金額x並做空等值,以賺取資金利差。

槓桿收益率 – 借入一項資產,將其轉換為另一項資產,以提高生產率,從而提高整體收益率。

Delta-中性策略- 對沖標的資產的價格風險,以獲得對收益率本身的唯一敞口。

流動性挖礦的例子

利率套利

-

抵押一項資產,在AAVE上以2%的利率借入USDC,然後存入抵押不足的借貸平台,如Ribbon/Maple/TrueFi,賺取10%+。

-

在AAVE上借入DAI,並存入dAMM,然後通過dAMM的原生代幣特定獎勵來賺取盈餘。

-

一種現購自運的金庫,做多現貨和做空永續以獲得資金利率

槓桿質押

-

存入BTC,借入Avax而獲取sAVAX,然後重複。

-

通過遞歸ETH借款和通過Index Coop去質押來提高stETH的收益率

Delta-中性策略

-

GMX上的流動性聚合層,接受$USDC的單邊存款。

-

通過做空對沖$GLP價格敞口的金庫

一般來說,利率套利和槓桿質押的收益率都包含相對較高的清算風險,例如,當stETH脫離其理論掛鉤時,許多用戶會被清算。跨平台利率套利的收益率可能包含非常高的智能合約風險,因為新的收益率往往來自新的未經考驗的平台。在Delta-中性策略方面,不能保證對沖機制將完美地抵消價格敞口(風險包括清算、衍生品價格與現貨價格的偏差)。

鑑於對收益率前景的更深入了解,有哪些事情需要考慮?

這篇文章的一個特別靈感是來自Twitter上正在進行的“實際收益率”敘事(示例帖子:Defi Edge,Miles Deutscher)。大多數“實際收益率”可以歸類為通過提供兩個主要代幣中的任何一個而賺取的代幣不可知收益率。儘管看到項目根據真實的用戶活動產生費用是令人鼓舞的,也有一些現金流相當有利可圖的例子,但“實際收益率”是一種危險的說法。因為考慮到普遍的反身性,廣告中的年利率可能很快就會發生變化。如果協議的使用率較低,不僅收益率會下降,而且公眾的負面看法可能會導致拋售壓力,因此總回報可能會變成負值。

另一個有趣且需要思考的問題是,協議是否應該首先分配收益。就像通常情況下,在項目早期階段獲得的收入應該再投資於增長。因為很少有協議已經達到成熟階段(如果有的話)。此外,在加密中,任何與收益有關的東西都有效地吸引了用戶,因此很容易形成因炒作而不是長期基本面而優化的短期價格收益。儘管這可能具有挑戰性,但了解創始人的動機和意圖可以更好地表明一個項目是否著眼於未來。

可探索的收益機會

向NFT持有者放貸(價格穩定或波動的本金,代幣不可知收益率):鑑於其相對不穩定的性質,向借款人放貸的收益率可能非常有利可圖。月平均貸款的年利率浮動在30%-50%的範圍內,在藉款需求旺盛的時期可以高出三倍。

貸款人可以找到同時以DAI或ETH定價的報價。主要風險是由於抵押品價格下跌而導致的借款人違約的風險,以及如果抵押品被收購導致的流動性不足的風險。較高的年利率可以彌補較高的NFT風險。

NFT流動性供給(價格波動的本金,代幣不可知收益率):對於尋求風險收益的用戶來說,如果NFT的價格保持不變,為NFT提供流動性相對來說是相當有利可圖的。目前有兩個主要的平台可供探索:NFTX和Sudoswap。

NFTX允許用戶在提供雙邊流動性的同時,對NFT進行單邊敞口。截至11月21日,幾個值得注意的收藏品擁有兩位數的流動性供給年利率,包括Mooncats、Miladies、Squiggles和Forgotten Runes。而Sudoswap則允許用戶設置自己的曲線和費用。

其他機會:

-

向Goldfinch(非加密借款人中心)或Maple(本地加密機構)提供抵押不足的貸款。

-

在新的EVM鏈上提供穩定的幣對流動性,以從橋接者、礦工和實驗者那裡賺取交易費。

-

通過平台存款和在新借貸平台上借款賺取代幣。

-

通過$GLP和Gains Network的DAI金庫等代幣作為交易對手盤的流動性來賺取交易費。

-

對沖或貨幣化來自區塊空間通過Alkimiya的穩定現金流的溢價。

-

通過做波段和將資金存入Opyn’s Squeeth Crab金庫來賺取收益

在加密中,風險偏好與收益和總回報的潛力是直接相關。上行幅度越大,下行幅度就越大。最重要的方面是給用戶提供了選擇,我們預計隨著更多的原創產品和機會出現在鏈上,更多樣化的收益來源將繼續增長。如果您正在DeFi的空間中構建一些東西,請毫不猶豫地聯繫我們!

免責聲明:本文作者和投資基金1K(X)都不是財務顧問。這篇文章及其內容不應被解讀為投資建議。

非常感謝德米特里·貝倫森對這篇文章的許多反饋。