自 8 月14 日的aUSD 錯誤鑄造事件已經過去了三個多月,前不久,Acala 在社區直播中闡述了該事件的經過和原因。在這段時間裡,Acala 團隊採取了各項平台恢復措施。那麼這些恢復的措施效果如何? Acala 未來在產品、市場等方面有什麼樣的規劃呢? PolkaWorld採訪了Acala 聯合創始人Bette,來和我們分享Acala 的最新情況和規劃。

PW:前段時間我們看到你們在aUSD 事件後的首次發聲,也看到團隊分享了aUSD 整個事件的經過和原因。這件事情之後,Acala 收穫了哪些經驗?

Bette:關於這個問題,我首先想說的是我們非常感謝所有人的耐心和支持,幫助我們走過這一次,而且我們相信,經過這一次的經歷,我們將會處於一個更好的境地。

事故發生那段時間裡,所有人都很謙卑,在這個過程中我們和很多合作夥伴談過,也和其他經歷過類似情況的項目談過,他們都給了我們非常好的建議與幫助,讓Acala 基金會在面臨一個高達30 億美元的事故下,能夠快速反應並利用500 萬美元左右的資金來補足缺口並扭轉局面,這是一個相當大的挑戰。除此之外,在過程中我們迸發出了更多的主動性來完成各個環節的技術優化升級,並利用大量的工作來完成事件的追踪和處理。

在這件事情之後,我們獲得的最大的經驗就是需要思考如何持續提高安全水平與意識,尤其是當下跨鏈需求被放大的區塊鏈世界。目前我們技術團隊也正著手更多安全方面的開發,確保安全穩定地完成更多任務和工作。

PW:我們看到一些恢復平台的措施,這些措施目前效果如何?

Bette:這個問題我先說一下結果,相信大家也看到了。根據DefiLIama 平台以及Subscan 區塊瀏覽器11 月數據顯示,Acala 在Polkadot 生態中的TVL 以及XCM 交易次數都已經來到了第一名。

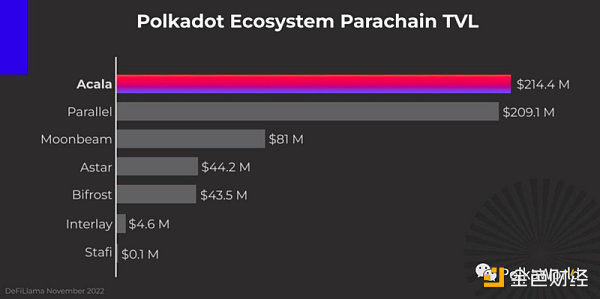

波卡生態平行鏈TVL

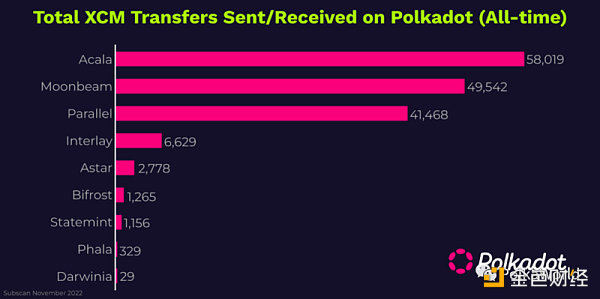

波卡上的 XCM 發送/接收交易總量

關於以上數據我有幾點想說的:

首先是XCM 的交易,因為我們的核心產品的資產通過XCM 在許多平行鏈(當然包括Polkadot 主鏈)進行交易或者資產集成。比如aUSD 在Moonbeam 上,比如LKSM 成為了kBTC 的抵押資產( LDOT 未來也可能成為iBTC 的抵押資產)。當然還有許多XCM 的交易和我們的Liquid Staking 產品有關,因為這是幫助用戶釋放Staking 流動性的產品,在目前市場情況下,享受Staking 收益的同時又獲得流動性的產品是很有需求的。

其次,Acala 的TVL 在當前市場環境下還是第一名。我記得當時Acala 平台恢復的時候,其實分了三個步驟,首先是把池子扳平到pre-incident 水平,然後打開了提款功能,讓大家能夠從流動性池子裡提款,保障了LP 不受暫停期間價格波動的影響。第二步是打開了aUSD 債倉管理,也是先讓大家能夠管理債倉,保障當下資產不受暫停期間價格波動的影響,讓那些臨近爆倉的用戶該提款的提款,保證了他們資產的安全。最後一步我們才是打開所有功能,比如DEX 裡的交易與oracle 餵價等等。三步驟完成之後,確實TVL 也因為暫停期間所擠壓的需求產生一定程度的降低,但作為Polkadot 生態原生DeFi 應用最多的平行鏈,再加上產品也是DeFi 當中最剛需的基礎產品,雖然市場下行,但Acala 的產品也在一定程度上滿足了Polkadot 與Acala 用戶需求。

最後我想說的原因就是去中心化開放平台相比閉門的中心化平台還是有一定的優勢,大家可以一覽整個協議的當前鏈上狀態,無需我們在Twitter 喊叫一切安全,因為所有數據鏈上可查,無論aUSD 的抵押狀況,還是核心資產狀態,都可以在Subscan 上查詢。而不是像許多中心化平台需要自證清白,卻無法獲得用戶真正的信任。

PW:我想很多人對aUSD 有疑問,這其中的錨定邏輯是什麼?能聊聊aUSD 與1 美元之間的錨定嗎?

Bette:首先我想問一下大家, aUSD 的價值從何而來?在產品設計上 aUSD 的價值其實是由支撐它的抵押品決定的。基本上每一個流通的aUSD 背後都有足額的抵押品,這也就是說如果aUSD 債倉持有人想取回100% 或更多的抵押資產,那麼他需要把借的每一枚aUSD 償還給債倉後才可以取回。這也就印證了aUSD 現在是完全抵押的,是有資產支撐和真實價值的。所以 aUSD 並不會產生類似銀行擠兌的風險值。當然,我們的風險合作夥伴,像Gauntlet 這樣的專家,現在更專注於提供參數建議,以平衡市場波動風險和資本效率。在這個意義上,aUSD 與其他類型的穩定幣非常不同,尤其與算法穩定幣是有很大的區別。

其次有些人可能非常關心aUSD 的掛鉤或市場價格。市場價格是多少?首先每一枚aUSD 背後都有超額抵押的抵押品,這就是其硬價值與保證。但aUSD 也在市場上交易,也會有波動的交易價格。所以在類似 Acala 的DeX 中交易時(當然Moonbeam 上也有DeXs),所呈現的市場價格是aUSD 的當下面值,它受市場條件和供需等因素的影響。所以作為一種去中心化的穩定幣,它的價值會根據市場需求情況而波動。 aUSD 從來沒有完全固定在一個點上(DAI 也沒有完全固定在一個點上)。所以aUSD 總是會有波動,這取決於市場上的供給和需求(特別是我們目前處在一個特殊的情況下)。在正常情況下,aUSD 可能會以不同的模式或不同的價格水平進行波動。

但現在我們在很多方面都處於一個特殊的情況。其中包括自身的情況,當然還有一些宏觀市場的情況。所以在我們的例子中,現在流通的數百萬aUSD 錯誤鑄幣全部都有抵押的,保證了所有aUSD 背後的價值支撐。但這也導致供需不完全平衡,市場需要時間來消化並恢復平衡狀態。並且與此同時,目前加密貨幣市場和宏觀經濟也處於動蕩之中。因此,我相信理性的人會認為在這種情況下自然掛鉤的過程需要一定的時間,這存在合理的預期,因為現在每一枚流通的aUSD 都是完全抵押的。

現在aUSD 的基本面是穩健的,是鏈上可驗證的。哪怕還是不相信我說的,那大家也可以看看鏈上的數據就知道了。另外,這可能是一個很好的機會,以低成本獲得aUSD 的機會,以償還債倉或套利,因為aUSD 將最終會掛鉤,但當然,這不是財務建議,請自己做研究。以上就是關於aUSD 掛鉤的問題,它最終會自然掛鉤,但需要時間,顯然也有機會。

PW:自Luna 的UST 算法穩定幣暴雷以來,很多地區都很關注穩定幣的監管,aUSD 是否會面臨監管? Acala 在應對監管上有什麼樣的準備?

Bette:正如剛剛那個問題解釋了aUSD 與UST 有根本的區別,aUSD 是去中心化超額抵押的穩定幣,每一枚aUSD 的背後都有足額的抵押品支撐。因此不會發生類似擠兌的事情發生。監管肯定是會到來的,但從技術架構上我們是有足夠的準備和靈活度來適應這方面的需求,我們的協議也有機會與機構金融系統集成,所以會不斷探索和升級。

其次,在其他層面的監管,Acala 團隊一直以來都有在做努力,不管是跟美國科技銀行Current 的合作,還是與Coinbase 旗下的Alluvial 關於機構Staking 產品的合作,都意味著在監管層面是獲得正規機構認可的。但市場其實一直是在變的,因此監管也會與時俱進,所以我們也會更加在合規上面進行努力。

PW:Acala EVM+ 進展如何?現在社區中有一種言論是,Move 公鏈的出現可能會摧毀現有的EVM 鏈,你怎麼看這種觀點?

Bette:Acala EVM+ 已經上線了,但Acala 是Appchain 應用鏈,並不是General EVM,跟Polygon 等應用鏈不是一個賽道上的。 Acala EVM+ 更多是為原生協議賦能和提升用戶體驗的。

比如Acala DeFi 積木里的Tapio 合成資產tDOT,他的協議以及與Acala 的集成都是在Substrate 這層完成的,才能實現起特有的功能,然後Tapio 也部署了EVM 的智能合約,在用戶體驗和獎勵分發等非核心功能上進行進一步拓展,這是Acala EVM+ 很好的使用場景。

所以EVM 主要目的是為了Acala Appchain 服務的,我們也是緊跟波卡技術的發展,之後也會支持wasm 合約,對於Acala Appchain 來說,不管是什麼合約,只要能夠更好的為協議賦能、優化用戶和終端集成體驗,就是好的虛擬機,我們就會支持。

至於Move 會摧毀EVM,我對此其實並不會這麼認為,因為作為一個經歷多輪週期的開發語言,EVM 始終還是合約開發者的首選。雖然現在的EVM 會有很多的缺陷,但不管新產品落地的一切都需要一定的數據和實操才能評斷,所以現在就妄用“摧毀” 我覺得還為時過早啦。還是看以後Move 大量被採用後,與EVM 鏈從多個實際緯度對比後再來評判吧。

PW:最近的FTX 事件又對行業造成了巨震,Acala 和FTX/Alameda 之間有關聯嗎? FTX 事件會影響Acala 嗎?

Bette:FTX 事件對Acala 沒有直接的影響,雖然Alameda 參與投資了Acala,但是他們僅僅只有極少的份額,完全沒有任何影響。但我更想說的是這個事件其實對我們行業的每一個人都有深遠的影響。

-

首先,合規將會是趨勢,不合規的中心化平台將會失去用戶的信任、以及業務的合法性

-

其次,開放、透明、去中心化、鏈上可驗證性將會重新成為大家判斷價值的主要

-

另外,一味地用Airdrop、製造泡沫的yield farming 等hype 手段來展現“虛假”的發展繁榮將會失去它的有效性,接下來更多的關注是真實的價值創造和價值傳播

-

最後,不要以為所有人都撤資了,機構(Institution)等反而更加明朗了接下來的走向,以及優選的賽道準備進場,資本和產品應用都會隨之而來

PW:Acala 最近的工作重心是什麼?技術與產品上有沒有什麼進展?

Bette:我們有三個方向在進行開發工作。

首先是通過這次事故,Acala 鏈的好幾個技術能力得到了很多的讚賞和認可,這也是為什麼我們能夠從一個重大的事故中復原,而大多數項目是相反的。我們會在安全性尤其是跨鏈安全性方面進一步創新和提升,以及提升事故預警、隔離及鏈上復原能力,這個能力在下一個Cycle 將是分水嶺,也會是Acala 作為應用鏈的優勢。

第二個方向是Native DeFi 的創新,打造Polkadot 跨鏈原生的DeFi 產品,比如我們跟Tapio 的緊密合作與集成,解決了DOT 流動性分化以及UX 可用友好性的問題,打造了tDOT 等產品。這裡我想補充的是推出tDOT 產品的Tapio 團隊,雖然目前市場處於下行階段,但他們近期還是獲得了Polychain 領投的4 百萬美金的投資,參投的機構也不乏Arrington,Hypersphere,Spartan 等知名基金。 Tapio 是深耕Acala 生態的合成資產協議,他們的發展將會為Acala 生態DeFi 的發展帶來新的動力。

第三個方向是Institutional DeFi(機構x DeFi),單純靠空投挖礦的時代過去了,接下來會是創造真正價值,傳播真正價值的時代,那我們會把DeFi 的創新打造成Institutional Grade 的解決方案,我們的技術棧可以添加合規及業務需要的組件,為機構賦能,這也會是未來廣泛採用的一個新起點。機構的個人用戶會使用合規的有保障的應用,後台資產及業務邏輯由Acala 提供,不但透明、開放、還是實時可監控監督,這將是這類與我們集成的Institution 的一個巨大的優勢,尤其是FTX 事件以及大家普遍意識到中心化平台黑盒子的現狀。我們與Alluvial x Coinbase x Kraken 等合作方的Institution liquid Staking 解決方案將在明年第二季度開展,屆時產生的LSDOT 衍生品也會成為Polkadot/Acala 生態裡一個新的衍生資產,繼續為純DeFi 協議和用戶賦能,形成一個良性的循環:DeFi 是創新和產品的輸出,Institution DeFi(hyfi)是廣泛採用的賦能,產生的流動性可持續性地註入DeFi。

PW:最後可以聊聊Acala 接下來的計劃嗎?

Bette:我們接下來還會有一系列的技術產品的推出和介紹,也會有線上的workshop,其中包括跨鏈UX,substrate 多鏈測試工具,XCM 跨鏈資產管理及安全性工具等等。歡迎開發者、技術系的同學關注和參與進來。

我們跟Talisman 以及Tapio 的 tDOT 有一個跨鏈用例合作,到時候會推出一個Polkadot 原生的一鍵DOT 產品,即最大化真實收益,又為用戶提供流動性,到時也會有好用的UX 和SDK,讓Polkadot 吸引來更多的用戶和開發者,他的強安全、強去中心化的特點也正是經歷了FTX 等洗禮的人們所需要的,我們希望作為社區貢獻者能夠盡這樣一番力,成為Polkadot 被廣泛使用的催化劑之一。

接下來我想介紹的是我們還會與Cosmos 的小伙伴Kujira 進行合作,我們改進了清算(liquidation) 的機制,讓資產能更有效的被處理來保障債倉持有人,同時也讓更多用戶能夠參與到其中獲利。比如一鍵參與抵押品拍賣。 Kujira 的清算池能夠以民主化的方式讓普通用戶也能參與到抵押品的清算中。目前我們正與他們在做Substrate 和EVM+ 的集成,以及他們智能合約的集成測試,希望明年早期的時候能夠推出這個新產品。

最後一個合作我還想提的就是Ledger 錢包已正式支持ACA 的轉賬,並包括其他Acala 平台上的資產如aUSD,LDOT 和tDOT 以及Karura 平台上的資產如KAR,aUSD,LKSM 和taiKSM。用戶也可以使用Ledger 設備使用Acala 與Karura 平台上的應用,比如Liquid Staking 的功能(LDOT)或者由Tapio 開發的DOT 合成資產—— tDOT。這對於資產安全性要求高的用戶是一次實質性的突破。

當然還有許多合作與進展並未公佈,當細節確認後,我們也會第一時間在Acala 官方推特向大家公佈。

來源:星球日報