人們對加密貨幣市場命運的擔憂在 11 月達到了頂峰。加密貨幣交易所龍頭之一,估值為 320 億美元的 FTX 破產了。儘管市場動盪,主流加密貨幣仍表現出令人驚訝的韌性。那市場當前是否已經處於週期底部了呢?

今天我們將從鏈上數據來學習研究 5 個“觸底”信號。

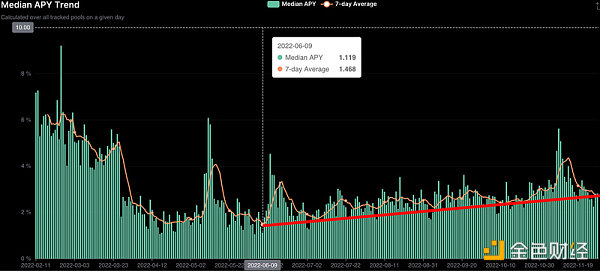

1. DeFi 收益率上升

自 6 月 9 日以來,DeFi 的總收益率一直在上升。

來源:DeFi Llama 收益一覽

ETH 在一周半後的 6 月 18 日達到週期低點。

來源:TradingView

6 月 9 日至 18 日的收益率上升反映了用戶對加密資產的借貸需求增加,這些用戶建立了空頭頭寸。此後, 7 天移動平均收益率在 6 月 19 日見頂,這一天市場見證了 ETH 價格下跌。

在傳統金融市場中,從抵押貸款到商業票據到美國國債的債務工具,收益率主要受宏觀經濟利率條件和美聯儲利率目標的驅動,而加密貨幣收益率由資產需求產生。

較高的 DeFi 收益率通常與較高的加密資產價格相關。

因為個人和機構主要通過借貸獲取槓桿或實施做市或其他產生收益的策略。更高的收益率意味著借款人願意支付更高的資本成本,這表明借款人總體資本化程度更高。此外,借款收益率的提高表明借款人正在轉向更高的投資風險,這對加密貨幣等風險資產類別來說是利好消息。

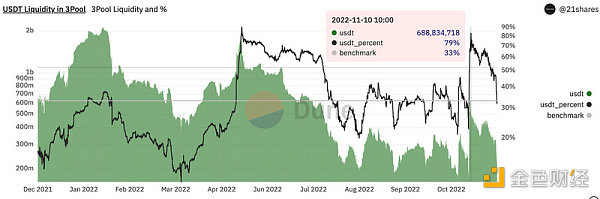

2. Curve 池再平衡

據稱在 FTX 崩潰的時候,Alameda 做空 USDT,導致 USDT 臨時脫鉤(紫色部分)。

來源:TradingView

Alameda 的這一舉措以及相關各方的資金流降低了 USDT 的需求,同時增加了其供應,導致打破 1 美元掛鉤匯率。由於這種突然的供需不匹配,Curve 的 3Pool(與 DAI 和 USDC 相比)可以說是去中心化金融中最重要和最具流動性的穩定幣交易池,其 USDT 的比例餘額開始增加。

來源:Dune Analytics

做空帶來的供應增加,相關持有者的拋售壓力,以及缺乏吸收增加供應的需求,增加了 USDT 在 3Pool 中的比例。

在主要的市場下跌期間,穩定幣的餘額通常在 USDT/USDC/DAI 之間的 1: 1: 1 目標水平上下波動。最近的 USDT 流入已使資金池達到預期水平,其中 38% 的 Curve 3Pool池由 USDT、USDC 和 DAI 組成,分別佔 31% 。 Curve 3Pool 的穩定性(尤其是在極端波動時期之後),顯示出了支持主要穩定幣的信心。

3Pool 是行業內恐慌的“晴雨表”,USDT 餘額的資本重組是看漲鏈上信號。

雖然在 3Pool 中 USDT、USDC 和 DAI 之間的比例關係仍然受到快速波動的影響,但該比例的穩定表明,市場預期在不久的將來會出現穩定或積極的表現。

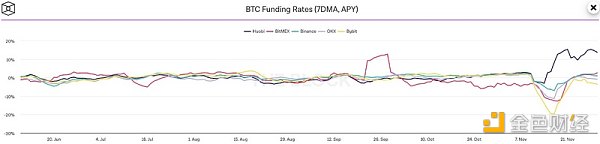

3. 資金費率(funding rate)為負,價格穩定

資金費率使永續期貨的價格與永續合約打算跟踪的資產的現貨價格保持一致。

當存在大量未平倉空頭時,永續工具的價格將低於標的(基礎資產)的價格。在這種情況下,空頭頭寸的用戶通過資金費率補償多頭頭寸。當期貨價格高於標的現貨價格時,多頭將通過資金費率支付空頭。該機制鼓勵金融工具跟踪資產的現貨價格。

來源:The Block

在整個 11 月,BTC 的融資率在 The Block 追踪的所有主要交易所中基本為負值。一般來說,正資金費率意味著正面的價格行為,負資金費率意味著負面的價格行為。

然而,持續的負融資利率加上穩定的市場定價為多頭提供了希望,顯示出市場對資產定價進一步下跌的阻力,儘管加密資產的拋壓異常高。

4. 波動率回歸正常

加密貨幣波動率指數(CVI)在 11 月 9 日 FTX 崩盤期間達到 126.02 美元的峰值後,一直在下跌,達到了 80.71 美元的接近基線水平。

來源: 加密貨幣波動率指數(CVI)

為了形成底部,加密市場的波動性和不確定性降低是必要的。較低的 CVI 讀數證實了這種較低的波動性。

如果真的形成底部,我們預計 CVI 將繼續下跌,就像 11 月 7 日之前一樣,也就是 FTX 事件真正開始上演的那一天。

5. “聰明的錢”的穩定幣配置縮水

“聰明的錢”(Smart Money)對穩定幣的配置在 11 月 9 日達到 38% 的峰值後一直在下降。

來源:Nansen

11 月剩下的時間裡,“聰明的錢”從投資組合中較高的穩定幣比例過渡到今天的水平。目前,穩定幣佔“聰明的錢”的錢包餘額的 27% 。就像穩定幣持有者拋棄 Tether 一樣,當他們的加密貨幣資產的未來價值出現問題時,加密貨幣資產持有者也會轉而“擁抱”穩定幣。

投資穩定幣可以讓加密貨幣持有者降低風險,限制潛在的投資組合縮水,同時保持資金在鏈上,使巨鯨用戶在更適應市場條件時可以輕鬆地重新配置資本。

直到今年 4 月 ETH 反彈到 3.5 萬美元,觸及低於 9% 的水平,“聰明的錢”投資組合的穩定幣比例大幅增加還有很長的路要走。但在底部完全形成之前,“聰明的錢”減少穩定幣配置是必要的。目前,這個數據趨於看漲。

本文來自 Bankless,原文作者:Jack Inabinet,由Odaily 星球日報譯者Katie 辜編譯。

來源:星球日報