原文作者:Matt CEO @Blofin

原文來源:TokenInsight

滅絕

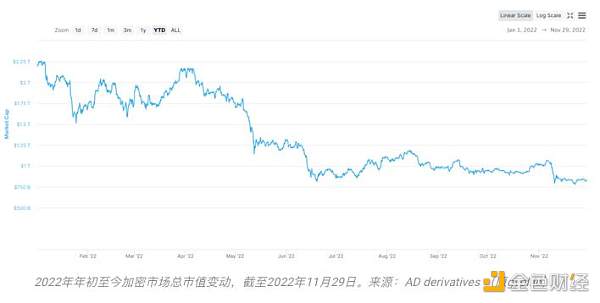

在 2022 年,有些機構在加密市場的歷史數據中,留下了難以磨滅的印記:Luna、 3 AC Capital、FTX 的崩盤與倒閉推動著加密市場市值一路從 1.8 萬億美元左右下滑至 8, 500 億美元以下,並在加密市場的波動率圖表中形成了三個顯著的高峰。不過,更多的機構與項目只是在新聞裡出現一次,甚至不會在新聞中露面;他們只是破產/倒閉,自此消失,“隨風而去”。

2022 年年初至今BTC 期權隱含波動率變動,截至 2022 年 11 月 30 日。來源:AD derivatives (原 gvol.io)

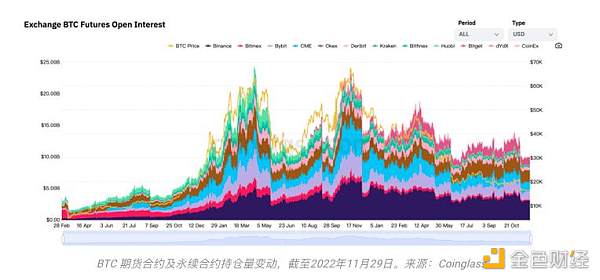

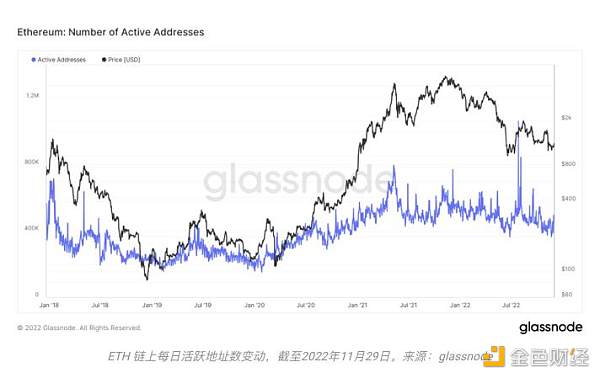

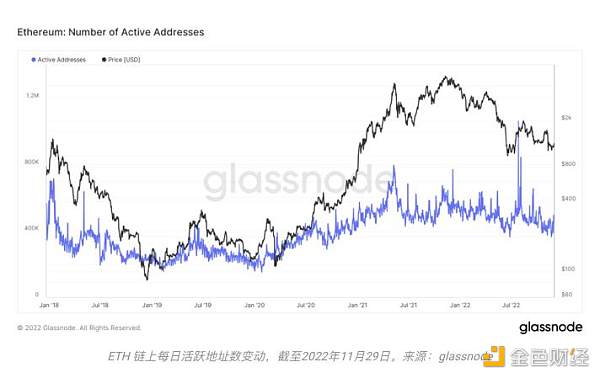

而對於個人投資者與加密市場信仰者而言,加密資產的下跌與一系列事件,則讓他們逐漸趨向於離場或者觀望——這直接導致了交易量的下滑與市場深度的降低。在BTC 與ETH 的價格距離年初已經下跌超過 60% 的當下,僅在現貨市場,交易所內成交量已經下跌至 2021 年 1 月以來的最低水平;而在衍生品市場,BTC 永續合約與期貨合約的持倉量也已經下跌至 2020 年 12 月同期水平。

從數據來看,也許不少投資者認為現在的確已經接近底部。暴雷的機構與項目已經是過去時;美元已經開始從高位走低,而美聯儲亦表態或將降低加息幅度。不過,這似乎有些樂觀得過早了。

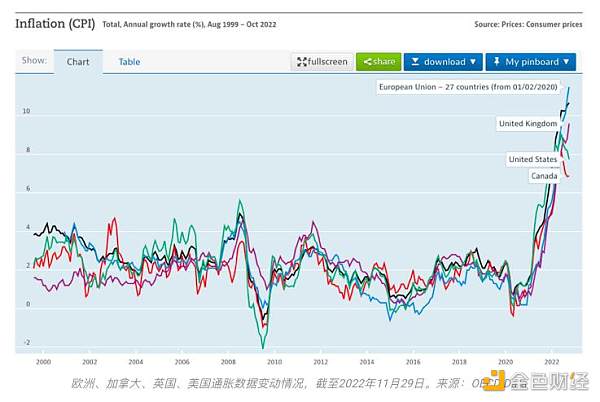

從宏觀經濟條件看,目前加密市場仍然面臨著不斷增加的流動性壓力。在疫情下,各國通過多次降息與紓困政策,釋放大量流動性,以支撐疫情期間的經濟穩定。隨著大多數國家進入後疫情時代,先前釋放的流動性造成的通脹問題亟待解決。儘管目前以美聯儲為代表的多個主要市場央行已經將利率拉升至較高水平,但通脹水平仍處於相對高位:

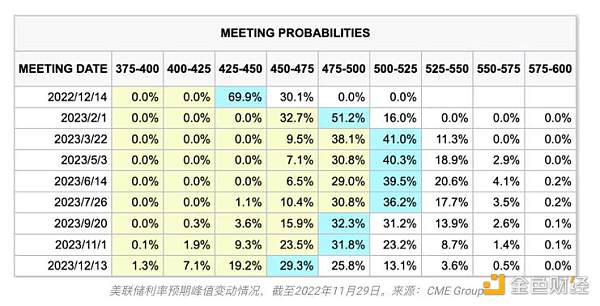

因此,為壓低通脹,加息仍需繼續進行。無論是美聯儲的官員,還是歐洲央行的行長,都在強調待續加息和高利率的必要性。在利率市場,交易員們已經將美聯儲的終端利率定價至5% -5.25% ;但這可能還不夠。總而言之,投資者需要做好應對更高利率峰值的準備。

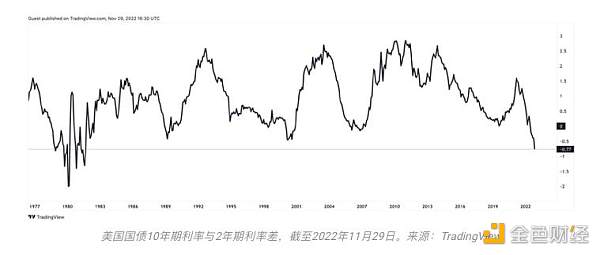

大幅加息與高利率峰值帶來的直接後果之一就是經濟衰退。由於對通脹的壓制是各主要央行的核心目標,從各央行官員的表態看,儘管可能會造成通貨緊縮與衰退,但在“保通脹目標還是保經濟”的二選一問題下,他們最終選擇了保證實現通脹目標。 2 年期與 10 年期美債收益率差已經達到了 1980 年以來的峰值,投資者的隱含衰退預期甚至已高過 2000 年互聯網泡沫破滅及 2008 年金融危機時的預期。

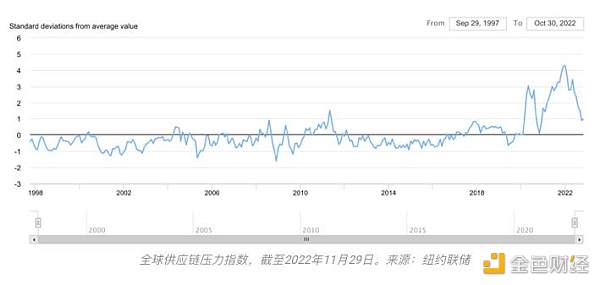

除了來自央行的壓力之外,疫情與戰爭造成的影響亦不可忽視。紐約聯儲每個月都會根據全球的供應鏈運行情況製作供應鏈壓力指數。隨著北半球進入冬季,中國的新冠疫情出現高峰,同時俄烏戰爭仍在對能源等大宗商品造成持續壓力。在兩者共同影響下,持續五個月的供應鏈壓力緩解暫時停止了;這意味著供給側帶來的通脹壓力或將再次對市場造成影響。

上述情形,對於處於風險資產流動性末端的加密市場而言已然較為不利。在流動性歸來遙遙無期的情況下,加密市場內部的風險亦在不斷上升:項目、機構的破產,乃至一線交易所的暴雷,使得很多投資者對加密市場的前景感到失望,選擇低位離場。監管部門也因加密市場中種種欺詐行為與過度槓桿交易引發的巨大損失,而加快了對加密市場的立法,以及對某些發展方向的限制,進一步推動了加密市場投資者與資金的出清。

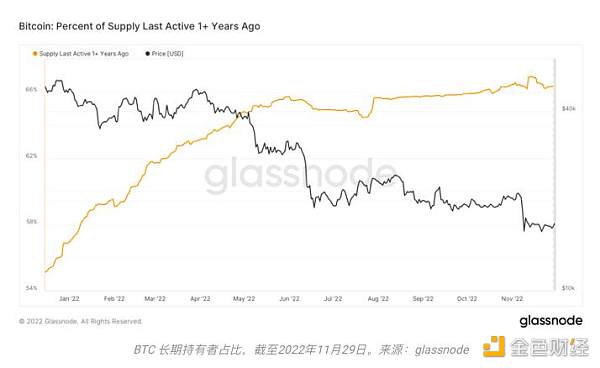

以BTC 為例。通常而言,長期持有者會在熊市囤幣,而在牛市賣出。因此,熊市時期,長期持有者比例會穩定上升,而在牛市時,長期持有者比例則會下降。然而,在 5 月-7 月,長期持有者比例出現了顯著下滑,而在 11 月也發生了類似的事情。失望的投資者將籌碼扔給別人,離開了市場。

綜上看來,加密市場的熊市週期遠未結束。在 2022 年的一系列衝擊中,一部分機構幸運地保全了下來,而一些大型機構則在搖搖欲墜,等待著救助。沒有人知道下一個是誰;市場告訴我們,在熊市的“大滅絕”中,活下來的往往不是最強的,而是最幸運的,以及早有準備的。

倖存者們

儘管加密市場已經冷若冰封,可以肯定的是, 2022 年的熊市遠不是加密市場的結束。在冰層之下,加密市場的開發者與參與者們仍在繼續活躍。技術更迭仍在繼續;VC 與天使投資人仍在尋找著在下一個牛市中可能爆發的項目;而在上一輪牛市開啟前的DeFi Summer 與2021 年的NFT Summer 的成果,現在仍在加密行業中活躍著。

作為DeFi 與NFT 的核心基礎設施之一,ETH 的鏈上數據某種程度上印證了加密行業的堅韌性:儘管活躍地址數已經下降至 2020 年 12 月以來的低水平,但在智能合約中活躍著的ETH 通證數量佔總通證數量的比重,與最高時相比僅下降了約 3% ,仍不輸於牛市時期的平均水平。

同時,即使經歷了 5 月與 6 月的衝擊,智能合約中活躍著的ETH 比重也並未下降許多,而ETH Merge 造成的缺口也在短時間內得到了回補。

而對於加密行業的各類項目而言,熊市的一系列衝擊並未使他們屈服。即使是 2022 年這樣的惡劣市場環境,DeFi 市場與NFT 市場也仍然保持著一定活力。

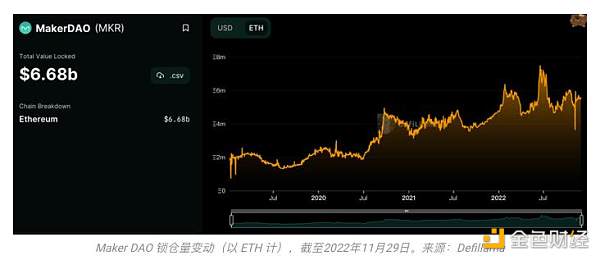

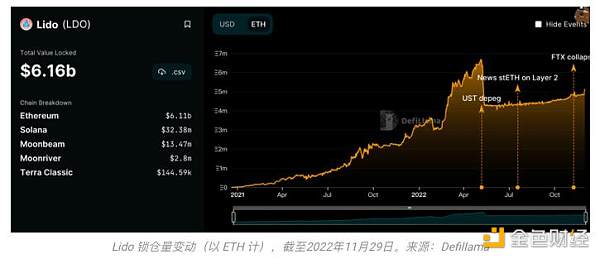

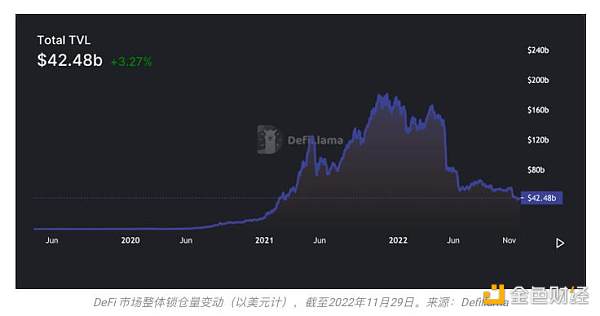

從鎖倉量角度看,如果以加密市場本身的原生資產ETH 而非美元計價,Maker DAO、Lido 等頭部項目的鎖倉量依然在 2022 年取得了正增長;即使以美元計價,DeFi 市場仍保持著 400 億美元以上的鎖倉量,與 2021 年相當,遠好於 2021 年之前——這意味著DeFi 市場已經成為了加密市場不可或缺的一部分。

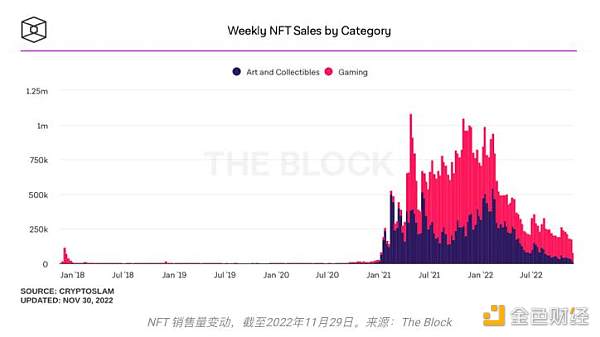

NFT 市場也是如此。加密市場的寒冬並未阻礙NFT 投資者的交易熱情:儘管已經無法與先前的熱潮期相比,在 2021 年 11 月,NFT 的周銷量仍然與 2021 年第一季度持平,遠超 2020 年之前;而投資者之間的交易也仍然在不斷進行著——儘管不甚活躍,但頭部項目的月成交量仍然超過了 20, 000 ETH,這在上一個加密市場週期中是難以想像的。

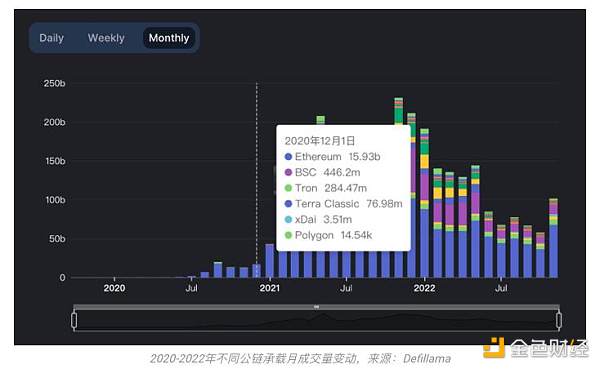

值得注意的是,除ETH 外,支撐加密市場的其他底層公鏈,也在熊市中保持著良好的發展態勢。與ETH 佔絕對支配地位的 2020 年 12 月不同,在 2022 年 11 月結束時,市面上至少有 10 條成熟公鏈供開發者與用戶選用。其中,Arbitrum、Optimism 等成熟Layer 2 解決方案,以及Avalance、Polygon 等在上一輪牛市中興起的公鏈,仍然擁有著相對成熟的用戶群與開發者群體,承擔著百億美元以上的月成交量。毫無疑問,這為加密市場在下一輪牛市的勃興打下了堅實基礎。

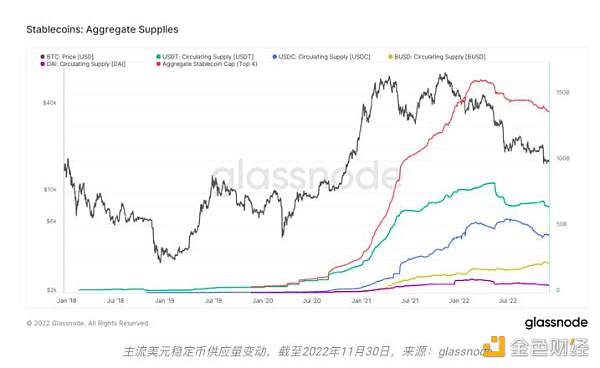

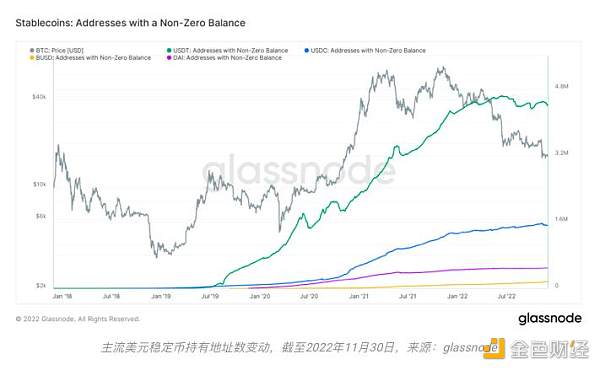

美元穩定幣也在推動著加密市場不斷走向成熟。與 2018 年幾乎“完全野生”的加密市場不同,作為傳統金融與加密市場之間的通道與流動性載體,穩定幣的總供應量在 2022 年一度超越 1, 500 億美元;即使是在 2022 年 11 月的市場環境下,穩定幣的供應量依然穩定維持在 1, 400 億美元以上。

持有美元穩定幣的交易者數量也在不斷上升。截至 2022 年 11 月,穩定幣的持有地址數量已經輕鬆越過了 600 萬大關,與之相掛鉤的散戶與機構更是數不勝數。這些穩定幣被廣泛用於鏈上交易、現貨交易以及衍生品交易。加密投資者並未因為熊市而停下腳步。

進化

在經歷“優質項目”暴雷、機構破產、頭部交易所倒閉之後,儘管加密市場仍然得以倖存,留下來的投資者仍然會參與交易,但他們不再會相信項目方、機構與交易所;投資者們當下相信的,只剩下了他們所持有的錢包。

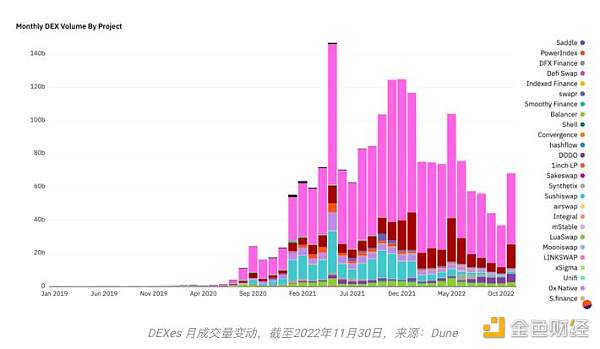

當投資者從加密市場的歷史經驗教訓中逐漸達成共識,他們的眼光便重新轉向了DEX。與 2022 年 10 月相比,在僅僅一個月後,FTX 事件的爆發,推動著DEX 的總成交量回升至近 700 億美元——近乎翻倍。錢包的重要性逐漸凸顯,錢包類項目開始獲得來自一線機構的成百上千萬美元投資,成為了 2022 年年末的新風口。

不過,當下錢包的使用並不方便。頻繁的交互帶來了大量交易成本,而有限的錢包應用場景也限制了用戶的使用。

設想如下場景:當投資者們看到某個心儀的標的或者NFT 時,他們發現該應用並不支持他們所持有的錢包。在牛市時,他們需要想辦法尋找替代路徑,而擁堵的公鏈給投資者帶來了災難性的體驗與“令人印象深刻的”交易成本。

而在熊市時,交易者會有充足的動機放棄交易:

-

如果為了交易方便,將資金存放在某些中心化交易所,他們的本金可能會被缺乏合規和職業道德的無良運營者直接拿走;除了一紙公告,什麼都不會剩下。

-

而如果選擇繞路,投資者通常並沒有興趣付出太多的時間與成本。 “看一眼就夠了”——他們很可能會這麼說。

-

對於加密市場Bulider 而言,上述情形為他們展開了新的進化樹:

-

建設一個更好的交易所,好到足以重新俘獲投資者的信心與青睞。

-

或者,做一個足夠好的錢包。

做錢包並不容易,但向交易所方向進化更為困難:重建已經被摧毀的信心需要時間。投資者們已經受夠了沒完沒了的大逃殺與捉迷藏遊戲;他們只希望交易所做交易所該做的事情。撮合、交易、清算、風控,這就足夠了。

公開資產證明和Merkle 樹只是第一步。我們已經見識到了混亂的審計和託管帶來的災難性後果,監管亦不允許此後再出現類似情況。因此,資產的合規化託管與審計是每個老交易所與新交易所必鬚麵對的一關;投資者們不想再失去一切。齊全的牌照、合格的審計報告、完善的託管,是贏回用戶信任的前提。

對於標的資產的評級亦是未來的重要一環。在加密市場,普通投資者往往對所交易的標的缺乏認知;他們只是抱著暴富的夢想衝進市場,然後失去投入的部分或者全部本金。評級可以解決這個問題:在完善的評級機制下,投資者可以在交易前了解到標的資產的風險與收益潛力,並在經過考慮後做出最適合的選擇。

對於中心化交易所而言,既然投資者更加相信他們的錢包,在公鏈系統逐漸完善的當下,“把交易所拓展至鏈上”的方案變得可行:投資者可以在低信任乃至無需信任的情況下交易。 dYdX 的BTC 與ETH 永續合約持倉量分別已經超過 1 億美元,超過了許多中小型中心化交易所。大型交易所亦已經開始嘗試向鏈上方向發展:Bybit 等交易所已經推出了自營錢包業務,未來我們亦可能看到大型交易所進一步在鏈上推出他們自己的現貨與衍生品交易分部。

不論牛熊,加密市場的歷史從未中斷過。缺乏風險意識的機構與缺乏合規意識的交易所在熊市消失,為倖存者們提供了足夠的空間與新的待填補生態位。同時,在”百廢待興“之際,倖存者們也在當下擁有了迄今為止最為完善且多樣的建設基礎:成熟的現貨市場與衍生品市場、完整的公鏈體系、頑強成長的DeFi 與NFT 市場,為開發者與建設者們提供了“近乎無限”的進化方向與可能。 Let’s BUIDL now and wait for the next bull together。