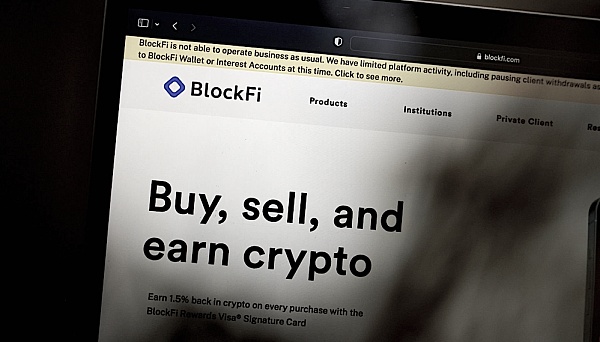

今年以來,從三箭資本到FTX,再BlockFi等頻繁暴雷,促使加密貨幣交易價格下挫、投資萎縮,後續伴隨醜聞與弊案內幕的頻現,過往長期籠罩在加密貨幣身上的“神秘而聖潔”的光環扭曲變形了,且一而再地暗淡下來,弄潮兒們的人設崩塌、風評敗壞,更有幣圈富豪離奇離世的兇訊迭傳……無疑,這些都標誌著交易與投資加密貨幣的無二風頭已然不再,其野蠻生長的時代正在消逝……

Twisted gold coins with bitcoin symbol. concept of a cryptocurrency market crisis.

https://www.freepik.com/premium-photo/twisted-gold-coins-with-bitcoin-symbol-concept-cryptocurrency-market-crisis_16627830.htm

誰家的“孩子”? ——灰色的合規空間

應當說,私人持有或彼此間交易加密資產或所謂的“加密貨幣”,並無嚴格意義上的法律禁止,除非一方提出類近於欺詐的刑事訴訟,司法當局並無義務非去裁定加密資產的法律地位不可,即便涉及刑訟個案,往往根據法規要件來成案,並不須以交易對象本身的法律性質來定讞。也就是說,立法之外,司法可以繞著走,現而今,並無案例確認加密資產本身是否合法。簡單說,加密資產並沒有在法律上被處死,監管當局也沒有“給這個石頭縫兒裡蹦出來的傢伙上戶口”。

那麼,絕大多數的加密資產蓋以“貨幣”命名,似乎就應當將其身份交託給有關貨幣當局來認定並管控。然而,各國貨幣與財政當局往往並不主動就此發聲,大都視若無睹。 2014年,時任美聯儲主席的本·伯南克在被問及如何看待比特幣時稱,它不歸聯儲監管。這是一個準確及正確的立場表達,通俗來說,相當於“誰家的孩子誰抱!反正,不是我的…..”

既然法院不判監,央媽也不認,加密資產這個“野孩子”便走街串戶,討百家飯,四海為家。有人嫌棄它,餵牠閉門羹,不留情面;有人疑懼它,將其趕殺出去,不留餘地;有人對其則樂善好施,甚或待若上賓者;更有人收其為“義子”,以延續香火者……加密資產冒以“貨幣”之名一日日地“野蠻”生長起來,甚或一度成為“街上最靚的那個仔”。

如果買家普遍認漲不認跌,價格大幅下挫時,或引發廣泛交易涉嫌詐欺的質疑,這將促使行政司法介入。基於此,若無法一禁止了之,監管當局也不願主動放行。這就留下了灰色的野蠻生長空間。概而言之,過去時段正或可因之而稱為“寬容監管”階段,實則即“灰色的”合規空間而已。

Three Arrows破產清算人尋求通過Twitter向失踪的創始人發出傳票

Three Arrows Capital Ltd.的創始人下次打開Twitter時可能會發現一個意外:法院指定清算這家破產的加密貨幣對沖基金的清算人向他們發出了傳票。

https://cn.wsj.com/articles/three-arrows%E7%A0%B4%E4%BA%A7%E6%B8%85%E7%AE%97%E4%BA%BA%E5%AF%BB%E6%B1%82%E9%80%9A%E8%BF%87twitter%E5%90%91%E5%A4%B1%E8%B8%AA%E7%9A%84%E5%88%9B%E5%A7%8B%E4%BA%BA%E5%8F%91%E5%87%BA%E4%BC%A0%E7%A5%A8-11666051205

誰發“出生證明”? ——商品類監管

研發加密資產並不需要法律認定與行政許可,作為首個加密資產的擁有者,開發者不僅自身可以持有,也可將加密資產“贈予”他人,後者可接受贈與並持有,或再度贈予他人。開發與贈予幾乎並不存在任何法律障礙。投資參與開發或贈與,只要所需資金來源沒有問題,也不涉及違法違規。問題出在“交易”環節,主要就是以銀行貨幣來買賣加密商品的環節。

簡單說,沒有交易,就沒有合規要求。問題是研發需要投入,開發投資需要回收,如果僅僅是只有加密產品本身,是不夠的,需要將其全部或部分轉換為銀行貨幣收入才能夠“回本”與“盈利”。這是非常現實的生意,也是個行業或產業,需要以銀行貨幣結算收入為依歸。

由此,加密資產產品必須得以“交易”,並付諸交易,更應以銀行貨幣作“結算”,來頻繁套現。為此,必須“標榜”其資產地位價值,並不斷拉抬其價格,以保持或拉升交易量;甚此,須宣揚以“貨幣”名義持有,以擴大需求;基於此,必須以“理想信念”牢固之,以鞏固無現實需求的擁躉們……

單個人之間的交易加密資產,並支付銀行貨幣等對價,類同買賣,不涉及復雜的法律問題,主要就是交易所得收入的涉“稅”問題。但單純個人間的交易是不夠的,也難以就此形成大範圍、大規模的市場,甚或賣家根本難以獲得大量買家。這就必須引入交易所模式。交易所交易非單個人間的交易,就需要資質認定,持牌開市交易。

於此,商品交易監管當局無處藏身,須出面應對,而基於既有法律框架與事實來作出判斷,是否放行加密產品交易許可。一伺放行,則加密產品的開發與投資的法律理據就完備了,意味著財務上可並將獲得交易收入。商品監管的合規許可,相當於“出生證明”。加密產品的生產商或開發商往往以交易商的身份來提起申領交易許可。

這就是人們常看到的,開放商兼具做市商的模式,而大的做市商可兼容並蓄收納許多開放商來發行與交易,並發行所謂的交易商平台幣。由此,所謂“幣圈’幾乎可以等同於以大交易商為主體的交易圈,那些研發而不涉及交易者,事實上是邊緣者,大可以在市場上忽略之。

有了商品交易的監管合規許可,商業銀行才能夠提供名正言順的支付結算支持,也就是說,加密資產或加密貨幣的交易賬戶與銀行賬戶才能夠實現“合規”聯通,銀行監管與商品交易監管才能夠相互映射於印證。根本而言,商品交易監管合規標誌者銀行監管合規的正式打開或放行。至此,加密產品套現交易不僅合規了,銀行機構正可因合規而放閘銀行資金頭寸,支持加密資產交易。 “野孩子們”高高興興,名正言順地進銀行飯堂打飯吃菜了……

A Crypto Emperor’s Vision: No pants, His Rules

補上一張“駕照”——證券監管

有了“出生紙”,全力推進加密貨幣交易,還是會碰觸到金融監管的天花板。伯南克的立場宣示似乎成為一條鐵律,央行不會主動擁抱“加密貨幣”,尤其是私人加密貨幣,即便其涉足數字貨幣,也更傾向於更具中心化特質的CBDC。

這就表明,加密貨幣在現實貨幣金融活動中事實上出於被動的下風向,根本沒有挑戰銀行貨幣的監管可能。但如參與到實質的金融活動,還需要獲得證券類監管合規許可,也就是說加密貨幣或加密資產獲取證券性質的資格定位。這就相當於成功申領了身份證後,尚待申領到一張駕照,才能駕車上路。

一般而言,加密資產的貨幣金融的升成路線圖就在於,先獲得商品監管合規許可,再升級謀取證券合規許可。問題恰恰就梗阻在證券監管環節,全球沒有哪個證券監管當局敢於完全放行加密資產,他們往往留著一道門,對加密資產交易進行觀察與考核,並對某些類活動進行監管干預。

不錯,這本身就是模糊的空間,是灰色的領域;不過,解釋權完全在證券監管當局,重要的是,其對於加密資產的投資或交易沒有任何承諾或保障,並有足夠強大及剛猛的手段來斷然干預。這就好比有了商品類監管合規許可,進了銀行飯堂,但進不了隔壁金融夜店,聞得到酒香,手裡只有空酒杯和排號,等著叫號領位,但誰也保不准他們現時就搞不到酒喝……

加密貨幣野蠻生長的好日子終歸要過去,事實上,現時它也來得併不突然,一個接一個幣圈龍頭或寵兒宣布破產倒閉,並沒有令人嘆為觀止,傳染性帶來莫名的順序感,人們不禁要問,誰將是下一位破產者?

Revealed: How Much BlockFi Owes to Its Biggest Creditors

https://coinmarketcap.com/alexandria/article/revealed-how-much-blockfi-owes-to-its-biggest-creditors