撰文:Jack Inabinet

來源:Bankless

編譯:DeFi 之道

本週,我們想查看一下自FTX 內爆以來一直在上升的DeFi 指標,並推斷這些趨勢對加密貨幣和你的未來戰略意味著什麼。

FTX 崩盤後的5 個DeFi 指標飆升

圖片:Logan Craig

在後FTX 時代,資本流向何處?有哪些項目從FTX 崩潰中受益?在加密貨幣的厄運和陰霾的深處尋找光明?

01 CEX 資金外流

規則#1:不是你的鑰匙,也不是你的加密貨幣!

令人驚訝的是,有多少人在重大災難發生後最終領會了這一核心加密原則的價值。太糟糕了,沒有關於Ledger Nano 銷售的現成可用數據,因為它肯定也只是上漲!

令人驚訝的是,在重大災難發生後,有多少人最終掌握了這個核心加密原則的價值。太糟糕了,沒有現成的關於Ledger Nano銷售的數據,因為它肯定也是在上漲!

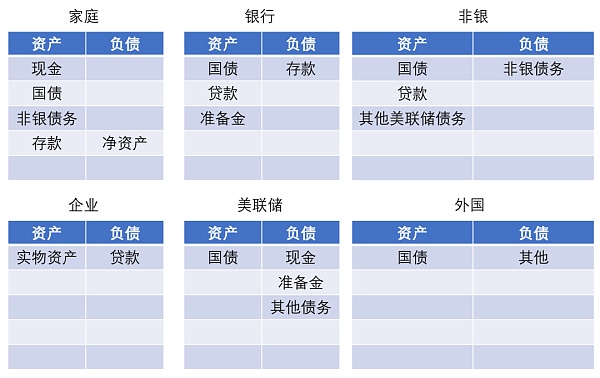

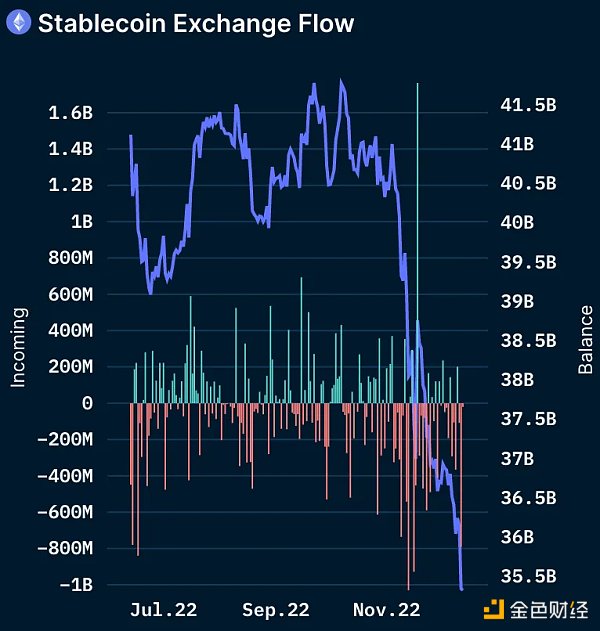

自11 月4 日以來,交易所穩定幣淨流出46.75 億美元,交易所穩定幣餘額減少11.4%。

來源:Nansen

此外,同期交易所的ETH 淨流出總額為51.25 億美元,占之前CEXs 持有的ETH 總量的13.1%。

來源:Nansen

自11 月4 日以來,已有98 億美元的穩定幣和以太坊已從CEXs 中撤出。

隨著對Binance 破產的普遍擔憂在CT 上蔓延,這種提款趨勢不太可能在短期內逆轉。

當今最先進的審計解決方案幾乎無法讓用戶放心他們在CEXs 上的資產安全:

-

儲備金證明的審計只能捕捉到某一時刻的資產

-

用戶不了解負債情況,餘額也不會實時更新

-

加密貨幣交易所審計師的素質受到了質疑

-

複雜的加密操作似乎轉向了可能缺乏資源對公司進行徹底審計的小公司

扭轉資本外逃將需要交易所重新獲得客戶的信任,在加密貨幣市場參與者(理所當然地)比以往任何時候都更加懷疑中心化託管機構的時候,這可能是一項艱鉅的任務。

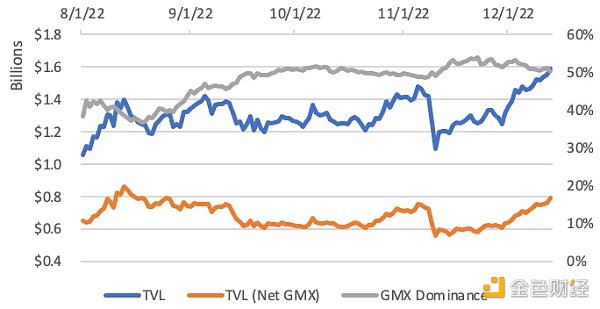

02 GMX TVL

僅僅因為FTX 崩潰並不意味著加密貨幣對槓桿的渴望得到滿足:GMX 是CEX 資金流出的主要受益者,這些資金來自尋求獲得無信任交易體驗的DeFi 用戶。

GMX 為用戶提供高達30 倍的槓桿,遠高於許多DeFi 協議。

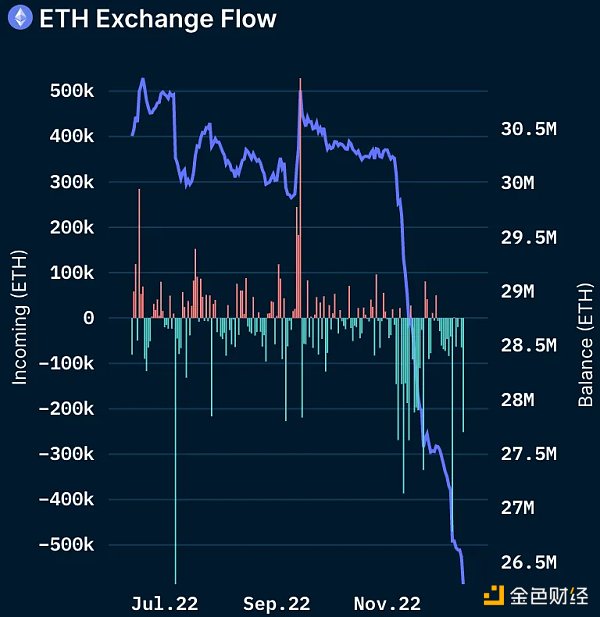

如今,很少有成熟的加密項目擁有比11 月初更高的總價值鎖定(TVL)。 GMX 以美元計價的TVL 比11 月5 日上漲了9.9%。

資料來源:DeFi Llama

當以ETH 計價時,GMX 的TVL 自11 月5 日以來上漲了41.0%!

資料來源:DeFi Llama

FTX 慘敗後的混亂和一連串的破產抹去了整個加密貨幣生態系統的價值。正因為如此,以ETH 為單位查看TVL 可以更準確地代表給定協議在加密貨幣市場份額中的增長。

例如,GMX 以美元計價的TVL 從11 月5 日到10 日下跌了25.3%,而其以ETH 計價的TVL 則上漲了12.1%!

GMX 以美元計價的TVL 的暫時下降是系統性必然因素(即並非協議獨有的風險)的直接結果。以ETH 計價的TVL 的增加,表明在此期間有更大比例的加密資產進入平台,從而增加了市場份額。

目前,就美元和以太坊而言,GMX TVL 均為增長,這表明該平台已成為尋求去中心化替代中心化交易所的交易者的首選。

03 Arbitrum TVL

GMX 佔Arbitrum TVL 的一半以上。考慮到這一框架,Arbitrum 的TVL 在FTX 事件之後上漲就不足為奇了。

資料來源:DeFi Llama

令人震驚的是,Arbitrum 的TVL(不包括GMX)較11 月5 日FTX 事件前的最高水平增長了7.6%。

資料來源:DeFi Llama(數據下載)

為什麼這令人震驚?

因為與Arbirtum 相比,Layer 2 TVL 的恢復情況並不樂觀:以美元計價的L2 TVL 比11 月5 日的高點低16.6%。

資料來源:L2Beat

來自GLP 的高額費用收入推動了Arbitrum 生態系統,提升了TVL。該資產的收費結構產生的收益率是該區塊鍊網絡的經濟支柱。

Arbitrum 開發人員依賴於高GLP 收益!

例如,Umami Finance 正在努力推出可以對沖GLP 價格風險的金庫,同時繼續為用戶提供相關的高收益。 GLP 的更高收益使該金庫以及dApp 對DeFi 用戶更具吸引力。而當GMX 收益率具有吸引力時,Arbitrum 上的項目從更深的流動性和更高的估值中收益。

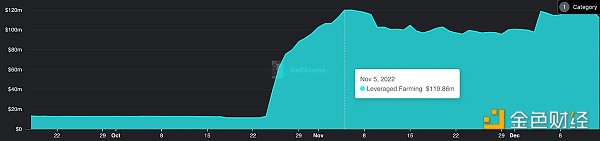

04 槓桿挖礦(Leveraged Farming)TVL

Sentiment 和Gearbox 分別於10 月21 日和23 日推出,似乎已準備好證明這個熊市是一個建設市場!

這兩種協議都允許用戶通過抵押不足的槓桿獲得白名單DeFi 協議的豐厚收益(有關這些協議的更多信息,請查看DeFi 中抵押不足貸款的終極指南——DeFi 之道已編譯,點擊查看)。

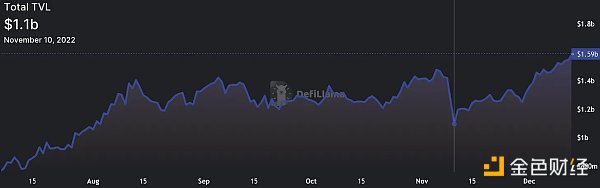

這些協議的推出,尤其是Gearbox,是該行業TVL 的積極催化劑,TVL 從10 月23 日的1140 萬美元增長到11 月5 日的1.199 億美元,增幅為952%!

資料來源:DeFi Llama

不幸的是,FTX 的崩潰嚴重阻礙了槓桿挖礦領域TVL 的快速增長,並導致該領域觀察到的TVL 從峰值到谷值縮減了20.3%。雖然在分析時該行業尚未達到11 月6 日的ATH 值,但截至12 月13 日,該領域的差距在1% 以內,TVL 為1.189 億美元。

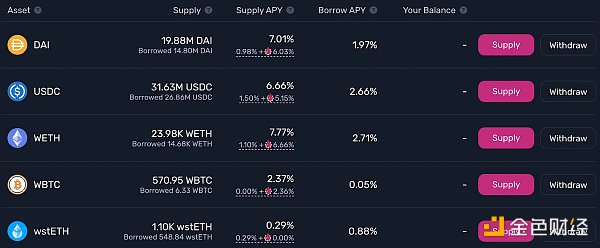

從長期來看,槓桿挖礦領域的高TVL 可能是不可持續的。 Gearbox 佔該行業TVL 的94%,並對其收益率進行了大量的補貼。

資料來源:Gearbox

該協議在選定的資金池中獎勵貸款人高達6.66% 年利率(APY)的GEAR 獎勵,以激勵存款。

通過代幣激勵來稀釋持有人並不是一個可行的長期戰略。雖然獲得新用戶對於協議的成功至關重要,但如果無法留住現有用戶就會削弱協議的社區,並可能危及項目的未來。

資本已經流入槓桿挖礦領域,尤其是Gearbox 是一個帶有代幣激勵的閃亮新玩具。接觸這些項目可能會導致該領域的TVL 縮減。

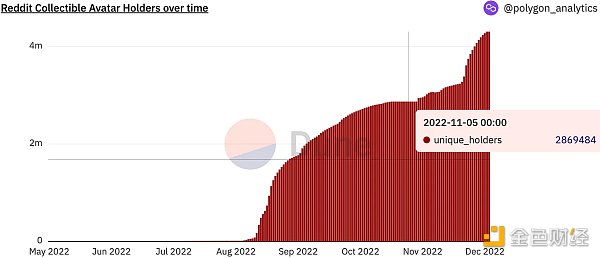

05 Polygon NFTs

提及收藏品價值,星巴克剛剛向其Beta 測試人員推出其基於區塊鏈的忠誠度計劃和NFT 社區Odyssey。

Redditooors 也是如此自11 月5 日以來,獨特的Reddit Collectible Avatar 持有者數量增加了50%。 (注,Reddit Collectible Avatar是Reddit 於Polygon 網絡發行的NFT 系列。)

資料來源:Dune Analytics

在用戶數量下降和鏈上活動水平下降的行業中,Polygon 向品牌收藏品市場的擴張取得了驚人的成功。這些低價值收藏品的鑄造、轉讓和銷售使Polygon 上的其餘NFT 活動停滯不前。

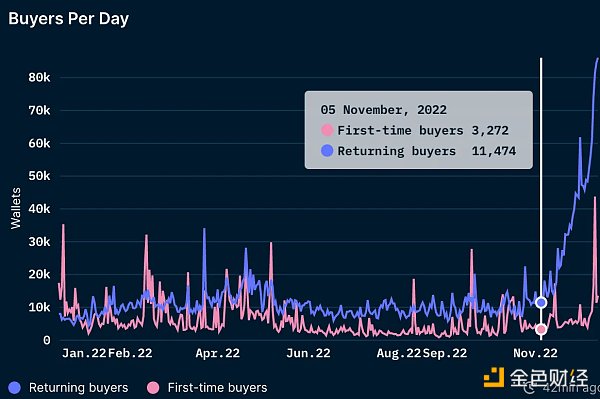

12月12日,超過8.4萬名回歸用戶在OpenSea購買了Polygon的NFT,比11月5日增加了超過?630%?!

12 月12 日,超過8.4 萬名回訪用戶在OpenSea 上購買了Polygon NFT,比11 月5 日增加了超過630%!

資料來源:Nansen

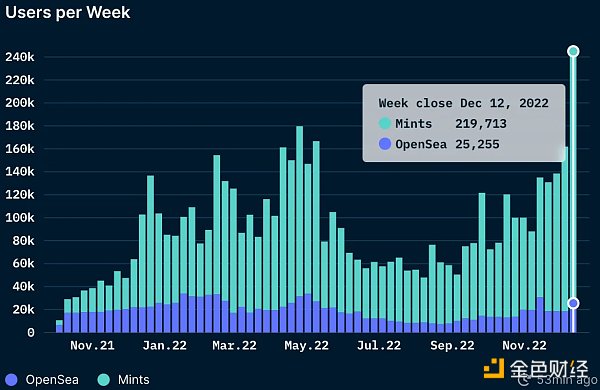

此外,與截至11 月7 日的一周相比,每週OpenSea 用戶和NFT 鑄造者的數量增加了178%:近24.5 萬個Polygon 地址在過去一周執行了其中一項操作。

資料來源:Nansen

儘管這些NFT 項目偽裝成“收藏品”,試圖將自己與加密貨幣的有毒文化(Toxic Culture)割裂開來,但它們的成功仍然證明了NFT 的可行性,並鼓勵企業在其商業模式和忠誠度計劃中採用和整合區塊鏈技術。

堅持下去…

事實上,現在一切都很糟糕。

在3AC 爆炸後幾乎一切都崩潰了。在美聯儲加息後,COVID 變得嚴重之後,幾乎一切都在下跌……

屏幕上的數字有升有降,但是加密貨幣正在構建的原語會保留下來。我們正在為我們想要的未來而建設。

產生alpha 並為下一個敘述做準備。自我託管、DeFi、創新的收費結構和品牌社區是否會減少成本?收益率如何與加密貨幣的增長相交?

留下來看看。