詳細說一下DCG的問題。

首先毫無疑問的是,Genesis破產已經沒有了任何懸念,關鍵問題有2個:

1)DCG到底欠Genesis多少錢,Genesis破產DCG需要承擔什麼責任?

2)DCG還有哪些資產可以用來償還債務或者用於潛在的清算?

關於DCG到底欠Genesis多少錢。首先明確的是DCG在過去幾年主要在兩個事件中消耗了自己的大量資金:

1)2021年-2022年期間回購GBTC

2)處理3AC的壞賬

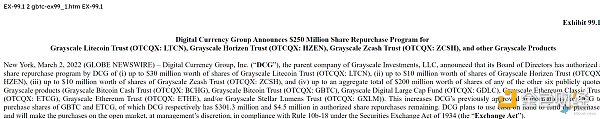

回購GBTC方面,按照messari創始人Ryne的說法,DCG購買了價值8億美元的GBTC,同時通過Greyscale授權了12億美元的回購計劃(但並不一定完全實施)。

同時,通過SEC披露信息,在2021年10月,DCG講回購GBTC的回購計劃額度在原有7.5億的基礎上追加至10億,截至2022年4月,回購額度還有3.013億美元的剩餘,即使用了大約7億美元的額度;而據《金融時報》的報導,截至2022年11月,DCG回購GBTC的累計花費為7.72億美元。

三個不同來源的數據基本吻合,即DCG使用了大7-8億美元的資金購買GBTC(此外還有少量ETHE),按照《金融時報》的分析,這部分回購的成本大約為$40/GBTC,按照$8.45的當前價格,DCG虧損了大約6.1億美元(79%)。

需要注意的是,DCG是【花費了近8億美元購買GBTC】,而非【當前仍持有8億美元的GBTC】,這部分資產現值目前僅為1.6億美元。

處理3AC的壞賬方面。此前已進行過相關分析,簡單來說就是Genesis因為3AC產生了12億美元的壞賬,DCG承擔了這部分壞賬。但根據Zhusu的說法,DCG在3AC暴雷時應該選擇重組,但卻用“左手倒右手”的方式解決了問題。

如果這個說法屬實,那一切將變得徹底明朗起來:DCG在2021-2022年期間和3AC一樣大量購買了GBTC,同時動用了槓桿(包括從Genesis借款)。

長期負溢價導致了3AC的破產,理論上那個時候DCG在Genesis的倉位也應該被清算,但Genesis只清算了3AC。同時,DCG從Genesis進行了借款,並將藉款再次提供給Genesis,避免Genesis破產,否則DCG也會遭到清算。

通過這種方式,DCG對Genesis的債務增加了12億美元,但問題是,DCG向Genesis提供的12億美元,是【股東注資】還是【提供借款】,這關乎到DCG是否也擁有Genesis的12億美元債權?

總結一下,DCG需要處理的問題是8億+12億,其中8億是確確實實花了出去,並產生了6.1億美元的虧損。而12億隻是在6.1億虧損發生以後避免破產產生的複雜借貸關係,具體情況目前並不明朗。

第二個關鍵問題是DCG到底欠Genesis多少錢?按照Gemeni創始人的說法,DCG欠Genesis 16.75億美元,這種說法大致上是把回購GBTC期間的借款(5.75億)加上了處理3AC的借款(11-12億)。

不過Gemeni創始人並未對16.75億美元的說法提供說明或者證據。

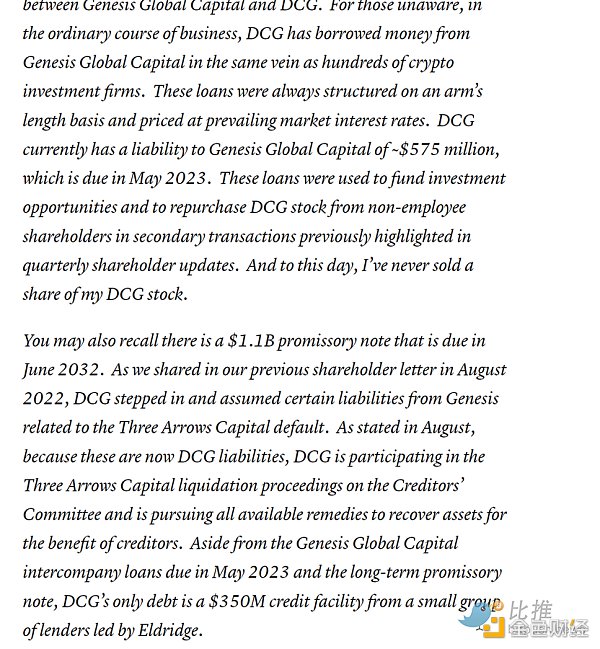

進一步追溯來源可以發現,16.75億美元的說法源自2022.11DCG的一封股東信,依據相關內容,DCG一共有三筆債務:1)債權人未Genesis的5.75 億美元的債務,將於2023 年5 月到期。 2)債權人為Genesis的1.1B 美元的本票,將於2032 年6 月到期。 3) Eldridge 領導的一小群貸方提供的3.5 億美元信貸

這部分內容正好與前面DCG虧損原因相吻合,兩筆借貸分別用於回購GBTC和處理3AC壞賬。另外需要注意,3AC向Genesis借貸抵押率不足80%的時候會進行清算,但DCG大概率是不需要提供抵押物或者不會被清算,否則GBTC抵押物早已不足以支持清算抵押率,這也解釋了Barry拒絕披露向Genesis提供的抵押物信息。

按照該說法,Genesis的11億美元損失現在是DCG 的負債,但DCG同時獲得了3AC破產清算的求償權。需要注意的是,這裡是11億的【promissory note(本票)】,到期日是2032年,如果沒有特殊約定,DCG並不需要立即還款。

Gemini創始人也在Twitter質問Barry【是否會將11億的本票視為11億的現金】,儘管Barry沒有回應,但答案肯定是【NO】 DCG和Barry Silbert沒有義務,沒有道德,更沒有現金。

即使是Genesis破產,隨之而來還有很多新問題,例如Genesis是否對DCG也負有債務?這張本票是否已某種方式進行了質押? DCG是否擁有本票的優先權利?即使是進行清算,大概率也是將債務關係轉移給新的主體,資金用來進行破產清算,DCG不需要立即償還,清算所得也會償還給所有債務人而非Gemini

事實上現在Gemini比DCG更著急,用戶的求償和訴訟是即時的,即使Genesis破產Gemini也不會從Genesis或者DCG那裡拿到一分錢,如果Genesis馬上破產,下一個連帶破產的不會是DCG,而是Gemini。

DCG當前面臨的問題不是這張9年以後才到期的本票,而是幾個月後5.75 億美元的債務,這部分債務是DCG自己在GBTC回購中虧損導致的,沒有任何其他的複雜關係,且會在幾個月後償還。按照公開信內容,DCG去年的營收是8億美元,結合DCG需要負債進行GBTC的投資來看,顯然DCG賬面上並沒有足額現金。

這裡面還有一個新的問題。據英國《金融時報》報導,如果Genesis 倒閉,由於Eldridge 優先擔保貸款的優惠條款,全額將立即償還。這也就意味著DCG需要償還的貸款是5.75億+3.5億=9.25億美元。

至於剩下的11億美元,DCG擁有充足的時間去處理,而且由於復雜的借貸關係和清算流程,對DCG的償債要求不會那麼直接,也不會那麼快。 DCG現在需要在未來幾個月內處理掉9.25億美元的問題。

潛在的解決問題途徑包括:

1)出售子公司和非流動性資產

Coindesk:年營收50M,預期估值3億

Greyscale:年營收2-3億,預期估值10-15億

Lono:虧損狀態,預期估值數百萬-千萬

Foundry:早期階段,預期估值數百萬-千萬

TradeBlock/HQ:預期估值0

母公司DCG股權:未知

2)對SEC的訴訟成功或者其他因素使得GBTC短期內負溢價消失:預期收入:數億美元(但概率較低)

3)獲得進一步融資

總體來看DCG還是具有一定的償付能力,但是短期內想要籌集近10億的資金仍不容易,出售Greyscale/Coindesk雖然能夠解決問題,但這也意味著DCG的多年耕耘付之一炬,對DCG和Barry Silbert來說這不是一個容易的選擇。

另外一個不確定的因素是DCG的行為是否存在違法的情況,包括2022年4月的不清算DCG、關聯交易、11億本票的合法性等。如果出現問題,這將會是壓死DCG的最後一根稻草。

最後是Greyscale,關於Greyscale和GBTC,其實情況並沒有發生太大變化。 Greyscale本身運作情況很健康,而且也和Genesis沒有太多關聯。即使最壞情況下DCG破產,Greyscale大概率也會被出售或者轉為獨立運作。

而GBTC當前負溢價已經達到了45%。 DCG持有的GBTC也不是大問題,一是資產的規模由於GBTC價格的縮水已經降低了很多,二是GBTC存在出售限制,DCG無法一次性在二級市場拋售,更可能的方式是拉長出售週期或者場外交易。

另外一個小概率事件是GBTC開放贖回,如果發生,GBTC在場內的價格也會迅速被拉平,套利空間消失,贖回拋售的影響也沒有想像中那麼大。

最後的最後,儘管@cameron試圖將責任轉嫁並將DCG和Greyscale拖下水,但用戶如果想要拿回9億資金,就必須要明確Gemini Earn要么欠了你們的錢,要么向你們出售了未註冊的證券。 DCG固然問題很大,但還是那句話:@BarrySilbert 沒有義務,沒有道德,更沒有現金。

原文作者:Loki_Zeng

原文來源:Twitter

來源:比推