原文作者:CapitalismLab

上海昇級在即,流動性質押賽道火熱。上海昇級後由於開啟了unstake ,也會大大降低stETH 等de-peg 的幅度和風險,適合更多用戶參與。

本文將為您詳細比對各家流動性質押的優劣勢,幫您找到適合自己的ETH 質押生息方案。

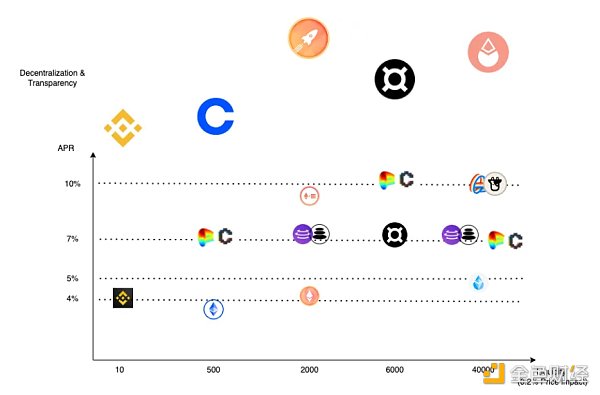

如上圖,總體來看:

-

收益率方面各家差異不大,純Staking 約4% -5% ,做AMM 約7% ,Frax 目前有一定早期紅利;

-

流動性方面差異巨大,對於0.2% 的滑點(半個月純Staking 收益),stETH 可以賣40000 個, 而bETH 僅可以賣 10 個;

-

去中心化和透明度方面,DeFi 顯著好於CeFi。

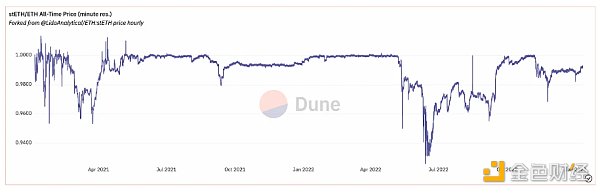

此外除開挖礦收益外,折價也是影響收益率的一個重要來源,需要特別注意觀察。

Lido

流動性好,玩法多,是最普適的,對於大資金用戶更是不二之選。

由於wstETH 已經跨鏈到Op/Arbi 大幅降低了Gas Fee,對於小資金量用戶和想嘗試的入門用戶都是比較友好的。

當前stETH 有1% 的折價,推薦通過1inch.io 購買(L2 也適用)。如上所述,入門用戶建議先在L2 上玩玩。

stETH 底層節點運營商為目前DAO審批制,完全透明但需要許可,去中心化程度有提高空間。協議也會抽成10% 以支付節點運營商的費用和作為國庫收入,這個抽成比例是相對較低的。

更多關於Lido 的信息可以參考這篇文章,你也可以加入Lido 中文社區交流提問。

wstETH Arbitrum 生態的介紹

gas 費用更少,收益更高。

AMM:

-

Balancer:https://arbitrum.balancer.fi

-

Kyberswap:https://kyberswap.com/pools

-

Curve (To Launch):https://arbitrum.curve.fi

Lend:

-

Radiant(To Launch):https://radiant.capital

Option:

-

Premia:https://premia.finance

-

Dopex(To Launch):https://app.dopex.io/ssov

Perp:

-

Mycelium(To Launch):https://mycelium.xyz

Rocket Pool

特色為“無需許可”,人人都可以成為節點運營商,用戶使用16 ETH 即可在服務器上搭建節點,另一半16 ETH 就由非節點運營用戶提供。

rETH 適合有廉價服務器資源的人,收益高達 9% ,因為其可以享受到RPL 獎勵並且分享其他用戶的抽成。

對於非節點運營用戶,協議抽成為15% ,收益率和流動性上沒有什麼優勢,不過去中心化程度是略高的。

Frax

22 年底才發布,處於早期紅利期,當前收益較高,ARP 上sfrxETH 超7% ,Convex/Curve 做LP 更是超過 10% 。

不過frxETH 幾乎沒有折價,吃不到折價收窄的收益。

frxETH 協議抽成為10% ,目前並未支付任何費用給節點運營商,疑似自運營,中心化程度略高於前兩家。

總體而言比較適合熟悉Frax/Curve 生態的用戶和較專業的DeFi 用戶。

frxETH 具體設計邏輯

frxETH = 沒有質押獎勵的stETH

sfrxETH = wstETH,加上frxETH 的那部分的質押獎勵。

frxETH 的設計很新穎。當你把SETH 存入Frax 時,你會得到1 比1 frxETH,與 1 個ETH= 1 個WETH 相同。

為了獲得質押收益,你必須將frxETH 質押為 sfrxETH。如果只有一半的人將frxETH 變成 sfrxETH,那麼sfrxETH 質擁者將獲得兩倍的收益。

讓我看一下Convex,你會發現stETH-ETH 的base vPAR 比frxETH-ETH pool 高很多,為什麼呢?

這是因為LP 也可以獲得stETH 質押獎勵,這使得Lido 可以分配更少的LDO 獎勵來達到目標的apr 和流動性。

Frax 擁有大量CVX,可用於賄賂crv 獎勵,隨著算法穩定幣敘事退潮,他們可能想將CVX 用於其他用途。他們可以使用Crv 獎勵來代替Curve 中的質押獎勵,可能就是frxETH 設計成獲得質押獎勵的原因。

Coinbase

源於Coinbase 的ETH 2.0 服務,抽成25% 。

各方面都較為平庸,可能比較適合有美國合規需求的機構?

在較大折價時也有一定Alpha,可以保持關注。

Binance

存入Binance 的ETH 2.0 服務質押即可獲取bETH,目前其二級市場有~ 3% 折價。

幣安在費用和底層運營商方面均不透明,在界面上文字遊戲誤導用戶「本人實測目前約4% ,預估其抽成 20% 左右」,底層也有不小概率委託給了自家投資的有監守自盜黑歷史的Ankr 等節點運營商。

流動性匱乏, 10 bETH 就要賣到0.2% ,DeFi Lego 也較少,只有大幅折價買入才比較划算,切記不要直接存入,要現貨買bETH。

此外,實際上用戶存到CeFi 機構的 ETH 大部分也參與了質押或者流動性質押,其中包括Celsius 這種吸收ETH 存款然後去隨意操作的(由於流動性問題容易玩脫),

也包括Matrixport 這種提供透明化產品的,總而言之其實你不自己做質押或者流動性質押的話,存到機構實際上也會或暗或明的去做這個。

總結

收益率(抽成),流動性,折價,風險是參與流動性質押的四要素,合理比對各家的四點即可找到適合自己的方案。