前FTX的head of trade,即刻@octopuuus ,在播客中提到一個我感興趣的視角是做市商機構視角,“莊家操盤往事lol”。

我先總結下他提到的Alamenda激進的做市商風格,然後補充些上個週期我所知道的一些其他模式,尤其是項目方與做市商的關係。本文提到的做市商,僅特指與交易所、項目方token關聯的那部分業務。

機構操盤視角

從機構視角來看,做莊一個token籌碼有兩個主要方式:

-

強莊控盤。在項目基本面過關的情況下,選擇一個標的開始操作(項目方可能知道/可能不知道,關係不大)

-

第一階段吸籌:典型盤面是低價持續吸籌

-

第二階段,做市商機構的共識階段。這個階段主要指標是交易量,先拉升一個波段,再在震盪中和其他做市商換手(回收成本,提高資本利用率,建立風控模型)

-

第三階段,割韭菜階段。進一步拉高,一邊出貨回收資金,一邊助推,這一步有的機構還會自發輔助項目方做基本面的建設。

-

給標的做價值錨。這個是在資金和交易量上快速提升項目的基本面質量。最好的手段是藉貸和衍生品。 @octupus分享的例子是藉貸,比如抵押ftt借出btc/eth,那麼ftt的價值錨就是btc和eth了,循環借貸加槓槓,甚至有可能將藉到的btc/eth拉ftt。另外就是相對專業一些的期貨(可當保證金的,非永續合約)、期權方式,這個相對複雜,在牛市,幣圈做市商甚至都不是太需要動這塊的武器,就能完成做莊。

項目方與做市商的關係

從項目方視角來看,項目和做市商的關係大概有這幾種吧(大到top,小到普通工作室):

-

項目方如果是主動尋求listing,cex都會對做市商有要求:

-

有的所甚至會指定一些做市商。 listing階段,做市商能幫不少忙,這就是為什麼上一個週期很多項目方喜歡拿MM投資的一個原因。

-

做市賬戶有保證金要求,比如token + usdt 不低於15萬美金之類的,這個一般是可以bargain的。

-

大做市商的條款.

-

還token比較好理解,借啥還啥。如果還usdt的話,就有區別了:一些頭部做市商會按它所投資輪次的價格(可能輕微上浮),還usdt。如果交易所價格遠高於私募輪的話,做市商利潤非常可怕。有的做市商相對友好一些,按約定日子幣安交易所當日均價還給項目方usdt,均價定義一般是daily volume weighted average price,依交易量權重的均價

-

上個週期的Superpower:私募輪投資+按私募輪價格憑空借項目方手里大量token。根據上述的分析,做市商選擇還usdt可實現利潤是最大化,比如私募輪價格上漲100倍賣出,就是獲利100倍。某種意義上,這是低成本(甚至0成本)買了一張美式看漲期權,拉的越高,期權價值越大。美國金融對應的是liquidity Service Level Agreements (SLAs) ,是嚴格禁止這類條款的。

-

一類是被動型做市商(歐洲較多這種風格),就是幫忙提供策略和技術支持,一個策略管幾百個項目方,月收費可能3000-5000美金/月

-

一類是技術服務費(約為6000美金/季度)+ 利潤分成(中國較多這類風格)。分成是指賣token的利潤分成。比如賣貨賣了100萬美金,然後三七分。這一類做市商跟項目方有一定利益綁定,但做市商掌握主動權。在溝通條款時,有一個關鍵指標是準備金率:做市準備資金/流通盤市值,如果想對盤面有所掌控,一般這個比例要在30%~50%左右,以防出現上所就崩盤(跌破私募價)的風險。

-

還一類是美國做市商的常用手法。借幣條款,比如找項目方借3%的token,到期後按約定價格歸還本息。在美國這種條款是違法的,所以條款一般會解釋下跟美國的證券的區別和責任撇清。主動權仍然是在做市商這邊,他可以選擇還token,也可以還usdt。項目方話語權比較小。

-

小做市商則比較簡單(也有項目方和incubator,自己有做市團隊,幣圈大鐮刀往往就是指這種):收手續費為主,項目方說啥,他就做啥。一般會每天給你同步一次資產表,還會給一些建議和想法。不像大做市商,跟項目方基本很好有交流,畢竟管的項目太多,而且被動做市為主。

-

項目方最優選擇是被交易所強上、被做市商截莊。項目方只管自己build,自己默默出貨,悶聲發大財。交易量高的時候,牛市在幣安達到1個億美金交易量也不難,項目方每天出個100萬美金對盤面沒影響。由此就可以知道為什麼項目方在牛市中期不care vc質量,只想盡快上交易所了。比如在越南gamefi這波,VC在tge那波就直接回本甚至十幾倍,資金周轉效率非常高。甚至一個月內資金就回籠了,然後熊市再慢慢投好項目。不過容易玩崩就是。

-

補充下被截莊的壞處。項目方有可能虧錢,如果項目方統一託管vc的籌碼,在低價全出了,然後被做市商截莊拉盤,那項目方估計還得自己再貼錢給被託管的vc,更有甚者,埋頭build,token拉了100倍,沒出,後面產品出問題歸零了,直接一輪遊,這樣的也很多;賺錢的是做市商,挨罵的全是項目方,利用市場情緒將價格拉了50倍,這個價位接盤的散戶會把項目方罵一年,其實基本是做市商(野莊)幹的,項目方一點轍沒有。前面說的,一般基本面好的項目方,都是講規矩的,籌碼公開透明,不亂來,如果亂來的話,沒有資金願意介入這個項目方的token。

當然,做市商不邪惡,單純的資金生意。我介紹的都是偏主動型做市商,如果是沒有一級投資業務的做市商,就是單純的依據盤面調整策略,平平淡淡鮮有動作。如果市場是河床,那麼做市商就是供水的一端。項目方在做市商面前話語權弱是正常,在二級金融市場,食物鏈水源是這幫做市商。但說到底,他們也有他們的水源,有虧有賺也有破產。

做市商與交易所的關係

前面都有提到交易所,這裡再補充一下做市商和交易所構成的影子銀行體系:

-

目前熊市流動性枯竭的時候,頭部交易所會頻繁聯繫做市商,跪求他們幫做市,提供流動性。因為流動性是交易所最根本的基建。

-

回到牛市。交易所那麼大的利潤,為何要挪用客戶資產,擴大資產負債表呢?交易所負債表有一大部分是給做市商的無抵押貸款授信額度,而做市商利用這筆資金不斷的將流動性做厚,有的還加槓桿,帶來充足的流動性。這相當於授予了做市商挪用客戶資產的權利,當我們驚訝於2021年龐大的流動性時,覺得這些機構是二級市場的救世主,到真正暴雷的時候發現提供流動性的恰恰是我們散戶自己(?

-

交易所一般會給做市商提供非常多的便利條件:無手續費,無抵押貸款,低利率。為什麼21/2年做市商/Hedge Fund(比如3AC)在藉款時願意常年支付10%以上的利息,因為這利率有些是由交易所支付,不是做市商支付。有的交易所為了流動性,經常給做市商無抵押貸款來替代流動性管理成本。

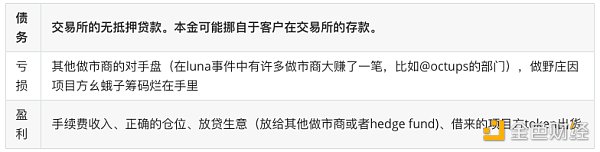

ps,這個部分比較複雜,列一個表格來描述做市商在交易所業務之間的債務、虧損、盈利

-

FTX&Alamenda 將這一體系運作到極致,當交易所為了流動性,直接給做市商充值(挪用客戶資產的方式),這個雷就會非常大,波及每一個用戶。 FTX爆雷後,市場流動性暴跌了50%以上。

-

總的來說,交易所流動性依賴做市商,做市商在交易所一邊印鈔(無抵押貸款),一邊加槓桿下注,導致很多金融暴雷/影子銀行債務危機,而這貸款恰好是來自客戶本金。

Future: 做市商與AMM的關係

當然,這都是上個週期的一些劇本,下一個週期,會怎樣玩,沒人知道。比如22年新venture好多都有設hedge fund部門,以擺脫做市商體系的利潤壓榨。

關於項目和做市商的關係,上一個週期也有一些好玩的,我prefer的一個項目是Merit Circle,直接走LBP融資了1.05個億美金,然後開放在UNIV2/3上做LP挖礦,流動性到前十,僅次於ETH/USDC,其深度可想而知。而且在LBP也融夠了錢,無所謂上不上所,但交易量那麼大,還是被幣安強上了。現在這個遊戲工會公開的國庫資產在深熊期間還有1個億美金呢,地址受所有人監督,每天實時更新。 LBP最早是做fair launch, 後面在行情好的時候就變成一個極好的項目變現退出工具:無需做市商介入,也能盈利,擺脫了交易所-做市商的利潤體系,同時LBP結束後的流動池作為VC的退出也無可厚非。

激進型做市商經歷這一輪暴雷出清,下一個週期交易所內部的做市商業務,應該會有很大的一個變革,圍繞做市商業務,有哪些手段可以將相關業務去中心化,在鏈上進行權限、資產的分割,會是一個很有意思的問題。上一個週期中心化做市對DEX體系逐漸熟悉,同時一些主流聚合DEX都引入了RFQ功能,專門服務於專業的做市商,近期幣安上架的Hashflow也是主打RFQ的DEX。只是傳統做實商要進入DEX領域做市門檻仍然比較高,甚至需要2-3個月的時間來熟悉,才敢將資金用於MM做市,同時鏈上的延遲、性能問題仍然會使很多策略失效。我預計下一個週期,基於高性能鏈的交易引擎,以及沒有solidiy/vyper語言限制的工程實現,都會進一步促進專業做市商在DEX領域建立流動性,將定價權從CEX轉移到DEX.

另外一個思考是,關於做市商利用AMM做市的問題。 AMM對於做市商而言,是一個passive convex curve,一個被動的凸函數曲線,加上無常損失,很難拉盤和控盤。 v3出來後,稍微友好一些,但需要頻繁的移動價格區間,不好管理做市。 izumi將v3的函數離散化來管理,不過即使離散化後,到那一段定義域,仍然是個passive convex curve,所以基於離散化去管理流動性也做不到主動做市和控盤。

我今後的一個主要研究方向,跟這個也有些關係,比如能否構造一個新的函數形式,實現passive到positive。先圍繞t構建一個關於passive的數學定義,然後可能的一個思考方向是對t進行轉換和消元,就像傅立葉變換將時域函數轉換為頻域函數那樣進行處理。倘若可以在DeFi完成做市商的主動管理和槓槓操作,那麼原來的那套影子銀行體系風險就能大大減弱。

後記

以上,便是我所知道的關於做市商信息,在操作上能帶來的微小建議可能就是選擇那些公開透明的標的,以及大平台上那些被篩選評估過、可用來當作質押物和保證金的標的。

原本整理這些信息時,只是受到@octupus的啟發,可寫著寫著,不禁想到在網上看到的、以及身邊的那些人。他們可能是肩負家庭重擔的微弱青年,是想稍微改善妻兒生活的丈夫與父親;他們可能是謹小慎微偶爾加班的程序員,是一個心懷小小夢想的打工人;他們可能是向家裡撒了一個又一個謊的兒子,是連悔過重來機會都不再有的普通人。他們就這樣將自己的夢想、人生、家庭傾注到這麼一個沒有規則的盤面遊戲中,最終可能是幻滅一場。

對做市商而言,是一場生意;

對散戶而言,是他們的一生;

其實,對於一開始就選擇和做市商綁定的項目方而言,又何嘗不是如此。 「用戶不只是用戶,更是買盤。」但最終仍會反噬。