作者:Alvis,火星財經

4 個月前,Marsbit 曾大膽預言:DeFi 賽道的轉捩點或已悄悄來臨,眾多優質專案迎來了絕佳的佈局機會。

推薦閱讀:DeFi 河川日下?龍頭項目價值回歸

如今,4 個月過去,DeFi 市場用亮眼的數據證明了這個結論的準確性。無論是代幣表現、總鎖定價值(TVL),或是藉貸量等關鍵指標,都展現出強勁的復甦勢頭。

這一切都表明,這個曾被認為「跌跌不休」的領域,正逐步從低谷中崛起,並打下了更堅實的經濟基礎與創新路徑。

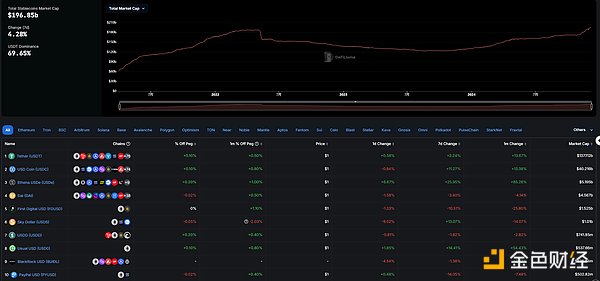

DeFi 市值表,數據源自於CoinGecko

回顧這段時間,DeFi 市場市值從705 億美元迅速攀升至1,324 億美元,代幣平均漲幅達87%,大幅領先加密貨幣整體市場67% 的平均漲幅。這不僅體現了DeFi 在市場回升中的卓越表現,更凸顯了其在未來爆發中的巨大潛力。

DeFi 代幣表現優異:平均漲超110%

DeFi Pulse Index,源自於Messari

Index Coop 的DeFi Pulse Index (DPI) 是一種代幣化指數,用於追蹤以太坊區塊鏈上可用的頂級去中心化金融(DeFi) 資產的表現。 DPI 透過單一代幣為DeFi 領域提供多元化投資,簡化用戶的投資流程。它包括Uniswap、Aave 和MakerDAO 等資產,代表了廣泛的DeFi 專案。

比特幣在12 月創下了歷史新高,但我們能發現近期大部分的DeFi 代幣的表現遠遠領先BTC 和ETH。

DeFi Pulse 指數(DPI)在近一個多月快速拉升,截至發稿,已超過今年3 月頂峰時期的水平。

這意味著大多數DeFi 代幣的價格已經創下了新高,投資者達成了平均超過110% 的收益水平。

TVL 成長:市場回升的核心指標

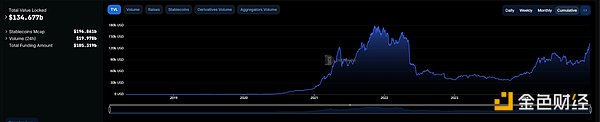

多鏈DeFi 總TVl,資料源自DeFiLlama

截至2024 年12 月6 日,多鏈DeFi 的總鎖定價值(TVL)為1346 億美元,較8 月份846 億美元的水平上漲超59%,雖然這一數字較2021 年12 月創下的歷史峰值1868億美元還有38%的水平,但此時已經顯示出明顯的上升趨勢,部分可以歸因於資產整合的普遍增加,例如以太坊和比特幣的封裝資產創下新高等,同時,外部利好的加密政策也對這一上升趨勢有所貢獻。

借貸量的回升:槓桿需求刺激市場活力

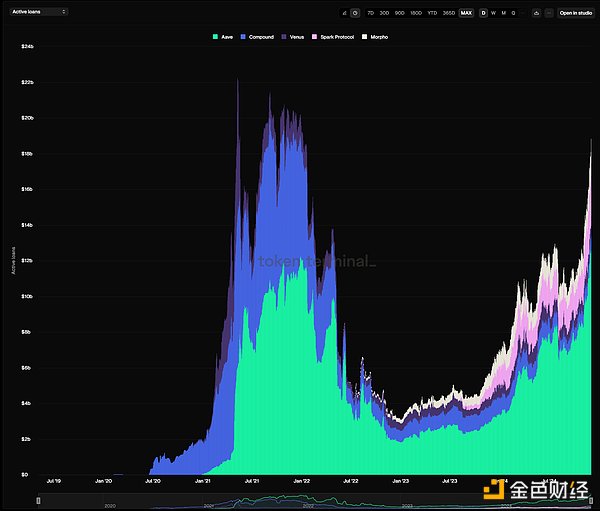

以太坊主要藉貸協議,數據源自Token Terminal

借貸量——衡量借貸協議中未償債務的價值——目前為188 億美元。這已經接近了2021 年3 月和11 月的巔峰水準200 億美元。對貸款槓桿的需求上升直接造成了DeFi 生態的繁榮。

DEX 交易量爆發:去中心化交易所的主導地位

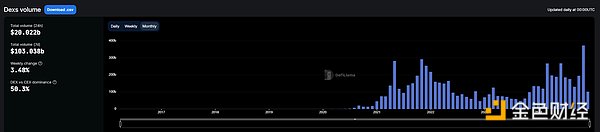

所有Dex 總交易量,數據源自於DeFiLlama

近幾個月DEX 交易量激增,上個月交易量已經達到了3,723 億美元,已經超過了2021 年11 月高峰2,920 億美元。目前12 月交易量已經達到了1,010 億美金,本月可望達到4,000 億美金以上,再創新高。

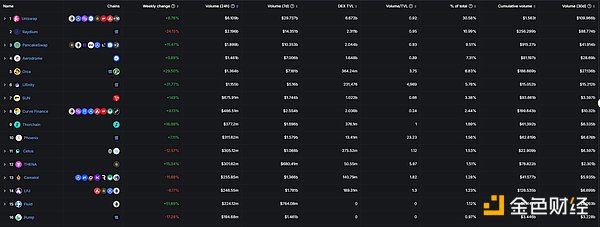

Dex 交易量排行榜,數據源自DeFiLlama

其中Uniswap、Raydium、和Pancakeswap 的24 小時交易量分別於61 億、21 億、18 億美金穩居前三,分別代表了以太坊、Solana 和BNB 生態的Dex 龍頭。從代幣價格便可一目了然,Uni 價格由6.5 美金漲至16.2 美金,Ray 在過去3 個月由1.3 美金漲至5 美金,Cake 價格由1.5 美金漲至4.1 美金。

由於交易活動和價格升值高度相關,伴隨著ETF 資金帶來的流動性,這種上升趨勢可能持續到明年3 月。

穩定幣市場的擴展:穩定幣成為市場流動性核心

穩定幣排名,數據源自於DeFiLlama

目前穩定幣市值為1,968 億美金,比起先前1,690 億美金上漲16%,創下歷史新高。

值得注意的是,目前USDe 市值突破50 億美元,超越DAI 成為第三大市值穩定幣,同時也是市值最大的去中心化穩定幣。其治理代幣ENA 在過去3 個月由0.2 美金上漲至目前1.1 美金。

穩定幣在全球範圍內獲得了廣泛關注和應用,逐漸從加密貨幣交易的狹義場景擴展為全球化支付的重要選擇。

同時山寨幣交易量成長主要由穩定幣和法幣交易對推動,而非傳統的比特幣交易對,這表明市場正在經歷實質成長,而非簡單的資產輪換。穩定幣流動性更好地解釋了當前山寨幣市場的暴漲。

機構融資回升:DeFi 市場成熟度提升

DeFi 賽道歷年融資額。源自於ROOTDATA

DeFi 領域的創投資金正在經歷一場顯著的復興。

根據Rootdata 的最新數據,今年DeFi 領域的投資總額已攀升至14.8 億美元。雖然這一數字尚未達到2021 年的輝煌頂峰22 億美元,但已經明顯擺脫了2023 年的低谷,並且逼近2022 年的水平,

DeFi 頭部專案的創新與未來前景

在DeFi 賽道中,頭部項目(根據CoinGecko 市值排名前五DeFi 項目)如Aave、Uniswap、Chainlink、Hyperliquid、Ethena 等都在不斷創新和拓展業務邊界,展現出了強大的生命力與市場競爭力。

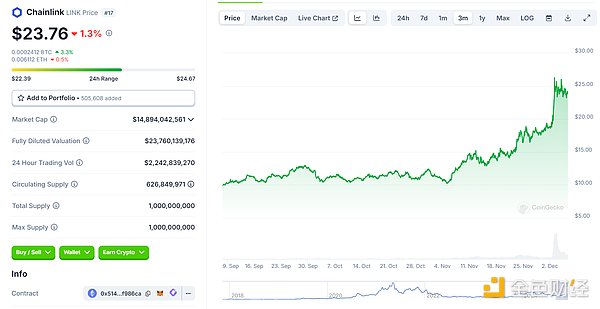

預言機龍頭ChainLink

Chainlink 代幣Link,源自於CoinGecko

受惠於RWA 的敘事,Chainlink 代幣Link,在近3 個月由10 美金漲至24 美金。

Chainlink 的LINK 代幣,它主要用於支付資料檢索節點的驗證服務,而除了這一點,代幣本身並未提供太多效用。儘管有人認為Chainlink 作為一個業務可以在沒有LINK 代幣的情況下繼續蓬勃發展,這種邏輯在基於現實世界資產(RWA)的代幣上卻會遇到問題,因為這些代幣往往會自動成為收益資產,這種情況可能會引起監管機構,尤其是SEC 的關注。

Chainlink 之所以是預言機賽道的龍頭,主要在於其去中心化的網路設計、強大的安全性和廣泛的生態整合。作為一個去中心化預言機網絡,Chainlink 透過連接多個獨立節點提供可靠且多樣化的資料來源,避免了單點故障的風險。它與多個區塊鏈平台及傳統金融機構(如Google Cloud、Oracle 等)合作,支援跨鏈相容,擴展了智慧合約的應用場景。

此外,Chainlink 採用激勵機制和質押機制確保資料的準確性和安全性,同時不斷創新技術,如鏈下運算和隱私保護解決方案,進一步增強智慧合約的功能。憑藉其技術優勢、廣泛的合作夥伴和強大的社群支持,Chainlink 穩居預言機領域的領導地位。

LINK 可能的推動力量包括:

-

Chainlink 生態系中的關鍵發展與更新,例如即將上線的Staking v0.2 平台;

-

五個Chainlink 服務被整合到七個不同的鏈中,包括Base 和Arbitrum;

-

與SWIFT 等金融實體合作,利用Chainlink 的跨鏈互通協議(CCIP)進行資產代幣化和跨鏈互通的眾多合作;

-

RWA 領域TVL 的激增和圍繞這個敘事的炒作。

Dex 龍頭Uniswap

Uniswap 交易量與收入,源自於DeFiLlama

自2020 年5 月V2 版本上線以來,Uniswap 在去中心化交易領域的市佔率經歷了波動起伏。它曾在2020 年8 月創下近78.4% 的市佔率高峰,但隨後在2021 年11 月,隨著DEX 競爭的加劇,跌至36.8% 的低谷。然而,Uniswap 不僅成功恢復了勢頭,還憑藉近70% 的市場份額證明了其韌性與復甦能力。同時,Uniswap 也創下了月均交易額944 億美元的歷史新高。

作為領先的自動做市商(AMM)協議,Uniswap V4 的流動性池更新再次展示了其在去中心化交易協議領域的創新和領導地位。這一系列改進增強了協議的靈活性和可擴展性,顯著提升了其市場競爭力,使得Uniswap V4 在多個方面領先於競爭對手,並繼續鞏固其在DeFi 生態中的主導地位。

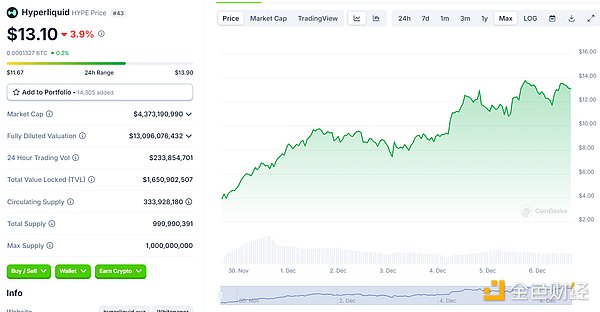

衍生性商品交易Hyperliquid

Hyperliquid 代幣HYPE,源自於CoinGecko

在加密貨幣領域,許多項目依賴炒作和交易量補貼來吸引關注,但Hyperliquid 則不同。它沒有做宣傳,也沒有接受創投融資,完全依靠強大的產品實力超越競爭對手。 Hyperliquid 是一個去中心化的永續合約交易所,同時擁有高速成長的現貨市場,並積極推動meme 文化。團隊透過開發專為高頻交易優化的L1 公鏈,打算解決目前L1 和L2 公鏈的效能瓶頸。鏈上訂單簿的設計確保了交易的公開透明,避免了傳統中心化交易所的「搶先交易」和資訊優勢問題。 Hyperliquid 的目標不僅是合約交易,而是建立一個完整的鏈上金融生態系統,推動DeFi 領域的創新,進一步擴展至高效的去中心化選擇權市場等。

除了強大的技術和產品,Hyperliquid 還得到了社群的支持,許多用戶以「xxx.hl」為用戶名,表達對平台的信任和支持。對於如何在Hyperliquid 發幣前捕獲價值,投資者可以選擇購買其標誌性meme 幣「purr」、注資HLP 或購買Hyperliquid Point。由於Hyperliquid 沒有創投支持,且盈利能力強,他們有足夠的空間提高積分的空投比例,預計至少15% 的代幣會用於空投。作為一名交易員和DeFi 愛好者,我對Hyperliquid 充滿信心,認為現在正是參與其成長的最佳時機。

目前OKX 已上線Hyperliquid(HYPE)盤前交易,報價14 美金,接下來或將上線更多交易所。

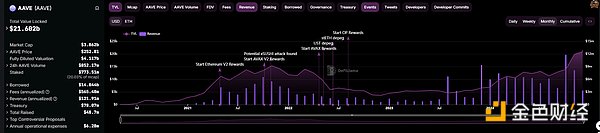

借貸龍頭AAVE

AAVE TVL 與收入,源自於DeFiLlama

Aave 是歷史最悠久的Defi 專案之一,其在2017 年完成了融資之後,完成了從點對點借貸(彼時專案還叫Lend)向點對池借貸模式的轉型,並在上一個牛市週期超越了同賽道的頭部項目Compound,目前無論是市佔率或市值,都是藉貸賽道的第一名。

TVL 超過216 億美元。 Aave 的收入已經連續半年超過上一個多頭高峰期,具有強大的獲利能力。

截止撰稿時,AAVE 代幣價格超過257 美金,過去3 個月漲幅超過83%,創下了2 年內的新高

去中心化穩定幣龍頭Ethena

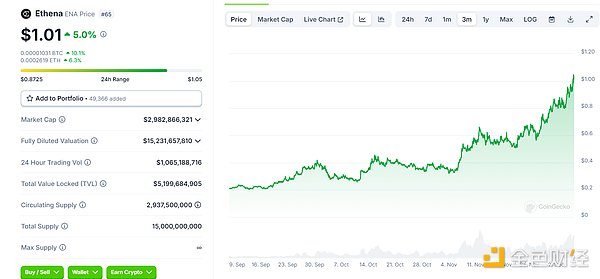

Ethena 代幣ENA,源自於CoinGecko

在過去的一個月中,USDe 發行總量由24 億美元增加至50 億美元,實現超110% 的月度成長。 USDE 也一舉超越DAI 成為市值最大的去中心化穩定幣。

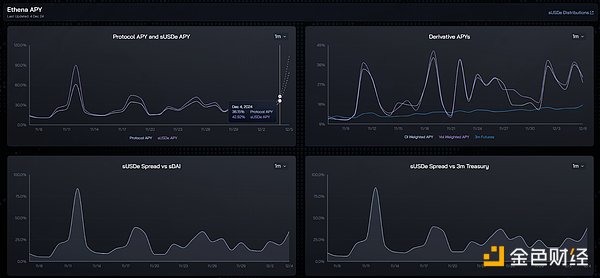

Ethena 協議年化率,源自Ethena 官網

Ethena 其底層邏輯是BTC 突破新高以後,做多情緒濃烈,資金費率的提升拉高了USDe 的質押收益率,並帶來USDe 的增長。儘管較前幾日有所下降,12 月6 日Ethena 官網顯示的APY 有40% 左右。

在這個成長螺旋中,幾乎每一個參與者都是受益者,USDE 的槓桿挖礦者/ 貸款人可以透過槓桿獲得極高但是變動的收益率。

未來展望:DeFi 生態的深度整合與機構化發展

展望未來,DeFi 市場將在以下幾個方面持續深化發展:

-

機構化發展:隨著越來越多的傳統金融機構進入DeFi 領域,機構化投資將成為DeFi 市場的重要動力,帶來更多資金和技術支援。

-

跨鏈與互通性:跨鏈技術的成熟將進一步推動DeFi 應用的普及,尤其是在Chainlink 等預言機的幫助下,DeFi 將實現更廣泛的跨鏈協作與資料共享。

-

合規性與監管:隨著監管框架的逐步完善,DeFi 市場將逐漸適應更嚴格的合規要求,這將為市場的長期健康發展鋪平道路。

-

使用者體驗優化:DeFi 平台將透過不斷優化用戶體驗和降低進入門檻,吸引更多非技術用戶參與這項生態中,推動DeFi 的普及。

總結而言,儘管DeFi 在短期內面臨一些波動,但從市場數據來看,DeFi 的復甦勢頭已非常明顯。隨著核心計畫的不斷創新、機構投資的增加以及政策的逐步支持,DeFi 生態將在未來幾年展現出更廣闊的發展前景。