整個世界目前處境艱難,在如此難頂的背景下,Crypto 行業在2022 年遭受重大挫折後,重新找回其核心價值觀乃是重中之重。至關重要的是,信任和信譽需要重新建立; 同時,需要加倍努力增加Crypto 的用戶相關性和可用性。 2022 年很可能會被視為應該遺忘的一年,但它也應該標誌了一個行業的重要轉折點。雖然2023 年對於全面復甦來說可能還為時過早,但我們相信漫長的寒冬過去終會迎來一個去中心化的春天。讓我們一起堅持並Buidl Crypto 的未來吧。

事實證明, 2022 年對於Crypto 行業的項目方和用戶而言,是動蕩的一年。 Crypto 寒冬已經來臨,截至2023 年1 月1 日,Crypto 總市值為8, 290 億美元,比一年前下降64% 。儘管DeFi 代幣價格和NFT 的市場需求依然低靡,但開發者仍在繼續開發創新的協議,在過去一年中引發了新趨勢和新敘事。

我們的2022 年度Crypto 行業報告涵蓋了從Crypto 市場概覽到分析比特幣和以太坊、深入研究去中心化金融(DeFi)和非同質化代幣(NFT)生態系統並且詳細審閱了中心化交易所(CEX)和去中心化交易所(DEX)年度表現。

下文優先總結了本報告主要亮點,歡迎點擊下載更完整的49 張報告深入了解。

CoinGecko 2022 年度Crypto 行業報告的8 大亮點

以下是2022 年Crypto 行業的要點總結:

Crypto 市場在2022 年第二季度之後一直在橫盤整理,處於1 萬億美元及以下的低位區間。

儘管穩定幣主導地位增加,但市值仍縮水了273 億美元; 與此同時,USDC 和BUSD 的市值有所上漲。

FTX 事件蔓延影響了大約超過100 萬用戶、債權人和投資者,未來還會有更多。

除原油和美元外,主流資產全線表現不佳。 BTC 是表現最差的資產,下跌了64.2% 。

在以太坊升級Merge 的推動下,截止2022 年底,ETH 質押量季度穩定增長至1, 580 萬枚。

DeFi 代幣市值(不包括穩定幣和wrapped 代幣)暴跌72.9% ,衍生品市場份額超過收益聚合器。

在NFT 市場遭遇的首個寒冬裡,OpenSea 的市場份額下滑至65.4% ,但仍占主導地位

現貨交易量較2022 年1 月萎縮67.3% ,第4 季度跌幅最大,達21.2% 。

在經歷了殘酷的第2 季度後,Crypto 市場的交易量橫盤在1 萬億美元或更低的低位區間

在充滿挑戰的宏觀經濟條件下,和Crypto 行業的一系列破產和崩盤事件中, 2022 年底 Crypto 市場總市值為8, 290 億美元,比年初減少64% 。

第2 季度是最殘酷的時期,出現了巨大的跌幅。隨後,市場一直在橫盤震盪,直到2022 年11 月FTX 崩盤。

第4 季度的平均交易量為590 億美元,環比下降了32.8% 。總體而言,交易量在過去一年中穩步下降,平均為860 億美元。

Crypto 市場的走勢與美國股市的走勢密切相關,尤其是和2022 年前三個季度的標準普爾500 指數。然而在第四季度,這種相關性轉為負值,由於FTX 導致Crypto 下跌,而股票則在年底出現了復甦。

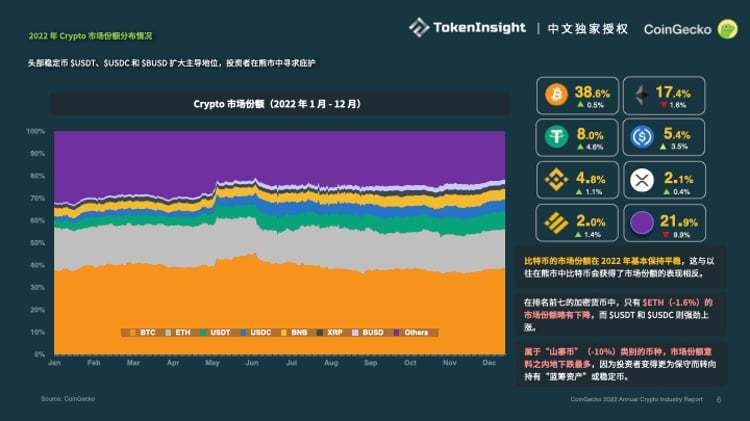

穩定幣市場份額所有增加,但市值縮水273 億美元;同時$USDC 和$BUSD 的市值有所增長

去年,Crypto 投資者轉向更安全的資產,前三大穩定幣 Tether(USDT)、USD Coin(USDC)和 Binance USD(BUSD)在Crypto 市場的主導地位不斷提高。然而,穩定幣市場也未能倖免於資金外流,到年底共損失273 億美元(16.6% )。其中大部分損失是在2022 年5 月 TerraUSD(UST)崩盤期間產生的。此後該行業表現相對較好,儘管還有另一個脫錨事件導致的周期性的“黑謠言”。

最大的穩定幣$USDT 的市值下降了16% ,大約為120 億美元。相反,$USDC 和$BUSD 各自有一定幅度的增長,各約20 億美元。

頭部的去中心化穩定幣 $DAI(-43% )和 $FRAX(-44% )的損失比例相近,不過絕對值上$DAI 的40 億美元損失幾乎是$FRAX 的5 倍。

在前5 名之外,$USDN 在11 月脫錨後跌出了前15 名,由 $MIMATIC 取代了它的位置。 $USDD 於5 月推出,現在位於第8 位,其市值自6 月以來一直徘徊在7, 000 億美元左右。

連鎖反應使超過百萬的用戶、債權人及投資人在FTX 事件中受損; 之後幾個月中也出現了多米諾骨牌效應

CoinDesk 發布文聲稱Alameda 的大部分資產都是FTX 發行的 $FTT。隨即,CZ 宣布準備拋售 Binance 質押的$FTT。這引發了擠兌並導致FTX 停止提款,申請破產重組(美國破產法第十一章)。之後證實,Alameda 在Terra 崩盤後就已經資不抵債,而FTX 的用戶資金則被挪用去支撐這家失敗的交易公司。

舉例來說,一些受重創的機構包括:

BlockFi:為FTX 提供了3.55 億美元貸款的借貸公司,更是為Alameda 放債6.71 億美元。

Genesis Global Trading:在FTX 上有1.75 億美元的殭屍存款。目前無法為其貸款產品提供贖回服務。

Silvergate Bank:用戶們在FTX 倒閉後提走了80 億美元。之後該銀行裁員40% 。

雖然很多公司在頃刻間就已經倒下,但2023 年可能還會有更多公司經歷相同的事。

除原油和美元外,主要資產全線表現不佳; $BTC 是表現最差的資產,跌幅達64.2%

大多數資產,比如黃金和美債,在2022 年以虧損狀態收尾。比特幣是這些資產中表現最差的,以-64.2% 的跌幅結束了這一年。

隨著美聯儲在2022 年全面加息,美元指數(DXY)的表現優於所有資產。然而,隨著加息的放緩,其大部分漲幅在第四季度喪失;DXY 季度環比下降了-7.4% ,年初至今的回報率僅為 8.0% 。

由於Covid-19 封鎖的解除,原油需求增加,恰逢烏克蘭戰爭導致的大規模供應短缺,原油在年初出現了大幅上漲。然而,它的大部分漲幅已經撤回,截止年底時僅增長了6.4% 。

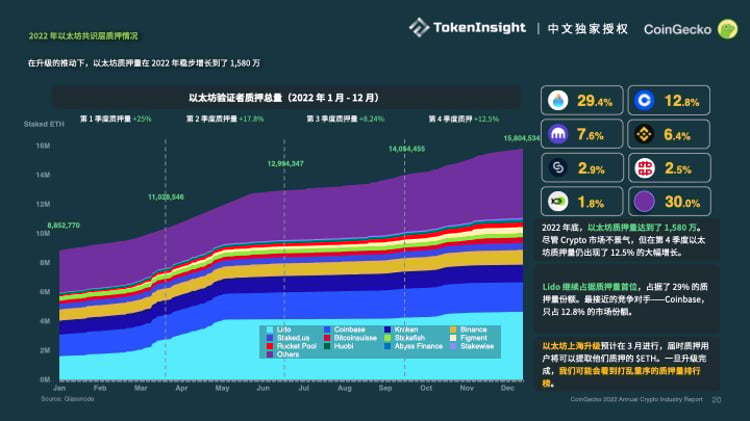

在升級的推動下,以太坊質押量在2022 年穩步增長到了1, 580 萬

儘管Crypto 市場不景氣,以太坊(ETH)的總質押量呈現穩定的季度增長,在2022 年第一季度增長了 25% ,第二季度增長了 17.8% ,第三季度增長了 8.2% ,第四季度增長了 12.5% 。到年底以太坊的總質押量從880 萬上升到1, 580 萬。

2022 年上半年,質押ETH 的驗證者數量的上升可能是由於以太坊合併的看漲情緒所致。在9 月中旬成功合併後,Crypto 社區開始期待即將到來的上海昇級,因為之前的合併升級驅動了上個季度的顯著增長。

Lido(LDO)繼續佔據質押量首位,佔據了29% 的質押量份額。最接近的競爭對手——Coinbase,只佔12.8% 的市場份額。

以太坊上海昇級預計在3 月進行,屆時質押用戶將可以提取他們質押的$ETH。一旦升級完成,我們可能會看到打亂重序的質押量排行榜。

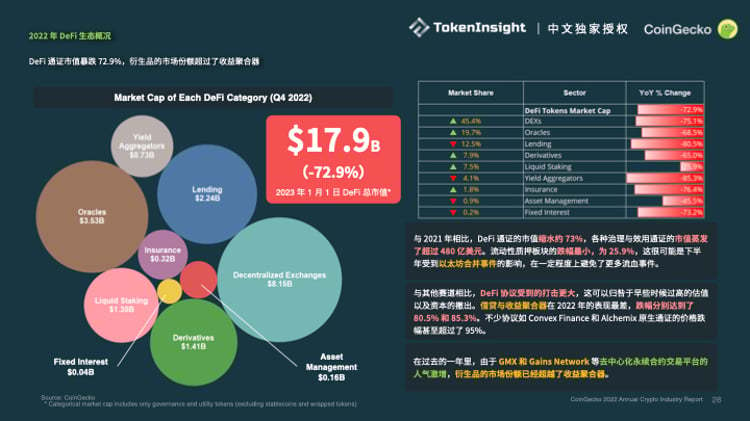

DeFi 通證市值暴跌72.9% ,衍生品的市場份額超過了收益聚合器

與2021 年相比,DeFi 通證的市值縮水約73% ,各種治理與效用通證的市值蒸發了超過480 億美元。流動性質押板塊的跌幅最小,為25.9% ,這很可能是受到第三季度以太坊合併事件的影響。

與其他賽道相比,DeFi 協議受到的打擊更大,這可以歸咎於早些時候過高的估值以及資本的撤出。借貸與收益聚合器在2022 年的表現最差,跌幅分別達到了80.5% 和85.3% 。不少協議如 Convex Finance 和 Alchemix 原生通證的價格跌幅甚至超過了95% 。

儘管同比下降了 65.0% ,但衍生品的市場份額保持在 7.9% ,使其超過了收益率聚合器——這歸功於 GMX(GMX)和Gains Network(GNS)等去中心化永續合約交易平台的人氣激增。

NFT 市場遭遇的首個寒冬裡,OpenSea 的市場份額下滑至65.4% ,但仍占主導地位

NFT 市場正處於第一個熊市週期——Top 8 鏈上NFT 交易量從第一季度的133 億美元驟降至2022 年第四季度的15 億美元,下降了 93.1% 。同時,自今年年初以來,NFT 創作者的版稅也同樣減少了95% 。

在NFT 寒冬中,OpenSea* 仍占主導地位,佔NFT 市場交易量的65.4% ,不包括刷量。雖然他們的市場份額自2022 年1 月以來減少了24.3 個百分點,但Solana NFT 的崛起推動了Magic Eden 的交易份額,在2022 年底上升到了12.5% 。

雖然NFT 市場上出現了許多新的競爭者,例如 LooksRare(LOOKS)和 X2Y2(X2Y2),OpenSea 捍衛住了自己的主導地位。這些競爭者通過發放獎勵激勵用戶在其平台上交易。但用戶往往通過刷量來獲得這些獎勵。 2022 年1 月,LooksRare 上98.5% 的NFT 交易量是刷量。此後,由於獎勵排放量減少,交易量也在2022 年12 月減少到了75.5% 。

*OpenSea 交易量包括以太坊、Polygon 和Solana

現貨交易量從2022 年1 月起縮水了67.3% ,其中2022 年四季度的環比下降最多,為21.2%

1 月份,Crypto 交易所Top 10 的現貨交易量共計1.5 萬億美元。但在FTX 倒閉後, 12 月的現貨交易量下降67.3% ,達到0.46 萬億美元的全年最低水平。最大的下降(環比)發生在最後一個季度,現貨交易總量從第三季度的2.9 萬億美元下降到2022 年第四季度的2.3 萬億美元,下降了21.2% 。

儘管公開展示了中心化的風險,CEX : DEX 的比例仍然持續走高。雖然DEX 的市場份額在11 月小幅提升,受益於市場對Binance 可能會破產的顧慮,但截至2022 年底,CEX 仍佔據了92.5% 的市場份額。

日漸低靡的交易量是投資者正在逐步撤資市場的信號,也可能表明他們正藉由某CEX 的關停進而完全退出市場。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:TokenInsight 原創