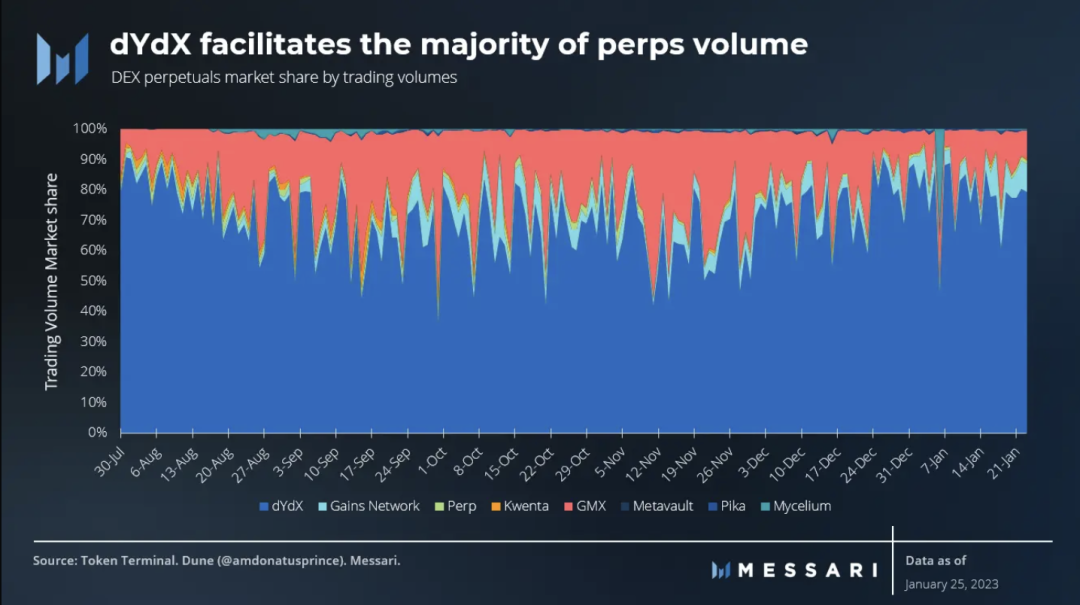

dYdX 的交易量佔據所有DEX 每日永續交易量的70% 以上,近期圍繞其原生代幣DYDX 的經濟模型出現大量討論。

永續合約(perps)可以說是加密交易的命脈。 Perps 佔交易量的三分之二,而現貨交易量僅為三分之一。 dYdX 是最受歡迎的去中心化交易所(DEX),用於交易perps。隨著dYdX v4 的發布,他們很快將轉移到Cosmos 鏈上。

dYdX 使用中央限價訂單簿模型,而不是流行的自動做市商(AMM) 模型,這讓就算沒有交易過加密貨幣的傳統交易者也能立即熟悉它。可以說, dYdX 模型結合了DEX 的安全性和透明度以及CEX 的速度和可用性。

市場格局

該協議成立於2017 年,以其深厚的流動性、大量的交易對和流暢的用戶體驗(UX) 迅速贏得了用戶的青睞。如今,dYdX 在交易量和每日用戶數量方面一直佔據主導地位。 dYdX 的交易量佔據所有DEX 每日永續交易量的70% 以上。

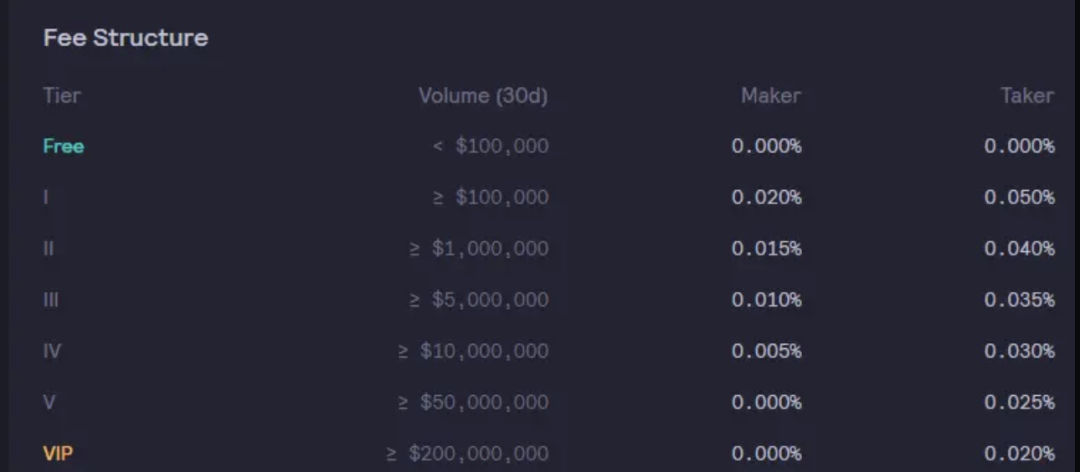

該交易量通過maker-taker費用模型轉化為收入。 maker-taker 模型是一種區分增加流動性(“maker”訂單或常規訂單)或移除流動性(“taker”訂單或立即執行的訂單)的訂單費用的方法。 Taker 費用在0.2% 到0.5% 之間,而Maker 費用在0%-0.02% 之間。費用隨著用戶每月交易量的增加而減少,但任何低於100,000 美元的交易都是免費的。

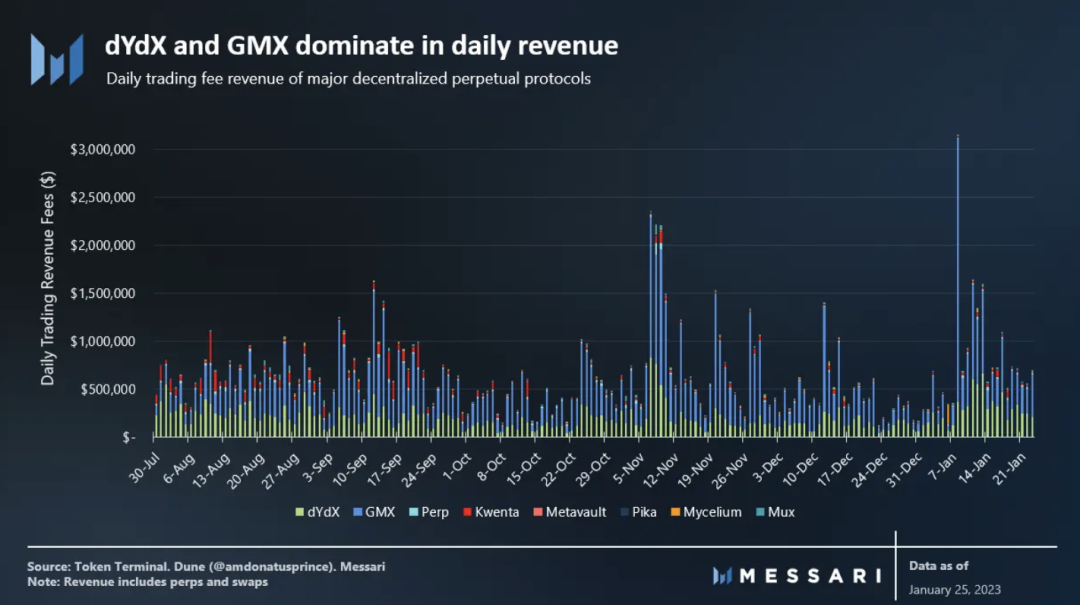

dYdX每日擁有大量收入,但始終落後於競爭對手GMX,另一個perp 協議。 GMX 利用流動資金池與交易者進行交易,而不是dYdX 的訂單簿模型。這種模式的優點是滑點較低,但通常會導致流動性降低。 GMX 受其提供的貨幣對數量的限制,並且根據池的風險對特定貨幣對的流動性有限制。

GMX 採用固定費用結構,交易者為發起交易支付0.1%,為結束交易支付0.1%。此外,由於掉期合約的結構,每小時會產生少量借款費用。由於費用較高,儘管交易量遠低於dYdX,但GMX 通常可以獲得更高的每日收入。 dYdX 和GMX 共同為所有DEX 創造了約70% 的收入。

現貨交易為GMX 提供了額外的收入來源。費用從0.2% 到超過0.5% 不等,並幫助協議每天增加數十萬美元的利潤。 GMX 已經取代了流行的Curve 平台,儘管它只提供少數資產的交易。

由於其原生代幣的價格最近迅速升值,過去幾個月社交媒體一直關注GMX,但dYdX 最近重新成為人們關注的焦點,圍繞其原生代幣DYDX 的經濟模型進行了大量討論。

dYdX 代幣經濟學

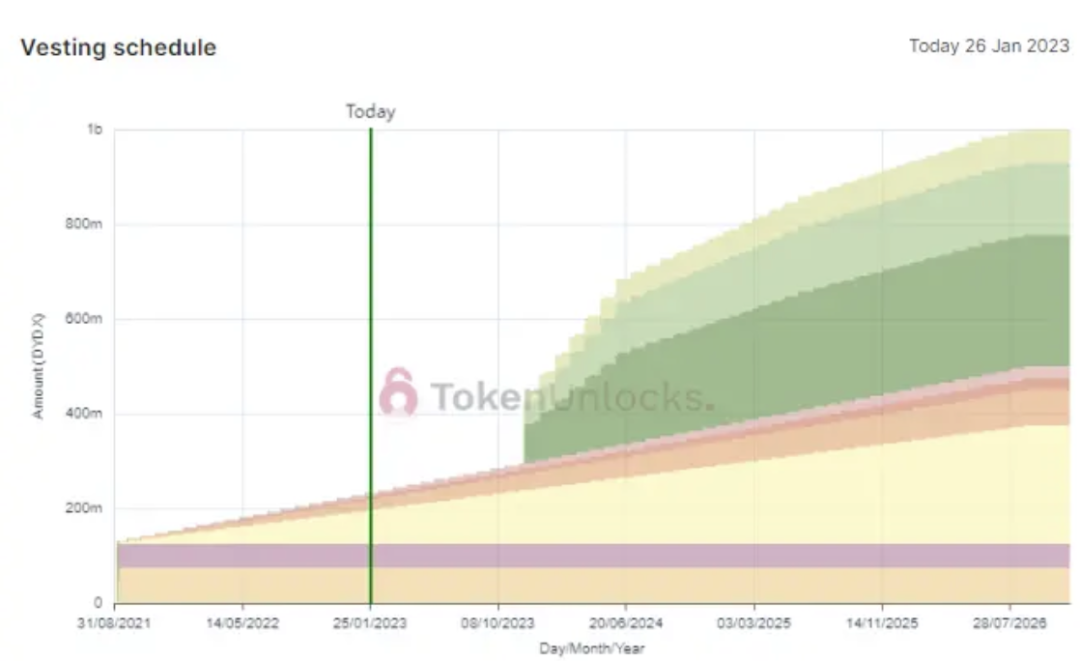

自協議成立以來,DYDX 代幣供應計劃一直是該協議迫在眉睫的問題。計劃於2 月初進行的即將到來的代幣解鎖使這個問題重新成為人們關注的焦點。 dYdX 原定於2 月2 日為早期投資者解鎖大部分。既得代幣將主要提供給投資者、貢獻者和顧問。解鎖代幣的構成可能會造成一些近期的拋售壓力,因為這些人中的許多人本來會坐擁巨額收益——至少是2 倍。如前所述,這種分佈特別值得注意,因為大約只有23% 的代幣供應量是流通的。隨著2 月的解鎖,代幣供應量幾乎在一夜之間翻了一番。

然而,dYdX 最近宣布他們將把解鎖推遲到2023 年12 月。此舉讓團隊有時間考慮進一步的分發選項,這些選項不會導致新代幣大量湧入市場。

對DYDX 的擔憂還不止vesting時間表,包括目前賺取的收入將是給私有實體dYdX Trading inc.,而不是協議或代幣持有者,以及對即將流通的token需求量較小等。

潛在的解決方案

調整後的vesting時間表只是推遲了不可避免的事情,並沒有解決協議面臨的更廣泛的潛在問題。增加代幣對投資者的吸引力至關重要,因為大部分代幣供應尚未釋放。為什麼協議要關心代幣價值?隨著dYdX 遷移到自己的Cosmos 鏈,token的價值成為網絡安全不可或缺的一部分。 DYDX 市值成為攻擊網絡成本的一部分。

dYdX 已經邁出了改進代幣經濟學的第一步,也是最有意義的一步,宣布它將把應計收入重定向到驗證者和質押者,而不是dYdX Trading Inc。這是一個了不起的第一步,但它可以通過一些潛在的解決方案向前推進,這些解決方案應該進一步增加對潛在代幣持有者和去中心化支持者的吸引力。

調整收費結構

在dYdX 上交易已經比在GMX 上交易便宜約5 倍,比Gains Network 和MUX 便宜約4 倍。即使將費用加倍,仍會為新收入留下巨大缺口。現有的maker-taker 費用結構使得在現有層級之間實施費用調整變得簡單。 taker的費用可能會增加,只是為了進一步激勵深度流動性。 dYdX 擁有比競爭對手深度更好的交易對,並且平台上已經有一批大型做市商。增加的流動性將繼續吸引機構層面的交易,而不是散戶。

儘管如此,dYdX 並不是在真空中與其他DEX 競爭。 Binance 等CEX 是最大的競爭對手。今天,dYdX 和Binance 的費用基本相同。增加費用會降低它與Binance 的競爭力,但這裡有理由允許一些去中心化溢價。 GMX 證明了這一點,雖然費用要高出幾個數量級,但是用戶依然在使用。略微增加費用不太可能將用戶推向CEX。

提高透明度

dYdX 團隊應該加強關於協議開發的溝通,尤其是資金分配方式。外界並不清楚dYdX Trading Inc. 將自成立以來累積的近4 億美元用於什麼用途。代幣持有者將從清楚地了解如何分配這些資本以發展業務中受益。資金使用的透明度將有助於改善投資者情緒。

擴大服務範圍

GMX 已經證明現貨交易很受用戶歡迎,將這一功能內置到平台中很方便。 GMX現貨交易並不是最便宜的,但交易者很容易使用。 GMX 平均每天僅靠現貨就能獲得大約200,000 美元的收入。 Metamask 也證明了這個用例,儘管比競爭選項貴得多,但每天可以通過代幣轉換賺取數百萬美元。將此外包給聚合商同時收取交易量費用是另一種選擇,特別是對於擔心滑點的用戶而言。

更改代幣解鎖時間表

團隊可以調整為每月甚至每天來逐步解鎖代幣,從而消除即將到來的大量解鎖。沒有理由在一天內讓大量新流動性湧入市場。投資者可以在180 或365 天內解鎖他們的金額。挑戰將是一個協調問題——必須改變鏈下法律協議。最近的vesting懸崖改變表明這是可以做到的。

創建新的需求池

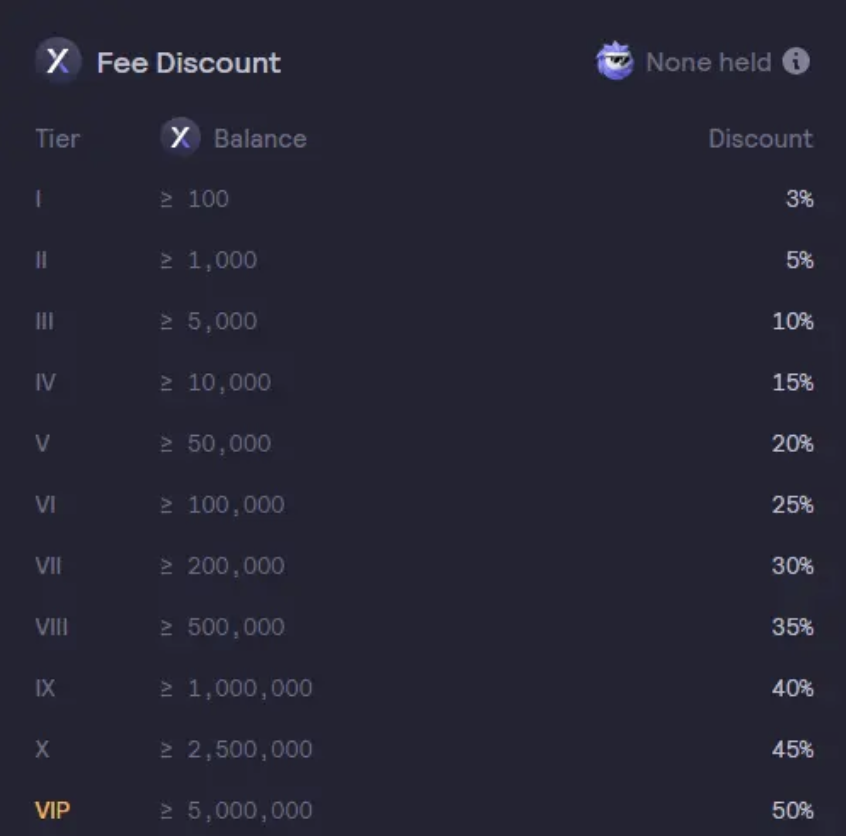

無論如何,大量的代幣供應即將到來。為了緩解這種情況,應該首先考慮為DYDX 建立新的需求池。 Staking 將是主要點,但仍然存在其他途徑。由於費用水平較高,有空間為DYDX 持有者有增加折扣。這是在降低DYDX 代幣流通速度的同時繼續激勵流動性的最直接途徑。

總結

dYdX 是一流的平台,但相關代幣的一系列問題讓投資者的增加速度比原本應該的要慢。通過採用建議的解決方案,DYDX 將成為更具吸引力的投資,從而提高新網絡的安全性。好消息是困難的部分已經完成:dYdX 是最受歡迎的DEX。現在是釋放底層協議為代幣持有者提供的價值的時候了。

關注公眾號區塊引擎,一起發現更多價值

展開全文打開碳鏈價值APP 查看更多精彩資訊