2022 年10 月31 日,香港特區政府財經事務及庫務局在香港金融科技週開幕禮上,正式發布《有關香港虛擬資產發展的政策宣言》(“ 《香港宣言》”),旨在闡明香港發展具活力的虛擬資產行業和生態系統而訂定的政策立場和方針。在《香港宣言》之後,香港虛擬資產行業建立全面監管框架已經勢在必行。政策的開放,合規監管的清晰,無疑為Web3 行業入港注入了巨大的信心,此舉也表達出了香港競爭全球Web3 中心的野心。

在監管方面,其實在《香港宣言》之前,香港就已經建立了一套虛擬資產的初步監管框架,在《香港宣言》之後的2023 年,將建立一套虛擬資產的全面監管框架,“將更好更快地把香港打造成為全球虛擬資產管理中心,為香港經濟帶來全新活力。”本文將對香港虛擬資產的監管主體、監管的歷史沿革、各類虛擬資產的監管、監管持牌制度進行梳理,以幫助能夠在2023 年更好地承接眾多香港虛擬資產監管細則。

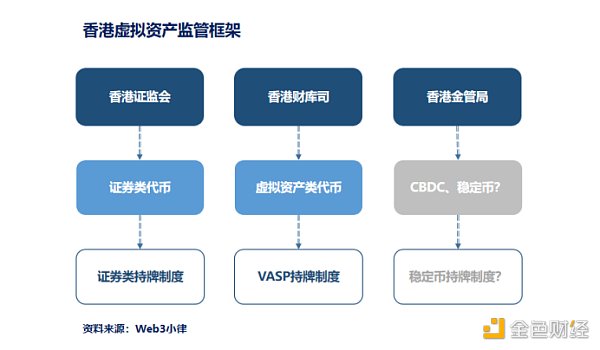

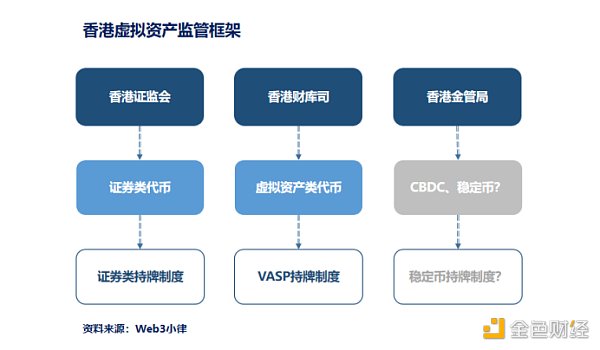

一、香港虛擬資產監管主體

在講監管前,首先要明確虛擬資產的定義。 《2022 年打擊洗錢及恐怖分子資金籌 集(修訂)條例草案》對“虛擬資產”(Virtual Asset)下了定義:(1)虛擬資產是一種加密保護的數字價值,以計算單位或經濟價值的儲存形式表述;(2) 可以電子方式轉移、儲存或買賣;(3)可作為公眾接受的交易媒介,用以為貨品或服務付款、清償債務、投資;或對虛擬資產相關事務的管理、運作、治理,以及相關條款的改變進行投票。此外,SFC、財庫司可以通過憲報刊登的方式額外定義“虛擬資產”。

對於定義較為寬泛的虛擬資產,香港目前已經建立了一套初步監管框架,主要監管機構有三家:(i)香港證券及期貨事務監察委員會(“SCF”),主要從投資者保護的角度,監管證券型代幣及其相關活動;(ii)香港財經事務及庫務局(“財庫局”),主要從反洗錢、反恐融資的角度,監管所有虛擬資產;(iii)香港金融管理局(“金管局”),主要從維護金融穩定的角度,監管央行數字貨幣(CBDC)以及港元穩定幣(可能猜測)等這類支付型的代幣。由此,在這三家監管機構的合作下,香港虛擬資產持牌制度監管框架基本成型。

二、香港虛擬資產監管的歷史沿革

香港虛擬資產監管的歷史沿革可以分為三個階段,分別是(1)2018 年以前,ICO 時期的監管;(2)2018 年以來,首次建立虛擬資產監管框架並不斷完善的時期;以及(3)在經過4 年監管探索,2022 年積極開放迎接Web3 行業重新入港的新階段。

2.1 第一階段:ICO 時期的監管

2017 年9 月5 日,SFC 發布《有關首次代幣發行的聲明》,旨在闡明首次代幣發行(ICO)中涉及的數字代幣可能屬於《證券及期貨條例》所界定的“證券”(以下簡稱“證券型代幣”),任何從事證券型代幣相關活動的個人或機構,不論是否在香港,只要其業務活動是以香港公眾為對象,便需獲得SFC 的牌照或向SFC 註冊。

2017 年12 月11 日,SFC 發布《致持牌法團及註冊機構的通函:有關比特幣期貨合約及與加密貨幣相關的投資產品》,表示涉及通函中活動的個人或機構需要向SFC 申領2 類牌照(期貨合約交易)並受其監管。同時,SFC 官員也表示,未有向SFC 申領相關牌照而為香港投資者提供通函活動的個人或機構可能觸犯刑事罪行。

這個ICO 時期的監管,主要以SFC 的視角,從規範傳統金融的角度規範ICO 行為。如2018 年3 月19 日,SFC 叫停了Black Cell Technology 的ICO 行為,SFC 認為此次ICO 行為屬於集體投資計劃(CIS),歸屬“證券”的範疇,應受SFC 的監管。

相較於香港僅僅針對證券型代幣進行監管的開放態度,國內則於2017 年9 月4 日發布了《關於防范代幣發行融資風險的公告》,將所有ICO 行為都定義為“一種未經批准非法公開融資的行為”,並對虛擬貨幣進行“一刀切”式的否定。國內的“禁止”態度直接導致了虛擬貨幣交易所及相關產業的“集體出海入港”。彼時的香港依託其地理優勢以及金融資本的基礎,開始迎來了虛擬資產行業的巨大發展。 BitMEX、Alameda、FTX、Crypto.com、Binance 這些耳熟能詳的巨頭都曾在香港取得巨大的發展,香港當時全球Web3 中心的地位一時無二。

2.2 第二階段:2018 年以來首次建立虛擬資產監管框架

2018 年11 月1 日,SFC 發布《有關針對虛擬資產投資組合的管理公司、基金分銷商及交易平台營運者的監管框架的聲明》,並附屬了《可能規管虛擬資產交易平台營運者的概念性框架》(以下簡稱“《2018 框架聲明》”),旨在出於從投資者保護的角度,要求受SFC 監管的投資管理公司、基金、交易平台等機構,如果從事虛擬資產相關活動,需要向SFC 申請註冊、牌照。進一步擴大了SFC 對於虛擬資產的監管權限。

2019 年3 月28 日,SFC 發布《有關證券型代幣的發行聲明》,旨在提醒從事證券型代幣發行的個人或實體機構適用的法例及監管規定。

2019 年10 月4 日,SFC 發布《適用於管理投資於虛擬資產的投資組合的持牌發團的條款及條件》,進一步規範投資於虛擬資產的基金持牌機構,提出操作指引和監管規範。

2019 年11 月6 日,SFC 發布《立場書:監管虛擬資產交易平台》及其附錄一《適用於虛擬資產交易平台營運者的發牌條件和條款及條件》(以下簡稱“《2019 立場書》”)。這是對《2018 框架聲明》的承接,進一步加強對從事證券型代幣相關活動主體的合法化監管規範。但是,SFC 並未對僅從事非證券型虛擬資產的交易平台作出監管規範。

我們可以看到在這個時期,SFC 從《2018 框架聲明》開始,不再僅限於ICO 行為,而是擴大了對虛擬資產的監管權限,出台的各類規範性文件以細化對虛擬資產的監管,並初步建立起以證券型代幣為主的持牌制度。

在這個監管逐漸趨嚴的階段,疊加國內發布的一系列以《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》(2021 年9 月15 日)為首的,對虛擬貨幣“一刀切”監管文件,迫使眾多在香港成長起來的巨頭紛紛遠走他鄉,去尋找新加坡、迪拜以及其他更加開放自由的熱土。這也直接讓新加坡成承接了香港的全球Web3 中心地位。

2.3 積極開放迎接Web3 行業重新入港的新階段

2022 年6 月24 日,香港政府於憲報刊登了《2022 年打擊洗錢及恐怖分子資金籌集(修訂)條例草案》(以下簡稱“《2022 條例草案》”),並於2022 年12 月7 日,香港立法會三讀通過。 《2022 條例草案》根據FATF 的標準為虛擬資產以及虛擬資產服務商進行了定義,規定從事經營虛擬資產交易所業務的主體,必須向SFC 申領牌照,並遵守反洗錢、反恐融資的規定。該條例將在2023 年6 月1 日生效。

2022 年10 月31 日,財庫局發布《有關香港虛擬資產發展的政策宣言》,表示政府現正與金融監管機構締造便利的環境,促進香港虛擬資產行業得以可持續和負責任地發展。考慮到虛擬資產不斷演變的性質和創新模式,政府會在法律和監管制度上配合,以提供便利的環境。

綜上,我們可以看到香港最早是出於金融穩定與保護投資者的角度,首先通過SFC 對ICO 以及證券型代幣的活動進行監管。然後依舊是從SFC 的角度,進一步擴大其對虛擬資產的監管範圍,並提出操作指引和監管規範。在基本完善證券型代幣的監管框架之後,再配合FATF 針對虛擬資產製定的標準以及反洗錢、反恐融資的建議,為尚未納入監管的所有虛擬資產的活動進行規範,建立虛擬資產的全面監管框架。最後,在搭建好全面監管框架的基礎之上,進一步開放歡迎Web3 虛擬資產行業重新入港。

三、香港各類虛擬資產的監管

3.1 證券型代幣

根據2019 年3 月SFC 發布的《有關證券型代幣的發行聲明》,證券型代幣發行(Security Token Offering,STO)通常指具備傳統證券發售屬性的特定代幣發行,當中涉及運用區塊鏈技術以數字形式來表達資產擁有權(如黃金或房地產)或經濟權利(如利潤或收益的分佔權)的證券型代幣。證券型代幣一般僅發售予專業投資者。在香港,證券型代幣可能屬於《證券及期貨條例》下的“證券”,並因而受到香港《證券與期貨條例》的規範。

在證券型代幣屬於“證券”的情況下,任何人如要推廣及分銷證券型代幣(不論是在香港或以香港投資者為對象),除非獲得適用的豁免,否則鬚根據《證券及期貨條例》就第1 類受監管活動(證券交易)獲牌照或註冊,證券型代幣應只發售予專業投資者。任何人在未獲發牌的情況下從事受規管活動,除非獲得豁免,否則將會受到行政或刑事處罰。

同時,《2019 立場書》對虛擬資產的持牌制度作出了具體的規定:(1)非證券型代幣交易服務,不屬於SFC 管轄範圍;(2)提供證券服務,需1 號牌(證券交易)和7 號牌(提供自動化交易服務);(3)對僅提供點對點交易服務而由投資者保留本身資產的平台,以及為客戶進行虛擬資產交易服務但不提供自動化交易服務的平台,均不發放牌照。

在《香港宣言》之前,SFC 的持牌實踐是較為謹慎的,實踐中僅OSL 以及Hashkey 獲得前述牌照,後續有望進一步放開。需要注意的是,即使獲得了前述牌照,允許交易的投資者只能是香港的專業投資者,而非零售投資者。

3.2 虛擬資產型代幣

《2019 立場書》明確表示SFC 無權向僅買賣非證券型虛擬資產或代幣的平台發牌或對其作出監管。那麼對於這部分非證券型虛擬資產,《2022 條列草案》進行了補充。 《2022 條列草案》旨在落實香港最新的虛擬資產持牌制度,規定從事經營虛擬資產交易所業務(即虛擬資產服務)的主體,必須向SFC 申領VASP 牌照,並遵守反洗錢、反恐融資的規定。該條例將在2023 年6 月1 日生效。

除證券型代幣之外,常規意義上理解的虛擬資產基本都符合《2022 條例草案》對虛擬資產的定義:(1)虛擬資產是一種加密保護的數字價值,以計算單位或經濟價值的儲存形式表述;(2) 可以電子方式轉移、儲存或買賣;(3)可作為公眾接受的交易媒介,用以為貨品或服務付款、清償債務、投資;或對虛擬資產相關事務的管理、運作、治理,以及相關條款的改變進行投票。此外,SFC、財庫司可以通過憲報刊登的方式額外定義“虛擬資產”。

由此可見,《2022 條列草案》將證券型代幣以及中央銀行數字貨幣(CBDC)排除在虛擬資產之外,所有常規意義上理解的虛擬資產(包括了治理代幣)都納入了《2022 條列草案》的規范范圍。屆時,香港將形成一套較為全面的虛擬資產合規發牌制度。具體VASP 細則有待進一步明確。

3.3 穩定幣

2022 年1 ⽉ 12 ⽇,香港⾦管局發布了⼀份關於將穩定幣納入監管框架的討論⽂件,於2023 年1 月31 日發布了《加密資產和穩定幣討論文件的總結》,並表示期望在2023/24 年落實監管安排。不論是出於Terra/USDT 算法穩定幣脫鉤暴雷的監管規範需求,還是出於香港需要建立港元穩定幣的金融主導地位需求,香港金管局都需要一套相對靈活的製度來規範並推動港元穩定幣市場的發展。

從上述《加密資產和穩定幣討論文件的總結》來看,未來將建立針對穩定幣相關的活動持牌、許可製度。對於穩定幣的定義,金管局將建立一套基於⻛險分析的⽅法來確定穩定幣結構的範圍,以便在製度框架下實現靈活監管。同時,金管局考慮到穩定幣存在更高、更緊迫的金融穩定風險,還需要建立一套穩定幣的全面監管原則,如全面儲備和允許贖回、主營業務限制、定期審計披露、治理管理、資本要求、反洗錢發恐融資等方面。

未來穩定幣推出的形式可能是通過港元穩定幣來鏈接零售投資者,建立港元穩定幣的主導地位(猜測)。目前對於穩定幣尚未有一套針對性的監管框架,可能將穩定幣同時納入虛擬資產以及支付的監管框架裡,期待後續穩定幣政策的出台。

3.4 NFT

NFT 的本質是一種非同質化的代幣,與代幣背後的資產屬性掛鉤。 SFC 在2022 年6 月6 日發布提醒投資者註意NFT 風險時,就表示如果NFT 是收藏品(藝術品、音樂或影片)的真實數字表示,與其相關的活動不屬於SFC 的監管範圍。然而有些NFT 跨越了收藏品與金融資產之間的界限,可能具有《證券及期貨條例》監管的“證券”的屬性,因此將受到監管。在《2022 條列草案》中規定,在遊戲內使用的NFT 不屬於虛擬資產。

因此NFT 將分為3 種情況來處理:(1)具有證券屬性的NFT,將作為證券型代幣受到SFC 監管;(2)具有管理、投票等治理屬性的NFT,將作為虛擬資產受到SFC 監管;(3)遊戲內的NFT 或是電子商品和收藏品,將既不在SFC《證券及期貨條例》的監管範圍,也不在財庫司《2022 條列草案》的監管範圍,該種NFT 將作為普通虛擬商品,受傳統商品交易相關法律約束。

四、香港虛擬資產服務商持牌條件

正如《香港宣言》中提到:“過去數年,政府和監管機構以“相同業務、相同風險、相同規則”的原則,制定了一套整全的虛擬資產監管框架。我們已推出監管制度,以“選擇參與”的方式為虛擬資產交易所發牌。在資產管理方面,監管機構就虛擬資產基金和全權委託賬戶的管理事宜發布指引。此外,監管機構就分銷虛擬資產相關產品、進行虛擬資產交易或提供有關虛擬資產的意見等方面,向銀行和金融機構提供指引。”SFC 也在《2019 立場書》中提出了自願性申請持牌制度,虛擬資產交易所可以“選擇性”申請牌照。

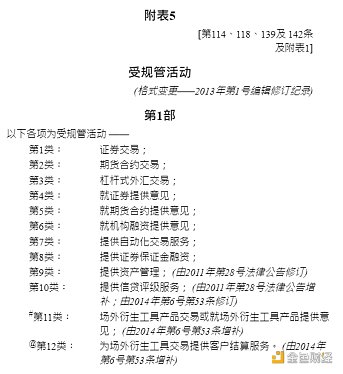

根據香港《證券及期貨條例》附表5 項下受規管的12 類活動,簡單梳理了虛擬資產業務的持牌條件,供參考:

4.1 虛擬資產交易所

目前來看,根據《2018 框架聲明》和《2019 立場書》,對於虛擬資產交易所,如提供證券型代幣服務,需要申請1 號牌(證券交易)和7 號牌(提供自動化交易服務),實踐中適用於如OSL、Hashkey Group 這類提供證券服務的虛擬資產交易所。如僅提供虛擬資產(非證券型代幣)服務,僅需申請7 號牌(提供自動化交易服務)。

2023 年即將實施的《2022 條列草案》將進一步落實最新的虛擬資產持牌制度(VASP 制度),規定從事經營虛擬資產交易所業務(即虛擬資產服務)的主體,必須向SFC 申領VASP 牌照。具體的實操方案有待實施細則的公佈。

4.2 虛擬資產管理公司

《有關首次代幣發行的聲明》指出,如代幣發行所涉及的數字代幣符合“證券”的定義,就該類數字代幣提供交易服務或提供意見,或者管理或推廣投資數字代幣的基金,均可能構成“受規管活動”。同時參照《2018 框架聲明》,SFC 明確兩類虛擬資產投資組合管理公司將受監管:

(1)管理完全投資於不構成“證券”或“期貨合約”的虛擬資產的基金並在香港分銷該等基金的公司。這類公司由於在香港分銷這些基金,一般需申請1 號牌(證券交易)。

(2)管理“證券”及/或“期貨合約”的投資組合的公司需申請9 號牌(提供資產管理)。如這類公司亦管理完全或部分(受最低額豁免規定所限)投資於並不構成“證券”或“期貨合約”的虛擬資產的投資組合,則證監會亦將透過施加持牌條件,對有關的管理工作進行監察。

在實踐中,我們看到如MaiCapital 於2022 年4 月獲得了SFC 批准的9 號牌,按照《管理投資於虛擬資產的投資組合的持牌法團的標準條款及條件》,其基金組合現可管理投資高達100% 的虛擬資產。

4.3 虛擬資產其他業務

根據上述12 類受規管業務理解,還包括:(1)虛擬資產諮詢業務:開展虛擬資產投資顧問業務可能需要申請4 號牌(就證券提供意見),從MaiCapital 的官網還看到,其也獲得了SFC 批准的4 號牌;(2)虛擬資產託管業務:可能需要申請9 號牌(提供資產管理),涉及虛擬資產交易平台的託管業務以及其他託管服務提供商,如火幣科技就在2020 年7 月獲得了4 號牌和9 號牌;(3)虛擬資產衍生品業務:就衍生品基金產品的推廣銷售可能需要申請1 號牌(證券交易),衍生品的交易可能需要申請2 號牌(期貨合約交易),就衍生品提供諮詢可能需要申請5 號牌(就期貨合約提供意見),就衍生品資產管理可能需要申請9 號牌(提供資產管理)。

綜上,具體需要如何持牌需要根據具體業務來確定,此外還要關注即將實施的VASP 制度是否會對現有持牌制度作出調整。還需注意的是,即使是持牌機構,目前香港也僅允許“專業投資人”參與虛擬資產的交易。同時,SFC 官員也表示,未有向SFC 申領相關牌照而為香港投資者提供服務的個人或機構可能觸犯刑事罪行。

五、寫在最後

目前來看,香港已經建立了一套圍繞證券型代幣的虛擬資產初步監管框架,在《香港宣言》之後,會再建立一套圍繞虛擬資產服務提供商(VASP)持牌制度的監管框架,實現對所有虛擬資產的全面覆蓋。同時,還須遵守打擊洗錢及防範恐怖分子資金籌集和保護投資者方面的規定。就尚在監管探索中的穩定幣以及零售投資者參與虛擬資產投資的事宜,未來可能的形式是通過推出港元穩定幣來鏈接零售投資者,建立港元穩定幣的主導地位(猜測)。

正如《香港宣言》中提到的:“透過一致、明確和清晰的整全監管框架,有助奠定穩固的基礎,以迎接由全球虛擬資產急速發展所帶來的金融創新和科技發展。”Web3 在香港,未來可期。