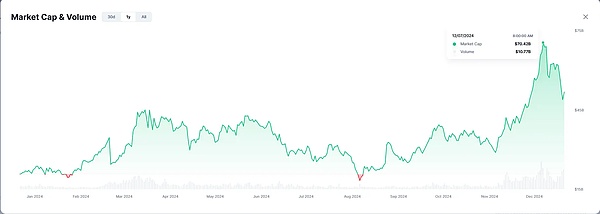

當UST 崩盤時,DeFi 穩定幣受到重創,但DAI、FRAX 和LUSD 依然堅挺。現在,GHO 和crvUSD 正準備加入這個領域,帶來新的創新。以及,隨著監管機構對BUSD 的打擊,DeFi 穩定幣也許會迎來新的牛市。

提問:你會持有哪種DeFi 代幣來逃避加密貨幣的波動,而不期望從中獲得任何利息?

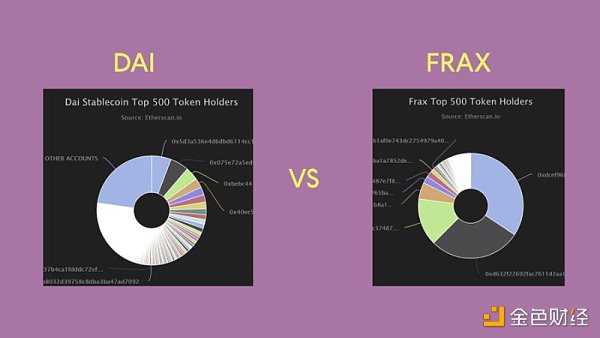

在我看來,這應該是DAI。

這是因為$DAI 具有貨幣溢價——超出其價格的額外價值,這要歸功於:

• 現貨流動性

• 久經考驗的美元掛鉤

• 支持許多DeFi 協議

• 在現實世界中的使用率不斷增加

相同的貨幣溢價適用於中心化穩定幣。溢價取決於其採用情況、監管合規性、流動性和信任度。

現在,SEC 對BUSD 的指控正在打破BUSD 的貨幣溢價,有利於USDC、USDT,但主要是針對DeFi 穩定幣。

你可以把這種溢價看作是美元對其他貨幣的溢價。它來自於儲備貨幣地位、政治穩定、軍事和經濟實力以及金融市場。涉及各種因素,並且需要時間來賺取這種貨幣溢價。

$UST 的貨幣溢價很低——它沒有被用作躲避加密貨幣波動的”蓄水池”,而是作為一種風險資產,可以在Anchor 上獲得20% 的APY。

話雖如此,像FRAX 和LUSD 這樣的DeFi 穩定幣正在建立它們的貨幣溢價並趕上DAI。

看起來它們相互替代,但各自都有自己的目的。在監管機構允許的情況下,DAI 已經將重點轉移到從RWAs 中獲取收入。

然而,他的目標是一種由去中心化的、具有物理彈性的抵押品支持的無偏見的世界貨幣。

Liquity (LUSD) 的使命是相同的:成為“能夠抵抗各種審查制度的最去中心化的穩定幣”。但是,它以最小的治理來實現這一目標,不受RWA 的影響,只使用ETH 作為抵押品,並且不放棄美元掛鉤(與DAI 不同)。

由於其設計和不可變的智能合約,LUSD 不會(可能)在市值上超過DAI。然而,對於那些擔心中心化和審查風險的人來說,它可以作為一個利基穩定幣,同時仍然保持與美元掛鉤。

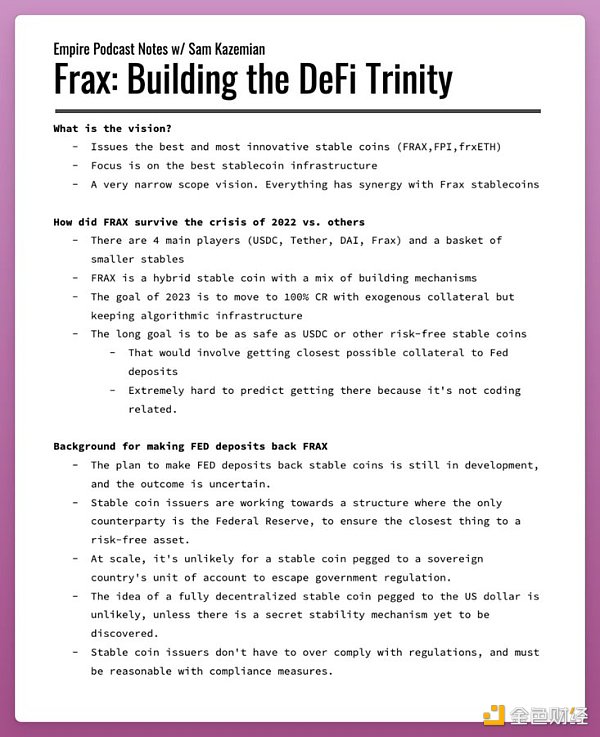

Frax 的策略不同。

在接受Blockworks 採訪時,S.Kazemian 表示,與美元掛鉤的穩定幣不會在規模上通過”假的或真正的去中心化”來逃避監管。他們甚至已經申請了美聯儲主賬戶,以盡可能地接近美聯儲。

美聯儲主賬戶將允許持有美元並直接與美聯儲進行交易,使FRAX 成為最接近無風險美元的東西。

這將使FRAX 能夠放棄USDC 抵押品並擴大到數千億美元的市值。

但FRAX 還沒有到那一步,它沒有DAI 的貨幣溢價。目前,FRAX 被用來在其設計巧妙的飛輪生態系統中榨取收益。

相比之下,DAI 的大部分供應都放在錢包中,以避免市場波動並保值。

Frax 的收益和效率最大化是其與眾不同的因素。

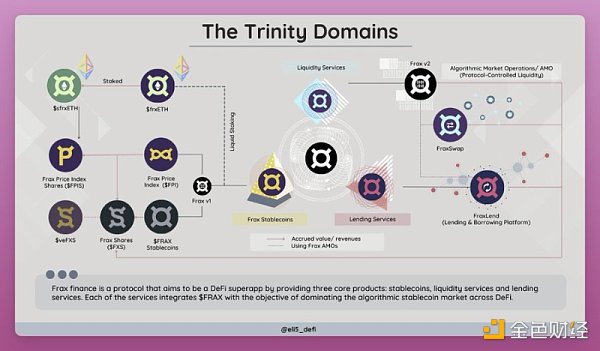

Frax 以FRAX 為中心建立了整個”DeFi 三位一體”的生態系統:

-

Fraxswap

-

Fraxlend

-

Fraxferry(橋)

-

frxETH

每一個功能都是為了加強FRAX 的效用。

Synthetix 的sUSD 使用也很務實,與它自己的DeFi 生態系統聯繫在一起。

-

Kwenta – 交易所

-

Lyra – 期權

-

Polynomial – 結構性保險庫

-

Thales – 二元期權

sUSD 的採用取決於其DeFi 產品的增長,但其貨幣溢價很低。

有趣的是,Maker 希望像Frax 一樣建立自己的DeFi 生態系統。 Maker 正在構建一個借貸協議和一個合成LSD——EtherDAI——來為DAI 創造更多的效用和需求。

我最初的想法是,Spark Protocol 是Maker 的明顯競爭對手,也是$GHO 的反擊。但這並不意味著Maker 和Aave 在未來不應該合作。事實上,我認為合作是對兩者最好結果。讓我解釋一下。

Frax 所建立的一切都專注於增強FRAX 穩定幣的能力。同樣地,Maker 的新協議將有助於提高DAI 的效用。對於Maker 而言,DAI 作為無偏見的世界貨幣是最終的動力,新的協議正在構建以實現這一目標。

然而,Aave 的使命是不同的:它尋求成為第一大貨幣市場協議,而$GHO 是實現該目標的一個工具。

簡而言之:DAI 是使命,Spark 協議是工具。對Aave 來說,貨幣市場是使命,$GHO 是工具。

Venus 的穩定幣$VAI 就是一個很好的例子。它是BNB 鏈上一個成功的借貸協議,擁有8.55 億美元的TVL。

在其2.5 億美元的市值峰值時,$VAI 比FRAX 還要大–現在它的交易價格低於掛鉤價格(0.94 美元),24 小時交易量僅為60K。

VAI 不是Venus 的優先考慮:借貸協議本身就是使命。不過,$VAI 還是幫助Venus 發展到了今天的地位。

無論如何,如果創始人真的是這麼想的,那麼所有的穩定幣都可以共存,甚至支持彼此的發展。在Aave 上提供DAI 意味著該協議可以鑄造更多的$GHO,並且$GHO 也可以在Spark 協議上得到支持。

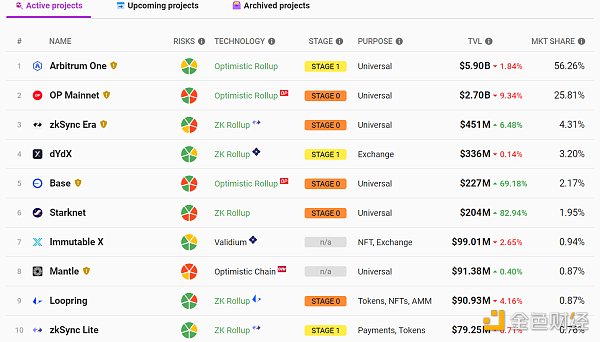

同樣的邏輯也適用於Curve 的crvUSD。 Curve 是DeFi 中現貨流動性的支柱,而crvUSD 將有助於使協議的資本效率更高。因此,crvUSD 並不是對FRAX 或DAI 的威脅——它實際上可以增加所有DeFi 穩定幣的現貨流動性。

因此,我看好他們,因為他們提供了獨特的差異化。他們認識到監管很重要,但有不同的處理方法:

DAI 和LUSD 尋求使自己具有抗審查能力,而Frax 正在盡可能地接近美聯儲。

雖然GHO 和crvUSD 可能看起來競爭加劇,但它們的重點是改進底層協議。他們都可以以自己獨特的方式合作,相互加強聯繫。

此外,隨著監管機構對我們的關注,現在比以往任何時候都更需要合作。

撰寫:Ignas

編譯:深潮TechFlow

來源:bress