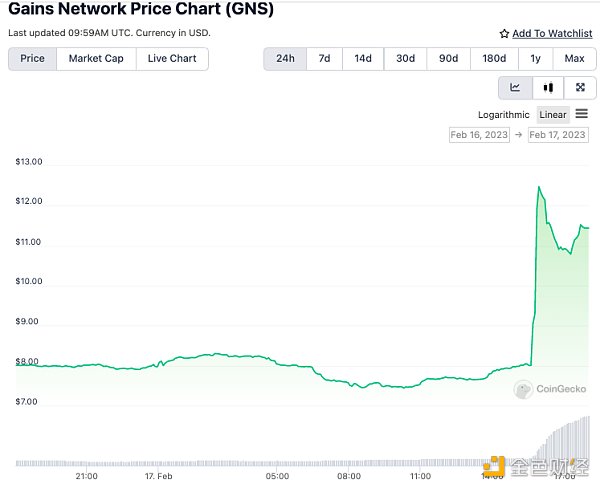

2023年2月17日,幣安宣布上線Gains Network代幣GNS。消息發布後,GNS暴漲超過50%。

在GNS上線幣安之前,和GNS同處去中心化永續合約和真實收益板塊的GMX就一直在穩步上漲,甚至在2022年的加密下跌週期中就處於逆勢上漲趨勢。

GNS和GMX除了均處去中心化永續合約賽道,它們還是去年興起的“真實收益”DeFi之典型代表。

什麼是“真實收益”

顧名思義,真實收益是DeFi協議產品本身產生收入,並將這些收入分配給其代幣持有者。

而且與以前的流動性挖礦不同,這些分配的收入不是以其自身原生代幣形式支付,而是以ETH或USDC形式支付。這使得收益“真實”,因為它不會因原生代幣的過度釋放而被誇大。

在當前DeFi市場中,已經有不少協議開始提供真實收益。

哪些協議在提供真實收益

GMX

GMX是建立在Arbitrum和Avalanche上的去中心化永續合約交易所,其主要有兩個代幣GMX和GLP。 GLP為流動性代幣指數,GMX是治理代幣。

GLP指數由用於swap和槓桿交易的資產組成,目前主要是6種資產:ETH、WBTC、LINK、UNI、USDC、USDT、DAI、FRAX。可以使用任何指數資產鑄造GLP,也可以燒毀GLP以贖回任何指數資產。鑄造和贖回價格是根據(指數資產總價值,包括未平倉頭寸的損益)/(GLP供應量)計算。

對於Arbitrum,GLP代幣持有者獲得託管的GMX獎勵和以ETH分配的70%的平台手續費。對於Avalanche,GLP代幣持有者獲得託管的GMX獎勵和以AVAX分配的70%的平台手續費。另外30%的平台手續費則分別以ETH和AVAX的形式分配給GMX質押者。

Gains Protocol

Gains Network和GMX一樣,是一家去中心化永續合約交易所,不同的是Gains Network基於Polygon,2023年1月上線Arbitrum。

Gains Network開發的gTrade使用定制Chainlink預言機,提供82個交易對(48個加密貨幣,10個外彙和24個股票)槓桿交易,其中外匯交易對和股票交易對交易相同和各自現實交易時間相同。 gTrade也是第一家允許外彙和股票交易的DEX。其中5-100倍槓桿可選,最大抵押品規模為10萬美元。

Gains無論交易對如何,都使用DAI抵押品進行交易。槓桿是合成的,由DAI、GNS/DAI流動性和GNS代幣支持。 Gains使用DAI保險庫向賺錢的交易者支付獎勵,同時在交易者虧損時收取DAI。

據Gains官方文檔,總共有40%的市價單費用和15%的限價單費用分配給GNS質押者。由於Gains 70%的交易是市場訂單,所以GNS質押者將能得到以DAI形式分發的平均32.5%的交易費用。

Synthetix

Synthetix是一種用於交易合成資產和衍生品的去中心化協議,也是最古典的DeFi協議之一。

目前質押SNX的收益來自兩個部分,一部分來自SNX通脹的質押獎勵,另一部分來自sUSD穩定幣形式的交易費用。因為前一部分來自流動性挖礦帶來的代幣通脹排放,所以Synthetix並不是一個完全的真實收益協議。

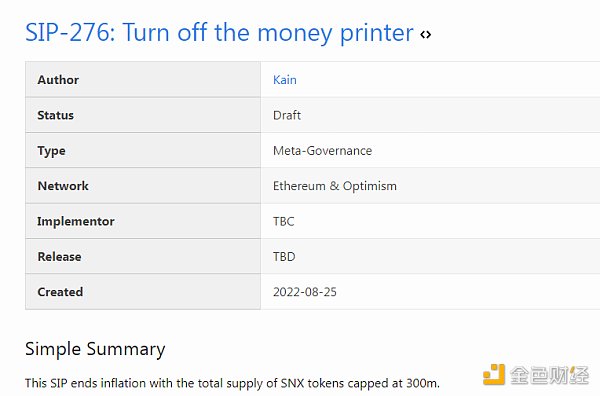

2022年8月25日,Synthetix創始人Kain Warwick提交了一份提案SIP276,該提案將結束SNX通貨膨脹,將SNX總供應量限制在3億。

Warwick表示,SNX獎勵通脹最初旨在“引導網絡”,現在這不再是必要的,因為他可以從原子交換中產生可持續的收入。如果該提案生效,Synthetix將只有交易費用收入,並將它們分配給SNX持有者。

Warwick表示,SNX獎勵通脹最初旨在“引導網絡”,現在這不再是必要的,因為他可以從原子交換中產生可持續的收入。如果該提案生效,Synthetix將只有交易費用收入,並將它們分配給SNX持有者。

Umami

Umami是最早發動Real Yield敘事的協議之一,是一個OHM分叉,最開始為質押UMAMI者提供巨大的不可持續的收益。 Umami社區在2022年初做出一系列舉措,催化了DeFi中的Real Yield 運動。比如,UMAMI代幣絕對零排放,其最大供應量上限為1,000,000;質押者將僅從協議收入中獲得ETH獎勵。

從此RealYield哲學成為Umami代幣經濟學和戰略的核心。 UMAMI代幣成為Umami治理和協議收入的必須要求,且永遠不會被通貨膨脹釋放或資本籌集所稀釋。

目前每個月Umami都會將大約50%的國庫收益轉給質押者,未來國庫能自我維持後支付比例從50%提高到100%。

Umami主要有兩個產品,Marinator和Compound。

Marinator可以在一個月的任何時間存入UMAMI以換取mUMAMI,但只能在每個月的1日提取UMAMI。 Marinator可以在獲得wETH獎勵後立即領取,但是在發放給定獎勵時,他們必須持有mUMAMI 代幣才有資格獲得。 wETH獎勵以每天或幾乎每天的頻率推送到Marinate。獎勵主要以wETH支付,但Umami未來也可能分發其他代幣。

Compound用戶可以通過在Compound存入Umami來進一步提高他們的回報。 mUMAMI autocompounder自動使用支付給mUMAMI持有者的ETH獎勵在市場上購買更多UMAMI,並將其存入Umami的Marinaate合約,以提高被動ETH收入潛力。

Redacted Cartel(BTRFLY)

Redacted Cartel是一種元治理協議,是Curve戰爭的主要爭奪者之一,目標是掌控一系列穩定幣DeFi協議治理權,包括Curve、Convex、Tokemak、Frax Finance、OlympusDAO等,進而影響協議代幣釋放或者提供流動性來提取價值。

在某種程度上,BTRFLY是所有投票託管代幣的指數,可以將BTRFLY視為所有投票託管代幣的流動性包裝器。

它目前從三個來源產生收入:國庫,由不同的產生收益的治理代幣組成;Pirex,一種創建流動性包裝器的產品,允許自動複利和未來投票事件的代幣化;以及Hidden Hand,一個治理激勵或“賄賂”的市場。

為了獲得Redacted Cartel的收入,用戶需要將BTRLFLY代幣“revenue-lock”16週才能收到rlBTRFLY。然後,rlBTRFLY將獲得Hidden Hand收入的50%、Pirex收入的40%以及國庫收入的15%到42.5%。

目前Redacted Cartel的真實收益來自每兩週支付的ETH。在上一次收益分配中,該協議為每個rlBTRFLY支付了價值6.60美元的ETH。

Dopex

Dopex是Arbitrum上的去中心化期權交易所,允許用戶買賣期權合約並被動賺取真實收益。

Dopex旗艦產品是其單一抵押期權金庫(Single Staking Option Vaults,SSOV),為期權買家提供深度流動性,並為期權賣家提供自動化的被動收入。除了SSOV,Dopex還允許用戶通過利率期權押注DeFi中的利率方向,並通過所謂的大西洋跨式(Atlantic Straddles)押注某些資產的波動性。

雖然所有Dopex產品都允許用戶通過承擔一些定向風險來獲得實際收益,但該協議還通過費用產生實際收入,並將其重定向給質押者。 70%的費用返還給流動性提供者,5%返還給代表,5%用於購買和銷毀協議的回扣代幣rDPX,15%返還給DPX單邊治理質押者。

與Synthetix一樣,DPX的一些質押收益來自通脹性代幣釋放。 Dopex目前提供約22%的APY給質押veDPX。

Manifold Finance

Manifold Finance是OpenMEV的開發者,以及提供ETH2.0驗證者MEV服務,此協議也提供全部或部分以ETH或USDC支付的收益。

ParaSwap

PSP 2.0上線後,Paraswap目前正處於第一個Epoch。協議收入的80%將分配給PSP質押者,20%進入協議金庫。