作者:CapitalismLab

GMX 和SNX Perp 的新版本都不約而同的借鑒了一個項目- GNS,GNS 從去年Luna 危機至今上漲10倍有餘,交易量和費用收入也屢創新高,這離不開其在機制上的不斷創新。本文將為你詳細介紹GNS 的機制,發展歷史及其競爭優勢。可以說看懂GNS 就能一眼看穿諸多DEX PERP。

本文較為複雜,建議在閱讀本文時主要看我提煉的要點

GNS 的機制

如果你對GNS 缺少基本的了解,簡單來說其為一個去中心化永續合約平台:

-

預言機定價,LP 和Trader 對賭

-

LP 為純穩定幣,支持外匯/ 股票/ 加密貨幣交易

-

雙向資金費率,跟CEX Perp 一樣一方向另一方支付費用

另外一方面可以閱讀下面我此前寫的GNS 中文百科,LP(DAI Vault)以外的內容仍有意義:

對賭模式的核心是風險控制,我們之前討論過GMX是全額保障模式,即每1ETH 多倉GLP底層均有1ETH 現貨支持這一點,讓GMX 可以安然度過狂暴大牛市。那底層只有穩定幣的GNS 是如何應對風險的呢?

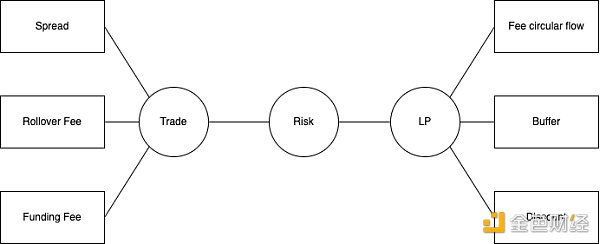

GNS 在交易側和LP側各設有三重機制控制風險,其核心為:

-

資產現貨流動性決定場內交易滑點,防止價格操縱

-

資產價格波動性和多空比決定持續持倉成本,應對單邊行情

-

淨值模式加上流動性調節以及現金流循環,構建穩健的LP

GNS 使用了Spread, Rollover Fee, Funding Fee 三重機制來進行交易側的風險控制。

-

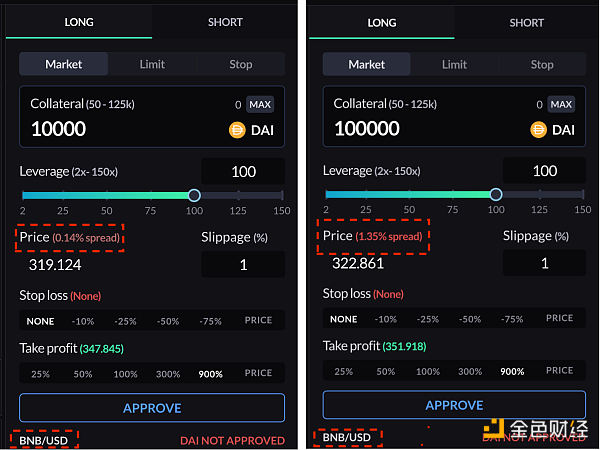

Spread: 額外的開倉費用,開倉頭寸越大,資產流動性越差,費用就越高。用於預防價格攻擊,便於上架小幣種。

-

Rollover Fee: 現貨波動率來定價,用於控制交易者的槓桿和風險

-

Funding Fee: 多空頭寸之差和現貨波動率來定價,多/空>1 時多頭支付空頭,反之亦然,用於平衡多空比,避免單邊敞口過大。

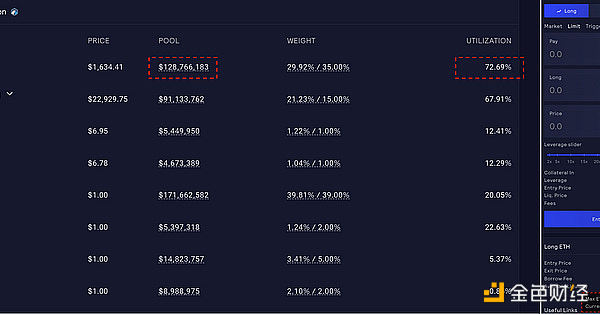

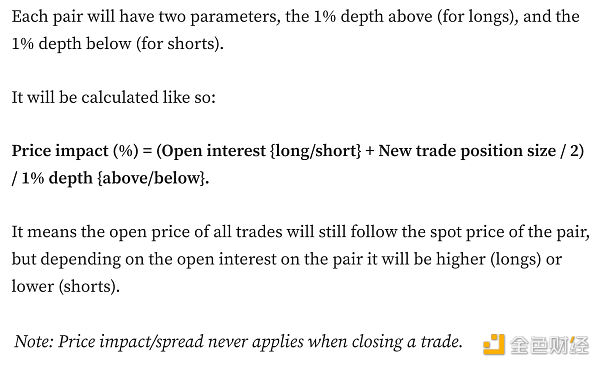

Spread 是開倉時需要付出的額外滑點。對於預言機定價而言,其滑點應該根據預言機來源(CEX)的交易對的深度而動態調整,使得在場外操縱價格的成本始終高於在場內的盈利。所以Spread 正相關開倉規模和場內OI影響,而負相關於場外現貨深度。公式參見下圖

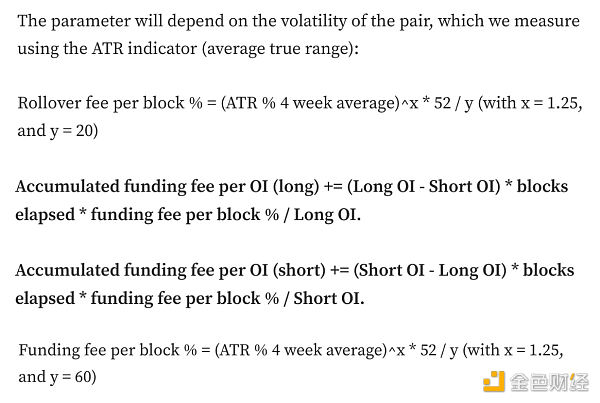

Rollover Fee / Funding Fee 根據近期波動性計算, Rollover Fee多空均要繳納,而Fung Fee 則由多空比例決定由一方支付給另一方,具體公式參見下圖。在狂暴大牛市下,波動性和多空比的加大將會讓多方支付的費用快速上漲,以此回補作為對手方的損失以及控制多空比。當然,這些也造成了其不菲的交易成本,所以在加密貨幣這種可以做Index Asset LP 的資產類別上,體量會遜於GMX。而對於股票/外匯這種沒有鏈上資產的類別,其就極具優勢。

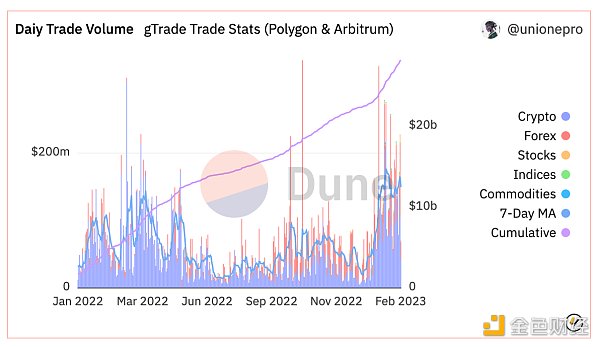

所謂Rollover Fee 僅作用在抵押物上,就是你拿$1k 開$10k 的頭寸,只按你$1k 收利息, 而Funding Fee 作用在頭寸上, 按$10k 收41%。比如下圖$1k 開空$10k BTC, Funding Fee (s) = -0.0005%, Rollover Fee = 0.0043%。那麼最終需要支付的Fee = ($1k *0.0043% – $10k 0.0005%)/$10k = -0.00007%, 就是這時候開空還是可以賺利息的。

LP 側- gDAI 也有三重機制使其穩健運行:

-

類似GLP 的淨值型產品,不保本

-

費用收入/ Trader 盈虧為gDAI 創造出一層buffer,避免價格下跌

-

激勵長期鎖倉資金,動態調節進出時間,避免極端情況流動性問題

所謂淨值型產品的優勢在於,公平對待所有質押者,極端情況共同承擔。而老的LP 模式是所謂保本的,但是赤字下,最後一個跑路的拿不到一分錢,是的,就跟FTX 是一個道理,那麼在危機關頭自然更容易恐慌。

這裡最難理解的是Buffer 這一重機制,GNS 的費用收入中,有一部分會Mint 新的GNS 支付給用戶,而原本作為收入的DAI 則進入gDAI 中構成超額抵押的Buffer,Trader 的盈虧在超額抵押情況下也會進入Buffer,這使得gDAI 雖然名義上不保本,但實際上大部分時間價格都不會下降,可見其深知大眾“損失厭惡”心理。

GNS 同時在超額抵押的情況從Trader 虧損帶來的盈利中抽取一部分用於回購GNS, 保持超額抵押率在安全範圍內波動,這樣的話長期來看GNS 不會是一個持續增發的狀態。

LP 長期鎖倉會給其一定的折扣,折扣的資金來源也是從這個Buffer 中支出的。而所謂的動態調節,就是超額抵押率越低提款越慢,增加抗風險能力。雖然這麼幹有點怪,但是規則是提前公開透明的。

是的,你可能沒看懂上面這幾段話,這是正常的,不然我怎麼稱之為史上最精巧複雜呢。如果你實在想搞明白,可以先閱讀完gDAI 介紹原文 Introducing gToken Vaults. ,然後再回頭再看上面這幾段話,相信能解決你心中不少疑惑。

發展歷史

在Luna 帶來的崩盤中,GNS 的LP 一度陷入赤字僵局,被迫出售GNS 換DAI 來補缺口。後來GNS 進行了多方改進,在FTX 引起的恐慌中表現良好。

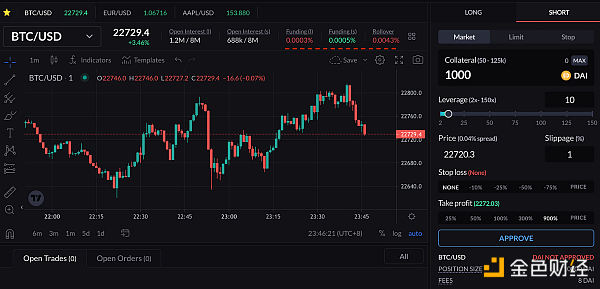

實際就在陷入困境後的6月,前文所描述的交易側三重風控機制就已經悉數上限,使其恢復了正常運營,並在9月開始捕獲到了當時外幣對美元大貶值的熱點,使其重回大眾視野。在12月初,gDAI 上限,月底更是部署到了Arbitrum,帶來了今年初無論是幣價還是業務數據的爆發。高效率的團隊讓GNS 不斷進化才有瞭如此鳳凰涅槃之象。

競爭優勢

核心優勢就是在通過其複雜的風控機制,提供了一個體驗合格的外匯/股票衍生品交易場所,在這些資產上交易體驗獨占鰲頭,讓其產品能夠立的住。另一方面雙向資金費率等又讓其和GMX 實現了差異化競爭,在加密貨幣方面也成功獲取了部分客戶。做到這些離不開GNS 團隊的優秀,這是這個成長型項目最寶貴的財富。

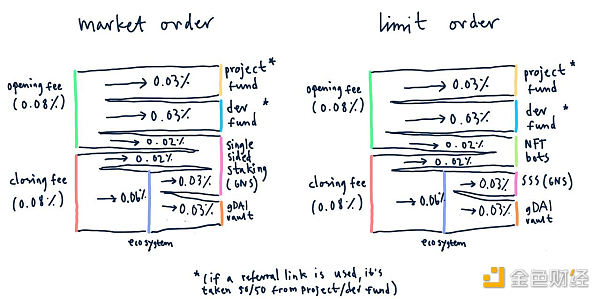

GNS 的費用去向明細如下圖,考慮到市價單約佔比70%,因此GNS Staking 分成約為0.07/0.16×70%+0.03/0.16×70% = 36.25%, gDAI 分成約為0.03/0.16 = 18.75% 。其中限價單中支付給NFT Bots (執行機器人) 的部分即是上一條推文中進入gDAI Buffer 的部分。

是的,GNS 支付給LP 的收入比例罕見的低,那麼其為何能做到這一點呢?

-

為了避免Fork ,GNS 雖有審計但尚未完全開源

-

如之前的推文所述,其機制極為複雜,挺難抄的,沒抄好容易翻車

-

非全額抵押模式的LP,讓其可以在高資本效率下運作

雖然GNS 看上去給團隊分了一大部分收入,不過其實目前現在大部分項目,比如UNI, Maker , Lido 等,其國庫收入也不能或著只能勉強覆蓋團隊支出,所以仍需要不斷賣幣,而GNS 靠收入分成就能過活其實算蠻不錯了,畢竟你也不能要求每個團隊都跟GMX 那種慈善團體一樣。

總結

讀到這裡,想比你也會有所感嘆,實際上所謂DEX Perp,遠遠不是一句Trader 和LP 互為對手方這麼簡單的。所以直到GMX 使用了低風險的Index Asset 全額抵押模式,加上其團隊優秀的細節打磨才終於出現一款有人用的產品。然而要交易外匯/股票這些未上鍊的資產,進一步把蛋糕做大,必須使用GNS 這種合成資產模式,也是迭代到今天我們才終於看到了曙光。致敬Builder。