文/Kyle Waters & Matías Andrade,Coin Metrics;譯/金色財經xiaozou

美國的一系列監管執法行動自2023年初就引起了數字資產行業參與者的高度關注。近幾週的頭條新聞圍繞著Kraken停止其“Staking-as-a-Service”(質押及服務)業務,以及Paxos在收到美國證券交易委員會(SEC)的韋爾斯通知(Wells notice)後停止鑄造新的幣安USD(BUSD)代幣——一種USD穩定幣。金融市場和銀行監管機構的行動和聲明有可能將在很多方面塑造數字資產行業的未來,使其成為需謹慎分析的關鍵主題。

雖然近期的所有發展動態都值得分析,但Paxos的BUSD停鑄是今年迄今為止在超1200億美元規模的穩定幣生態中最重要的事件,也是我們碰巧擁有大量數據支持的領域。因此,本週的網絡狀態報告將重點放在這件事上,並從數據角度分析其對鏈上生態和加密市場結構的直接影響。

BUSD簡史

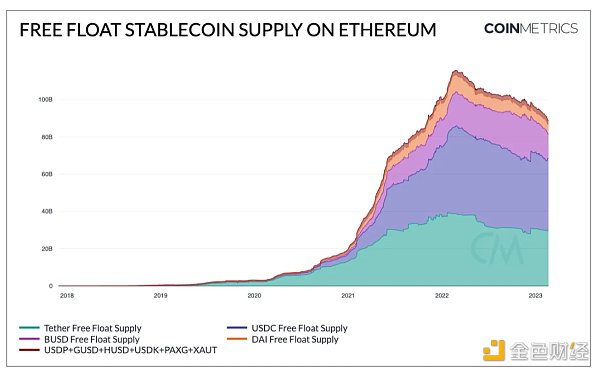

近幾年,對可用於流動性的具有高效用的低波動性加密資產的需求,幫助推動了穩定幣在數字資產生態中的迅速崛起。穩定幣(大部分以美元計價,並由美元儲備支持)可以作為一種非常方便的交換媒介(例如,全球捐贈、海外B2B支付、國際工資、商品和服務支付),特別是在對美元有強烈需求的高通脹地區。穩定幣還可以有效地替代法幣,並為缺乏直接法幣渠道的加密投資者提供所需的流動性,這些投資者希望在高度波動時期有一個相對安全的地方可存放資金。

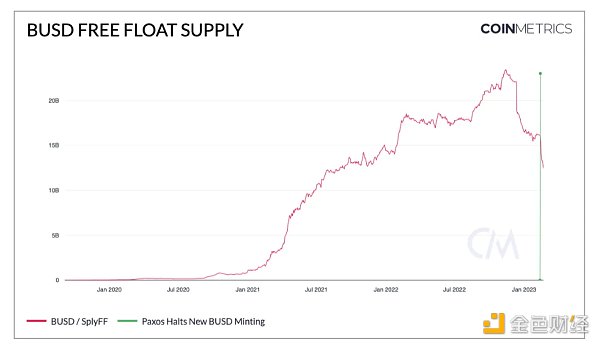

幣安是目前現貨交易量最大的交易所,於2019年9月推出了自己的穩定幣BUSD,當時穩定幣總市值只有50億美元左右。 BUSD是幣安與加密基礎設施公司Paxos合作創建的,Paxos還發行了Pax Dollar(USDP)和黃金支持的穩定幣Pax Gold(PAXG)。 BUSD由Paxos Trust發行,和USDP及PAXG一樣,受紐約州金融服務部門(NYDFS)監管,並且Paxos將其作為ERC-20代幣在以太坊上發行。

BUSD的供應量一直保持在10億美元以下,直到2021年初,幣安上的加密交易量開始加速。在FTX危機的高峰期,BUSD的供應量高達230億美元,幾乎佔當時以太坊穩定幣供應總量的四分之一。

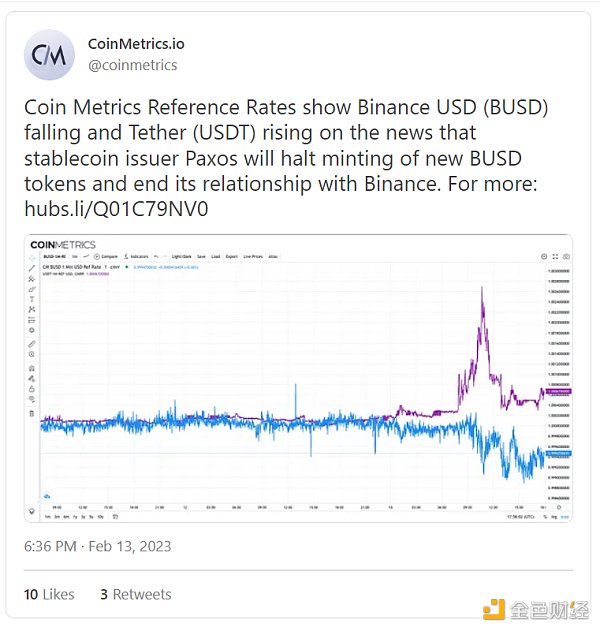

加密貨幣流動性在FTX事件之後呈衰減趨勢,BUSD供應量下降到160億美元左右。然後,上週,2月12日,《華爾街日報》報導稱,SEC工作人員向Paxos發送了一份可能即將執行的通知(即韋爾斯通知),聲稱BUSD是一種未註冊的證券。第二天,Paxos發布了一份聲明,表示將結束與幣安的合作關係,停止新的BUSD代幣的鑄造,並承諾至少到2024年2月仍能兌現贖回。但如果沒有能力鑄造新的代幣,這將極大地妨礙套利機制發揮作用,而套利機制通常為交易員維持BUSD市場秩序。

對市場的普遍影響立竿見影,BUSD(藍色部分)跌破1美元錨定匯率,USDT(紫色部分)上漲至1美元以上,表明對USDT的需求上升,而BUSD的持倉需求下降。

在Paxos發佈公告後的一周內,BUSD自由流通供應量下降了約40億美元至120億美元。儘管Paxos的USDP和PAXG似乎(且至關重要)沒有在韋爾斯通知中被提及,但兩者的供應量分別下降了2億美元(-20%)和3000萬美元(-6%)。與此同時,USDT供應量從665億美元(以太坊和Tron)增加到685億美元。

不同的數據視角?

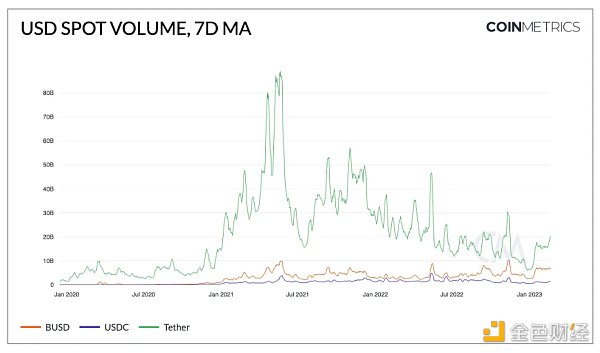

通過進一步研究BUSD背後的數據以了解更多背景,我們看到,作為一種現貨加密交易代幣,BUSD的足跡在某些方面與Tether(USDT)等主要對手方類似,但也有一些顯著的差異。

首先,縱觀Coin Metrics交易所情況,我們可以看到BUSD現貨交易量徘徊在60億美元/天左右,大約是Circle USD Coin或USDC的6倍(包括去中心化交易所Uniswap和Sushiswap上的主要交易對)。然而,Tether仍然是被加密資產交易使用的主要穩定幣。與USDT一樣,BUSD是幣安交易對中非常受歡迎的quote(報價)資產。

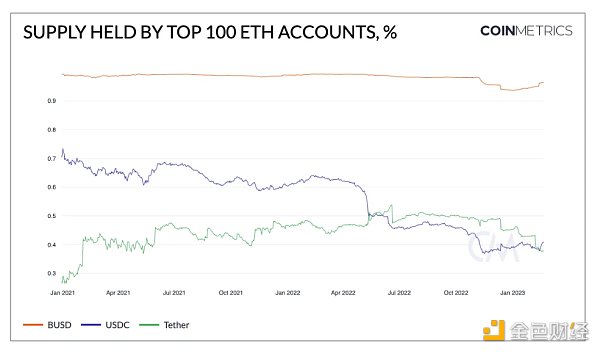

另一個有趣的指標是鏈上供應的集中度。 BUSD的供應歷來高度集中在前100個賬戶中,這表明供應主要集中於交易所錢包和橋,促進了中心化交易所(CEX)的鏈下交易——主要是幣安本身。另一方面,USDC和Tether在持有者方面表現出更高的分散性。

BUSD的最大持有者是一個促進“幣安掛鉤BUSD”的以太坊賬戶,該賬戶支持BUSD在以太坊和其他區塊鏈之間進行橋接,主要作為“包裝”BUSD連接到幣安的幣安智能鏈(BSC)。該賬戶目前持有超過50億美元的BUSD。去年,一些潛在的脆弱性在3.25億美元的“Wormhole”和6億美元的Ronin橋接黑客攻擊中爆發,代幣橋受到了嚴格審查。

事實上,一些人已經在思考這種包裝BUSD結構的壓倒性優勢和規模(BUSD將在以太坊上發行,然後主要橋接到幣安智能鏈),是否是SEC在其分析中特別注意審查的內容,並將BUSD與其他法幣支持的穩定幣區分開來。

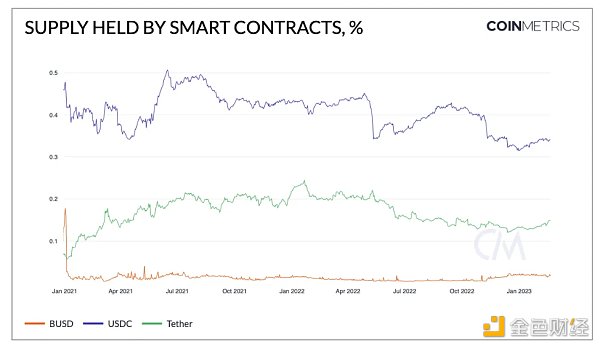

智能合約也可以是供應的大型持有者,就像借貸池和DEX一樣。然而,當我們查看智能合約持有的總供應的百分比時,我們可以看到以太坊上只有少量的BUSD供應(約2%)由智能合約持有,這表明BUSD在DeFi應用程序中不像Tether(15%)那樣有強勁的採用,而與以太坊上的USDC(34%)差距則更大。

以太坊的DeFi生態沒有使用BUSD反倒是一種安慰,因為它可能會限制對主要協議健康狀況的下游影響。儘管如此,一些DeFi協議DAO已經開始撤回Paxos穩定幣並重新考慮與該穩定幣的關係。

儘管BUSD在以太坊DeFi生態中的作用可以忽略不計,但BUSD在幣安自身的智能合約鏈——幣安智能鏈(BSC)上發揮著舉足輕重的作用,從上述以太坊橋接到BSC的BUSD數量中就可見一斑。

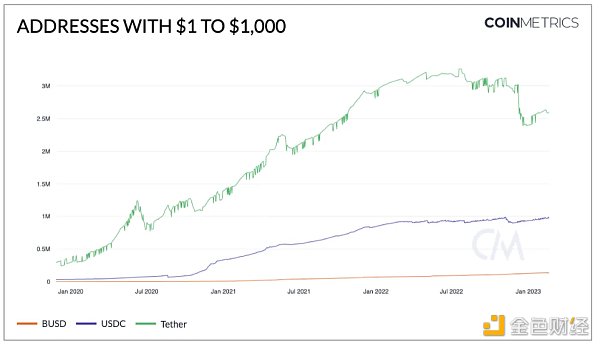

最後,儘管BUSD最近增長強勁,但持有1至1000美元BUSD的小型散戶地址的數量仍然相對低於其主要對手方USDC和Tether(僅參考以太坊數據),即使在進行了總供應量調整之後也是如此。

這些示例指標有助於說明一點:並不是所有的穩定幣都應混為一談,因為它們可以用於迥然不同的目的。

結束語

圍繞穩定幣持續展開的監管討論有可能影響到在加密生態裡運營的新興和成熟公司。對於尋求在這一複雜領域中蓬勃發展的公司來說,明晰的監管將是一個積極的發展助力。雖然現在下結論還為時過早,但BUSD的獨特之處可能有助於監管機構的審查,而不是僅將之作為打擊全部穩定幣的一環。

BUSD的發展動態只是近幾週的眾多故事中的一個。每一個都有獨特的功能和挑戰。由於FTX的崩潰陰影仍在人們的腦海中揮之不去,我們必須在謹慎的保護和培養技術創新的引導之間走出一條微妙的路線。