作者:Frogs Anon

編譯:DeFi 之道

毫無疑問,自Compound 在2020 年啟動DeFi 夏季以來,DeFi 已經取得了長足的進步。但下一步是什麼? DeFi 可以為用戶提供哪些TradFi 沒有的實用服務?或者更好的是,DeFi 現在是否有任何產品可以真正開始從TradFi 手中奪取市場份額?我相信有,並且我認為這個產品就是“Vault(金庫)”。

Vault 在2022 年席捲了DeFi 領域,所以如果你一直在這個生態系統周圍工作,你可能對它們很熟悉。但是,你可能不太熟悉ERC-4626 標準,我認為它將成倍地加速DeFi 的採用和效率。稍後,我們將研究一些開始使用這些代幣推動發展的協議。但首先,讓我們介紹有關Vault 和ERC-4626 標準的基礎知識。

內容

1.什麼是Vault?

2.什麼是ERC-4626?

3.Rodeo Finance

4.FactorDAO

5.Fuji Finance

6.結論

什麼是Vault?

簡單地說,Vault 是用戶可以存入代幣的智能合約,然後運行預先確定的策略來投資這些存款。 Vault 是去中心化金融的從零到一的創新,它們是DeFi 增值最明顯的例子之一。為什麼?因為在所有用例中,它們都是可用的、通用的和透明的。

-

可用性—— Vault 非常易於使用。

-

通用性——它們被用於各種各樣的事情。目前,有些Vault 可以做任何事情,從收集期權溢價到對沖槓桿期貨交易,再到優化貸款收益率。 (向Yearn Finance 致敬,因為它是Vault 領域的先驅。)

-

透明性——任何人都可以隨時查看持有情況和表現,這真正將它們與TradFi 區分開來。 TradFi 並沒有真正等同於Vault 的工具:它目前沒有任何東西可以運行一個具有相同定制潛力和易用性的完全透明的資產管理策略。

由於Celsius、3AC、FTX 等公司的崩盤,機構對將資金配置到加密貨幣領域變得非常謹慎。 DeFi 的好處在於透明度,而Vault 在此基礎上增加了可用性和通用性。 Vault 或許是在CeFi 塵埃落定後最終將TradFi 參與者拉入該領域的關鍵功能,我並不會感到驚訝,因為這可能就是ERC-4626 標準的作用所在。

什麼是ERC-4626?

ERC-4626 誕生於2021 年底的EIP-4626,最近隨著越來越多的DeFi 開發者和用戶看到它所提供的巨大優勢,勢頭猛增。

基本上,ERC-4626 採用了Vault 創建過程並將其標準化。這對於用戶體驗(UX)非常重要,它會帶來流動性。如果你是OG 加密老手,你會記得以太坊上沒有ERC-20 代幣標準的日子。如果沒有ERC-4626,這會使得DeFi 幾乎不可能存在,而購買/出售不同的加密貨幣的唯一途徑會是通過中心化交易所。因此,為了有足夠的流動性來運行金融系統,DeFi 需要某種標準化(資產的可替代性)。

ERC-4626 為Vault 代幣帶來了可替代性

簡而言之,這意味著一旦你把代幣存入Vault,你就會得到整個Vault 策略的代幣化版本——有點像Vault策略的LP 代幣。

例如,如果你將USDC 存入xyzVault 以賺取利息,你會收到xyzUSDC 作為回報,這將是實時賺取利息。理想情況下,你可以在DEX 上賣出xyzUSDC,或將其存入另一個Vault,賺取一些甜蜜的複利。

每當你想退出交易時,你必須將xyzUSDC 送回xyzVault,並贖回你的原始USDC 和賺取的利息,再減去收取的服務費。

ERC-4626 為Vault 代幣帶來流動性

同樣,為了擁有流動性,你首先要具有可替換性,這就是標準化如此重要的原因。

目前,有非常多的DeFi 協議在爭奪相對較小的流動性池。積極的一面是我們還處於早期階段,開放的競爭環境孕育了競爭,而競爭又孕育了創新。然而,缺點是可供爭奪的少量流動性分散在一堆不可互操作的不同應用程序中。這個概念也適用於Vault。

Vault 優勢是它們允許人們投資於復雜的戰略,而不必自己進行所有的交易。然而,如果Vault 不兼容ERC-4626,那麼DeFi 就會失敗,因為流動性完全被束縛了。而ERC-4626 完美解決了這個問題。

回到xyzVault 的例子,無論你用xyzUSDC 做什麼,只要你不贖回它,你最初存入的USDC 就會留在xyzVault 的流動性池中。如果你隨後將xyzUSDC 存入DEX,你也會為該DEX 添加流動性。或者,你可以在貨幣市場應用程序上借出xyzUSDC,這也有助於增加它們的流動性。

現在是alpha!讓我們看一下使用ERC-4626 標準的三個項目。

01 Rodeo Finance

Rodeo 正努力成為Arbitrum 上槓桿收益耕作的首要場所,它們正在通過利用ERC-4626 的力量來實現這一目標。

基本上,Rodeo 的Vault 允許用戶投資於不同的LP 收益耕作策略,但他們更進一步,允許用戶獲得保證金貸款,這使後者可以進行更多投資,從而獲得更高的收益。

例如,假設你想通過向Uniswap 提供100 USDC/WETH 流動性來賺取收益。通常情況下,你不可能在這個策略中達到100 的最大值。但Rodeo 允許你以任何存款借入高達10 倍的槓桿。當然,你使用的槓桿越多,風險就越大,但它為那些想要比“正常”LPing 獲得更高APY,並且不介意承擔一些額外風險的人提供了一個不錯的選擇。

Rodeo 有兩點與眾不同:首先,為了投資他們的策略,用戶只需要存入USDC。一旦用戶這樣做了,Rodeo 就會拿走USDC,購買策略所需的任何LP 代幣,並為他們進行投資。這可以節省用戶花費在購買代幣並將其存入流動資金池的繁瑣過程中的時間和金錢。相反,用戶只需要一些USDC 就可以了。

其次,Rodeo 所有的Vault 都使用ERC-4626 標準,這意味著增加新的Vault 非常容易。例如,由於槓桿收益耕作的風險,Rodeo 上可能會出現允許用戶對沖其頭寸以避免清算的Vault。

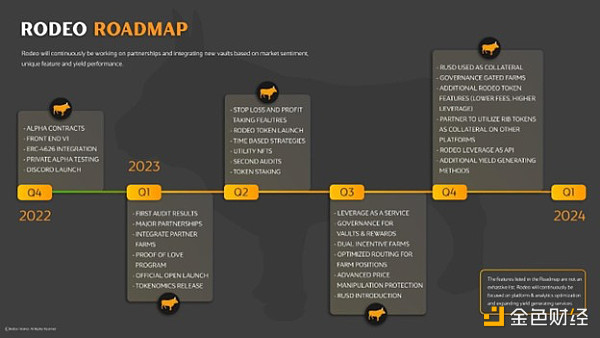

2023 年對Rodeo 來說應該是激動人心的一年。正如你所看到的,他們在路線圖中計劃了大量的發布和改進。

02 FactorDAO

Factor 是一個相對較新的項目,旨在最終成為Arbitrum 的流動性中心。當然,他們計劃這樣做的方式是讓創建Vault 變得更容易,它們的策略以ERC-4626 標準為中心。

Factor 有一個產品叫做創建嚮導,它可以作為創建各種結構化產品的一站式服務,包括收益率策略、衍生品、LP staking 等。基本上,你可以認為這是一個可以創建或投資定制的資產管理策略的場所。

正如上文提到的,TradFi 沒有這樣的東西——任何人都可以輕鬆創建一個定制的資產管理策略,這是DeFi 的主要優勢。此外,借助DeFi,你可以獲得公共區塊鏈的透明度,任何人都可以看到每個Vault 中的所有策略、交易等。

然而,我們再次看到ERC-4626 的價值在這裡發揮了作用,因為它的可組合性允許在其他策略之上建立策略。例如,你可以創建自己的基金,完全由其他ERC-4626 代幣組成,從各種不同的策略中獲得收益——在TradFi 中,這被稱為“基金中的基金”。最終,這為在Arbitrum 上構建更多創新產品和系統鋪平了道路。

Factor 正在Arbitrum 生態系統中迅速增加他們的合作夥伴名單(包括Plutus DAO、Buffer Finance 和Camelot),他們還在2 月20 日公開發售其FCTR 代幣,看看它在項目和ERC-4626 整體上吸引了多少關注,這將是非常有趣的。

03 Fuji Finance

Fuji Finance 是一個跨鏈貨幣市場聚合器,目前它已經整合在Ethereum、Polygon、Fantom、Arbitrum 和Optimism 上。在他們即將推出的v2 版本中,他們將ERC-4626 提升到一個新的水平。

使用Connext 的跨鏈服務,Fuji 將使用ERC-4626 標準啟用跨鏈池。然而,Fuji 正在將其提升到一個新的水平,使用戶能夠在一次交易中在不同的鏈上借出一種資產並藉入另一種資產(從這個角度來看,DeFi 中的借貸組合通常需要大約7 筆交易)。

這也進一步提高了更廣泛的DeFi 領域的效率。借助Fuji Finance 的新產品,流動性將能夠利用不同鏈上更高的貸款利率、更低的借款利率、farming 活動等。它還有助於跨鏈分散流動性,例如,如果一條較新的鏈與Fuji 集成,他們可以激勵Fuji 用戶在他們的鏈上借/貸,同時在以太坊等更成熟和流動性更強的鏈上借款。從本質上講,這可能為鏈帶來流動性。

今年晚些時候,Fuji 還將擴展其能力,除了成為貨幣市場的聚合者外,還將成為一個策略聚合者。這就是Vault 的標準化優勢之一:借出/借入Vault 將是與策略Vault 相同的基礎設施,它們都是ERC-4626。這也意味著策略Vault 可以很容易地整合Fuji 上的借出/借入Vault 資產,這可以用來在各種鏈上創建更多的資本效率策略。

結論

到目前為止,希望你對ERC-4626 如何在DeFi 中創造可用性和資本效率的指數級增長有所了解。這不僅對普通用戶來說是一筆巨大的交易,而且金庫也可能是讓更多TradFi 實體進入該領域的關鍵因素,這將帶來大量的流動性。 TradFi 的世界沒有任何東西像Vault,具備如此乾淨和高效的互操作性、可定制性和透明度。本文提到的三個協議只是推動這一領域向前發展的眾多項目中的一部分,從最近幾個月的採用率來看,DeFi 整體上正處於一個大規模突破的邊緣。