ve(3,3)類項目在最近的反彈行情中取得了更好的成績,Optimism上的Velodrome、BNB鏈上的Thena、Arbitrum上的Solidlizard、以太坊上的Solidly v2、Fantom上的Equalizer這幾個分叉自Solidly的項目中,大多數在過去一個月的流動性增長都超過了100%,且發展成為各自鏈上的頭部DEX之一。 PANews嘗試對這幾個項目的數據進行對比,並分析它們發展中遇到的問題。

ve(3,3)的飛輪

ve(3,3)改變了DEX原有的收益分配方式:流動性提供者(LP)不再獲得交易手續費的分配,全部通過增發的代幣進行彌補;代幣的質押者獲得項目的治理權決定代幣的釋放、獲得所有的交易手續費和賄賂獎勵,並通過rebase減少代幣釋放對自身權重的稀釋;其它項目不再直接將流動性挖礦獎勵給予LP,而是給到veToken的持有者,賄賂veToken的持有者投票給自己的項目,得益於更高的資金效率,項目方只需要支付相對較小的代價就可以獲得更多的DEX代幣激勵和流動性。

這裡有幾個要點:

- 啟動時需要將鎖定的veToken分配給合作的項目,以獲得其它項目的持續支持。

- 代幣會持續增發,在啟動中獲得分配的項目方有動力購買少量代幣或支付少量賄賂,以獲得足夠的流動性。

- 需要有新的項目加入(如最近LSD中的Frax和Lido),它們要么一次性購買代幣進行鎖倉,要么持續支付賄賂。

- 最終還是要回到代幣價格上,釋放多少價值的代幣和能吸引多少流動性之間應該有一個相對穩定的關係。

項目方通過這類項目進行賄賂,以更低的成本獲得流動性——新的項目進入,為veToken的持有者提供更多的收入——更高的收入激勵更多的代幣鎖倉——veToken的投票者將選票投向收益高的流動性池——增發的代幣流向這些流動性池,吸引更多的流動性——更高的流動性帶來更多的交易量和費用收入,形成飛輪。

在這一波反彈行情中,ve(3,3)類DEX的表現整體好於其它DEX。下面將分析各個項目近期的數據。

詳細機制可參考我們之前的文章:《Velodrome的TVL煉金術:ve(3,3)機制、veVELO分佈與賄賂情況》。

Velodrome

Velodrome目前處於Epoch 39(從上線開始,每週為一個Epoch)的時間段內,似乎已發展成為Optimism的流動性中心,流動性為2.84億美元,過去一個月增長125%。

在啟動時,Velodrome將鎖定的veVELO分配給了生態中的項目,其中也包括Optimism團隊,Velodrome上有多個OP相關的交易對可以進行流動性挖礦。而Velodrome也獲得了Optimism用於生態激勵的OP代幣,分配給veVELO的持有者,激勵長期的鎖倉。

根據Velodrome官方統計,包括Optimism、Lido、Frax、Rocket Pool、Synthetix、Maker、Hop、Alchemix、Angle等都在使用Velodrome進行流動性激勵。要么購買並質押VELO代幣,要么每週進行賄賂。

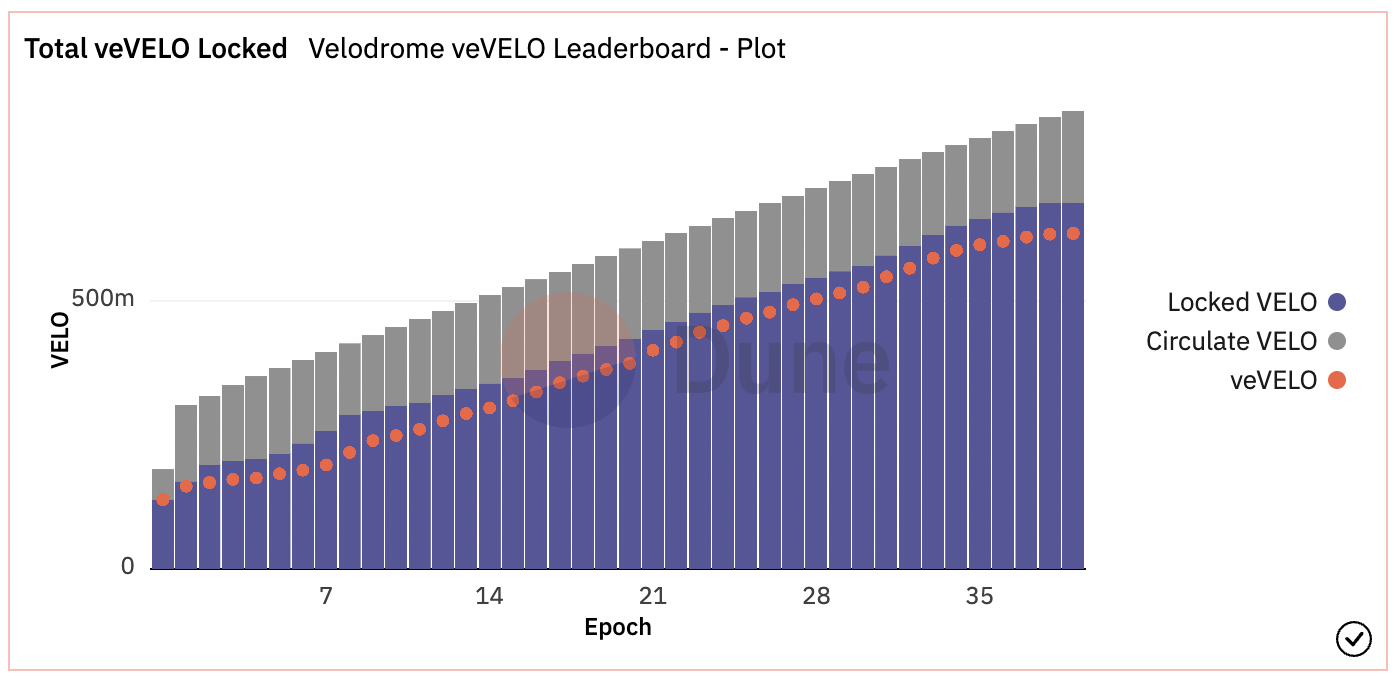

根據Dune Analytics @0xkhmer整理的儀表板,目前流通的VELO數量為1.7億,質押的VELO為6.83億,質押率為80.01%,平均鎖倉時間為3.66年。 Velodrome的發展非常健康,新增發的代幣幾乎全部被用於質押。但近期隨著VELO代幣價格的快速上漲,veVELO的增長減慢,且Beefy和OpenX這兩個“流動性包裝器”(Liquidity Wrapper)所發行的VELO衍生品都出現了大幅負溢價。 Beefy中質押的VELO數量增長也幾乎停滯。

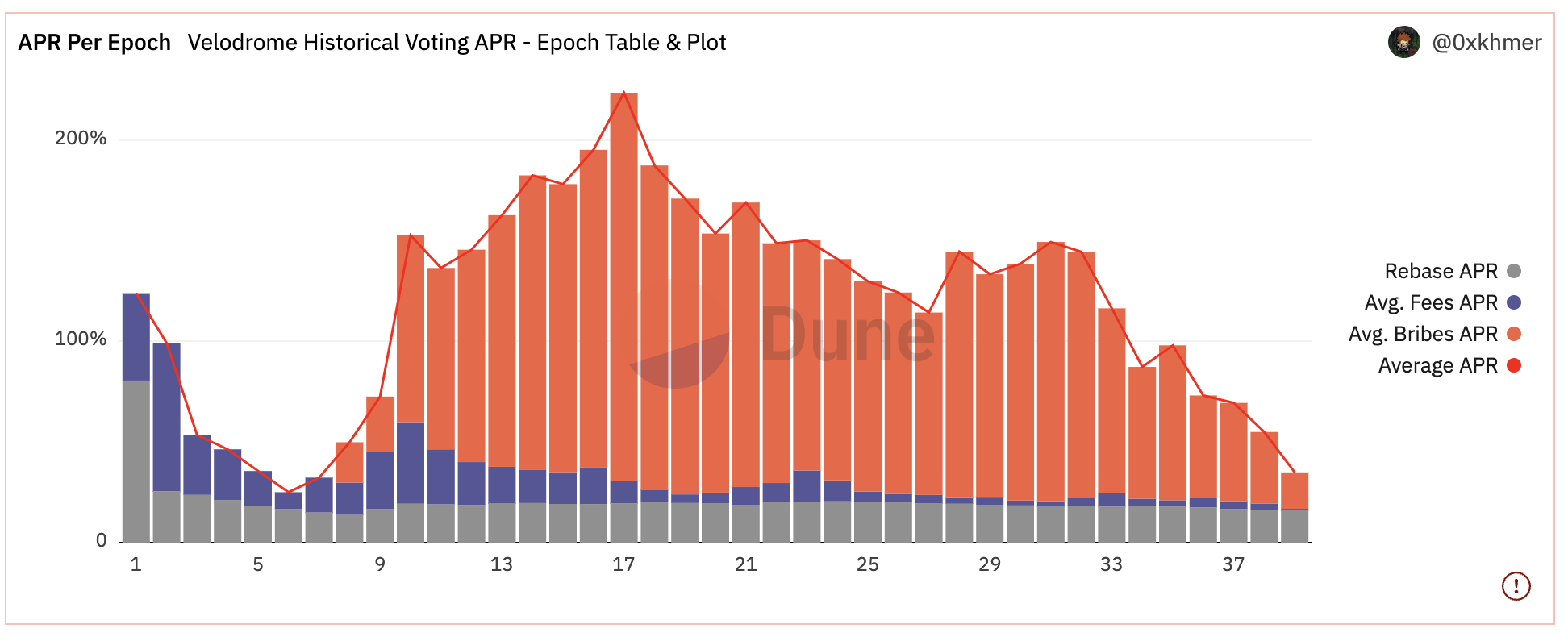

在過去幾個Epoch中,veVELO的賄賂和交易手續費(手續費比例為0.02~0.05%)收入持續刷新歷史記錄,在上一個Epoch中達到了76萬美元。但是隨著VELO價格的更快上漲,質押者投票的收益率卻持續下降,上一個Epoch veVELO的平均APR為54.97%,其中主要的賄賂APR為35.66%,Rebase APR為16.27%,費用APR為3.04%。費用和賄賂收入屬於“真實收入”,這部分APR之和為38.6%,相對於其它項目而言仍然很高。

Thena

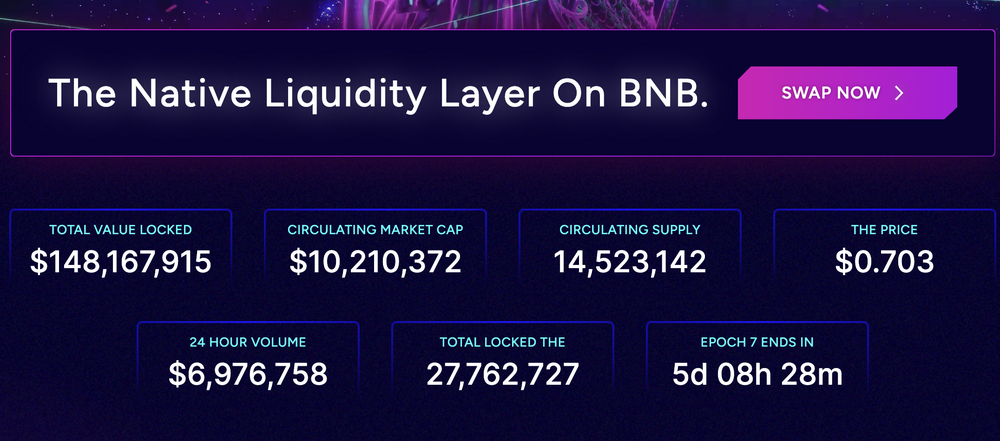

Thena目前處於Epoch 7階段,TVL 1.47億美元,過去30天增加27.59%。在BNB鏈的DEX中,Thena的流動性僅次於PancakeSwap和BiSwap,相關推文也得到過CZ的轉發。

Thena在啟動時就像Frax、Ankr、LiquidDriver、pStake、DAO Maker、DEUS、Inverse等19個項目空投了veTHE。

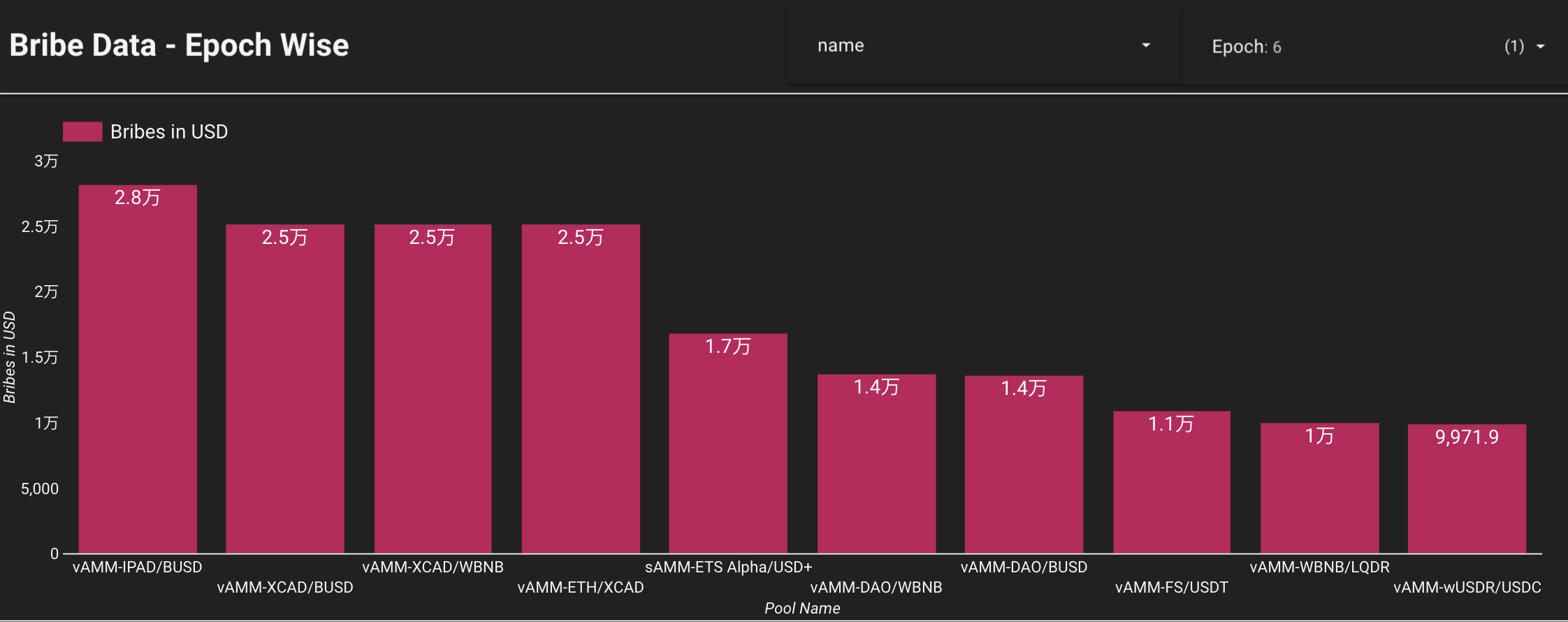

在已經結束的Epoch6中,總計有52個流動性池參與了賄賂,總的賄賂金額為277556美元。

官網顯示,在當前的Epoch7階段,提供賄賂較多的包括Liquid Driver的LQDR、ETS Alpha、Overnight的USD+、Infinity PAD的IPAD、NFTB、DAO Maker的DAO等,均是用自身的原生代幣進行賄賂。前幾個賄賂者中並未發現用THE進行賄賂的情況,且參與賄賂的項目和資金較多,說明這些外在資金能夠給veTHE的持有者帶來真實收入,官網顯示投票的平均APR為36.95%。

根據官網的數據,Thena原生代幣THE的流通量為1021萬,質押量為2776萬,質押率73.11%,相對比較健康。

Solidlizard

Solidlizard目前正處於Epoch 5階段,得益於Arbitrum生態的快速發展,SolidLizard的TVL為1.14億美元,過去一周增長196%。

Solidlizard的啟動顯得比較匆忙,1月29日才在官方Medium公佈了啟動時的代幣分配。 Epoch1開始,團隊將75%的投票給予了SLIZ/ETH交易對,所以SLIZ突出的APR激勵大家買入質押,推升SLIZ的價格,也帶動TVL上升。

在啟動前,並未見Solidlizard和其它項目合作,因此一開始SLIZ的釋放對SLIZ相關的交易對非常有利。在此之後,Solidzard陸續和fBOMB、GMD等項目達成合作,為這些項目提供流動性激勵。

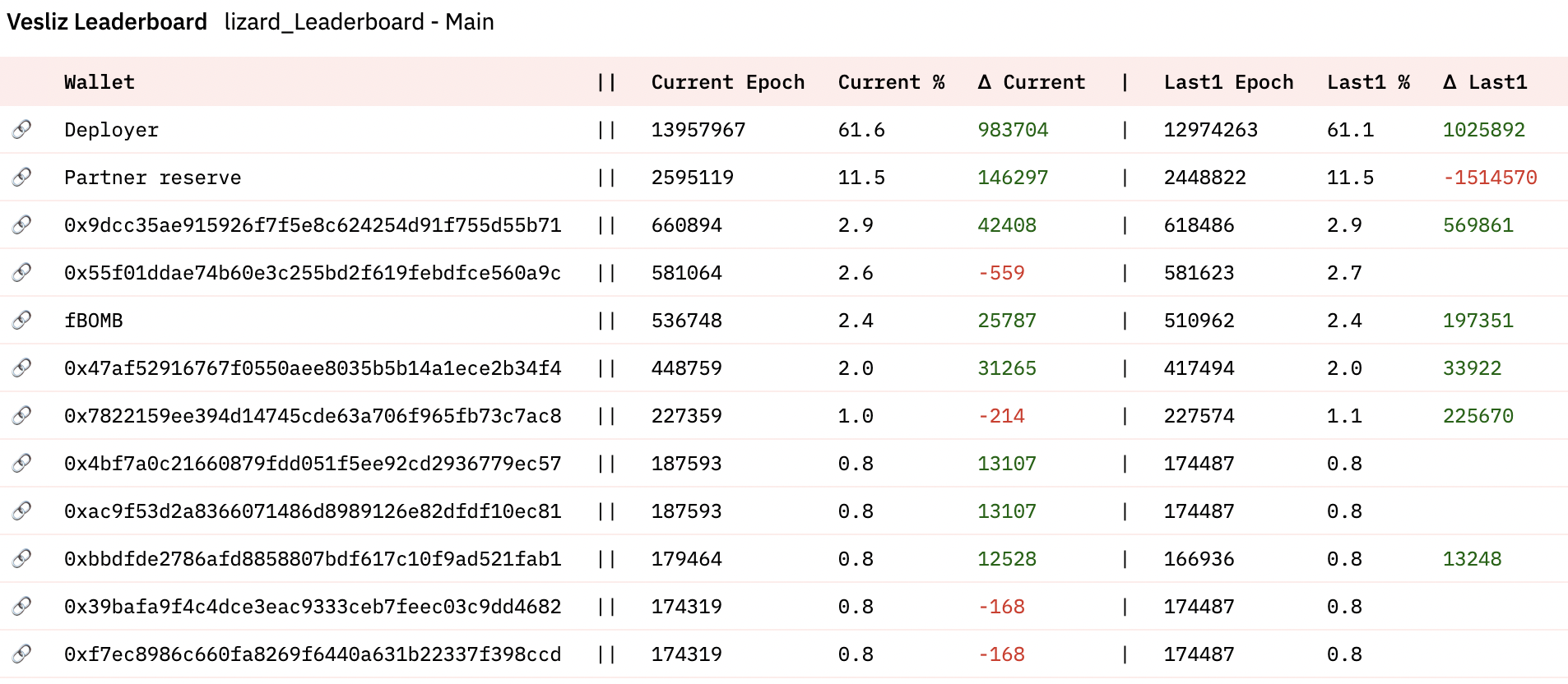

目前,大多數veSLIZ投票權仍然集中在團隊手中。根據Dune Analytics @uwusanauwu整理的儀表板,合約部署者的地址持有61.6%的veSLIZ,合作夥伴儲備仍剩餘11.5%的veSLIZ。在可識別的項目中,只有fBOMB持有2.4%的veSLIZ。

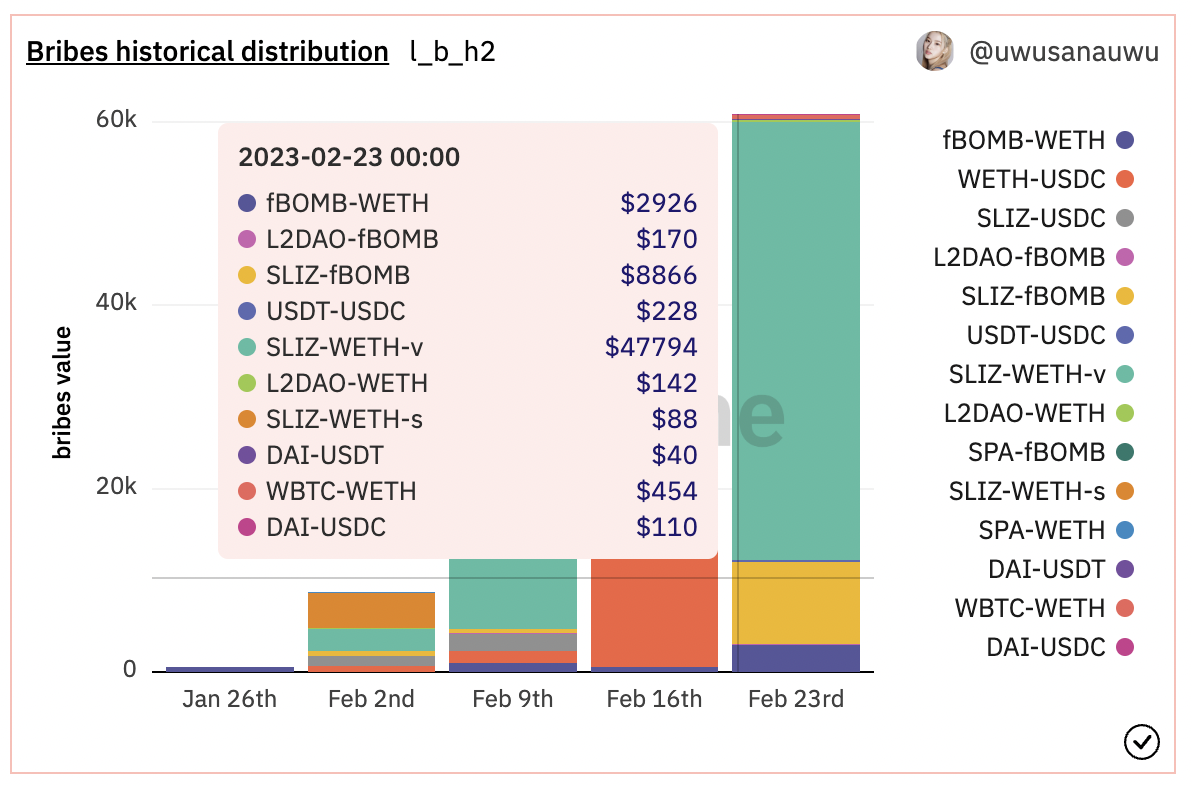

在已經結束的Epoch4中,veSLIZ收到的賄賂獎勵共58640美元(可能包含了交易手續費);當前進行的Epoch5有60818美元的賄賂,主要給向了SLIZ-WETH交易對。除了項目方設定的幾個交易對外,官網顯示還有fBOMB、LDO、GMX、RNDT、GRAIL相關的交易對給出賄賂,但主要的賄賂均來自於SLIZ代幣,除SLIZ之外的獎勵同樣有可能來自於交易手續費。

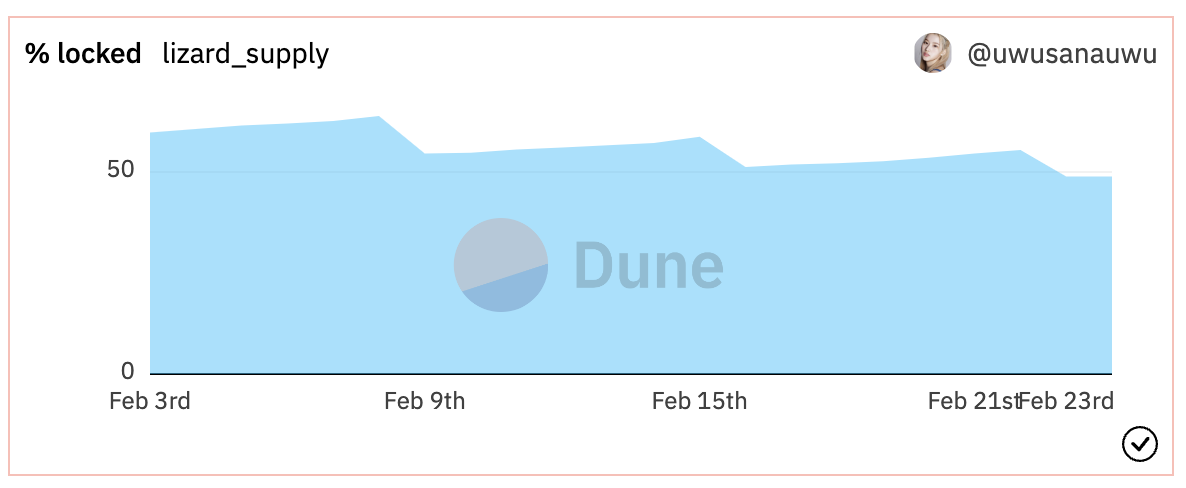

就目前來看,絕大多數投票權都由團隊控制。如果一開始不將投票權分配給其它項目,那麼這些項目可能沒有動力來持續收集增發出的SLIZ代幣。因此SLIZ的質押率也從一開始的59.8%降至目前的48.9%。

在其它項目中,LP沒有動力去質押代幣,Solidlizard中LP持有veSLIZ可以加速挖礦。但目前來看並沒有太多人去質押SLIZ代幣,質押率持續下降,ve(3,3)的格局還未形成。

Solidly v2

Solidly v2目前處於Epoch8階段,TVL 8877萬美元,過去一個月上升112%。

在AC宣布退出後,去年9月Solidly遷移升級,今年1月Solidly v2在以太坊上上線。在Solidly v2啟動之前,已和收益優化器Monolith達成合作,它倆的關係就像Solidly和Solidex Finance。但是因為之後存在分歧,Solidly v2建議用戶不再使用Monolith。

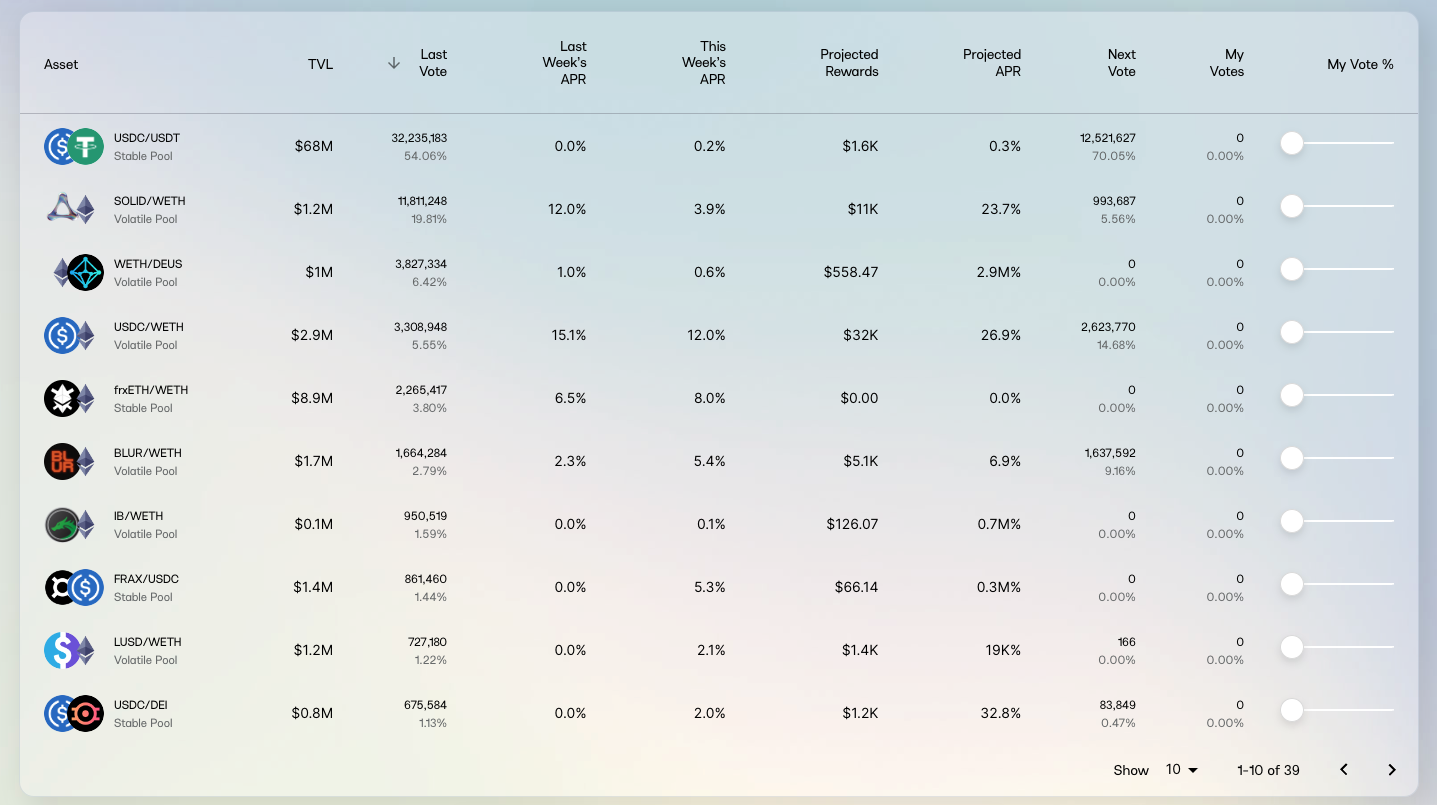

雖然Solidly v2的TVL並不算差,但其它數據似乎並不理想,從Bribe頁面和下面Vote APR的圖中都可以看到,幾乎沒有人在Solidly中進行賄賂,投票者收到的真實收益僅有通常少於5%的交易手續費APR。

Solidly v2中穩定幣交易對USDC/USDT的TVL就高達6800萬美元,佔總流動性的76.6%,且54%的投票權流向了USDC/USDT交易對。 Solidly v2的策略似乎是一邊給予SOLID/WETH交易對較高的APR,一邊利用相對較高的APR從Curve等平台吸引穩定幣流動性,用更高的TVL保持更高的估值。

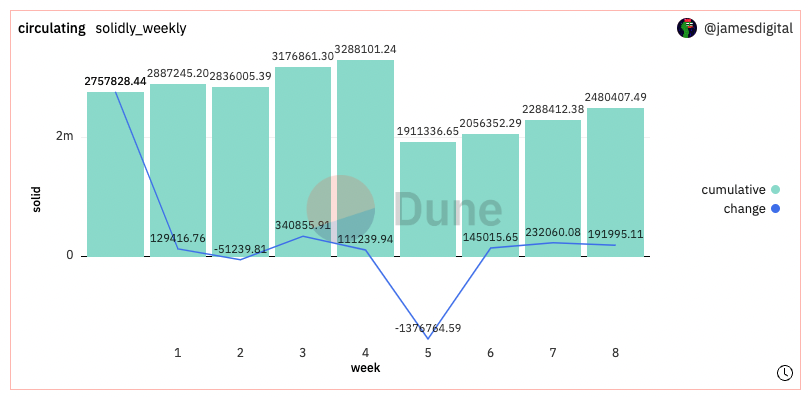

Dune上的數據顯示,SOLID的流通量在Epoch5出現過明顯的下降,現在又持續上升。整體上幾乎沒有項目在Solidly v2中進行賄賂,可能也難以有競爭積累投票權的現象,未來可能面臨壓力。

Equalizer

Equalizer目前處於Epoch14階段,TVL為4565萬美元,過去一個月增長138%,成為Fantom上第三大DEX。

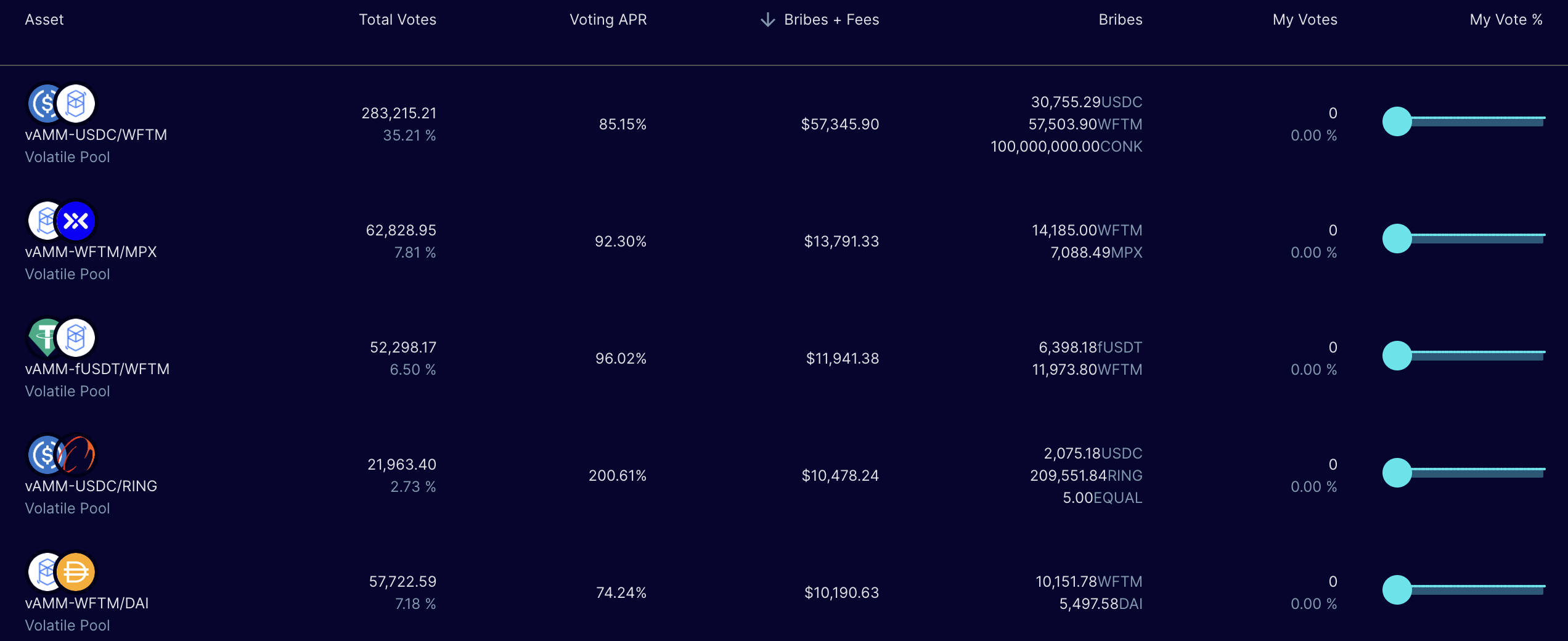

Equalizer的交易手續費為穩定幣交易對0.02%,非穩定幣交易對0.2%,每天依靠交易手續費也能為veEQUAL持有者帶來約1萬美元的收入,交易手續費最多的交易對為FTM/USDC。

根據官網數據估算,上一個Epoch投票者的賄賂和手續費收入約為20萬美元。 MorpheusSwap的MPX、OneRing的RING、Tarot的TAROT、Mummy Finance的MMY、DEUS Finance的DEUS、UniDex的UNISX等通過Equializer給予了賄賂,投票者給這些流動性池投票的平均APR為118%。每有1美元的賄賂或費用就會產生2.37美元的EQUAL激勵。

從官網的投票頁面看,費用+賄賂最高的交易對中,交易手續費約佔費用+賄賂收入的70%。且投票的APR相對較高,如FTM/USDC交易對的賄賂+費用為57345美元,投票APR 85.15%。說明Equalizer的投票收入主要來自於真實的交易手續費,且投票APR較高。

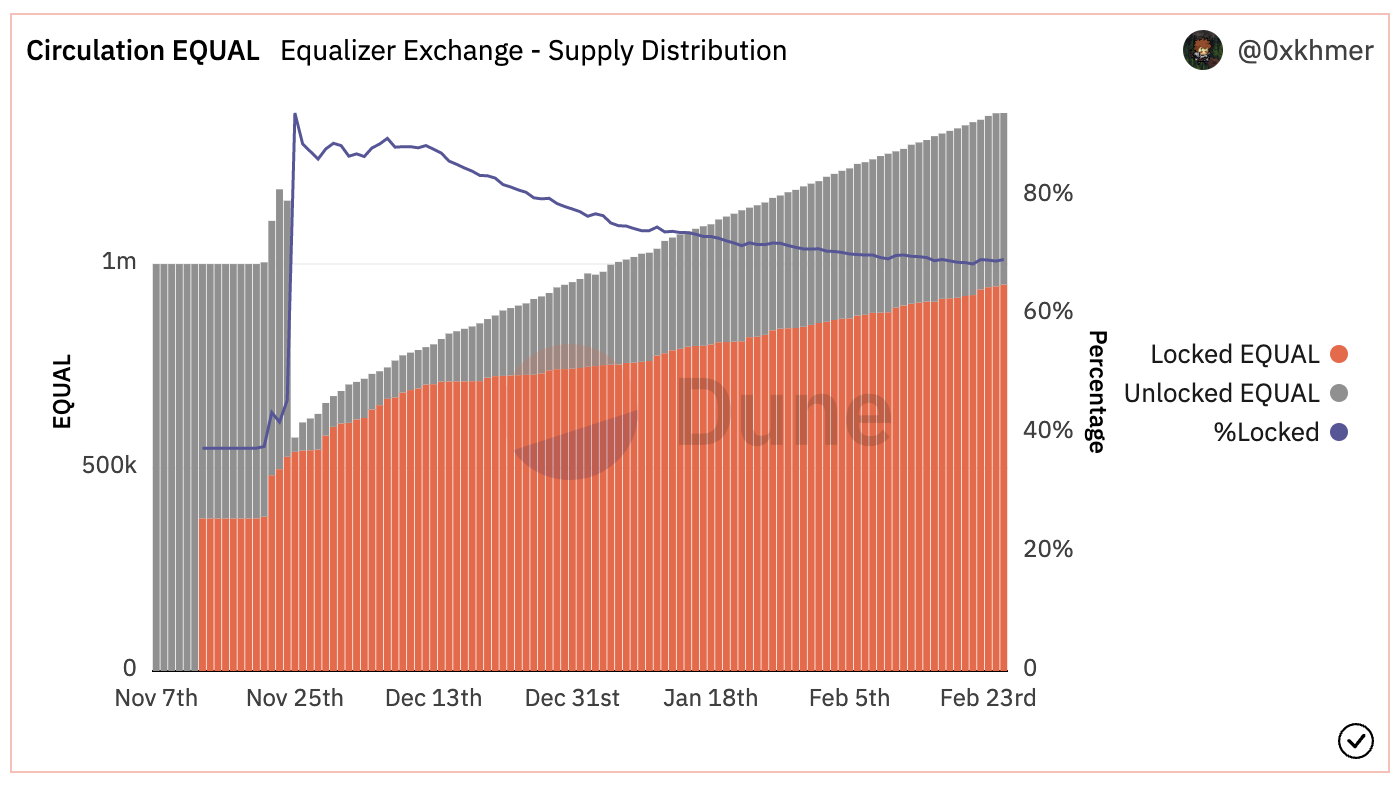

根據Dune上的數據,目前流通的EQUAL數量為137萬,其中42萬沒有質押,95萬處於質押中,質押率69.24%,近期質押率處於下降中。

小結

Velodrome上線時間最長,有足夠多的項目進行賄賂,質押率高,鎖倉時間長,但在最近VELO價格的快速上漲後,投票的收益率也持續下降。

Equalizer中投票者的主要收入來自於交易手續費,約佔70%,且在這種情況下,投票者通常也能獲得80%的APR。高手續費收入加上資本效率較高,這套機制很可能維持。

Thena在啟動時也吸引了大量項目,現在生態中也有很多項目用自身發行的代幣進行賄賂,也相對比較健康。

Solidlizard上線時間短,但也因為Arbitrum生態的快速發展取得了超過1億美元的流動性。但目前投票者的主要收入是SLIZ以及少量費用。

Solidly v2似乎主要是在吸引穩定幣的流動性,同時給予自身代幣交易對較高的收益率,對於項目的長期發展並沒有太大幫助。