撰文:Ben Giove

編譯:DeFi 之道

基於費用的DeFi 應用程序一直在這個熊市中掙扎。像Aave 和Curve 這樣的頂級協議正在尋找協議內的穩定幣,以建立新的收入來源並擴大其野心。

今天,我們將深入探討GHO 和crvUSD 的特別之處。

DeFi 協議正在採取行動

隨著基於費用的商業模式的利潤縮水及鏈上活動的枯竭,藍籌DeFi 協議正在尋求建立其他收入來源,以實現協議的多樣化和強化。

我們已經看到了這種擴張的早期跡象,Frax 等協議建立了流動性質押和貸款產品,Ribbon 開發了一個期權交易所,Maker 則通過Spark 協議闖入貸款領域。

現在,我們有了一種新的多樣化形式,即特定應用的穩定幣,這指的是DeFi 協議發行的穩定幣,以作為他們的二級產品,而不是主要產品。

這些穩定幣通常以信貸形式發行,用戶可以直接在藉貸市場或通過DEX 以其資產進行借貸,以鑄造穩定幣。協議可以通過各種方式從中獲得收入,如借款利息、鑄造/贖回新單位、掛鉤套利和/或清倉。

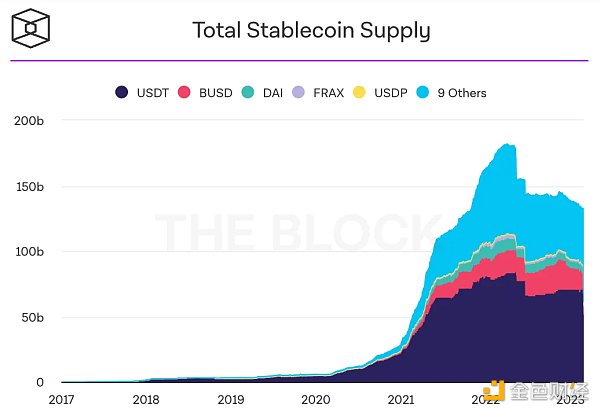

正如我們所知,穩定幣領域是巨大的。目前,在加密生態系統中,有1450 億美元的穩定幣,未來的可處理市場將達到幾十萬億。

隨著監管機構瞄準中心化、法幣抵押的穩定幣(如BUSD),一個窗口可能會打開,DeFi 協議不僅可以使他們的商業模式多樣化,而且可能竊取部分市場份額。

許多人將指出DAI 和FRAX 是最有可能從USDC 和USDT 中分一杯羹的候選人……但一些特定應用的穩定幣會不會扮演一個破壞者的角色?

這一趨勢將對市場和DeFi 產生什麼影響?讓我們一探究竟!

GHO 和crvUSD

推出穩定幣的兩個最突出的協議是Aave 和Curve,它們分別發行了GHO 和crvUSD。首先,讓我們簡單了解一下這些穩定幣。

? GHO

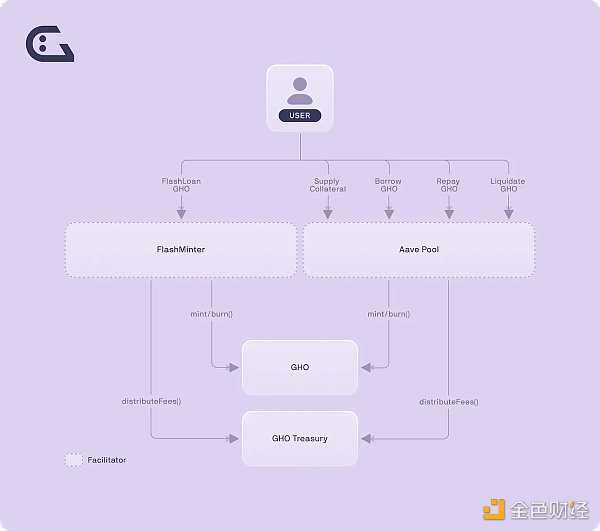

GHO 是一個由Aave 發行的去中心化穩定幣。 GHO 是超額抵押的,由Aave V3 的存款支持,用戶可以直接在貨幣市場上鑄造穩定幣。

GHO 的獨特之處在於,它不像Aave 中的其他資產那樣通過算法確定利率,其借款利率將由治理者手動設定。這使得Aave 可以完全控制鑄造/借入GHO 的成本,使DAO 有可能削弱其競爭對手的實力(後面會有更多介紹)。

未來,GHO 將能夠通過被稱為“促進者”的白名單實體從Aave V3 以外的其他場所鑄幣。這些“促進者”可以根據各種類型的抵押品鑄造GHO,包括delta-neutral 頭寸和現實世界的資產。

我們看到過類似的穩定幣設計,比如Frax 的借貸AMO 和Maker 的D3 M。但GHO 的增長前景是強大的,這要歸功於Aave 的內置用戶群、品牌、團隊的商業開發技能,以及價值1.309 億美元的可觀DAO 財庫(儘管其中大部分是AAVE 代幣)。

GHO 目前已在Goerli testnet 上線,併計劃在2023 年晚些時候推出。

crvUSD

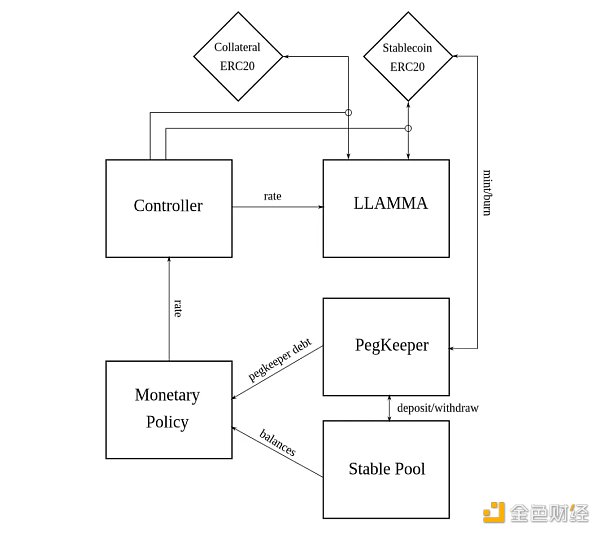

crvUSD 是由Curve 發行的去中心化穩定幣。圍繞該穩定幣的許多細節一直被保密著,但我們知道crvUSD 將利用一種被稱為藉貸清算AMM 算法(LLAMA)的新機制。

LLAMA 採用了一種“更仁慈”的清算設計,當用戶的抵押品價值下降時,用戶頭寸將逐漸將換成crvUSD,而不是一次性完全清算。

總而言之,LLAMA 應有助於減少懲罰性清算,這種對借款人的用戶體驗的改善可能會增加開設以crvUSD 計價的CDP 的吸引力。

關於支持的抵押品類型和crvUSD 在生態系統中的作用,目前還沒有給出什麼細節,但很可能該穩定幣將由Curve Pools 的LP 代幣鑄造。這將有助於提高在平台上提供流動性的資本效率,因為LP 也能夠從部署crvUSD 到DeFi 中來獲得收益。

crvUSD 也應該受益於Curve 的guage 系統,該系統用於分配CRV 的釋放,並通過這樣做來分配DEX 的流動性。這些釋放代幣中的一部分極有可能被分配到crvUSD 池中,或者crvUSD 將成為其他穩定幣的基礎對的一部分,以幫助它輕鬆建立深度流動性。

市場影響

在對特定應用的穩定幣狀況有了了解後,以下讓我們深入了解一下這將對市場產生的影響。

發行DAO 收入的增加(理論上)

受特定應用穩定幣最直接影響的一方是發行協議本身。從理論上講,創建穩定幣加強了發行協議的商業模式,因為它為其提供了一個額外的收入來源。

目前,像Curve 和Aave 這樣的協議分別依賴於交易費和基於利用率的貸款利息。在這個熊市中,這些收入來源的低質量性質已經變得很明顯,因為交易和借貸活動的減少以及競爭加劇導致的費用壓縮已經導致收入急劇下降。

協議內穩定幣的發行改變了這一動態,因為現在協議將能夠獲得額外的收入來源,以支持他們的頂線。雖然利息收入仍然是周期性的,因為它取決於借款需求,但相對於交易費或獲取貨幣市場的利差,它的產生要有效得多(即有更高的TVL 回報率)。

雖然這種利息收入也可能受到類似的費用壓縮(後面會有更多的介紹),但從理論上講,它仍有可能使收入組合多樣化,並通過其他方式加強基礎協議的護城河,如鑄幣/贖回費、掛鉤套利和清算。

代幣持有者的潛在價值積累

另一個將從特定應用的穩定幣熱潮中受益的一方是發行協議的代幣持有者。

雖然這取決於每個單獨的協議,但任何收入份額都會增加質押或鎖定代幣的持有人可以獲得的收益。

在熊市中,我們已經看到像GMX 和GNS 這樣的表現出色的收入分享資產,發行穩定幣然後與持有人分享收入的協議將使其代幣更有吸引力,更有可能表現出色。

例如,Curve 很可能會與veCRV 鎖定者分享crvUSD 收入,這意味著鎖定者將獲得交易費、治理賄賂以及基於穩定幣的現金流的份額。

鑑於這種方式存在的監管風險,發行協議也有可能以其他方式為其代幣增加效用。例如,相對於平台上的其他用戶,AAVE 質押者將能夠以折扣價借用GHO。

賄賂和流動性碎片化

穩定幣成功的最關鍵因素之一是擁有深厚的流動性。流動性是任何穩定幣的命脈——它不僅能夠實現低滑點交易,而且還有助於促進整合,因為流動性是貸款平台清算和確保有價值的基礎設施(如ChainLink 預言機)所必需的。

這種在特定應用的穩定幣中對流動性的需求,很可能有助於提振治理賄賂市場。

在Curve 戰爭的推動下,穩定幣發行者可以通過賄賂,或向代幣持有者付款,以確保他們在引導代幣釋放到所選池上的投票,為他們的代幣在Curve 和Balancer 等去中心化交易所上建立流動性。

通過賄賂,發行者能夠在需要的基礎上租用所需場景的流動性。豐富的特定應用穩定幣可能會導致更多的DAO 進入這個遊戲,並賄賂這些代幣持有人。

反過來,這應該會增加CRV 和BAL 以及CVX 和AURA 鎖定者的收益率,他們通過元治理分別控制了Curve 和Balancer 上的大部分釋放,並收到了大部分的賄賂。

這種賄賂熱潮的另一個受益者是 [Redacted] Cartel’s Hidden Hand 和Votium 等市場平台,他們為這些交易提供了便利。

然而,這種賄賂將以流動性碎片化的形式讓終端用戶付出代價。在一個幾乎沒有跡象顯示資金流入的加密市場,流動性可能會在各種不同的穩定幣中更加分散,導致鯨魚交易者的執行力更差。

信貸熱潮

特定應用的穩定幣的增長也可能通過導致低借貸利率的擴散來催化DeFi 信貸熱潮。

為了與USDC、USDT、DAI 和FRAX 等現有穩定幣競爭,Aave 和Curve 等穩定幣將可能不得不以低借貸利率提供GHO 和crvUSD,從而吸引用戶鑄造新單位來增加其流通供應。

理論上,這種低利率驅動的信貸熱潮可以廣泛地刺激DeFi 和加密市場,farmer 和degen 們都能以難以置信的低利率進行槓桿和借貸。此外,它還可能開啟有趣的Crypto 與TradFi 之間的套利機會,因為用戶可能會以遠低於美國國債的利率借入穩定幣。

我們已經從Maker 等穩定幣發行商那裡看到了適應這種新模式的早期跡象,他們將通過Spark,即Maker 控制的Aave V3 分叉,以1% 的Dai 儲蓄率(DSR)提供DAI 借貸。

雖然這種降低借款利率的做法可能會損害Aave 和Curve 等發行協議的底線,但它可能有助於滿足2022 年CeFi 貸款機構內爆後對信貸的飢渴的市場。隨著利率大幅高於DSR 和GHO 等穩定幣的可能藉款利率,Crypto 將成為世界上最便宜的信貸市場之一。

DeFi 的野貓時代

野貓銀行是美國歷史上的一個時期,每個銀行都發行自己的貨幣。正如我們所說的,DeFi 正在加速運行金融歷史,並且——憑藉GHO 和crvUSD 這樣的穩定幣——似乎即將開始走像類似的軌跡。

雖然他們不太可能超越DAI 和FRAX 等更有優勢的現有公司,但GHO 和crvUSD 受益於與其發行協議的集成,可以開拓出一個利基市場。

從理論上講,這些穩定幣將有助於加強其發行者的商業模式和對代幣持有人的價值累積,但出於“競相壓價”,即發行者將在利率上相互壓價,以向借款人提供最便宜的信貸,它們不太可能做到這一點。

最終的結果是,這些低利率可能會催化信貸繁榮,用廉價資本刺激鏈上經濟。

在過去的一年裡,貨幣成本急劇上升,這有可能使DeFi 成為地球上成本最低的資本市場之一,也許會重新點燃人們的興趣,導致資金流入生態系統。