自Web3.0興起以來,不知道大家有沒有聽說過tokenomics這個加密專有術語?

Tokenomics(代幣經濟學)指的是token(代幣)與持有者及其各自生態系統的創建、管理和交互,也就是研究人們如何與token進行交互。

Tokenomics複雜且跨學科,它結合了經濟、金融和許多其他領域的元素。除此之外,根據每個生態系統的獨特特徵,不同的token機制之間還存在著顯著差異。

通常情況下,Web3.0中的tokenomics模型包括以下內容⬇️

①token發行:token的總供應量及其創建機制(例如,挖礦、質押或流通)。

②token用例:token的用途(如支付、投票、身份驗證)。

③token分配:token在參與者(例如創始團隊、早期投資者和社區)之中的分配情況。

④token激勵:用token來激勵所需行為(如質押、投票)的方式。

與tokenomics模型設計有關的風險通常不在安全審計範圍內。因此一旦這些風險出現,就會造成意想不到的經濟損失,正如近期來我們觀察到的那些平台一夜間「塵歸塵,土歸土」事件——都是因設計缺陷或風險管理不足而導致的。

據統計,這些事件累計的損失高達數十億美元。

Tokenomics相關原因

導致7.9億美元損失

2022年,CertiK對幾個大規模Tokenomics相關事件進行了調查,包括Terra、Celsius Network、Beanstalk、Fortress、Axie Infinity、Solend和Babylon Finance等。

這幾起掀起了巨大波瀾的事件總計損失超過7.9億美元,還影響到了另外價值數十億美元的資產。大量不知名項目因這些事件的負面影響遭受不同程度的資產損失甚至是破產。

Tokenomics相關風險的三個不同類別:

模型結構風險

與模型結構相關的風險源於項目的設計。

可以說,tokenomics模型是所有區塊鏈項目中最重要的方面之一。

對與模型結構相關的風險準備不足可能會導致重大危害,危及項目的長期發展。下表概述了幾個因與模型結構相關的風險而「消失」的項目示例。

Terra

事件起因:Terra生態系統(包括支持UST穩定幣的儲備資產LUNA)與UST美元脫鉤。

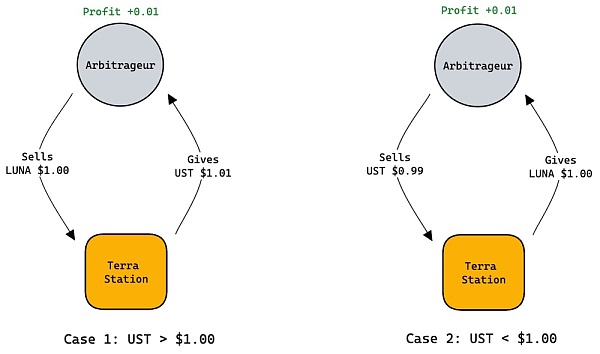

UST依靠套利交易者來維持其與美元的關係

穩定幣UST的發行方Terra於2022年5月崩盤,原因是其token設計原因最終導致價格螺旋式下跌。 UST穩定幣的價值是與美元錨定的,它依靠Terra Station(Terra的官方錢包和操作面板)鑄造和銷毀LUNA調整UST的價值。因此我們可以看出,它過度依賴套利者來維持穩定幣UST與美元的掛鉤。

當UST脫離美元掛鉤,價格急劇下降(此時套利者已經無能為力),瞬間在市場上引起了巨大的恐慌,導致原本價值600億美元的項目在幾天內失去了幾乎所有的價值。

最終,LUNA和UST的價格下跌了99%以上。然而,與脫鉤風險和套利者等利益相關者的行為有關的風險分析和壓力測試也許可以幫助避免這一原本不可避免的事件。

Celsius Network

事件起因:Celsius Network不考慮不利的市場條件,而向用戶提供了不可持續供給的獎勵。

Celsius用戶被提供了高達17%APY的收益率

Celsius Network是一個去中心化的借貸平台,允許用戶通過他們的token資產獲取回報。

2022年6月,Celsius Network申請破產,負面影響席捲了六十多萬個賬戶(持有資產總價值42億美元)。

Terra的崩盤也是該平台破產一定程度上的「推手」,但是另一個根本原因其實是Celsius提供的不合理的質押獎勵。

在極端的市場條件下,該項目無法維持其給用戶保證的超高收益,也凸顯了合適的風險管理對於項目長期成功發展的重要性。

Beanstalk 和Fortress Protocol

事件起因:攻擊者可以操縱治理機制。

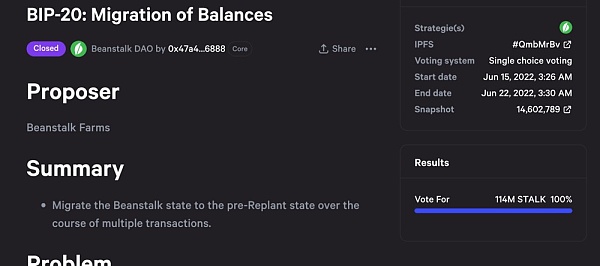

Beanstalk轉移用戶餘額提案

Beanstalk是一個基於信用的去中心化穩定幣協議,通過信用而非抵押品來發行其原生穩定幣。

攻擊者利用閃電貸放大了其治理能力,通過一個惡意提案最終從協議中盜取了1.82億美元。

另一個名為Fortress的去中心化借貸和穩定幣平台也遭受了類似性質的攻擊。通過操縱其治理token的價格,攻擊者成功地讓一個惡意提案通過了,並從Fortress協議中盜取了大約300萬美元。

這兩起事件充分呈現了治理模式的漏洞在市場上被忽視的情況。

外部環境風險

項目團隊或社區無法控制的外部因素,也極有可能給項目帶來風險。

了解潛在的風險並監測環境的變化,可以為項目提供必要的靈活和機動性,以有效地應對意外事件並採取適當行動。

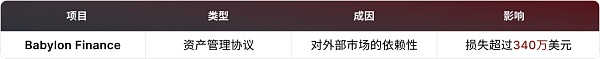

Babylon Finance就是一個遭受到該類外部因素影響的典型項目。

Babylon Finance

事件起因:因Rari/FEI黑客攻擊造成了重大損失。

Rari/FEI黑客攻擊的依賴性問題引起了連鎖反應,致使Babylon Finance損失了340萬美元的資產。該平台已於2022年9月關閉。

Babylon創始人談到了Rari黑客攻擊對其項目的影響

黑客攻擊後,用戶們的提款導致項目的總鎖倉價值(TVL) 下降超過了75%。

Babylon Finance的原生token BABL價值損失太大以至於不能再作為抵押品,其在Rari的Fuse池上的1000萬美元的借貸市場也已不復存在。

像Babylon這樣的項目失敗不是因為內部問題,而是因其過於依賴外部平台。通過對外部賬戶和市場的監控和分析,項目團隊本可以對此類風險做出及時的反應和判斷。

參與者行為風險

參與者行為風險指的是團隊關鍵參與者的行為或生態系統中的關鍵組成部分的行為可能對數字貨幣或token的需求和價值產生負面影響。

通過了解不同情景影響項目不同組成部分的行為,團隊可以更好地為應對潛在挑戰做好準備,並降低負面行為的風險。

如果可以做到更好地管理生態系統中的用戶和組成,這些損失本可以減少。

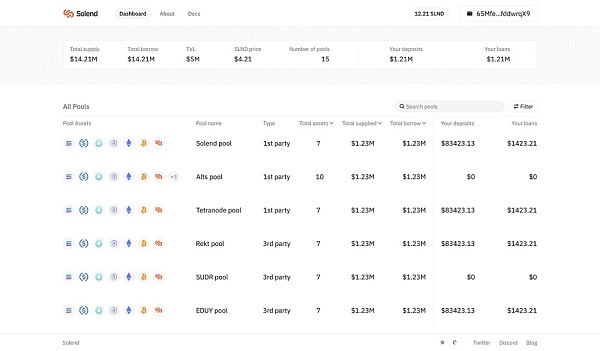

Solend

事件起因:缺乏對低流動性隔離池中token發行的監控和管理。

Solend是一個借貸項目,它利用Solana平台的可擴展性來提供創新的金融解決方案。

2022年11月2日,在Solend事件發生時,一名攻擊者在一個主要用於USDH price feed的特定流動性資金池上操縱了穩定幣USDH的價格:攻擊者將USDH的價格從1美元抬高到8美元。

從而攻擊者可用USDH作為抵押,在多個隔離池中藉入其他token。

該漏洞導致了約41,000 SOL(126萬美元)的損失。

儘管部分原因是價格預言機對低流動性池的依賴,但USDH存在於多個隔離資金池中是導致該漏洞的一個主要因素。

寫在最後

2022年發生了許多與tokenomics有關的重大事件,凸顯了優化市場風險管理的必要性。

安全審計無疑是至關重要的,但這些事件也為人們敲響了警鐘——tokenomics分析的重要性不言而喻,尤其是在當今快速增長和發展的數字貨幣市場中,風險管理同樣重要。

在Web3.0道路上,tokenomics顯然將繼續在塑造行業的發展方向方面發揮顯著作用。

因此社區必須持續參與並共同努力於建設正確的tokenomics,為行業構建更美好的未來。