原文標題:《Mastering the MVRV Ratio》

撰文:Checkmate、Glassnode

編譯:Anthony

MVRV 比率是最受歡迎,最廣泛使用的鏈指標之一,但是,MVRV 有很多功能都很少被用到。本文中,我們將探討如何賦能MVRV 以找到極端週期,確定市場趨勢並獲得拋售的預警。

它最初由鏈上先驅Murad Mahmudov 和David Puell 在2018 年10 月發布的一篇論文中構想出來,此後成為了主要的比特幣分析工具。

MVRV 比率通常被用來觀測宏觀震盪,可用於探索比特幣市場週期,尤其是用來發現最高價和最低價。但實際上,MVRV 指標比許多分析師所想的的更微妙、信息更密集。

圖1:神奇的MVRV 比率

本文我們將探索MVRV 比率,從最基礎的開始,一直到更高級的研究。我們的目標是展示使MVRV 運行的機制,並探索是什麼使該指標成為如此強大的工具。我們將涵蓋三個主題:

1.探索MVRV 的極值以發現週期頂點和低點。

2.MVRV 的勢頭以及如何使用指標跟踪宏觀牛市/ 熊市趨勢。

3.分佈差異顯示MVRV 如何預警拋售週期的頂點。

再次介紹MVRV

MVRV 是市場價值(MV) 與實現價值(RV) 的簡寫,是市場價格與實現價格之間的比率。由於已實現價格是每枚比特幣最後在鏈上交易的平均價格,因此MVRV 可以被視為衡量供應中「未實現利潤」的指標。

-

MVRV 為2.2 表示市場價格是實際價格的2.2 倍(120% 利潤)

-

MVRV 為1.0 表示市場價格等於實際價格(收支平衡)

-

MVRV 為0.8 表示市場價格是實際價格的0.8 倍(20% 損失)

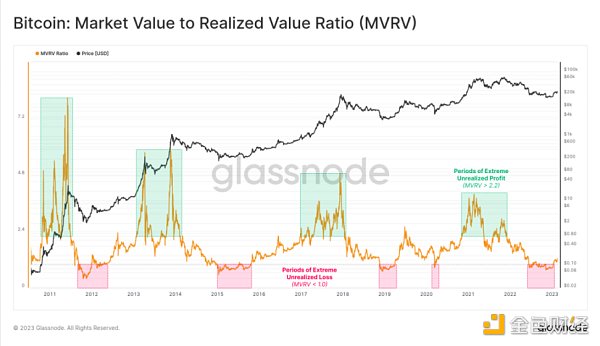

下圖顯示了MVRV 比率,大致顯示了多頭在牛市最大的未實現的利潤,以及空頭在熊市最大的未實現損失。

-

高MVRV 值(> 2.4) 表明市場持有大量未實現利潤。

-

低MVRV 值 (

圖2:市場價值與未實現價值的比率(MVRV)

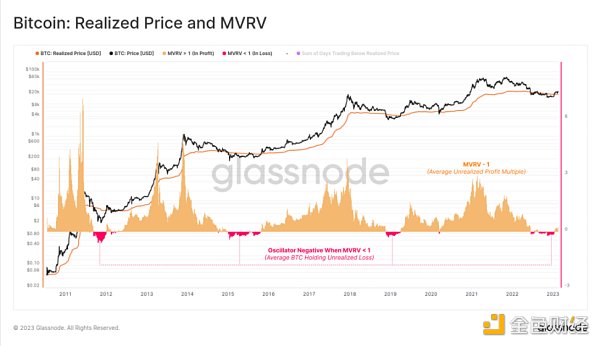

市場持有的平均利潤百分比可以計算為MVRV – 1。

下圖顯示了這種震盪指標,突出顯示了MVRV 低於1 ,且平均比特幣持有者的比特幣處於縮水狀態,比特幣平均收購成本高於當前現貨價格。

此類事件相對罕見,通常發生在長期熊市的後期。這些巨大的未實現損失通常會引發大規模的拋售事件,可能會形成周期低點。

圖2:已實現價格與MVRV

探索價值極限

下一個問題是,什麼是MVRV 的高值和低值?我們如何衡量與週期頂部和底部相關的極端偏差?

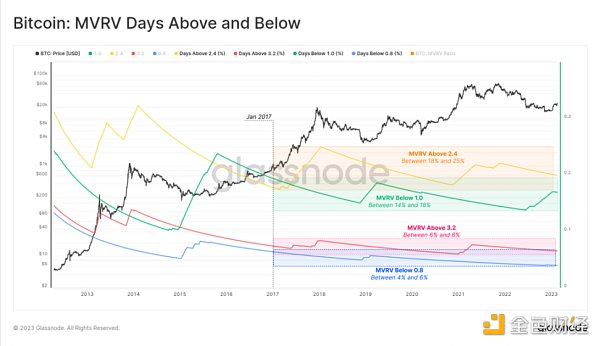

首先,我們將從直觀的視覺角度來看,我們將MVRV 級別標記為0.8(藍色)、1.0(綠色) 、2.4 (橙色) 和3.2 (紅色)。從這些標記看起來,至少在剛開始可以與頂部和底部很好地對齊。然而,如果我們想正確掌握MVRV,我們將需要使這種比目測的更有力一些的分析。

圖3:MVRV 價值極限

一種簡單的方法是計算歷史上MVRV 交易價格低於或高於特定水平的天數比例。我們可以使用Workbench 工具計算和顯示這一點,並且只考慮自2017 年以來的日期,與更成熟的比特幣市場保持一致。如果MVRV 僅在10% 的交易日低於特定水平,則意味著它在其他90% 的交易日都高於該水平。

現在我們可以更好地量化這些MVRV 等級的可能性:

-

藍色極低點:MVRV 在大約5% 的交易日內低於0.8。

-

綠色持續走低:MVRV 在大約15% 的交易日中一直低於1.0。

-

橙色持續走高:MVRV 在大約20% 的交易日中一直高於2.4。

-

紅色極高點:MVRV 在大約6% 的交易日中一直高於3.2。

圖4:MVRV 高於/ 低於關鍵層級的天數

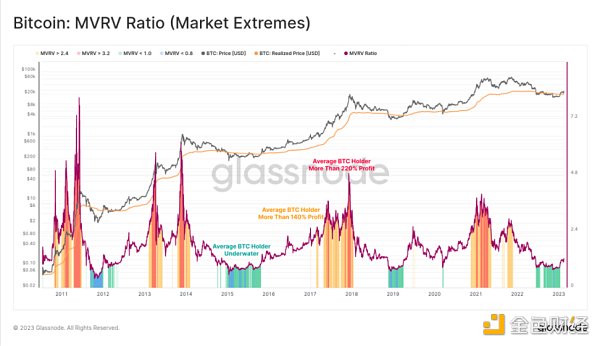

如果我們繪製出MVRV 高於/ 低於這些關鍵層級的時期,我們就可以開始發現週期頂部和底部。

-

藍色:如果MVRV 低於0.8(約低於5% 的交易日),通常會形成周期低點

-

綠色:當MVRV 低於1.0(低於15% 的交易日)時拋售開始

-

橙色:當MVRV 高於2.4(約20% 以上的交易日)時,市場開始回暖

-

紅色:如果MVRV 高於3.2(高於交易日的約6%),週期通常會達到峰值

圖5:MVRV 比率(市場極限)

現在我們已經為MVRV 定義了一組「極端層級」,我們可以將它們可視化為定價區間。如果MVRV 比率等於2.4,則意味著相應的盈利定價範圍是已實現價格的2.4 倍。

現在,該工具使我們能夠估算市場將達到極端未實現利潤(高值)或未實現損失(低值)的價格水平。達到這些價格可能會增加觸發投資者行為(如獲利回吐或拋售)的可能性,這最終是我們正在尋找的周期頂部/ 底部的基礎。

圖6:MVRV 定價區間

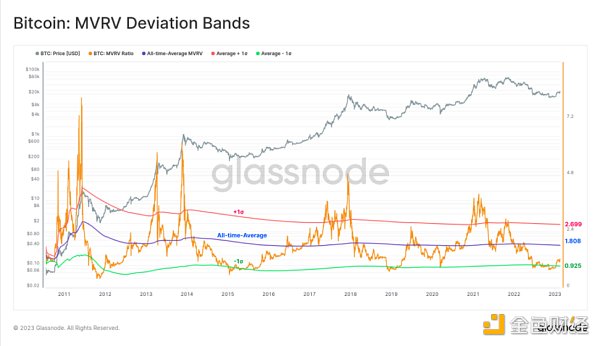

對於更高級穩健的統計方法,我們還可以計算歷史平均MVRV,並使用+/- 1 標準偏差來發現極值。這提供了一種更加穩健和具有統計意義的方法。

圖7:MVRV 偏差區間

MVRV 動量

上一節探索了使用MVRV 來判斷週期極值的方法。接下來我們將使用MVRV 作為判斷宏觀市場趨勢的工具。

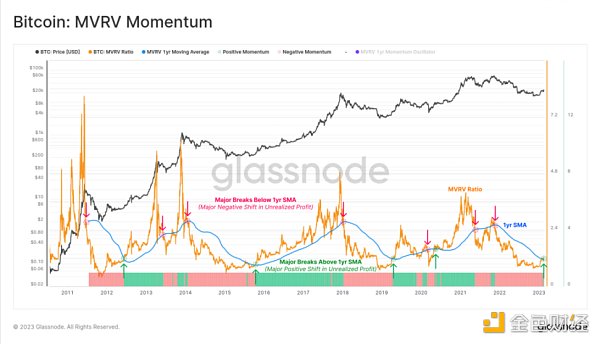

下圖顯示了MVRV 比率(橙色)沿著1 年平均線(藍色)移動。請注意,MVRV 交易在1 年均線以上的時段通常描述的是牛市,而低於1 年均線的時段描述的是熊市。 MVRV 強勢突破1 年均線閾值往往是周期過渡點的特點。

-

強勢突破( 綠色) 表示大量比特幣的基礎成本

-

低於當前價格,現在處於盈利狀態( 大量BTC 在低點附近積累 )

-

強力跌破( 紅色) 表示大量比特幣的基礎成本

-

高於當前價格,現在處於虧損狀態(大量BTC 在高點附近積累)

圖8:MVRV 衝量

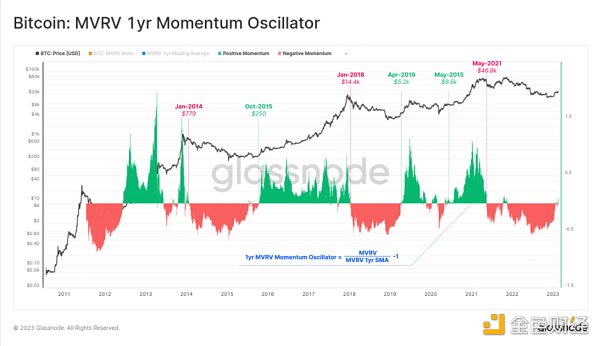

我們可以通過選取MVRV 和1 年SMA 之間的比率將此觀察結果轉換為振盪區間。該工具特別適用於發現週期轉折點發生的尖銳轉變。

-

熊市的開始:急劇下跌(負值(紅色))意味著大部分比特幣的基礎成本很高,比特幣市場陷入虧損。這表明「頭重腳輕」的市場可能對價格下跌很敏感。

-

牛市的開始:急劇增加(正值(綠色))意味著大部分比特幣的基礎成本很低,比特幣市場重新獲利。這表明在大量拋售之後進入增持階段的「頭輕腳重」市場。

過去週期中的關鍵過渡點被顯示出來,作為衡量MVRV 動量震盪對宏觀週期變化的反應程度的一個標準。

圖9:MVRV 一年沖量震盪

分佈差異

在最後一節中,我們將探討如何提前預警MVRV 大量分配的情況,這種情況通常出現在市場週期頂部附近。宏觀和微觀上都會發生這種情況。

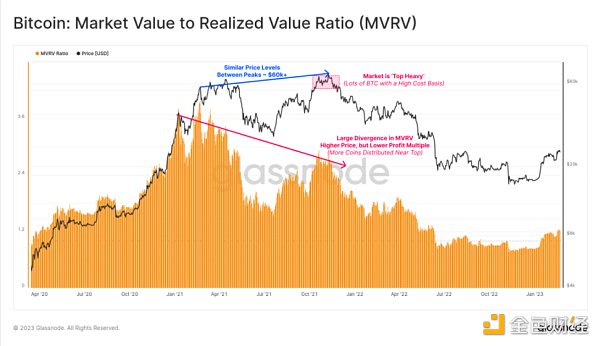

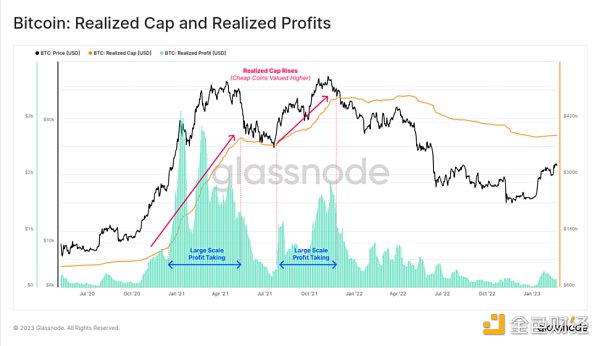

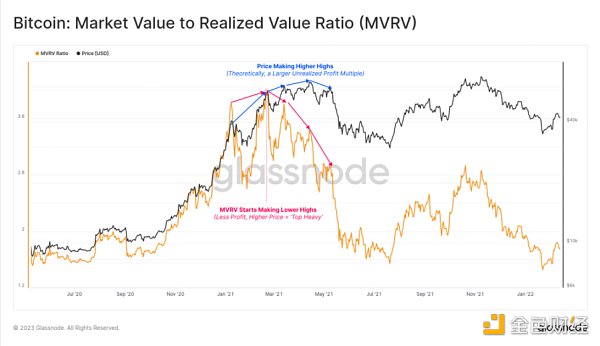

下圖顯示了整個2020-23 週期的MVRV 比率。我們可以清楚地看到與4 月相比,2021 年10 月至11 月的價格如何創造新的歷史記錄的,但MVRV 峰值卻顯著降低。

為什麼價格升高,但總的未實現利潤倍數卻更低呢?答案是,與4 月相比,11 月的比特幣平均收成本更高。

這在宏觀上造成了MVRV 比率的負背離。

在7 月至11 月的第二次反彈期間,之前以低價收購的大量比特幣(例如在5 月至7 月的拋售期間)抓住了退出流動性的機會,並將它們轉移給了新的、經驗不足的「頂級買家」。比特幣從較低的實際價格中被重新估價,並轉移到投機者和對價格敏感的買家手裡,他們現在的基礎成本要高得多(更接近ATH)。

圖10:市值與已實現價值的比率(MVRV)

下圖顯示了這種現像在兩個指標中的表現:

-

已實現的利潤在10 月至11 月達到了每天約$1.5B 的利潤水平,因為以更便宜的價格獲得的比特幣

-

以更昂貴的價格轉移給了新買家。

-

由於這種獲利回吐行為,已實現市值經歷了第二次走高。

我們可以看到,2022 年的熊市導致已實現上限出現下降趨勢,因為損失已實現,該指標回到了7 月份的水平。這代表了2021 年7 月至2021 年11 月期間增加的所有投機性溢價的沖銷。

圖11:已實現上限和已實現收益

如果我們放大2021 年1 月至5 月的峰值,我們實際上可以看到MVRV 比率在較小範圍內形成了類似的負背離。價格連續創下新高,但MVRV 迅速下跌至較低的高點。

供應中的未實現利潤正在減少,這是大規模拋售的結果,利潤從未實現(賬面收益)轉化為已實現(鎖定)。

圖12:市值與已實現價值的比率(MVRV)

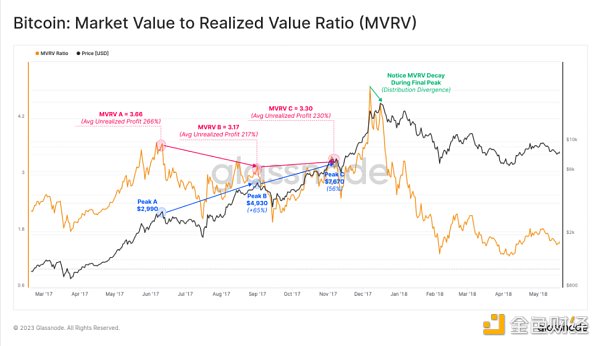

我們可以看到2013 年發生在兩個峰值之間的類似事件,價格上漲了392%,但MVRV 比率實際上更低,從5.74 下降到5.43。我們可以在下圖綠色標記中看到,在最終峰值1,133 美元之前發生了類似的衰減。

圖13:市值與已實現價值的比率(MVRV)

這種情況也出現在2017 年後期的牛市週期中。隨著MVRV 超過我們定義的極端水平2.4,我們開始看到更高的價格峰值,但MVRV 比率的增長逐漸減弱。

請注意,在2017 年8 月,SegWit 升級軟分叉到比特幣中,許多鎖定中的比特幣被轉移以利用BCH 進行硬分叉,這將部分影響這個週期觀察。

圖13:市值與已實現價值的比率(MVRV)

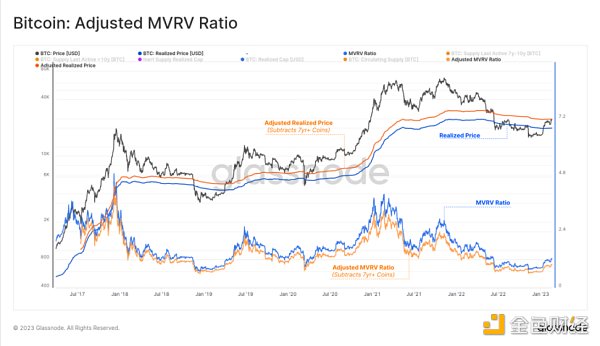

比特幣丟失怎麼辦?

由於中本聰、早期Miner 持有巨大未實現利潤和丟失的比特幣,MVRV 確實存在向上的淨偏差。有幾種方法可以計算丟失的比特幣,有一種簡單的方法是對至少7 年未使用的比特幣進行打折。

下圖計算了調整後的MVRV,減去長期休眠比特幣的未實現利潤,所有這些比特幣最後都以非常低的價格流動。結果是我們調整後有了一個更高的已實現價格,更準確地反映了「活躍供應」的平均收購價格。這反過來會導致MVRV 比率較低(較小的利潤倍數),為流動性和流通比特幣供應的觀察提供一個更好的角度。

圖14:調整後的MVRV 比率

總結和結論

MVRV 比率是一個非常複雜的指標,包含有關比特幣市場動態和投資者行為模式的信息。 MVRV 遠不止是一個長期週期性振盪器,上面的一系列衍生工具和方法只是觸及了這種簡單結構的表面。

掌握MVRV 比率是分析比特幣必不可少的一步,一旦理解,就會為新的迭代、衍生品和變體打開機會之門。