作者: 563,編譯:Kate, Marsbit

很難相信Terra 的死亡螺旋已經過去一年了。由於蒸發了數百億美元的財富,UST 的影響仍然很大。

今天,我們來看看在UST 崩潰一年後穩定幣的狀況。

——Bankless 團隊

在UST 慘敗一年後,市場學到了什麼?

Terra USD (UST) 的死亡螺旋和LUNA 的相應崩潰粉碎了加密貨幣市場在2022 年創下歷史新高的希望,推翻了第一個( 許多) 槓桿多米諾骨牌,這些多米諾骨牌是由廉價資金、炒作和徹頭徹尾的欺詐支撐起來的。將希望寄託在UST 理想主義算法設計上的用戶,在短短幾天內數十億美元和無數財富化為烏有。

Terra 生態系統的許多早期支持者都對完全去中心化穩定幣的概念著迷。雖然UST 的架構最終被證明是不可持續的,但有些人會認為,DeFi 用戶應該完全將自己與傳統系統隔離開來的想法是一個非常有價值的目標。

一年後,當我們反思時,我們問自己:「我們學到了什麼?」和「我們現在在哪裡?」

雖然算法(「algo」) 穩定幣已經失去了青睞( 儘管USTC 的市值只有1.5 美分,但市值仍高達1.5 億美元),但更廣泛的穩定幣行業已經繼續鞏固其產品市場契合度。無論是作為一種交易媒介,還是在熊市期間的一種價值儲存手段,如今的DeFi 市場充斥著穩定資產。

唯一的問題是什麼?我們走錯了方向。

儘管許多人對自己的USDC 津津樂道並嘲笑持有Terra 的人,但在發現Circle 的資金與現已倒閉的矽谷銀行(Silicon Valley Bank) 捆綁在一起後,今年3 月,所有DeFi 的USDC 都跌破了90 美分,這讓DeFi 受到了現實的考驗。用戶們紛紛湧向相對“安全”的USDT( 只是說這感覺不對)。

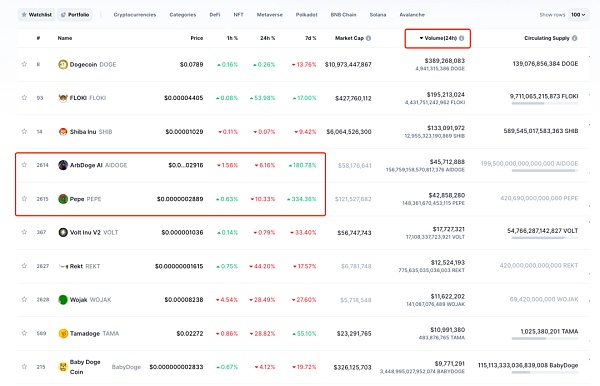

相比之下,在2022 年4 月,穩定幣的市值約為82% 中心化穩定幣( 主要是USDT, USDC, BUSD 和TUSD)。今天,我們的中心化程度是95% 。在USDC 脫鉤之後,僅Tether (USDT) 就從占穩定幣總數的44% 激增至今天的63% 以上。不是很好看。

因此,一方面,我們有算法穩定幣,雖然去中心化,但很容易受到死亡螺旋的影響。另一方面,我們有中心化的法定貨幣支持的穩定幣,對銀行倒閉和審查都是開放的。我們如何協調這一點?

對我們來說幸運的是,熊市一直是從業者停下來並做他們最擅長的事情的理想環境——創新。

在今天的文章中,我們將介紹一些讓我們興奮的新的去中心化穩定幣項目。這些新項目不僅提高了代幣設計的抗脆弱性——穩定幣的新機制和真正創新的用例也即將到來,它們有可能削弱Tether 的主導地位,並為市場提供一些急需的去中心化。

1. Curve 的crvUSD

Curve Finance 是DeFi 的穩定幣交易首選平台。

Curve 自進入該領域以來就給市場帶來了非常大的影響。無論是在AMM 模型上創新穩定的資金池,還是用他們的投票託管架構和隨後的計量機制重新發明代幣學設計,整個生態系統都是建立在這一支柱之上的。

來源:推特

就像用戶可以使用Maker 用他們的ETH 鑄造DAI 一樣,Curve 用戶很快就可以用Curve 上的資產( 如ETH 及其衍生品) 鑄造crvUSD。通過他們新的貸款清算AMM 算法(LLAMMA), Curve 打算改進DAI 久經考驗的債務抵押頭寸(CDP =“貸款”) 穩定幣設計。

以下是ELI 5 版本,關於為什麼crvUSD 清算可以比傳統設計有很大改進:

-

抵押品在一定的價格範圍內逐步清算,而不是在達到清算價格時立即清算。這減少了大規模清算導致市場波動的可能性。

-

crvUSD 的設計旨在為Curve 的AMM 提供更低的價格,從而激勵清算人在外部DEX 上套利。此外,逐步清算的策略減少了對外部DEX 流動性的需求,從而減少了壞賬積累的可能性。

-

如果價格反彈到高於平倉價格,強平可以撤銷。這意味著“騙局”不會是藉款人的主要擔憂。

2. TapiocaDAO 的USDO

流動性是金融市場的命脈——沒有它,激勵機制就會枯竭,經濟活動也會萎靡不振。

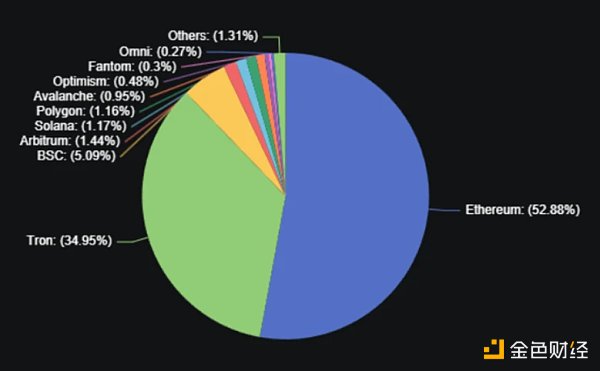

如今,穩定幣的流動性存在於去中心化DeFi 周圍的小泡沫中。雖然我們可以說存在價值1300 億美元的穩定幣,但並非所有生態系統都是平等的。如果你的協議存在於一個低資本配置的市場中,你就是在與引力作鬥爭。

來源:DeFi Llama

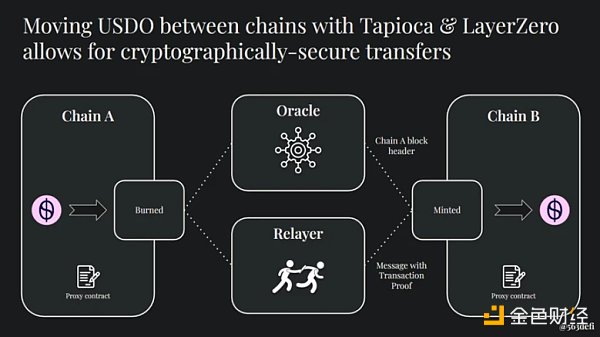

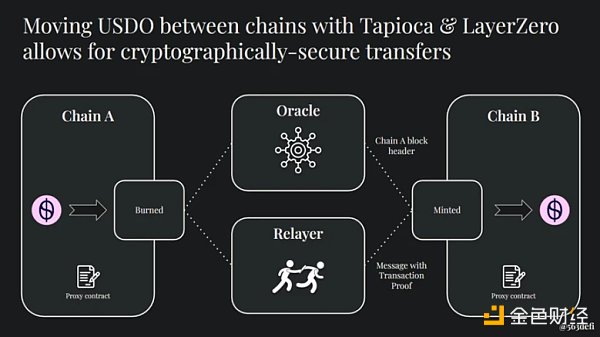

TapiocaDAO 正在建立一個全鏈去中心化銀行——用戶可以在大約17 個EVM 和非EVM 鏈( 還在增加) 上無縫地借貸和製造他們的穩定幣(USDO)——所有這些都不需要橋接。 Tapioca 通過利用LayerZero 的通用消息傳遞網絡作為其全鏈基礎設施來實現這一點,其目標是為我們的多鏈未來建立一個強大的穩定幣。

USDO 是另一種CDP 設計,它使用網絡gas 代幣(如ETH、MATIC 等)及其LSD 作為抵押品。除了簡單的資金轉移,全鏈借貸和槓桿化也是可能的。例如,你可以:

-

通過在Polygon 上針對你的stMATIC 開立抵押債務頭寸(CDP =“貸款”),在Berachain 上鑄幣USDO,只需點擊一下,就可以使用高達5 倍的槓桿

-

使用你在Arbitrum 上的有收益的jGLP 作為抵押品,在Starknet 上借入USDO,你的收益將有助於償還你的貸款

-

將你的USDO 從zkSync 借給LayerZero 支持的約17 條鏈中的任何一條鏈上的用戶——與傳統藉貸平台相比,資本效率有了巨大的提高

DeFi 的流動性碎片化問題一直是現有協議和新興協議的問題。隨著Tapioca 使用LayerZero,我們可能很快就會看到新項目不再被迫違約給流動性市場領導者的那一天。

3.Redacted Cartel 的DINERO

以建立元治理和無與倫比的賄賂市場「隱藏之手」而聞名的Redacted Cartel,發布了備受期待的Dinero 項目公告,藉此進入穩定幣和LSD 的世界。

來源:推特

4 月份發布的最初的論文揭示了Dinero 背後的基本設計和動機。從本質上講,Dinero 旨在通過私有RPC( 遠程過程調用) 為用戶提供優質的以太坊區塊空間,稱為Redacted Relayer。 RPC 將交易數據從dApp / 錢包發送到區塊鏈。

與使用默認RPC 進行交易不同,使用Redacted Relayer 提供了一些優勢:

-

防止惡意行為者利用MEV 機會( 嗨,Jared!)

-

元交易——使用DINERO 穩定幣代替ETH 支付gas 費的能力

-

一旦達到一定的規模,隱私交易和訂單流支付等額外用例成為可能

DINERO 穩定幣本身是一個CDP,由USDC 和Redacted 自己的LSD pxETH 組合超額抵押,其中用於鑄造pxETH 的ETH 用於運行Redacted 的驗證器。這個閉環系統允許Redacted 創建一個舒適的區塊空間生態系統。通過在他們的區塊空間島上將DINERO 作為交易媒介和gas 代幣進行營銷,Redacted 正在扭轉局面——提供一個獨特的穩定幣新用例。

未來的趨勢是鏈上和超額抵押

對於我們當中的去中心化主義者( 包括我自己) 來說, 2023 年將成為穩定幣創新激動人心的一年。

隨著大多數項目迴避算法設計並轉向超額抵押,UST 式死亡螺旋的可能性隨著隨後的代碼提交而減少。

就連Frax——它自己的名字指的是其去中心化架構——也決定全面抵押——這表明市場對“不穩定的穩定”的胃口正處於歷史新低。我們還觀察了非掛鉤的Defi 原生資產的實驗,如Reflexer 的RAI,推動了中心化/ 去中心化二分法的界限。

總的來說,我們看到DeFi 用戶對擁有完全由鏈上資產支持的去中心化穩定幣感到興奮。無論未來是由crvUSD、USDO、DINERO、FRAX、RAI 還是其他新東西主導,至少我們都同意,它總比Tether 主導要好。