作者:flowie ,ChainCatcher

LSD 穩定幣協議或正掀起LSDFi 新一輪戰事。

近日,以LST 為抵押品鑄造生息穩定幣的協議Lybra Finance 風頭正盛,於4 月22 日開啟IDO 後正式上線,僅一個月多的時間,其原生代幣LRB 最高暴漲40 倍。而TVL 一度超2 億美元,市場佔有率近50% 。

Lybra Finance 也並非第一個吃螃蟹的協議,不少支持LSD 穩定幣的協議正嶄露頭角。 LSD 無息借貸穩定幣協議 Gravita 的 TVL 也在迅速上漲至 2100 萬美元。而6 月 1 日,LSD 穩定幣協議Prisma Finance 已宣布完成新一輪融資,其中不乏 Curve Finance 創始人Michael Egorov、CoinGecko 創始人、OKX Ventures、The Block 的Eden 研究總監Adam Cochran、Ankr 創始人等知名項目方或創始人參投。

此外,Curve 近日也發起支持wstETH 為抵押品鑄造超額抵押穩定幣crvUSD 的社區投票。流動性質押Layer 1 區塊鏈Tenet Protocol,LSD 協議Agility、Raft 等陸續上線LSD 支持的穩定幣。 LSD 支持的穩定幣或正成為DeFi 不可忽視的新趨勢。本文對其中代表的DeFi 協議進行盤點,試圖了解其中機制和趨勢爆發背後的驅動原因。

支持 LSD 穩定幣的協議,如何在 LSDFi 中分一杯羹?

在了解支持 LSD 穩定幣的 DeFi 協議前,我們先簡單回顧穩定幣的幾大類型。

一是以美元等法定貨幣為抵押品的中心化穩定幣,如 USDT、USDC。這些穩定幣通常由中央機構發行和管理,一般保持 1: 1 的抵押比率。二是以比特幣、以太坊加密貨幣為抵押品的去中心化超額抵押穩定幣,如DAI、 BitUSD 和sUSD,抵押率通常為 1: 1.5 或 1: 2 ,這意味著要發行 1 美元的穩定幣,需要以價值 1.5 或 2 美元對應的加密貨幣作為抵押品。三是使用算法來維持穩定幣價格的算法穩定幣,例如 Frax 以及崩盤的 UST。這些穩定幣通常會引入彈性供給機制和激勵機制來調節供需,維持價格穩定,機制較為複雜。

這些我們熟知的穩定幣的作用在於,充當法定貨幣與主流數字貨幣的交易媒介以及規避主流數字貨幣價格波動風險。

而目前加密市場出現了一種新型的穩定幣形式,即通過 st ETH、cbETH、Sfrx ETH、rETH 等流動性質押衍生品(LSD)作為抵押品的去中心化穩定幣,這些主要通過超額抵押的方式 ,由去中心化協議發行。相比傳統的穩定幣,它更明顯的效用在於,一是釋放 LSD 代幣流動性;二是提供 LSD 代幣增值場景,比如質押、借貸、生息等等。

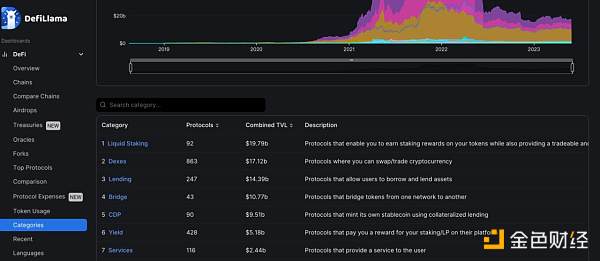

以太坊升級過後,LSD 市場增長迅速,目前其TVL 市值超過 190 億美元,排在DeFi 所有協議類別中的第一位。龐大的LSD 資產成為DeFi 最重要的戰地之一,以LSD 支持的穩定幣協議正通過穩定幣、超額抵押、套利、清算等機制組合的形式,嘗試從中分一杯羹。從代表的項目來看,一種側重於 LSD 穩定幣生息,一種更側重於 LSD 穩定幣的無息借貸。

1、Lybra Finance——LSD 生息穩定幣協議

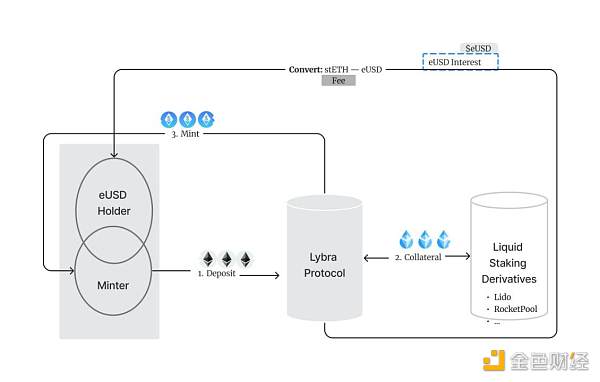

Lybra Finance 推出了可以生息的穩定幣eUSD,eUSD 與美元 1: 1 掛鉤,持有 eUSD 可以獲得 7.2% 的 APY(年收益率)。獲取這種 eUSD 有兩種方式,一種通過去中心化交易所將所持有的 USDT、 USDC 或 FRAX 等主流穩定幣兌換成eUSD。另一種是通過在 Lybra Finance 協議中存入ETH 或者 stETH 作為抵押品零費用鑄造 eUSD,最低抵押率在150% (低於則強制清算),最好保證在200% 以上。

而 Lybra Finance 支付用戶的利息以及獲取收益的機制在於,當用戶將ETH 存入Lybra 時,Lybra 會自動將其質押在 Lido 中轉化為 stETH,通過質押獲得收益。這部分收益 Lybra 需要抽成作為手續費,剩下的收益則用於 eUSD 持有者的利息。抽成是按照 eUSD 總流通量收取 1.5% 的年手續費。

這筆帳到底怎麼算,Lybra 在白皮上舉了一個例子,假設 Alice 存入135, 000, 000 美元的ETH 並鑄造80, 000, 000 eUSD,Bob 存入15, 000, 000 美元的ETH 並鑄造7, 500, 000 枚 eUSD,那麼當前eUSD 流通量則為 80, 000, 000 枚加上 7, 500, 000 枚,共 87, 500, 000 枚,當前抵押品則為 135, 000, 000 美元加上 15, 000, 000 美元,共 150, 000, 000 美元stETH。

那麼 1 年後,Lybra 通過 LSD 產生 150, 000, 000 美元* 5% 即 7, 500, 000 美元的 stETH,

假設 Bob 用他持有的7, 500, 000 eUSD 購買增加的stETH,近 1 年手續費則為 eUSD 流通量(即 87, 500, 000 )* 1.5% = 1, 312, 500 eUSD,股息7, 500, 000 eUSD – 1, 312, 500 eUSD = 6, 187, 500 eUSD,那麼將 6, 187, 500 eUSD 分配給所有eUSD 持有者,年化利率在 7.2% 左右。而且對於 eUSD 持有者來說,相比一年內質押 ETH 資產帶來的波動,穩定幣存款收益要保險更多。

除收益機制外,eUSD 如何和美元維持掛鉤是關鍵一環。總體來說,Lybra Finance 採用超額抵押、清算機制和套利機會來確保eUSD 的穩定性。

首先每一個eUSD 都需要至少價值1.5 美元的stETH 作為抵押品,超額抵押來降低無力償債的風險。其次 Lybra 協議結合了清算機制,以保護系統免受抵押不足的影響。如果用戶的抵押率低於安全抵押率,任何用戶都可以自願成為清算人併購買抵押的stETH 的清算部分,支付相應的eUSD。該機制確保了eUSD 的升值壓力化穩定性。近日 Lybra Finance 還推出了抵押率監控功能,抵禦波動市場中的清算風險。即當用戶的抵押率降至特定閾值以下時,它會自動償還部分用戶債務,一旦抵押率返回到預定水平,此自動還款功能將停止。

此外,Lybra 通過為用戶提供套利機會來保證 eUSD 價格不脫錨。如果1 eUSD>1 USD,用戶可以通過存入ETH 作為抵押來鑄造新的eUSD,然後在DEX 上出售新鑄造的eUSD。隨著更多的eUSD 售出,市場供應增加,將價格推回1 美元。對於用戶來說,以較低的價格買回eUSD 或用它來償還貸款,可以從差價中獲利。

當 1 eUSD

除了發行了生息穩定幣 eUSD 外,Lybra Protocol 也發行了其原生代幣 LBR,並於 4 月 22 日啟動了 IDO,分配了 500 萬枚(佔總供應量 5% )的 LBR 代幣。

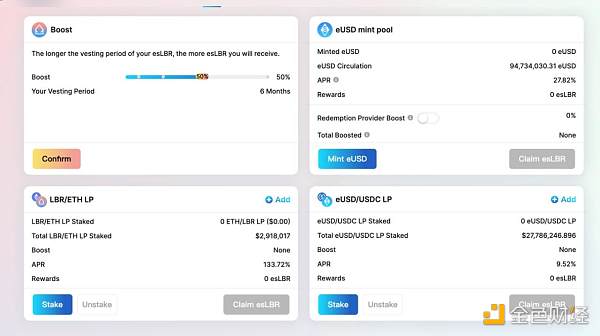

前文提到,Lybra Protocol 通過質押獲得全部收益,一部分要支付 eUSD 持有者的利息,另一部分作為手續費,那這部分手續費 Lybra 將分配給 LBR 持有者。如果用戶在LBR 質押池中持有1% 的LBR,那麼相應則獲得 1% 總手續費的收益。

總的來說,用戶通過 Lybra Protocol 可以選擇持有生息穩定幣 eUSD 獲取利息、抵押鑄造 eUSD 獲取 LRB 獎勵,或者質押 LRB 作為 LP 提供流動性的方式獲取收益。

目前Lybra 一池(eUSD mint pool)收益率 27.82% 、二池(LBR/ETH LP)收益率 133.72% ,三池(eUSD/USDC LP)收益率 9.52% ,單質押 LBR 的收益率在74.56% 。因 LBR 幣價增長和其協議收入波動大,其收益率波動也較大。

目前 Lybra Finance 的 TVL 已回落到 1.82 億美元(最高超 2 億美元),LRB 價格也大幅降低到 1.22 美元(最高超 4 美元)。

Lybra Finance 生息穩定幣和零利率借貸的創新模式,確實為即需要穩定性又追求一定質押收益的群體提供了解決方案。但對於用戶而言,這也意味既要承擔多一層合約的安全風險,又因為協議的抽成需折損一部分質押收益。 Lybra Finance 雖然短期內TVL 和幣價暴漲,但近期也有不低的回落,Lybra Finance 如何保證長期的持續性值得關注。

近日,Lybra Finance 宣布計劃在 6 月中旬推出v2測試網,通過以下幾個方面來解決目前 TVL 增長瓶頸以及 eUSD 缺乏場景應用等問題:一是計劃通過 LayerZero 進行全鏈擴張。據加密 KOL@qiaoyunzi 1 分析,團隊已經開始與 Arbitrum 上的協議談起了合作,Layer 2 是跨鏈首選方向,未來 Lybra Finance 可能會將 eUSD 跨鏈到其他 alt-layer 1 上,擴大其場景。二是添加更多的 LST 資產類型;三是更新 LBR 的 Tokenomics,為協議 Lybra 引入了 VC 等投資者。此外更改協議收入和收費機制,讓LBR 引入通縮的元素和增加 esLBR 的歸屬期(增加到了 60 天),以及允許鎖定更長的時間。此外將 LBR 流動性質押衍生品 esLBR 引入 DAO 治理,允許社區參與協議的決策權。

Lybra Finance 目前團隊也是匿名狀態,近期因其數據上漲迅速也引發了大量討論,被猜測是 Lido 旗下的項目,但隨後 Lido 澄清兩者無關,並提醒用戶交互前做好項目背調。

2、Gravita——LSD 無息借貸穩定幣協議

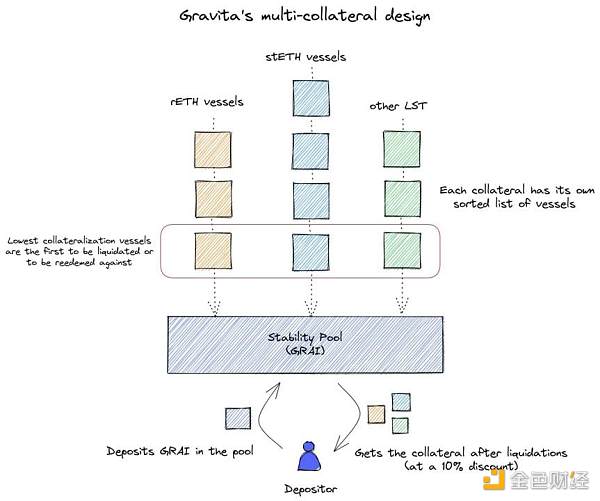

Gravita Protocol 是建立在以太坊上的去中心化借貸協議,支持用戶存入 wstETH(Lido), rETH(rocketpool)、blusd(ChickenBonds)獲得 Gravita 的原生穩定幣 GRAI 作為回報,也支持將其抵押貸款 GRAI,用於消費,或存入穩定池中以折扣價購買被清算的 LST 抵押品。 Gravita 作為 Liquity 的分叉項目,其原生穩定幣 GRAI 是一種與Liquity 原生穩定幣 LUSD 具有類似波動抑制機制的代幣。

Gravita 為每種抵押物設置了獨立借貸池,隔離了各自的風險,不同抵押物有著不同清算線,最高 LTV 可達 90% 。比如當 ETH 價格為 2000 美元時,用戶最多藉出 2000* 0.9 = 1800 GRAI,以太坊價格低於 2000 則會被清算。考慮到 LST 風險更高,LST 抵押品的 LTV 更低。

相比於 Lybra Finance 鼓勵用戶持有生息穩定幣 eusd 來降低 LST 收益風險(拋開多一層合約風險不談),Gravita 則更側重提高用戶的資金周轉率,用低費率機制和清算機制,滿足用戶資金周轉需求,尤其是短期借貸的需求。

一方面用戶的 LST 被用作抵押品時,其應該獲得質押 APR 不受影響,但用戶抵押借貸獲得 GRAI 可以選擇在其它 DeFi 中使用獲取收益機會。這意味著如果ETH 的價格保持穩定或增長,LTV 會隨著時間的推移而下降,用戶清算或贖回的風險也降低。

另一方面,Gravita 相比於 MakerDao 有著更低的費率機制和清算線更低。目前使用Gravita 協議,對於超過6 個月的頭寸,一次性最高費用僅為0.5% 。對於用戶在六個月(約182 天)到期前償還債務時, 0.5% 的固定借款費用將根據所用時間按比例退還,但至少要支付一周的利息。而 MakerDao 則有每年不等的年費。此外 Gravita 的 LTV 約為 85% ,換算為清算線約為 116% ,而 MakerDao 至少 160% 的清算線。

在 GRAI 如何保證和美元掛鉤方面,GRAI 價格上限為 1.1 美元、下限為 0.97 美元。最高為 90% 的 LTV 創造了價格上限,當 GRAI 市場價格 1.2 美元,ETH 持有者可以通過抵押以太坊並按 90% LTV 鑄造 GRAI 並在市場賣出進行套利,一次套利的收益可以達到將近 8% (0.9* 1.2 )。而協議能夠以0.97 美元的價格贖回GRAI 以換取抵押品(即1 GRAI 換取價值0.97 美元的抵押品),這形成了 GRAI 穩定幣的價格下限。

目前,Gravita 的 TVL 也在穩步上漲超 2100 萬美元。

3、Agility ——LSD 流動性分配平台+ aUSD 交易平台

Agility 的官方描述中將其定位於 LSD 流動性分配平台+ aUSD 交易平台,旨在讓 LSD 持有者獲取更高的收益,釋放 LSD 的流動性。但目前 LSD 流動性分配系統以及aUSD 交易平台都還沒有正式上線。

Agility 目前支持ETH 質押並生成aETH;同時還支持stETH、rETH 和frxETH 多種 LSD 質押,並會生成aLSD。用戶獲得aETH 以及aLSD 後,可以選擇持有aLSD 獲得相應的LSD 質押收益;或者使用aLSD 或aETH 參與LSD 流動性分配系統,為選定的金庫提供流動性並獲得收益;此外,也可以質押aLSD 或aETH 鑄造 Agility 原生穩定幣 aUSD,用於交易或對沖風險。

這裡重點說一下 Agility 的 aUSD 交易系統,aUSD 和前文提到的 eUSD 等穩定幣類似,也是一種超額抵押穩定幣,用戶可以通過抵押aLSD 或aETH 來鑄造aUSD。其初始抵押率為 130% ,最低不能低於 110% 時,否則將清算。

用戶獲得aUSD 後,可以進行交易或者對沖,例如做多/做空ETH、GMX、GNS、Pendle、Gear 等資產、做多/做空LSD 收益率、進行期權交易以及博彩遊戲等等。在其路線圖中,Agility 計劃吸引外部開發者構建更多 aUSD 交易場景,包括 aUSD 的外部應用場景.

Agility 也發行了其原生代幣 AGI ,並與 4 月7 日正式在1inch/airswap 公開發售。 4 月10 日 Agility 開啟「Fair Launch」(公平啟動),開啟了五個礦池進行流動性挖礦,包括 ETH、stETH、rETH、frxETH 四個單幣礦池以及AGI-WETH LP 礦池、ankrETH 礦池。

起初較高的收益率讓Agility 在其剛上線兩週時,TVL 曾一度達到近5 億美元(4.87 億美元)的峰值,其治理代幣AGI 價格從初始發行價0.04 美元最高到0.79 美元。但很快回落,目前TVL 僅為225 萬美元,AGI 的價格也僅為0.015 美元。

4、Prisma Finance——LSD 生息穩定幣協議

Prisma Finance 是一個非常早期的項目, 5 月份才推出官方推特,官網上也只是一句話介紹的單頁面,還未推出其應用,其團隊也是匿名。

但目前 Prisma Finance 已經宣布完成一輪融資,具體金額未披露,Curve Finance 創始人Michael Egorov、Convex Finance 創始人C 2 tP、FRAX Finance、Conic Finance、Tetranode、Llama Airforce、CoinGecko 創始人、OKX Ventures、DeFiDad、MrBlock、Impossible Finance、0x Maki、GBV、Agnostic Fund、Swell Network 創始人、The Block 的Eden 研究總監Adam Cochran、Ankr Founders、MCEG、Eric Chen 等參投。

從 Prisma Finance 僅有的一篇介紹文章來看,Prisma Finance 相比 Lybra Finance 將支持更多的 LSD 資產,比如支持 wstETH (Lido)、cbETH (Coinbase)、rETH (Rocket Pool)、sfrxETH (Frax Ether)、WBETH (Binance) 作為抵押品,鑄造超額抵押的穩定幣 acUSD。 Prisma 的超額抵押模式支持自動償還,允許利用以太坊質押收益來自動償還債務。

此外,用戶可以將其穩定幣在 Curve 池上質押,以 CRV(Curve) 和CVX(Convex Finance)形式 Prisma Finance 原生代幣 PRISMA 形式獲得除以太坊質押收益之外的獎勵。 Prisma 提到其代碼庫基於去中心化借貸協議Liquity。 Liquity 推出了一款與美元掛鉤的穩定幣 LUSD,ETH 持有者在 Liquity 上可以通過抵押 ETH 零息鑄造 LUSD。

由於近日 LSD 穩定幣模式 Lybra Finance 的數據增勢收到了很多關注,Prisma Finance 這個早期項目不僅擁有類似的模式,還獲得了很多知名機構的融資。不少用戶關注 Prisma Finance 的進一步規劃尤其是 IDO 時間,但 Prisma 中文社群表示,暫時無 IDO 時間表。

5、Raft——LSD 無息借貸穩定幣協議

Gravita Protocol ,支持用戶存入 wstETH(Lido), rETH(rocketpool)、blusd(ChickenBonds)獲得 Gravita 的原生穩定幣 GRAI 作為回報,也支持將其抵押貸款 GRAI,用於消費,或存入穩定池中以折扣價購買被清算的 LST 抵押品。

Raft 和 Gravita Protocol 類似,也是建立在以太坊上的去中心化借貸協議。其發行了穩定幣 R,支持用戶存入 R 或者抵押 stETH 或者 wstETH 借貸 R,獲得質押收益同時,還可以通過 R 在生態系統中的其它協議中消費,提高資金利用率。目前抵押率最低為 110% 。用戶至少借 3000 R。 Raft 目前需要收取 00.1% 的費用。

Raft 表示允許用戶在 stETH 上獲得高達 11 倍的槓桿,同時提供給用戶一個非常簡單的操作流程,用戶只需要設置存入的 stETH 數量、目標槓桿和滑點,用戶可以按照自動的步驟執行操作。其中最大槓桿 Raft 是根據 Aave v3和 Maker 中的 stETH 抵押係數計算,年費基於 stETH 供應 APY 與 Aave v3上的 USDC 借款 APY 之間的差額以及 DAI 穩定費計算。

從Raft 官網上了解到,Raft 的投資者中有Wintermute,Jump、GSR 等做市商知名投資者。

Raft 於 6 月 5 日上線,不到一天的時間裡,目前 TVL 已經達到了 1643 萬美元。

6、Tenet Protocol——流動性質押Layer 1+無息穩定幣借貸協議

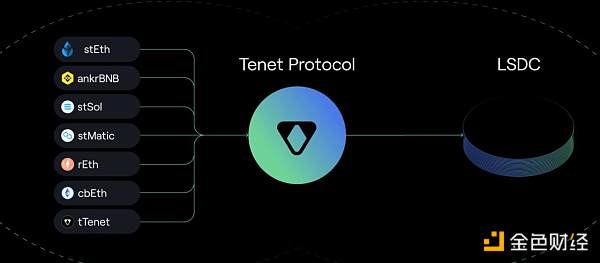

Tenet Protocol 是基於 Cosmos 的 EVM 兼容的第1 層區塊鏈,也是無息穩定幣借貸協議,為 LSD 持有者提供了多層收益機會。

首先用戶可以用戶將LSD 抵押給Tenet 網絡驗證器,獲得質押收益。用戶可以無息借入LSDC 抵押資產,在保證原有的 LSD 資產收益外,在DeFi 生態系統中部署消費 LSDC;通過LSDC 釋放額外的流動性和效用。

此外也可以在穩定性模塊中,為LSDC 對提供流動性等,以在Lucidity 系統內以清算的形式獲得額外收益,並從本地獎勵池中獲得Tenet 代幣獎勵。 LSDC 抵押率最低為 125% ,且用戶至少借貸 500 LSDC。 Tenet Protocol 的穩定幣板塊也是建立 Liquity 的分叉。近日,Tenet Protocol 表示正在 LayerZero 上構建進行全鏈擴張。

Tenet Protocol 的項目團隊在產品和營銷方面有豐富的經驗。 Tenet Protocol 的 CEO Greg Gopman 是原Ankr 的CMO、Kadena 的增長主管、Akash 聯創。 COO Dan Peterson 是原Blockdaemon 的收入運營專家。 CPO Alex Cheng 是原Tendermint-Cosmos 和Composable Finance 的高級產品經理。 CTO Dan Lashin 是原Minter 的CTO。

Tenet Protocol 目前上線了測試網,近期將在以太坊上上線主網。 Tenet Protocol 5 月份開啟了 IDO,價格為 0.02 美元,總共募集336 萬美元。