作者:Peter Horton / 來源:Messari 編譯:白話區塊鏈

摘要

-

2023 年Q1的加密貨幣市場反彈並沒有帶來公鏈使用量的上升。儘管一些有特色L1 的市值平均環比增長83%,但使用率下降了約2.5%。

-

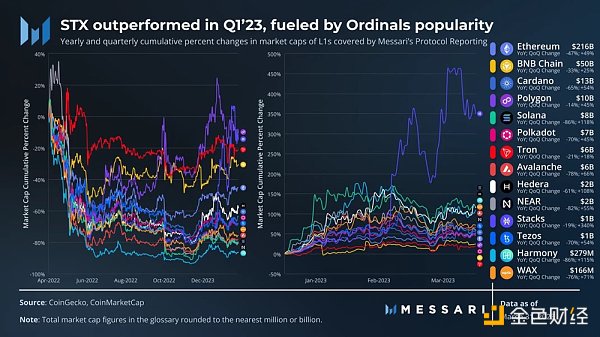

隨著Ordinals 的出現,人們開始重新對比特幣的可編程性產生興趣,目前Stacks 在多個指標上都優於同行,在市值(340%)、收入(218%)、網絡使用(35%)、DeFi TVL (276%) 和DEX 交易量(330%) 方面的環比增長中均處於領先地位。

-

以太坊在大部分關鍵金融和生態系統指標方面仍然處於領先地位,包括市值、收入、DeFi TVL 和數量、NFT 數量和全職開發人員。

-

USDC 的臨時脫鉤和Paxos 停止發行BUSD 將穩定幣的主導地位轉向了USDT,從而使TRON 受益。 TRON 的穩定幣市值環比增長30% 至436 億美元;所有其他具有穩定幣市值的特色L1 都環比下降。

本報告匯總並比較了Messari 通過協議服務參與所覆蓋的14 個第1 層(L1) 智能合約平台的財務、網絡和生態系統分析。這些L1 及其每個季度報告的鏈接包括:Avalanche, BNB Chain, Cardano, Ethereum, Harmony, Hedera, NEAR, Polkadot, Polygon, Solana, Stacks, Tezos, TRON, and WAX.

下面開始進入正文:

01 財務分析

市值

在經歷了動蕩的2022 年之後,加密貨幣市場在23 年第一季度出現反彈。平均而言,特色L1 的市值環比增長83%,但仍同比下降58%。在比特幣的流行推動下,STX在第一季度表現優異,這得益於Ordinals 的普及,讓人們重新開始對比特幣可編程性感興趣。 ETH 的市值仍然是其他網絡代幣總和的2 倍以上。

收入

收入被定義為協議收取的所有費用的總和,協議如何分配這些費用?加密風投DBA的投資人Jon Charbonneau 寫了一篇關於以何種方式處理收入深度解讀,可參考以下示例:

-

Blockchain X 通過收費收取100 個代幣。所有100 個代幣都被銷毀,但它會鑄造100 個代幣來獎勵驗證者。如果僅將收入衡量為代幣持有者應計的費用,則收入為100。

-

Blockchain Y 通過收費收取100 個代幣,所有100 個代幣都分發給驗證器,沒有額外的代幣被鑄造或銷毀,如果僅將收入衡量為代幣持有者應計的費用,則收入為0。

這兩個區塊鏈在收取的費用、通貨膨脹和驗證者獎勵方面具有完全相同的最終結果,但如果根據費用分配來衡量,它們的收入將大不相同。

受其相對較高的使用費和gas費的推動,以太坊的2023年Q1 收入為4.57 億美元,幾乎是所有其他知名L1 收入總和的2.8 倍。

最顯著的收入增長來自Hedera,環比增長489%。這主要是由於其共識服務使用量的增加,它可以為Web2 和Web3 應用程序啟用可驗證的時間戳和事件排序。這些應用程序包括跟踪供應鏈來源、計算DAO 中的選票以及監控IoT 設備。

市銷率P/S

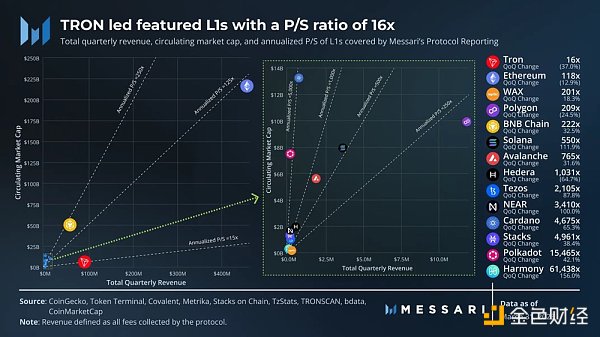

市銷率P/S (Price-to-Sales Ratio)比率是指網絡代幣與其收入相比的相對價格。雖然它是一個有用的衡量標準,但網絡代幣是需要新估值模型的新資產,例如安全模型的預期需求。

也就是說,TRON 在23 年第一季度以16 倍的市盈率領先於其他L1,其次是以太坊,為188 倍。 WAX 脫穎而出,成為唯一一個雖然市值是前20 名之外但市盈率排名很高的公鏈。大多數L1 從交易費中賺取收入,WAX的收入由對NFT 市場徵收2% 的稅為主力來源。

波場(TRON)、以太坊、Polygon 和Hedera 是本季度市銷率下降的公鏈。換句話說,他們收入的增長超過了代幣市值的增長。 P/S 比環比增長最大的網絡是NEAR (100%)、Solana (112%) 和Harmony (156%)。

通貨膨脹

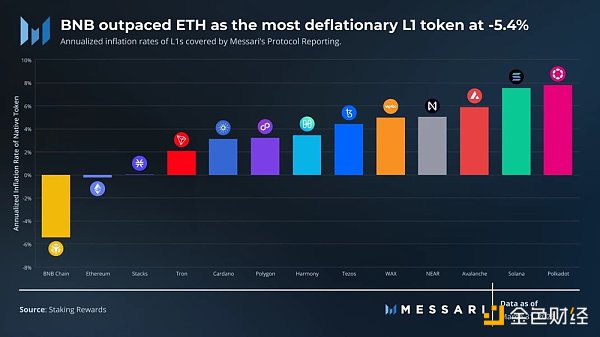

PoS獎勵發行帶來的通貨膨脹是從持有者到質押者的財富轉移。通貨膨脹率越高,成為質押者就越有幫助,成為持有者就越有害,反之亦然。

BNB 和ETH 是23 年第一季度唯一的通貨緊縮代幣,分別為-5.4% 和-0.2%。這兩個網絡都會消耗一部分交易費用。此外,幣安團隊每季度回購併銷毀代幣,這佔其通貨緊縮壓力的大部分。

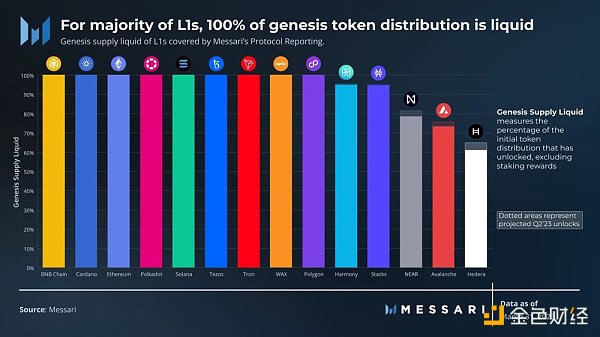

創世(代幣)供應流動性

除了PoS獎勵發行外,通貨膨脹壓力也可能來自創世代幣解鎖。創世(代幣)供應流動性衡量已解鎖的創世代幣的百分比,不包括質押獎勵。該指標在具有上限供應的公鍊和無上限供應(初始分配中不包含無限質押獎勵)之間進行了標準化。

大多數公鏈的代幣已經完全解鎖,除了Avalanche,Hedera,NEAR和Harmony:

-Stacks 約為95%,其中約0.5% 在2023 年Q2 解鎖用於其資金

-Harmony 約為95%,其中約0.6% 在2023 年Q2 解鎖用於生態系統發展

-NEAR 約為79%,另外3% 在2023 年Q2 解鎖給贈款、核心貢獻者和投資者.

-Avalanche 約為73%,另外2.5% 在23 年第2 季度解鎖

-Hedera約為61%,另外有大約4% 在2023 年Q2 解鎖

請注意,Avalanche 和Hedera 有供應上限,這些解鎖百分比是創世供應(不包括質押獎勵)而不是總供應。

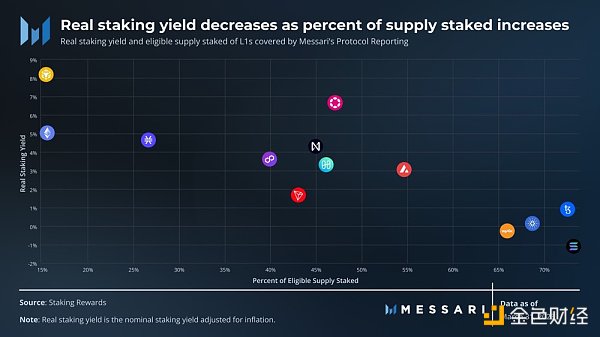

實際收益和合格供應質押

PoS 獎勵發放率通常取決於質押供應的百分比和/或驗證者的數量。網絡依靠不同的方程式來設置關係,以確定通貨膨脹率、質押收益率和質押供應百分比將在何處結算。

BNB、ETH 和STX 等低通脹的代幣允許持有者自由使用代幣,而不會因為不抵押而受到懲罰,因此抵押率較低。另一方面,通貨膨脹率較高的代幣會針對更高的質押率進行優化。儘管流動性質押可以讓質押的代幣也參與到生態系統中,但LST 往往會帶來更差的流動性、智能合約風險和不同的稅收影響。此外,Cardano 和Tezos 都在協議啟用了流動性質押,但要允許流動性質押的代幣參與DeFi 和其他生態系統應用程序,仍然存在一些額外的挑戰。

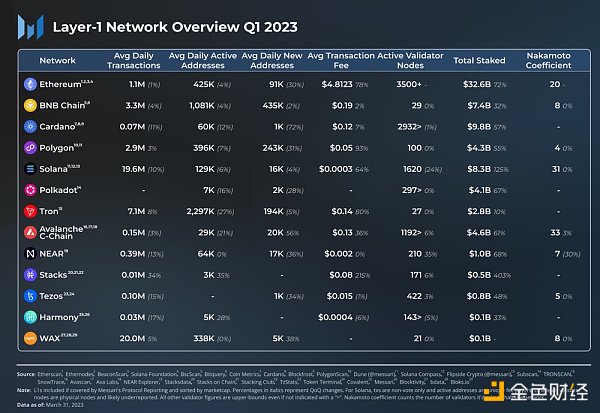

02 公鏈分析

用法

用戶活動很難跨不同公鏈系統進行比較(例如,EVM 與SVM 與Antelope)。每種架構都有獨特的方式來處理和記錄事務和地址活動。此外,地址與用戶的比例不是1:1,比例因公鏈而異。

交易和地址的總數並不像這些交易和地址中促進的經濟活動那樣信息豐富。因此,我們簡要介紹了用戶活動的增長,這比比較絕對數字更可行。但如果希望根據絕對數字比較用戶活動,下面的生態系統部分提供了更好的衡量標準。

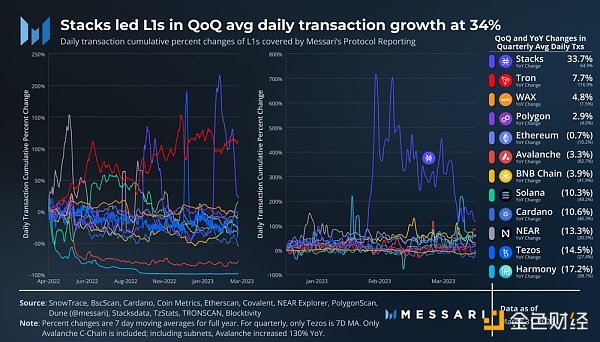

交易活躍度並未隨著市場反彈而增長。這些公鏈每日交易的平均環比變化為-2%。 Stacks 是一個明顯的例外:其用戶活動的增長略早於STX 價格的飆升,並在本季度結束時環比上漲34%。

請注意,Avalanche 數據僅包括C 鏈活動。由於其子網的推出,C-Chain 交易同比下降82.7%。包括子網在內,日均交易量同比增長130%。但是,當前的子網都沒有使用AVAX 作為gas。雖然子網可以將AVAX 用於gas,但子網價值應計通常取決於為全局集貢獻至少一個驗證器的子網,同時增加了對安全性的需求。

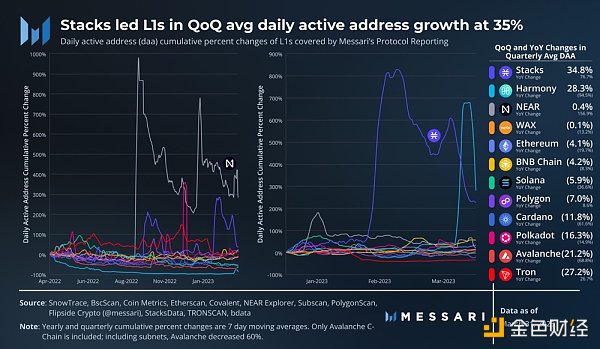

公鏈的每日活躍地址的平均環比變化為-3%。與交易一樣,Stacks 以35% 的增長率領先集團。 Harmony 的28% 增長主要是由於本季度末出現異常飆升,但並未持續。

Near 的日均活躍地址同比增長最快,為157%,這得益於9月中旬Move-to-Earn 項目Sweatcoin(sweat economy)的推出。

只有Avalanche C-Chain 和WAX 在23 年第一季度增加了地址增長率。 Avalanche的新地址環比增長56%。 WAX 的新地址環比增長38%,這得益於“BlastOff”NFT 營銷活動和銷售授權流行文化收藏品的玩具公司Funko 的NFT 下降。

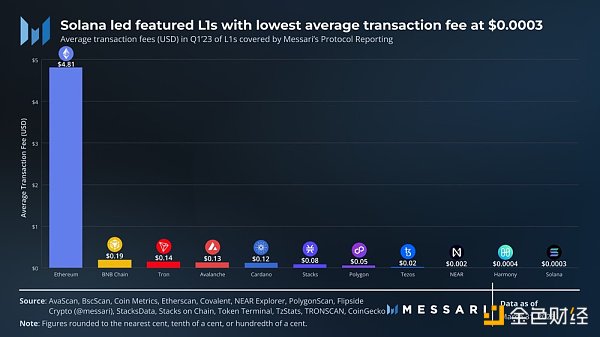

Solana 在23 年Q1 的平均交易費用為0.0003 美元,遠低於其他L1。 Solana開發團隊在過去一年中發布了幾項升級,以改善其收費市場和整體網絡性能,最值得注意的是本地收費市場(以及優先收費)。大多數區塊鏈都有一個全球收費市場,所有用戶都被迫在拍賣中競爭。如果NFT 鑄幣廠引發gas 戰爭,只想轉移代幣的用戶也會受到影響。顧名思義,Solana 的本地收費市場對每個賬戶設置了計算限制,並允許用戶參與單獨的gas 拍賣以修改每個賬戶的狀態。

驗證者

所有公鏈都經歷了以美元計價的質押代幣總額環比增長,正如市場上漲期間所預期的那樣。 Stacks(403%)和Solana(125%)在環比增長中處於領先地位。每個網絡的總質押(美元)增長略高於其市值增長,表明質押原生代幣的淨增長。以太坊的安全預算仍然最大,超過200億美元,截至2023 年Q1,有326 億美元的ETH質押。

與用戶一樣,驗證者數量在網絡中也沒有完全標準化。雖然跟踪驗證者的數量很容易,但跟踪節點操作員的數量更困難。每個節點運營商的驗證者比例將因每個公鏈而異,很大程度上取決於權益權重機制。

具有某種權益權重限制的L1 包括:

-以太坊:質押權重上限為32 ETH(2023 年Q1末總質押的0.0001%)。

-Avalanch:質押權重上限為300 萬AVAX(佔2023 年Q1 末總質押的1.3%)。

-Cardano:質押權重限制由動態參數確定,目前為7000 萬ADA(佔2023 年Q1 末總質押的0.3%)。

-Polkadot:全部活躍的驗證者無論質押權重如何,都獲得相同的獎勵。最低質押權重是動態的,目前約為214 萬DOT(佔2023 年Q1 末總質押的0.3%)。

-Harmony:質押權重限制在有效中位數權益的85% 到115% 之間。

相對於其總質押,以太坊的質押權重限制最低。雖然在2023 年Q1 有超過56 萬個驗證者,但節點運營商的數量遠遠少於此。據ethernodes數據,有超過3500個同步的物理驗證節點,這可能是一個被低估的數字。 Nodewatch的數字大約是這個數字的兩倍,儘管目前還不清楚Nodewatch是否還包括驗證器以外的其他節點。

在以太坊之後,擁有最多驗證者的是Polkadot(2932),Solana(1620)和Avalanche(1192)數字為驗證者人數。

中本聰係數衡量可能導致網絡停止的實體數量。以太坊經常引用一到二的中本聰係數,主要是由於Lido 的質押集中。但是,我們使用了Solana 基金會計算的數字,該數字考慮了Lido 內的各個節點運營商,並使用了50% 的股份門檻而不是33%。

雖然中本聰係數如今通常用於衡量驗證者之間的投票權分佈,但還有其他幾個重要因素影響驗證者集彈性的因素,包括:

-地理分佈:由於地緣政治風險、法規、自然災害和其他事件,同一位置的節點過多可能會危及網絡的健康。

-託管提供商分佈:由於中斷或加密節點運營商禁令,使用相同託管提供商的節點過多可能會危及網絡的健康(參見Hetzner和Solana)。儘管驗證器節點可以自託管,但隨著硬件需求的增加,這變得更加困難。以太坊社區將其去中心化的帽子掛在它有多少質押者身上。儘管數字並不准確,但以太坊的自託管驗證者運營商可能比許多網絡擁有的驗證者運營商總數還要多。

-委託人分配:如果委託人取消權益,來自一個委託人的總股份高度集中可能會破壞網絡的穩定性。此外,許多網絡的基金會目前委託很大一部分代幣來補貼最低驗證者要求並分散投票權。

-客戶端多樣性:大多數網絡依賴於一個驗證器客戶端,使系統容易受到客戶端錯誤或攻擊。 Jump的Firedancer客戶端將使Solana成為除以太坊之外唯一的多客戶端網絡(不包括彼此分叉的客戶端)。

注意:我們在這裡將Hedera排除在分析之外,因為它的驗證器集是許可的。與用戶活動分析一樣,僅包括雪崩C鏈驗證者數據。每個子網可以使用全局集中的三個到所有驗證器。在2023年Q1 結束時,推出的子網有4 到14 個驗證器。

03 生態系統分析

DeFi

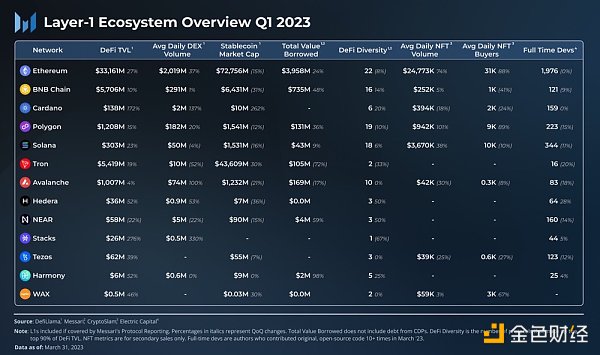

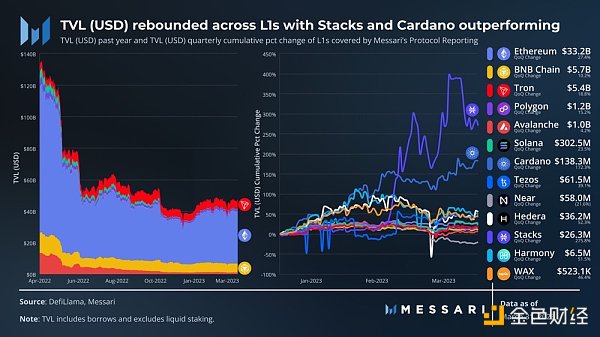

正如市場反彈期間預期的那樣,以美元計價的TVL 也有所增長。對於大多數L1,市值的環比變化大於TVL 的變化。這種關係可能表明TVL 的增加更多是由於價格上漲而不是淨資本流入。

儘管如此,以太坊仍然是TVL 的主要領導者,其次是BNB Chain 和TRON。 Stacks 和Cardano 表現出色,分別增長了276% 和172%。 Stacks TVL 從大約2 月17 日到22 日顯著增加,與STX 的價格上漲相吻合。 Cardano TVL 在整個季度穩步上升,並受益於下文詳述的幾種穩定幣的推出。

NEAR 是一個例外,其TVL 在整個季度都在下降,22% 的環比下降主要發生在USDC 脫鉤期間,詳見下文。

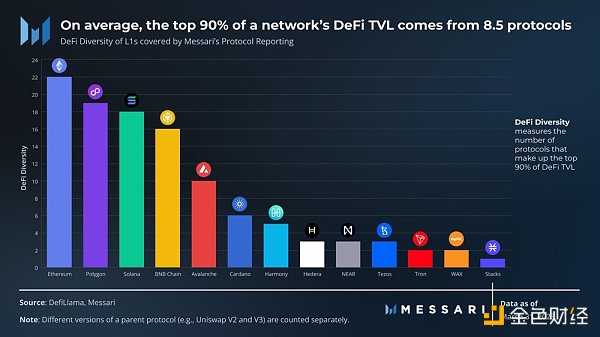

DeFi 多樣性衡量構成DeFi TVL 前90% 的協議數量。跨協議的更大TVL 分佈可降低因漏洞利用或協議遷移等不良事件而導致廣泛生態系統傳染的風險。

以太坊在DeFi Diversity中得分為22分,其次是Polygon(19),Solana(18)和BNB Chain(16)。該排名與TVL的排名大致相似,但TRON是一個值得注意的例外,TRON的TVL 排名第三(54億美元),但其中超過70%來自JustLend。此外,JustLend TVL由三個獨立錢包主導。

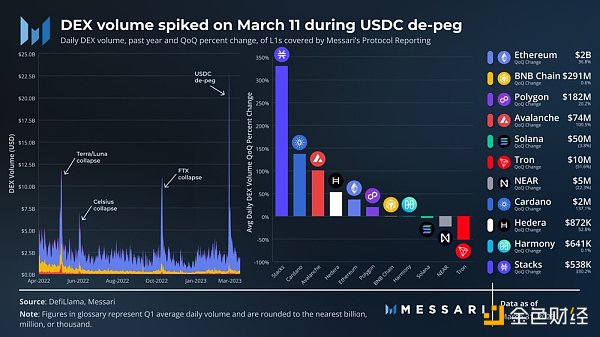

大多數L1 的日均DEX 交易量環比均增長。與TVL一樣,Stacks和Cardano的環比增幅最大,分別為330%和101%。在3 月11 日USDC 脫鉤期間,每日DEX 交易量飆升,這得益於以太坊有超過200 億美元的交易量。該峰值幾乎是Terra / Luna,Celsius和FTX崩潰期間發生的前一年峰值的兩倍。

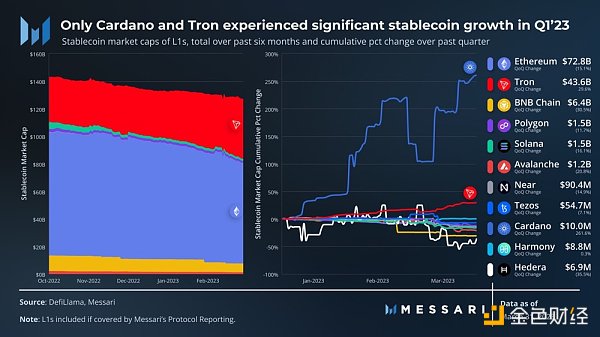

總體而言,穩定幣市值在過去一個季度繼續穩步下降,其中有幾起與穩定幣相關的大型事件:

-矽谷銀行擠兌事件導致USDC 暫時停擺脫鉤,從3 月10 日到3 月13 日,達到0.87 美元的低點。從3 月10 日到季度末,USDC 在所有鏈上的市值下降了24%。

-2月13日,監管機構指示Paxos停止發行BUSD,當時BUSD 是繼USDC 和USDT 之後第三大最受歡迎的穩定幣。從2月13日到季度末,BUSD 在所有鏈的市值下降了52%。

Ethereum、Polygon、Solana、Avalanche 和Hedera 都有原生的USDC 發行。他們受到USDC流出的負面影響,USDC 是每條鏈在脫鉤之前的最高穩定幣。同樣,BUSD 是BNB Chain 上的主要穩定幣,導致其穩定幣市值環比下降31%。這是L1 除Hedera之外的最大環比降幅,Hedera 僅使用USDC,環比下降36%。

上述事件導致一些BUSD 和USDC 持有者換成USDT,從2 月13 日到季度末,所有鏈的市值增長了17%。 TRON是這次遷移的最大受益者,因為TRON的主要用例之一已經變成了持有和轉移USDT。其穩定幣市值環比增長30%。

只有Cardano 的穩定幣市值環比增長更大,達到262%。 Cardano 沒有任何USDC,USDT 或BUSD,因此不受上述事件的影響。 Cardano 市值排名前兩位的穩定幣IUSD 和DJED 分別於2022 年Q4 和2023 年Q1 推出。它們的持續增長對於Cardano 生態系統的影響至關重要。

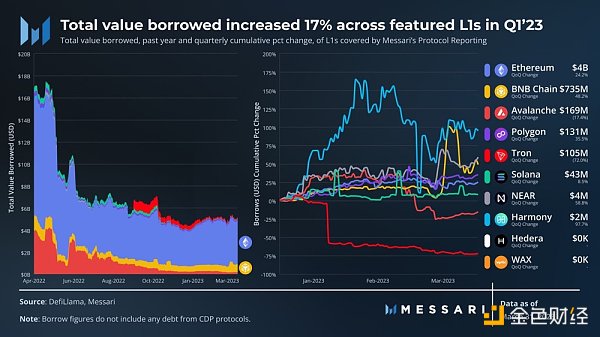

借貸的總價值指標為L1 的DeFi 活動提供了額外的背景信息。儘管大量借款可能導致更不穩定的清算,但藉款通常表明用戶信任以及協議在哪裡賺錢(來自清算和借款費用)。請注意,DefiLlama 在其借款數據中不包括CDP 債務。因此,Cardano、Stacks 和Tezos 被排除在這種分析之外,因為他們的全部或大部分DeFi債務來自CDP 協議。

在所有L1 中,借貸的總價值環比增長17%。與TVL 和DEX 交易量一樣,以太坊仍然是主導網絡,接近40億美元,其次是BNB Chain,為7.35億美元。與這些指標不同的是,Avalanche 領先於Polygon,儘管差距在整個季度有所縮小。

NFTs

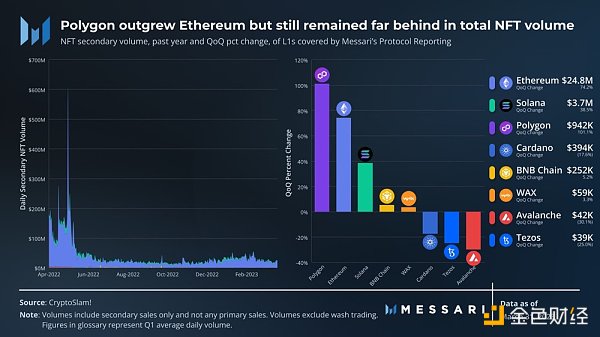

儘管gas 較高,但以太坊仍然是NFT 活動的首要場所。 Blur 在2023 年Q1 在交易量方面是以太坊市場的第一,通過2 月中旬的代幣發布和空投獲得了強大的立足點。根據hildobby 的Dune 數據,其平均每週交易量份額從31%上升到59%。只有Polygon 在環比日均交易量中超過了以太坊,環比增長101%。

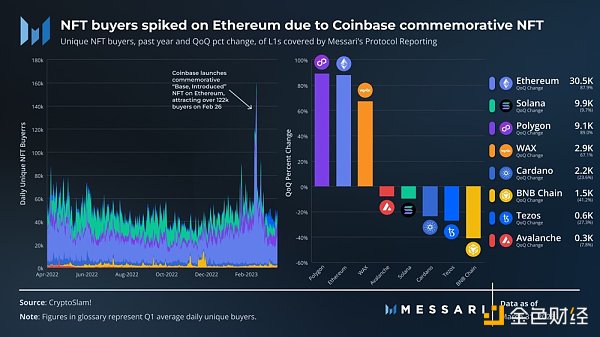

儘管以太坊在每日獨立NFT 買家方面也處於領先地位,但使用此指標,它與其他鏈之間的差距小於交易量。以太坊平均每日獨立NFT 買家環比增長88%。 Coinbase 在2 月底在以太坊上推出了一個紀念NFT,以慶祝其L2 Base 的公佈。 “Base, Introduced” 系列可多天免費鑄造,這在2月26日達到頂峰,吸引了超過12.2萬名獨立買家。

另外,只有Polygon 在季度平均每日獨立買家數量上超過了以太坊,環比增長89% 儘管其平均每日數字環比下降,但Tezos 的獨立NFT 買家在本季度末,推出免費的開放版邁凱輪F1 系列後的一周內超過10000 人。

開發者

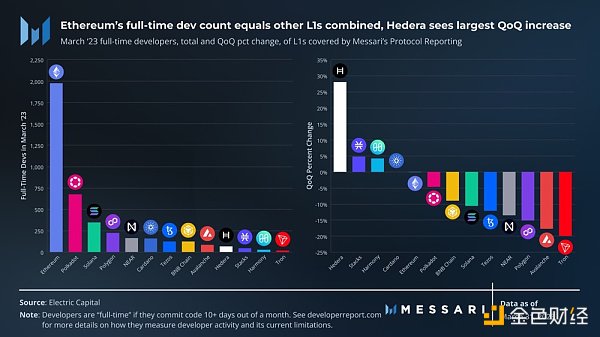

開發者數據是不完善的,但Electric Capital的開發者報告為衡量開發者活動設定了最佳標準。它將開發人員衡量為向生態系統貢獻原始開源代碼的作者,並將全職開發人員衡量為每月上班10 天以上的時間。

在L1 中,全職開發人員(dev)環比下降了4%。以太坊僅下降了0.1%,並且仍然是開發人員的頂級生態系統。以太坊的全職開發數量為1976,幾乎等於所有其他L1 的總和。 Hedera 是全職開發人員數量增加了最多的公鏈,環比增長28%至64人。