Panoptic Protocol是一個建立在以太坊區塊鏈上的永久的、無需預言機、及時結算的期權交易協議。 Panoptic Protocol是世界上第一個可以讓Uniswap v3生態中的任何資產池進行無需許可的期權交易的協議。 Panoptic的宗旨是開發一個無需信任、無需許可、可組合的期權產品,並克服了在以太坊區塊鏈上搭建期權交易協議的挑戰性任務。

期權

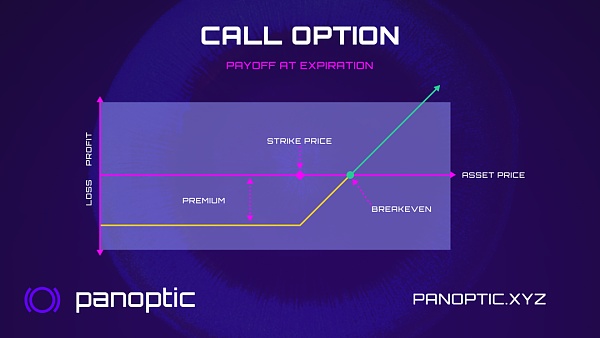

期權是傳統金融中使用及交易量最大的工具之一,是一種它是一種賦予持有人在未來某個時間以特定價格購買或出售某個資產的權利(非義務)的協議。

利用期權可以對沖投資組合以及預測資產價值,並且可以以資本高效的方式創建合成頭寸。在傳統金融領域,期權被廣泛用於對沖和投機,而在加密貨幣領域,期權可以用於保護借貸協議的違約風險、DAO財務風險管理等。總之,期權是一種為交易者提供管理風險和產生利潤的多功能工具。

-

通過買入或賣出期權,交易者可以以資本高效的方式推測證券的價格走勢。這是通過持有多頭或空頭頭寸來完成的,因此交易者不必擁有標的資產。

-

期權也可用於管理投資組合風險,通過對沖其他投資的潛在損失。

-

期權可以通過編寫期權合約來產生收入。

去中心化期權市場允許用戶在無需中心化機構的情況下交易期權合約。這種市場的發展歷程可以追溯到2017年,當時以太坊上的DApps剛開始流行。截至目前為止,去中心化期權市場的發展仍處於初級階段,但是它已經成為了一個備受關注的領域,在為用戶提供多元化收益途徑上發揮著不可或缺的作用。目前,一些主要的去中心化交易所,如Uniswap和Balancer等,都已經開始支持期權交易。去中心化期權市場在與中心化期權市場相比具有去中心化、透明度、安全性方面的優勢。然而,去中心化期權市場也面臨著諸如流動性低、用戶體驗差以及智能合約出現漏洞等挑戰。

Panoptic相關協議

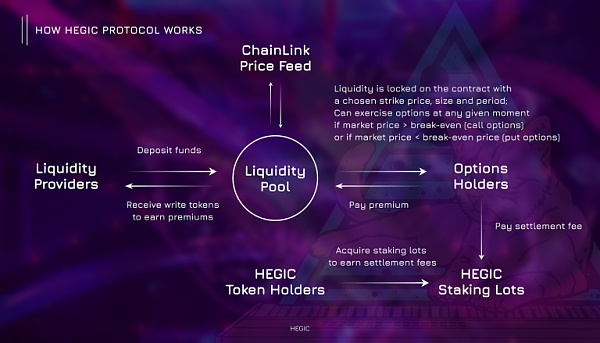

Hegic

Hegic是以太坊上的鏈上期權交易協議,提供ETH和WBTC的美式期權,ETH和WBTC資金池為看漲期權和看跌期權提供擔保。該協議的原生令牌是HEGIC,並且Hegic無需用戶在平台上買賣看跌期權和看漲期權。

激勵措施

流動性提供者在為池子提供流動性的過程中會在2年內獲得流動性挖礦獎勵(總獎勵的80%或963,847,200 HEGIC)。獎勵會按照池中的總流動性比例分配。

期權持有人在持有期權並使用Hegic的兩年期間內,將獲得利用率獎勵(總獎勵的20%或240,961,800 HEGIC)。獎勵按照已購買期權的總價值和持續時間比例分配。

Hegic鎖倉也將間接分配獎勵。 IBC貢獻所獲得的LP獎勵將分配給鎖倉者。

優點

易於使用的用戶界面。

簡化的定價模型。

只有在收益時才能行權的選擇(ITM)。

創建期權合約可獲得HEGIC。

為期權買家提供流動性可獲得HEGIC。

缺點

如果您的期權不在收益狀態(OTM),由於期權存在負價值,用戶將無法行權。

合約的最長期限為28天,並且此時時間衰減加速。

沒有期權鏈定價視圖。

不支持多段策略。

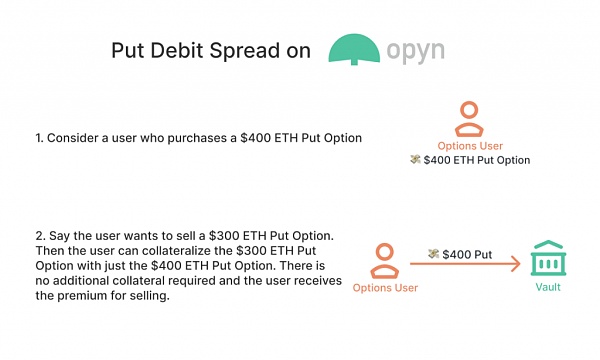

Opyn

Opyn是一個去中心化的期權平台,用於對沖風險或通過來自Compound和Chainlink的數據饋送交易ETH和ERC-20代幣上的DeFi期權來賺取溢價。與通過其點對池模型獲取流動性的Hegic不同,Opyn依賴於Uniswap上AMM的流動性。 Opyn 期權,稱為oTokens,與ERC-20兼容,可在任何DEX 上交易。 oToken的名稱和符號由標的物、行使價、抵押品和到期日決定。

該協議的第1版(V1)為用戶提供了買賣美式期權的功能,在交割日之前可以隨時行權。用戶通過鎖定標的資產作為抵押品並以oToken的形式創建代幣化期權來出售期權。 2020年12月29日,Opyn推出了第2版(V2),該版本增加了例如自動執行和快速鑄幣等功能,這是對借貸平台Aave推廣的快速貸款概念的創新。該版本通過訂單系統提供歐式期權,並為用戶提供了Deribit(目前最流行的中心化期權平台)的去中心化替代方案。

激勵措施

使用Aave的aToken和Compound的cToken等抵押品賺取收益和治理代幣。

由於使用期權價差來減少抵押品要求,從而導致更大的資本效率,降低保證金要求。

優點

傳統期權鏈視圖(UI)。

能夠創建多段策略。

歐式、現金結算期權在到期時自動行權。

期權內在價值將以期權系列的抵押資產支付(例如看跌期權為USDC,看漲期權為標的資產)。

缺點

期權不能在到期前行權。

唯一可交易的工具是WETH-USDC。

限制了行權價格和到期日。

Opyn的UI上無法更改買賣交易的燃氣價格。

FinNexus

FinNexus是一個去中心化的跨鏈DeFi協議,為以太坊和Wanchain用戶提供期權產品。通過FinNexus,鑄造的期權代幣可以直接銷售以捕獲溢價。該協議的本地代幣FNX是“整個FinNexus協議集群的網絡代幣”。與其競爭對手Hegic一樣,匯集的流動性具有優勢,因為它同時自動積累來自所有市場參與者的流動性。只要將足夠的抵押品存入合同,任何人都可以成為期權編寫者。

優點

多種基礎資產的長期期權選擇。

期權支付使用USDT、USDC和FNX。

由於多資產單池(’MASP’),期權撰寫者(即賣空者)的風險減少。

期權合約是通過將足夠的抵押品存入合同來產生FPO代幣。

通過USDC池,期權是在穩定幣中交易和結算。這更接近於期權交易者的交易習慣,並且更容易與不同的追求收益策略合作,其財務業績通常以美元為單位衡量。

V1引入的基本認購和認沽期權為許多其他期權策略(如跨式和跨價)奠定了基礎。

缺點

MASP是撰寫,行使和交易期權合約的唯一交易方。為了最大限度地降低期權集中風險,期權池應由許多期權組成。

盈利期權(ITM)必須行使才能獲得收益。

FinNexus期權代幣將在到期前5個小時之前隨時可以交易,然後交易將停止。

不提供超過30天到期的期權。

為確保所有期權合約都是完全抵押的,協議中有最低抵押比率(MCR),當資金池滿了之後,所有提款都會暫停。

Panoptic期權與傳統期權的不同

panotic protocol作為一個新穎且有潛力的協議,它試圖克服現有協議的不足,並提供一個更靈活且高效的去中心化期權交易平台。 Panoptic協議不使用清算所結算期權合約,而是將Uniswap v3中的流動性提供者頭寸作為交易多頭和空頭期權的基本構建模塊。

Panoptic允許用戶在期權交易中訪問新的和改進的功能:

-

Panoptic期權永不到期,是永久性的。

-

任何人都可以以無需許可的方式在任何資產上部署期權市場。

-

Panoptic使任何人都可以作為流動性提供者將其資金借給期權交易者。

-

期權具有獨特的特性,如寬度、新的貨幣意義概念、用戶定義的計量單位等。

-

定價是路徑相關的,不涉及交易對手方(如市場製造商)。

-

未平倉頭寸的溢價不會受到波動性擴張的影響。

-

抵押要求和購買力降低會對市場活動做出回應。

-

購買力要求不會隨時間而改變。

-

佣金只在建立頭寸時支付一次。

-

不良賬戶將被外部用戶清算。

-

外部用戶可以強制行使超出實際價格很遠的多頭頭寸。

panoptic protocol的設計

核心概念

永久期權

永久期權(也稱為XPOs)是一種金融衍生品,它賦予投資者在任何時候以指定價格購買或出售資產的權利(但非義務)。這與傳統期權形成對比,傳統期權有一個預定的合同到期日期。永久期權賦予投資者在任何時候行使其期權的靈活性。直觀地說,永久期權是(傳統的)期權合同,其到期日期非常短,在到期前不斷滾動。永久期權在傳統金融交易所中並不常見。但是,它們可以在場外交易。

工作原理:通過流動溢價驅動,即期權的買方無需預先支付任何費用即可開倉,而是在逐塊的基礎上支付費用來保持他們的頭寸開放。這是Panoptic使用的模型。流動溢價驅動的永續期權(Panoptions)不需要價格預言機。

優勢:

-

靈活性:永久期權為投資者提供了靈活性,允許他們隨時行使期權,從而利用市場波動並更有效地管理風險。

-

投資組合多樣化:將永久期權加入投資組合可以幫助改善多樣化並可能增強回報。

-

槓桿效應:永久期權使投資者能夠用相對較少的前期資本獲得對基礎資產的敞口,從而為他們提供更高回報的潛力。

-

降低交易對手方風險:永續期權在去中心化交易所交易,與在中心化交易所交易的傳統期權相比,它們不太容易受到交易對手風險的影響。

無需預言機

傳統金融和panoptic中常規期權定價的關鍵區別在於保費計算方式。 panoptic期權的定價不是要求用戶預先支付期權費用,而是取決於路徑依賴,根據現貨價格與期權行權價格的接近程度,在每個區塊中逐步增長。雖然這可能會給期權買方帶來額外的不確定性,但路徑依賴定價模型的一個優點是,即使持有幾天,某些期權可能不需要支付任何費用。

即時結算

Panoptic Protocol採用即時結算方式,即期權交易的結算是在交易完成後立即進行的,使期權交易更加高效和便捷。

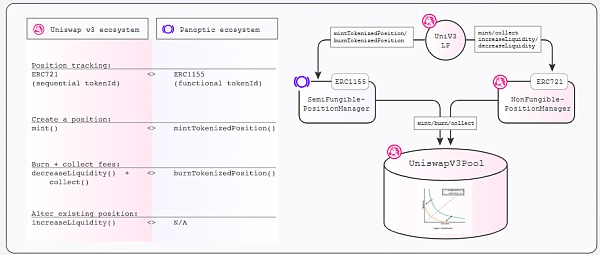

Uniswap v3集成

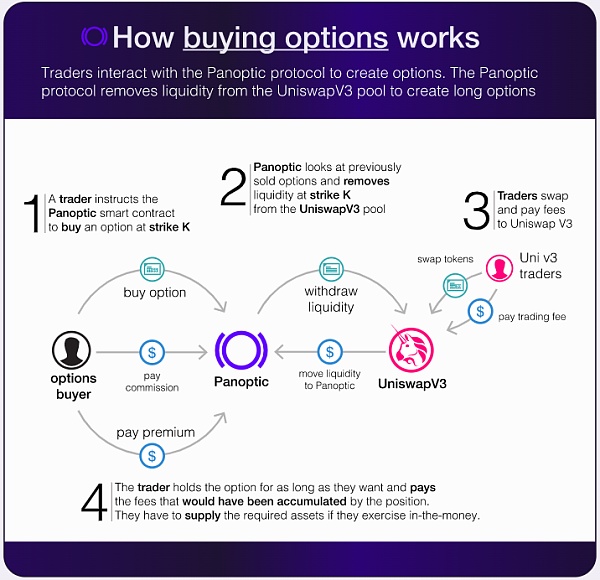

Panoptic和Uniswap v3之間的關係是什麼?

Perpetual Options的核心思想是,Uniswap v3流動性提供者頭寸可以被視為代幣化的短期看跌期權。這個核心結果是基於這樣一個簡單的觀察而出現的:在Uniswap v3中提供集中的流動性會產生與賣出看跌期權相同的回報。

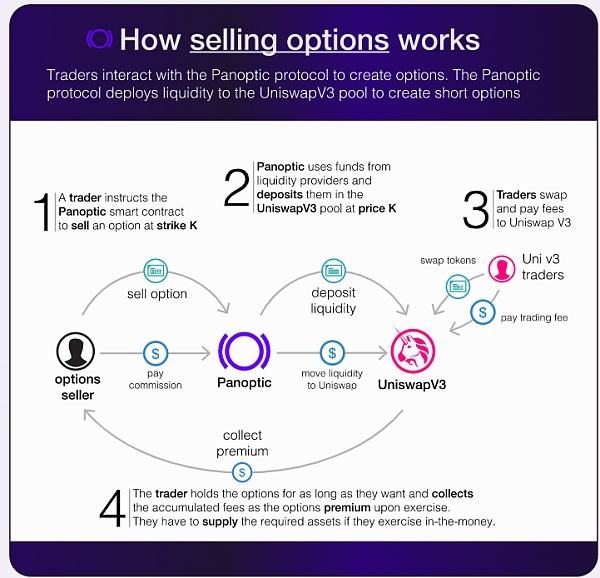

這意味著Uniswap v3 LP代幣可以用作期權合約的基本構件。雖然用戶已經可以通過在Uniswap v3池的智能合約中提供流動性來出售期權,但Panoptic通過促進LP代幣作為多頭/空頭看跌期權和看漲期權的鑄造,以“點對點協議”的方式實現資本高效的期權鑄造。

主要參與者

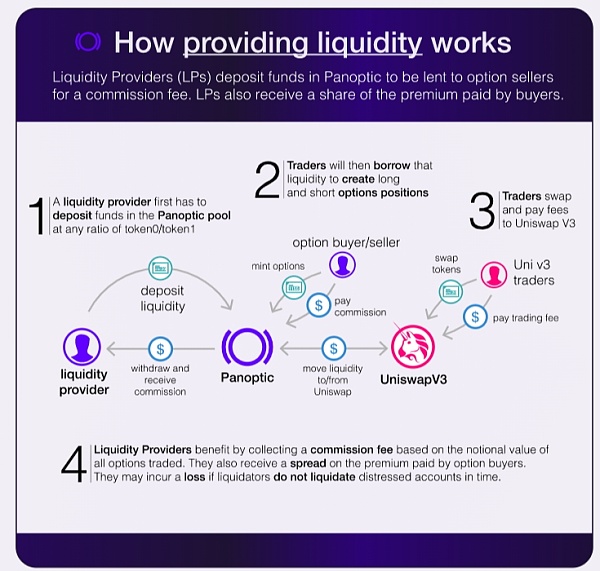

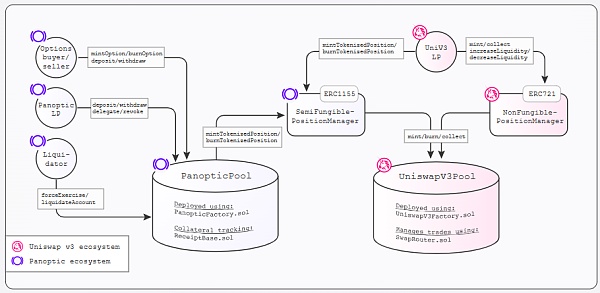

panotic流動性提供者(PLP):為期權市場提供可替代的流動性。這種流動性將出借給期權交易者,使他們能夠以槓桿方式進行交易。資金可以以任何比例存入全景池中。

期權賣方:通過以固定佣金借入流動性並將其重新定位到Uniswap v3 池來出售期權。賣方必須存入抵押品,並且可以出售名義價值高達其抵押品餘額五倍的期權。

期權買方:通過將流動性從Uniswap v3池中移回Panoptic智能合約支付固定佣金費用來購買期權。買方還必須存入抵押品(期權名義價值的10%),以覆蓋可能支付給賣家的保費。

清算人:通過清算抵押品餘額低於保證金要求的賬戶來確保協議的健康。清算人將獲得與支付不良頭寸所需的資金金額成比例的獎金。

期權屬性

行權價格:期權的行權價格是在購買期權時確定的,它是期權持有人在未來購買或出售資產的價格。行權價格越高,期權的價值就越高,但風險也越高。

行權比例:行權比例是期權持有人在行使期權時購買或出售資產的比例。

槓桿率:槓桿率是期權持有人使用的資本與期權的名義價值之間的比率。

費用模型

保證金

在傳統金融中,某些類型的賬戶(如IRA或1級交易賬戶)要求所有期權都必須得到充分抵押。具體而言,IRA賬戶中的用戶只能出售現金擔保的認購期權或備兌認沽期權,這意味著用戶必須以現金(對於現金擔保認購期權)抵押基礎頭寸的名義價值,或者擁有基礎股票(對於備兌看漲期權)。未充分抵押的情況可以通過降低資產的購買力要求來處理。傳統金融公司的4級交易賬戶允許用戶以比1級賬戶用戶少5倍的抵押品來出售裸看跌期權和裸看漲期權。對於投資組合保證金賬戶,抵押品要求可能更小,需要的抵押品比1級賬戶少大約10-15倍。

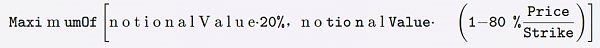

Panoptic利用類似於4級交易賬戶的內置槓桿來鑄造抵押不足的期權。抵押要求遵循CBOE和FINRA概述的指導方針,對於出售看跌期權,可以總結如下:

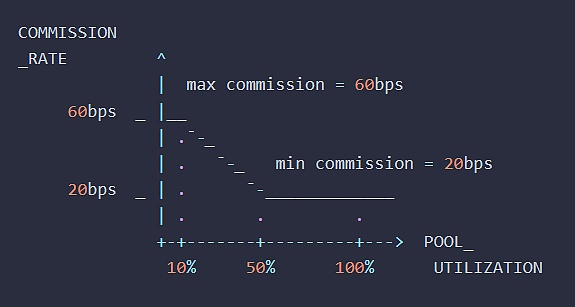

佣金率

佣金費用:在傳統的經紀公司中,當一個頭寸被開倉和平倉時會收取固定的佣金。而對於期權來說,如果用戶讓期權到期,則不需要支付佣金。在Panoptic中,由於期權永遠不會到期,佣金僅在新頭寸被鑄造時支付。

要支付的佣金價值是佣金率乘以期權的數量。當池子利用率低於10%時,佣金費率從60bps開始。當池子利用率達到50%時,佣金費率(線性)降至20bps。當池子利用率高於50%時,佣金費率保持在20bps。佣金費率在低池子利用率時較高,是為了確保即使交易活動較低,Panoptic流動性提供者也能獲得合理的收益。

機制分析

技術細節

智能合約

Panoptic智能合約可直接與Uniswap v3的核心合約接口,從而創建期權市場。

Panoptic協議由領先的區塊鏈安全公司按照最高安全標准進行審計。

性能指標

交易速度:Panoptic Protocol採用即時結算方式,使期權交易的結算是在交易完成後立即進行的,從而提高了交易速度。

交易成本:Panoptic Protocol的交易成本包括期權的保費和流動性提供者的手續費。期權的保費是由期權持有人支付的,而流動性提供者的手續費是由交易雙方共同承擔的。相比於傳統的期權交易協議,Panoptic Protocol的交易成本更低。

交易規模:Panoptic Protocol的交易規模取決於Uniswap v3的流動性提供者(LP)的頭寸。由於Uniswap v3的流動性提供者可以提供更大的頭寸,因此Panoptic Protocol的交易規模相對較大。

局限及風險

雖然Panoptic Protocol具有永久性、無需預言機、即時結算以及Uniswap v3集成的優勢,但是仍具有一定的局限和風險。雖然其價格來自Uniswap中每次交易後更新的價格,免疫預言機價格操控的風險,但是池中LP的行為也能夠對協議價格產生攻擊。

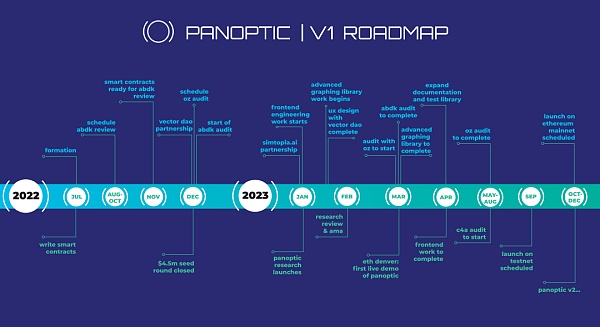

Roadmap

目前Panoptic協議還處於早期階段,根據官網Roadmap,該協議會在今年九月啟動主網,目前項目方正在使用OpenZeppelin進行安全審計。

Summary

Panoptic 通過搭建在Uniswap V3 生態中來解決鏈上期權流動性不足的問題,以及在交易速度和交易成本上進行優化。對於存在的任何Uniswap v3 交易對,Panoptic 允許用戶創建多頭和空頭看跌期權或看漲期權。除了買方與賣方,Panoptic 引入了“流動性提供者”這一新角色,期權買賣雙方必須在Uniswap 池中重新分配流動性以產生新的期權,Panoptic 通過佣金來激勵用戶提供流動性,來大幅提高其資本效率。

總體來講,Panoptic Protocol是一個高效、低成本、高流動性的期權交易協議,具有很大的潛力和優勢。 Panoptic為其他去中心化金融協議提供借鑒和啟示,推動整個去中心化金融市場的發展和壯大以及創造公平的金融競爭環境。