爭做AI淘金時代的賣鏟人。

作者:趙健

英偉達CEO黃仁勳正在試圖給行業建立一種印象——AI等於英偉達。

在AI大語言模型爆發的今天,要想完成對算力要求極高的AI訓練,英偉達針對人工智能的GPU芯片幾乎是唯一的選擇。

這種供需的極度不平衡讓英偉達的GPU一芯難求,就連OpenAI CEO山姆·奧爾特曼也在抱怨芯片短缺已經影響到了ChatGPT的發展。

黃仁勳對此一定喜聞樂見。 2023年,在AI需求的推動下,英偉達的市值衝破萬億美元。

不過,有人正在試圖打破英偉達在人工智能領域“獨孤求敗”的狀態。

本週三,AMD(超威半導體)在其首次“人工智能與數據中心”產品發布會上,正式發布了年度旗艦芯片Instinct MI300,一款可以對標英偉達Grace Hopper系列的超級芯片。

Instinct MI300有兩個版本:MI300X僅有GPU,專為AI模型訓練設計,封裝了1530億顆晶體管;MI300A則是集多個CPU、GPU和高寬帶內存於一身的APU(AMD在2011年時提出的產品概念),封裝了1460億顆晶體管。

Instinct MI300的發布意味著,英偉達不再是AI公司對算力的唯一選項。 AMD確實也成功吸引到了一些AI明星獨角獸,比如Hugging Face,AMD將為其CPU、GPU和其他AI硬件優化模型。

Instinct MI300承載著AMD在人工智能領域的野心。 AMD CEO蘇姿豐近期曾表示:“如果放眼五年,你會在AMD 的每一款產品中看到人工智能,它將成為最大的增長動力。”

AMD是英偉達的老對手,兩者在GPU市場的競爭已經持續了17年,大部分時間都以英偉達的勝利而告終。

而這一次,已經在CPU市場證明過一次的AMD,能否把成功經驗複製到GPU市場?

1.AMD想要英偉達的AI皇冠

AMD是全球知名的老牌半導體公司,成立於1969年。在今年Gartner發布的全球半導體公司的排名數據來看,AMD位列第七。

CPU是AMD的發家業務。 1981年AMD獲得了英特爾X86系列處理器的授權,在PC時代的紅利期一舉做到了行業第二,而這個行業老二,一做就做了幾十年。

在CPU之外,AMD又通過不停地併購,逐步建立起“CPU+GPU+DPU+FPGA”完整的芯片佈局。

其中比較重要的併購事件包括:

- 2006年7月,AMD斥資54億美元收購當時的GPU行業老二ATI,正式與英偉達展開GPU的競爭;

- 2022年2月,AMD斥資498億美元完成對FPGA廠商賽靈思的收購,加強在數據中心業務的佈局;

- 2022年4月,AMD宣布以19億美元收購DPU芯片廠商Pensando,繼續擴大數據中心業務。

AMD的業務構成分為四大板塊:數據中心、客戶端、遊戲與嵌入式業務。

數據中心包含AMD所有的服務器相關的收入;客戶端收入主要涉及台式機與個人電腦,曾經是AMD最核心的業務之一,現在收入佔比已經不高;遊戲業務主要涉及GPU產品線,索尼、微軟是穩定的大客戶;嵌入式業務則主要來源於原賽靈思的業務。

隨著人工智能成為一種趨勢,數據中心成為各大雲巨頭高度重視、大力投入的業務,也是英偉達、英特爾與AMD的兵家必爭之地。

在此前的2023年Q1財報會上,AMD強調AI為目前公司的第一戰略重點,AMD正致力於構建更加多元的AI產品矩陣。

而昨天AMD的產品發布會,就是首次以“人工智能與數據中心”為主題。蘇姿豐在發布會上強調,在大型語言模型的推動下,人工智能的市場機會越來越大,到2027年市場潛力可能從目前的300億美元增加到約1500億美元。

AMD不想錯過這場AI盛宴,但英偉達是橫亙在眼前的不得不翻越的大山。

在最新一季的財報中,AMD的數據中心業務營收12.95億美元,同比上一季度的12.93億美元,基本沒有增長。反觀英偉達,今年第一季度的數據中心業務營收創歷史新高,同比增長14%至42.8億美元,是AMD的三倍多。

而根據量化對沖基金Khaveen Investments測算,英偉達數據中心GPU在2022年的市佔率高達88%,AMD和英特爾瓜分剩下的部分。

雖然AMD是GPU市場的老玩家,但其過去的GPU系列產品主要應用於圖像處理及AI推理領域,而對於並行計算要求更高的AI訓練卻入場較晚。

而Instinct MI300的發布,意味著AMD試圖在AI訓練市場,改變英偉達一家獨大的局面。

2.進軍AI訓練

Instinct MI300是第一款面向數據中心的高性能“APU”——一個由AMD獨創的概念。

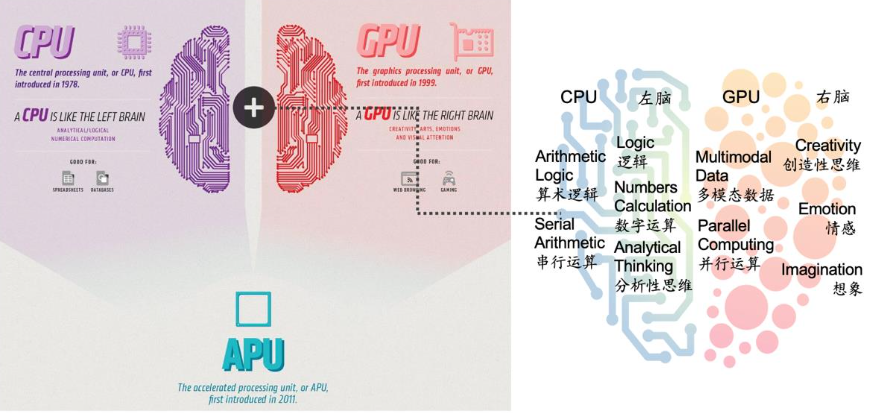

2011年(AMD收購ATI的第五年),AMD在產品構想中以CPU和GPU分別類比人類左右腦,並基於此提出了“CPU+GPU”的異構產品策略,並將其命名為APU。

類比人腦,AMD認為左腦更像CPU,負責對信息的邏輯處理,如串行運算、數字和算術、分析思維、 理解、分類、整理等,而右腦更像GPU,負責並行計算、多模態、創造性思維和想像等。

圖片來自華泰研究

不過,2011年的AMD正處在“失去的十年”低谷期,無論是在CPU線還是GPU線,都沒能拿出足夠優秀的產品,APU的發展不盡如人意。

時間來到2020年3月,AMD發布了新的微架構版本CDNA,專門針對數據中心的高性能計算、AI計算而設計。在此之前,AMD的GPU是用同一套架構同時解決遊戲與計算場景需求,自然不利於不同場景的優化。

Instinct系列產品,就是專為HPC高性能計算、AI計算而生的。而最新發布的MI300,在規格及性能方面都全面追擊英偉達的Grace Hopper。

Instinct MI300採用了台積電5nm工藝,有兩個不同的版本:MI300X僅有GPU,專為AI模型訓練設計,封裝了1530億顆晶體管;MI300A則是集多個CPU、GPU和高寬帶內存於一身的APU,封裝了1460億顆晶體管。

AMD聲稱Instinct MI300比上一代產品MI250的AI性能高8倍,它可以將ChatGPT和DALL-E等超大型AI模型的訓練時間從幾個月減少到幾週,從而節省數百萬美元的電費。

AMD在發布會現場演示了MI300x運行400億參數的Falcon模型,讓它寫了一首關於舊金山的詩。蘇姿豐表示:“模型對容量的要求越來越大,你實際上需要多個GPU來運行最新的大型語言模型。”她指出,隨著AMD芯片上內存的增加,開發人員將不需要那麼多GPU。

AMD尚未公佈MI300定價,但管理層在FY23Q1財報電話會中表示數據中心產品將延續往日的高性價比定價風格,重點先把市場打開。

AMD預計MI300將於今年底前推出,並將搭載於勞倫斯利弗莫爾國家實驗室的百億級超級計算機EI Capitan及其他大型雲端客戶AI模型中。

大摩分析師Joseph Moore給出樂觀指引稱,AMD已看到來自客戶的“穩定訂單”,公司2024年的AI相關營收有望達到4億美元,最高甚至可能達到12億美元——這一預期是此前的12倍之多。

不過,儘管AMD幾乎是唯一一個有能力對英偉達帶來挑戰的公司,但這必然是一個非常艱難的過程。

3.英偉達的護城河

在AMD的產品發布會之後,資本市場對此反響平平,AMD的股價下跌了3%以上,反而是英偉達的股價又上漲了3.9%,市值再次超過一萬億美元。

在投資人眼裡,AMD的年度芯片MI300似乎仍然難以撼動英偉達的根基。

比如,AMD沒有在發布會上透露它的年度芯片獲得了哪些大客戶的支持。 TIRIAS Research首席分析師凱文·克雷韋爾(Kevin Krewell)表示:“我認為,沒有(大客戶)表示將使用MI300X或MI300A,這可能會讓華爾街感到失望。他們希望AMD宣布已經在某些設計方面取代了英偉達。”

目前透露的客戶僅有開源大模型獨角獸Hugging Face,以及更早之前透露的勞倫斯利弗莫爾國家實驗室。但兩者與對數據中心芯片有更大需求的雲巨頭而言不在一個數量級。

從芯片本身的性能而言,雖然MI300在一些參數上超過了英偉達,比如晶體管數量要高於A100的540億個,但是英偉達可能很快就會通過產品的迭代來彌補。

實際上英偉達已經在這麼做了。 5月29日,在AMD發布會之前兩週,英偉達在COMPUTEX 2023展前發布會上,正式發布了全新的GH200 Grace Hopper超級芯片,擁有2000億個晶體管,比MI300還要高。

更重要的是,英偉達同時宣布了谷歌、微軟和Meta將是首批採用這一超級芯片的大客戶。

除了產品本身過硬之外,英偉達另一個銅牆鐵壁一般的護城河,就是它的CUDA生態。

英偉達於2007年發布CUDA生態系統。通過使用CUDA,開發者可以將英偉達的GPU用於通用的計算處理,而非僅限於圖形處理。

CUDA提供了一個直觀的編程接口,它允許開發者使用C,C++,Python,以及其他一些語言來編寫並行代碼。

AI大神吳恩達曾對此評價:“CUDA出現之前,全球能用GPU編程的可能不超過100人,有了CUDA之後使用GPU就變成了一件非常輕鬆的事情。”

AMD在2016年推出了ROCm,目標是去建立可替代CUDA的生態。 2023年,CUDA的開發者已達400萬,包括Adobe等大型企業客戶。用戶越多,粘性越好,起步就晚的ROCm要想構建開發者生態還需要時間。

Moor Insights & Strategy分析師Anshel Sag表示:“儘管AMD在硬件性能方面具有競爭力,但人們仍然不相信AMD的軟件解決方案能與英偉達競爭。”

這是屬於英偉達的獨一無二的護城河。 AMD要想打破,極具挑戰。

4.AMD的成功,可能難以復制

對於AMD來說,或許最不怕的就是面對挑戰。

從2006年到2016年,這是AMD“失去的十年”。這一時期,AMD的兩個最大的競爭對手英特爾和英偉達,正在摩爾定律的驅使下進行產品迭代。

英特爾踐行著“Tick-Tock鐘擺策略”,每兩年做一次大的產品迭代更新(一年工藝製程、一年微架構設計);英偉達則在黃仁勳提出的“黃氏定律”——顯卡每6個月性能提升一倍——的指引下,每半年將產品升級一次。

AMD沒能跟上兩個行業老大的產品更新節奏,公司發展一度瀕臨崩潰,直到2014年蘇姿豐作為AMD第五任CEO接手。

蘇姿豐剛接手的AMD是一個爛攤子,它的筆記本電腦市場被英特爾佔據,新興的智能手機市場被英偉達、高通和三星瓜分,服務器市場份額也從原來的1/4縮水至僅2%。 AMD不得不解雇了大約四分之一的員工,股價徘徊在2美元左右,分析師直稱“已無法投資”。

當時英特爾CEO柯再奇如此評價AMD:“這家公司永遠不會再回來了,所以不要再介意把重點放在新的競爭對手高通身上了。”

但後來的故事大家都知道了。在蘇姿豐的帶領下,AMD在CPU市場打了一場漂亮的翻身仗,不僅一步步蠶食了英特爾的市場份額,股價也在2022年2月曆史性地反超了英特爾。

AMD之所以能夠在CPU市場突圍,很重要的原因在於抓住了對手英特爾的戰略失誤。

在芯片製造這一環節,AMD與英特爾選擇了不同的路線。 AMD在2009年剝離了旗下的芯片製造業務,合資成立了獨立的晶圓代工廠格芯,而自身只專注於芯片設計(Fabless),這讓AMD可以選擇獨立的第三方晶圓代工廠(Foundry)。英特爾則從成立以來一直是集芯片設計與芯片製造於一身(IDM)。

在半導體產業發展的早期,像英特爾這樣高度垂直整合的IDM才是更主流的模式。 AMD聯合創始人Jerry Sanders還說過一句名言:“有晶圓廠才是真男人(Real men have fabs)。”不過諷刺的是,AMD正是因為後來剝離了晶圓廠才有機會完成逆襲。

2014年之後,英特爾的芯片製程遭遇技術困難,10nm芯片(相當於台積電7nm)良率不佳,導致原定於2016年下半年的10nm量產多次推遲,最終到2019年下半年才發布。此前英特爾一直堅持的Tick-Tock策略也因製程技術原因而放棄。

英特爾創始人戈登摩爾提出了摩爾定律,但英特爾現在卻遭遇了“摩爾定律的詛咒”。這讓AMD抓住了反超的機會。

2018年,AMD先是與格芯合作,推出12nm製程的Zen+架構,首度在製程上超越了14nm的英特爾。隨後在2019年,AMD與台積電合作,推出了7nm製程(相當於英特爾10nm)的Zen 2架構,領先英特爾。自此之後,英特爾一直在製程上落後AMD一拍,直到現在仍然沒有改善。

今天,類似的“老二挑戰老大”的劇本似乎在重新上演,只是戰場從CPU換成了GPU。雖然AMD還是“蘇媽”帶領的AMD,但黃仁勳帶領的英偉達,卻比當年的英特爾風頭更盛。

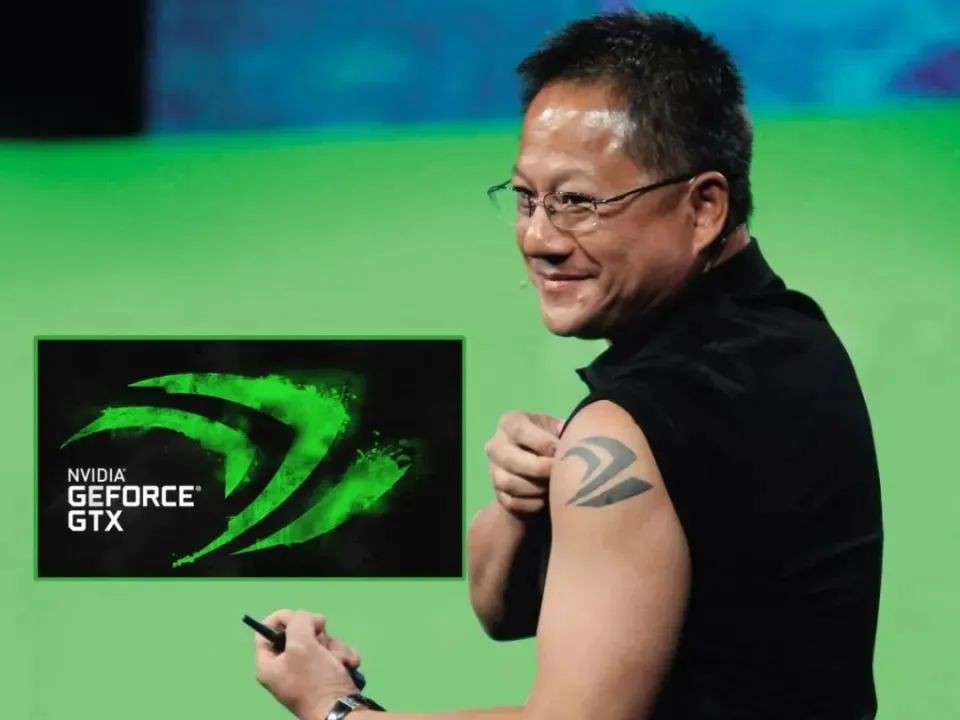

在矽谷,黃仁勳被稱為好鬥的男人,愛穿黑色皮衣,時刻做好反擊的準備,股價漲到100美元時還把英偉達logo文到胳膊上。

2016年黃仁勳還不把AMD放在眼裡,他直接評價說英偉達跟AMD是“9跟0”的差距。 2019年初AMD搶在英偉達之前首發7nm顯卡,黃仁勳表面上似乎也毫不在意,直稱“這顯卡很一般”。

而今天,AMD再一次用更好的產品向英偉達發起挑戰。一邊是躊躇滿志的AMD,一邊是獨孤求敗的英偉達,一場關於人工智能的GPU大戰,現在才剛剛開始。

展開全文打開碳鏈價值APP 查看更多精彩資訊