原文來源:@concodanomics,貨幣政策分析師原文編譯:BlockBeats

全球市場的流動性減少已經開始,數千億的儲備將離開系統。但這種減少不僅可能無法抑制風險資產,還可能導致隱蔽市場的緊縮,使得美聯儲再次實施寬鬆政策而不需要轉向,此處回購市場的流動性將發揮重要作用。

最近,我們目睹了「暫時性政策」的影響,即美聯儲在收緊政策方面的沉默和不作為導致金融機器推動風險資產飆升。 「TGA 補充」未能結束歷史上最令人討厭的上漲行情——市場需要更多的緊縮政策。

美國政府正在補充其銀行賬戶(TGA)以支付賬單,同時通過QT(量化緊縮)減少美聯儲的資產負債表。如果隨後的儲備減少過於嚴重,美聯儲可能會在最關鍵的融資市場中遇到一個意外的驚喜…

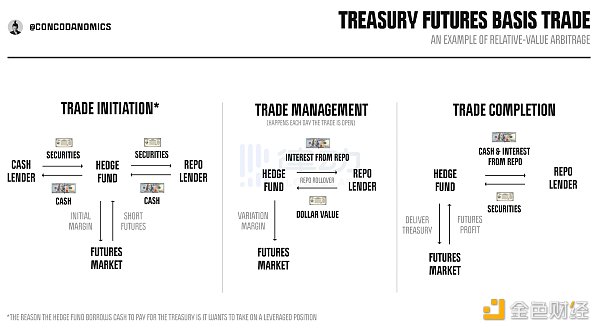

回購市場是美國帝國金融引擎的潤滑劑。沒有它,美元流動性將變得乏味。通過套利交易(如期貨基差)將國債現金市場和期貨市場捆綁在一起僅僅是其眾多功能之一。

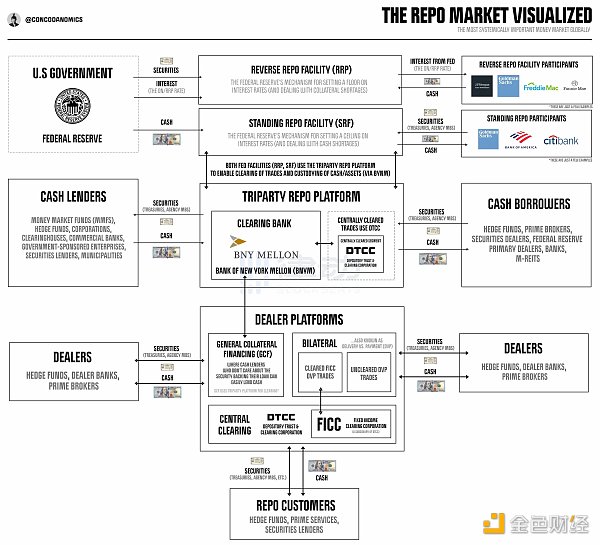

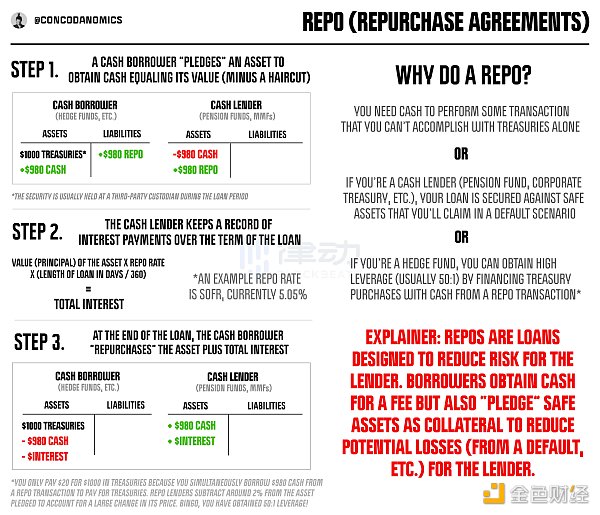

但最重要的是,回購市場使得「有抵押」的美元貸款在全球範圍內繁榮發展。它看起來很複雜,但實際上只是一個將現金貸款方(如必須投資普通美元的貨幣基金)與現金借款方(如必須為槓桿頭寸提供資金的對沖基金)進行匹配的市場。

當Conk 的回購市場康加舞(Repo Conga)揭示出來時,一切變得清晰起來。回購市場是一個由市場參與者組成的鏈條,他們希望通過在融資成本之上收取利差來獲利。現金貸款方通過經銷商向「複雜」的借款方提供貸款,經銷商收取利差進行中介。

在典型的「康加舞」中,貨幣市場基金(MMFs)向美聯儲的主要交易商提供貸款,然後主要交易商再向較小的證券交易商提供貸款,最後證券交易商向對沖基金等槓桿投資者提供貸款。回購市場的目標是提供源源不斷的流動性,而且它以驚人的方式取得了成功。

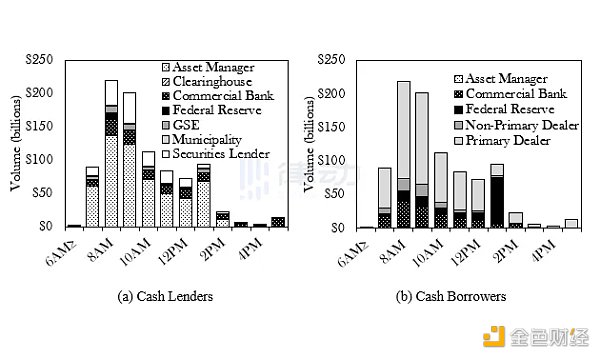

回購市場包含多個部分,每個部分在提供流動性方面都發揮著獨特的作用。在頂部,三方回購允許現金貸款方(主要是資產管理公司,如MMFs)主要向美聯儲的主要交易商提供貸款,而這些交易商的任務是將現金分配給回購市場的其他部分。

然後,主要交易商試圖通過將這些資金借入「交易商之間」(dealer-to-dealer)市場並收取更高的利差來獲利。較小的證券交易商將在「雙邊」(dealer-to-customer)市場中將現金借給客戶,收取更高的費用…

至少,回購市場應該是這樣運作的。然而,在最近的事件中,市場複雜性的增加,甚至過剩的流動性,都已經成為問題。但具有諷刺意味的是,這將為領導者提供一個具體的「非量化寬鬆」工具來刺激市場,即「回購市場贖回」。

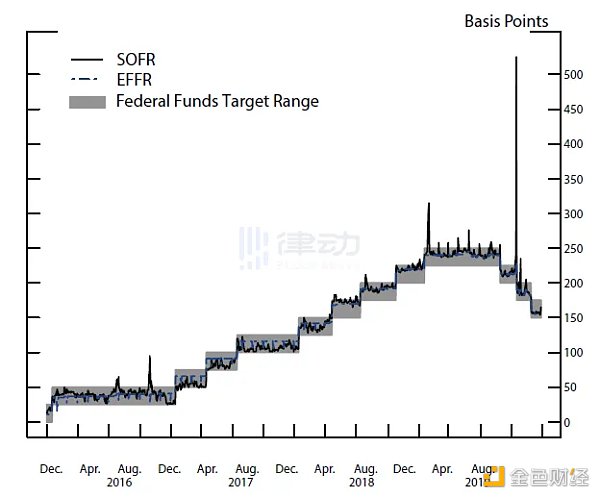

2019 年9 月,「回購市場危機」(repocalypse)出現在我們的視線中。貨幣市場利率甚至美聯儲基金利率(美聯儲的關鍵政策利率)都飆升至目標範圍之上。美聯儲的回應標誌著從「過剩抵押品」向「過剩現金」制度的轉變開始。

在嘗試通過第一次官方的QT(量化緊縮)來減少其資產負債表後,美聯儲執行了180 度的轉變,並重新啟動了QE(量化寬鬆),向銀行體系注入儲備以將利率拉回到範圍內,從此現金洪流已經開始。

然後,在「回購市場危機」和隨後的一輪QE 僅幾個月後,COVID-19 市場恐慌出現。在空前的不確定性中,美聯儲注入了巨額儲備,以遏制從外匯互換到歐洲美元等每個關鍵市場的流動性不足。

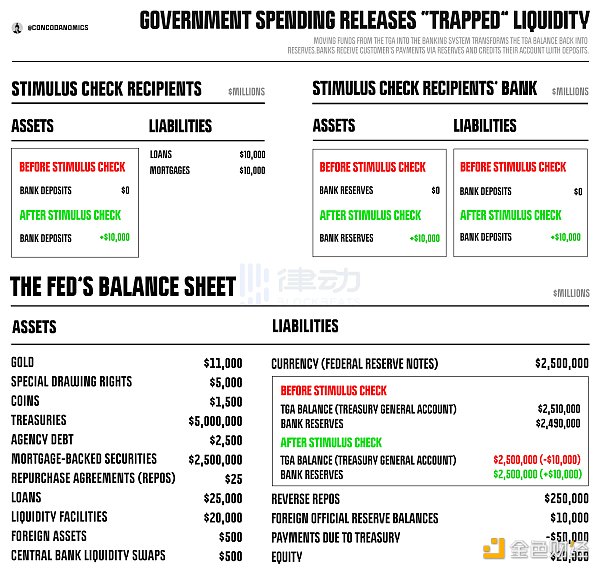

美聯儲的貨幣政策最終使金融恐慌得以緩解,但QE 仍在持續。到2021 年,儲備已經變得更加充足。然而,現金洪流並沒有在美國中央銀行停止,到2021 年底,美國政府在預期福利急劇上升後,在其支票賬戶TGA(國庫總賬戶)中積累了創紀錄的餘額。當政府將TGA 中的資金發送到銀行體係時,這解鎖了更多的流動性。

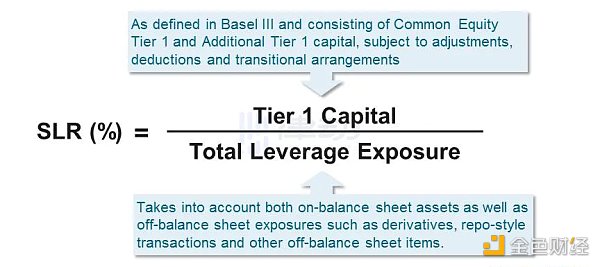

「中和儲備」,即無法投入經濟或金融資產的現金餘額,被轉化為流動性儲備並進入銀行體系,促使銀行創建存款以平衡其賬簿。 「現金洪流」達到了荒謬的程度,即使在此之前,就在COVID 市場恐慌達到最大程度之後,現金過剩已經非常嚴重,以至於監管機構被迫允許銀行繞過對其資產負債表規模施加的監管限制。

2020 年4 月,監管機構免除了美國國債和銀行儲備在SLR(補充槓桿率)中的規定,這是一項限制某些金融機構可以達到的槓桿規模的法規。結果,華爾街吸收了過剩資金。現金洪流受到了阻礙。

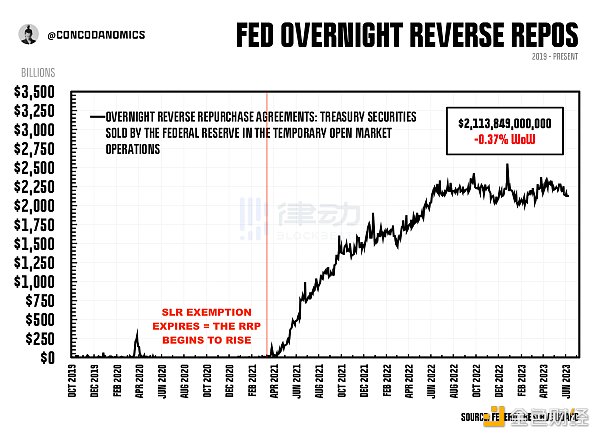

至少,暫時是這樣。在COVID 市場恐慌消退一年多之後,在人類歷史上最重要的貨幣狂熱期間,SLR 豁免到期,導致銀行拋售數千億(現在是「過剩」)儲備。這筆錢必須流向某個地方,在考慮了所有選項之後,銀行開始通過消除客戶存款的激勵來減少存款,即收取負存款利率並拒絕新資金,這些過剩現金的次佳去處是美聯儲的逆回購操作)。

在2021 年4 月槓桿限制恢復後,投資者評估了風險/回報和法規。隨後,資金湧入RRP,因為投資者認為MMFs 是最佳投資。現金貸款人更喜歡資金安全和流動性,而不是回報。貨幣基金是理想的選擇,因此數万億的財政刺激最終流入了美聯儲的RRP。主要金融管道——大銀行和主要交易商的管道已經受到阻礙。因此,「現金洪流」被引入MMFs,它們大量投資於美聯儲的逆回購操作。

現在,美聯儲的RRP 已成為衡量系統中過剩現金和抵押品之間平衡的基準。如果全球金融巨頭將資金引向RRP,現金很可能充足。除非RRP 餘額降至零,否則係統中仍有過多的資金。

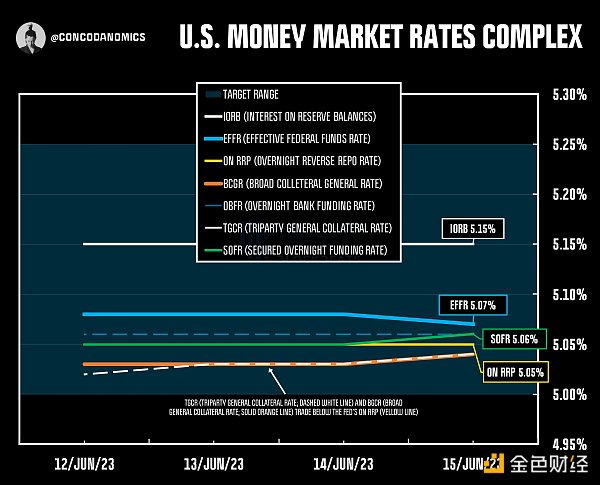

實際上,現金如此充足,以至於某些回購利率已經低於美聯儲的RRP,即回購市場的無風險利率。一系列的QE、政府支出和監管已經打破了美聯儲的下限。即使是美聯儲管理的利率(TGCR/BGCR)現在也低於RRP 利率。

由於只有某些實體可以使用RRP(即主要交易商、政府支持的企業如房利美和最主要的貨幣市場基金),所有其他實體必須接受較低的利率,以大幅折扣向已經充滿資金的交易商提供貸款。

除非過剩的數万億現金以某種方式消失(標誌著「過剩現金」時代的結束),否則美聯儲的RRP 設施使用將保持在較高水平,部分回購利率將跌至低於無風險領域。流動性將保持充足,2019 年的重演存疑。

但這也可能會改變,因為試圖回歸「過剩抵押品」的時代已經開始。 QT 和「TGA 補充」將從系統中移除銀行儲備。此外,回購利率的飆升僅僅是由於回購市場的內在性而成為可能。然而,今天,由於RRP 充滿現金,這種情況不太可能發生。

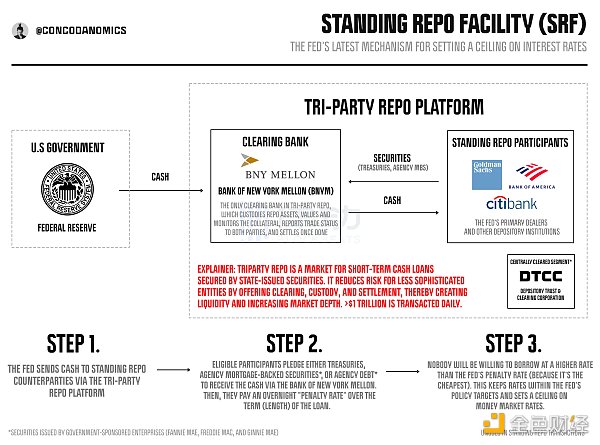

如果利率開始像2019 年那樣飆升,RRP 中的數万億美元將作為防止「回購市場危機」的倒數第二道防線。現金貸款人將從RRP 中提取現金以獲得更高的收益。如果他們拒絕,美聯儲的SRF 將作為最後貸款人,即「非QE」。

與對2019 年回購市場危機的回應不同,回購市場的交易預期將被視為在美聯儲無需重新啟動QE 的情況下具有刺激作用。它將成為另一個提振風險情緒的工具,同時再次避免了「官方轉向」。